摩根大通预计,低于7.9%的通货膨胀率将刺激标普500指数上涨至少2%。

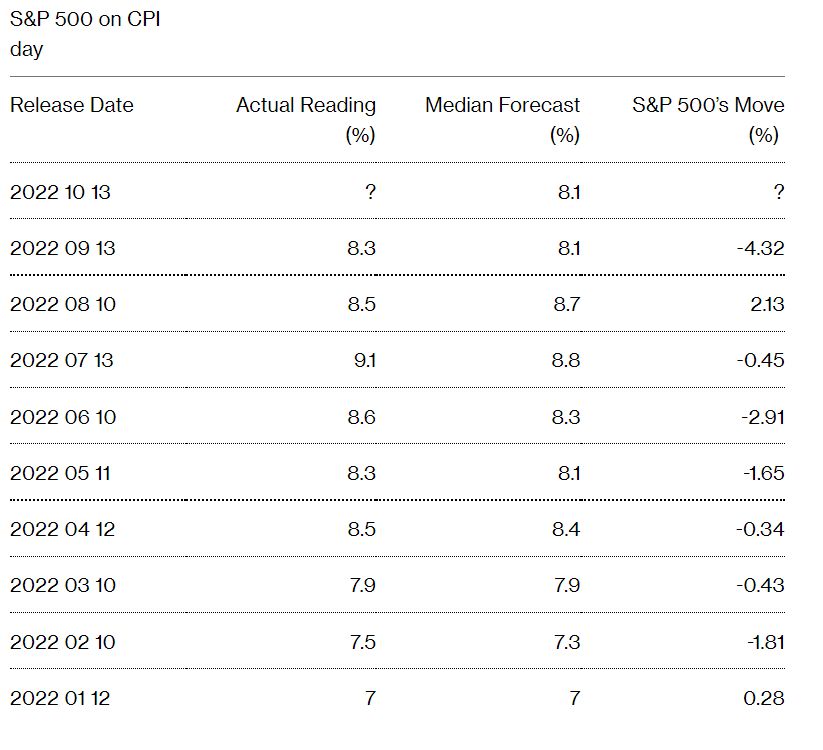

在上周的最新非农就业报告出炉后,美联储官员似乎不再考虑“鸽派”的货币政策立场,在周四公布美国9月消费者价格指数(CPI)之前(北京时间周四20:30),美股市场的短线投机者面临的风险越来越大。来自摩根大通的统计数据显示,高于8.3%的CPI同比数据都将给股市带来巨大威胁,目前最新数据显示市场对于9月CPI同比增长率的普遍预期为8.1%。

智通财经APP了解到,以Andrew Tyler为首的摩根大通分析团队周一在一份研究报告中写道:“这种感觉就像是又一个跌幅达5%的日子。”他们指出,标普500指数在9月13日下跌了4.3%,当时8月份的通胀数据高于市场普遍预期。高于市场预期——可以说是最糟糕的情况,对于那些寻求在经济数据引发的市场剧烈波动中把握方向的客户来说更是难以把握短期节奏。

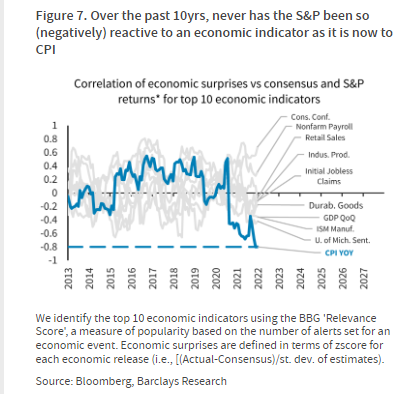

CPI数据与美股负相关性从未如此之显著!

据了解,以Mike Feroli 为首的摩根大通经济学家们预计,9月份CPI将降至8.1%,与彭博调查的分析师预测中值一致。如果数据介于8.1% - 8.3%之间,该行的交易团队认为可能出现“买盘力量罢工”行情,标普500指数将下跌1.5% - 2%。

毋庸置疑的是,通胀数据正对美股产生至关重要的影响。包括Anshul Gupta以及Stefano Pascale在内的巴克莱银行策略师们将标普500指数的表现与月度就业人数和季度国内生产总值(GDP)等十大经济指标进行对比之后,发现在过去10年里,美股对一项经济指标的反应从未像如今对CPI数据这样消极。

除了7月份的CPI数据报告,恰逢CPI数据公布时,标普500指数在大多数情况下都出现了显著下跌,因为消费者价格指数(CPI)大多数情况下高于市场预期。

在最近的市场动荡局势之后,即将公布的CPI数据可能能够窥见美联储未来的货币紧缩路径。在上周,标普500指数曾取得了自2020年4月以来最好的两日表现,此前ISM制造业数据走弱,以及美国8月JOLTs职位空缺数量降至2021年6月以来新低引发了人们对美联储态度将不再那么强硬的乐观情绪。

然而,随着一份强劲的就业报告证实了一些市场观察人士的观点,即押注美联储调整货币政策的想法完全是投资者“一厢情愿”,加上美联储多数官员再度表明“鹰派”政策立场,标普500指数也在非农数据出炉后暴跌。

若CPI数据低于7.9%,标普500有望暴力反弹

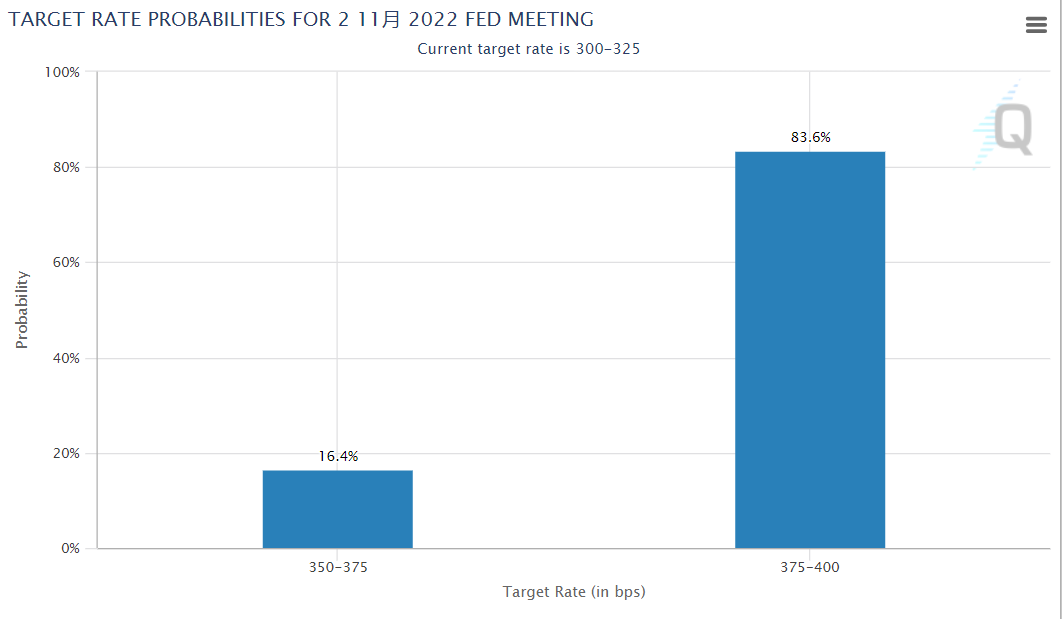

“本周的CPI数据将是影响美联储11月2日议息会议最终决定的最重要催化剂;与此同时我们认为75个基点基本上已成定局,但美联储官员可能对于接下来两次会议的观点缺乏一致性共识,”来自摩根大通的Tyler写道。他补充称,通胀率若再度超预期将促使债券市场重新定价,推高美债收益率,进而增加12月再次大幅加息的可能性。

另一方面,该分析团队表示,任何疲软的通胀迹象都有可能引发股市暴力反弹,他们表示如果CPI数据低于7.9%,标普500指数“极有可能”暴力反弹2% - 3%。如果CPI回落幅度超过7月份的60个基点,这种积极反应可能会更加明显。摩根大通还表示,若CPI数据“过热”,将使得美股面临暴跌达5%的风险。

“随后,有关美联储暂停/货币政策转向的呼声可能会显得更加‘震耳欲聋’。”该分析团队写道。