研报精华 | 美国风险投资2019Q2报告

2019年美国VC总融资规模有望再次刷新历史纪录。第二季度,美国VC融资规模为550亿美元,远高于2018年同期的480亿美元;上半年募集资金接近1160亿美元,距离2000年互联网泡沫末期创下的历史纪录1200亿美元仅一步之遥。

亿轮融资(mega-rounds,即单轮融资金额超过1亿美元的超级融资轮)继续推动美国风险资金向头部集中。2019年2季度合计发生64次亿轮融资交易,为历史最高水平,这些交易总金额占全部融资的近一半。相比之下,种子轮活动下跌6年来最低水平。在上一季度反弹后,种子轮投资降至1Q14的水平以下。

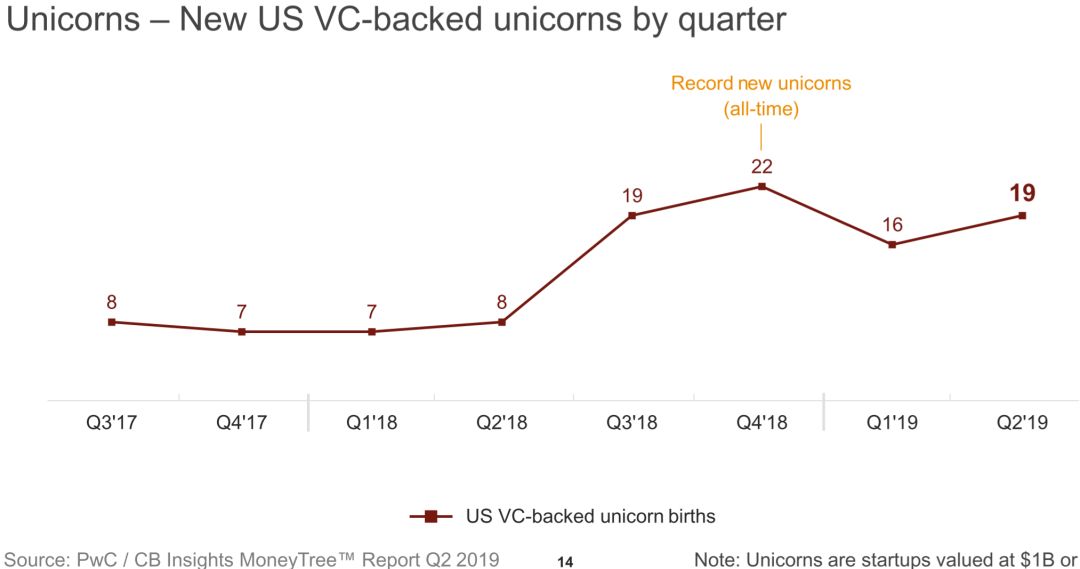

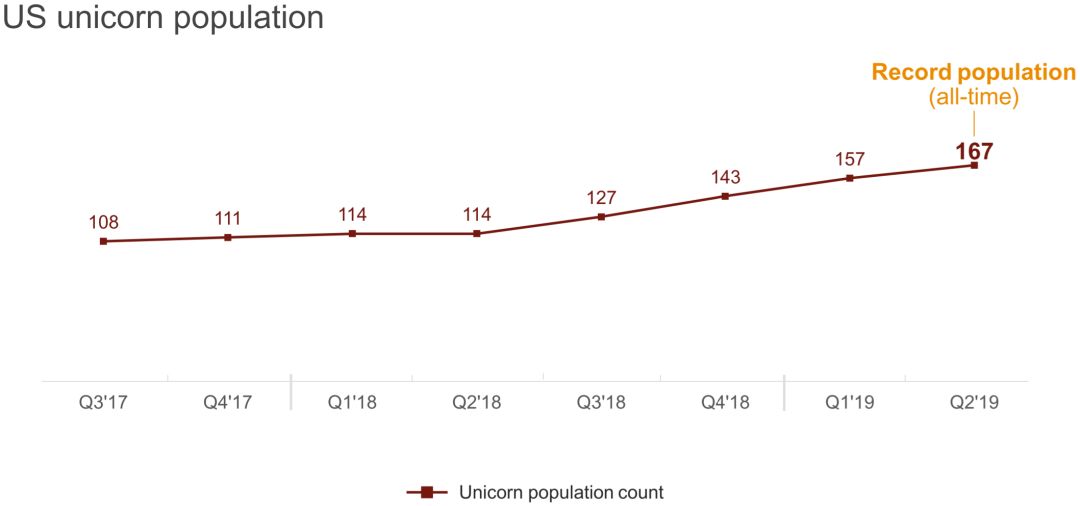

2019年2季度美国新诞生19只新的独角兽:19家风投支持的美国创业公司的估值升至10亿美元以上,接近18季度创下的22只新独角兽的纪录。

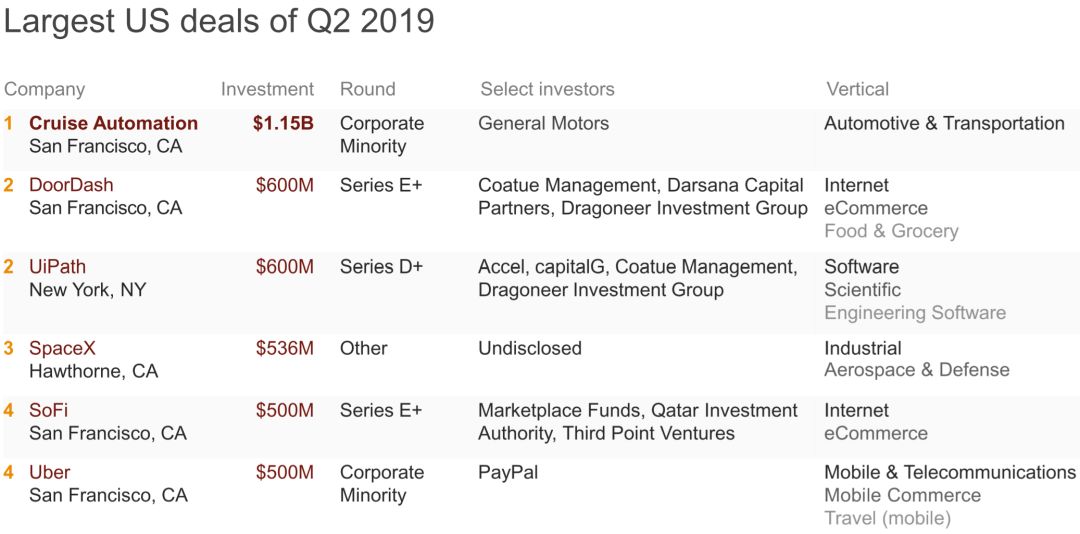

2019年2季度最大的六宗VC融资交易分别是Cruise Automation(11.5亿美元,自动驾驶)、DoorDash(6亿美元,电商)、UiPath(6亿美元,软件)、SpaceX(5.36亿美元,太空探索)、SoFi(5亿美元,金融科技)、Uber(5亿美元,共享出行)。

2019年2季度末,美国估值最高的五个独角兽分别是Juul Labs(500亿美元,消费电子-电子烟)、WeWork(470亿美元,共享办公空间)、Airbnb(293亿美元,共享住宿)、Stripe(225亿美元,三方支付)和SpaceX(185亿美元,空间探索)。

核心图表和数据:

美国VC交易数和金额(按季度)数据显示,2018年4季度美国VC融资金额总额390亿美元是历史最高记录,而本季度的287亿美元同样处于历史高位。

美国VC投资交易数和金额(按年度)显示,2000年互联网泡沫前融资金额1200亿美元仍然是历史记录,2018年1160亿美元的融资总额则排名第二。

美国2013-19年(YTD)按季度拆分融资金额显示,2019年上半年的融资金额创下21世纪最高记录。

2014-2019年各季度交易轮次结构显示,本季度种子轮交易活跃度显著下降。

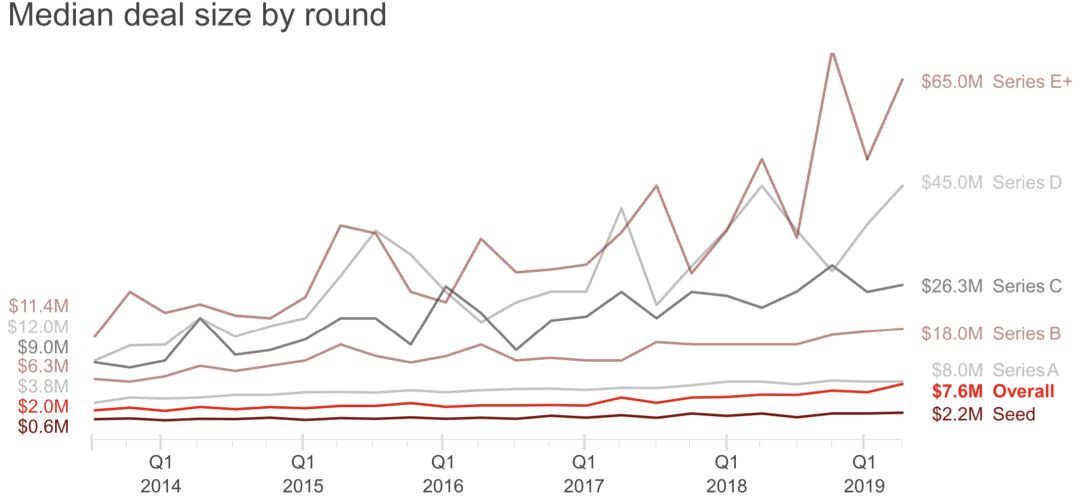

按照各轮次的交易金额中位值统计,E+和D轮融资金额中位值显著提高,风险资金向中后期项目集中。

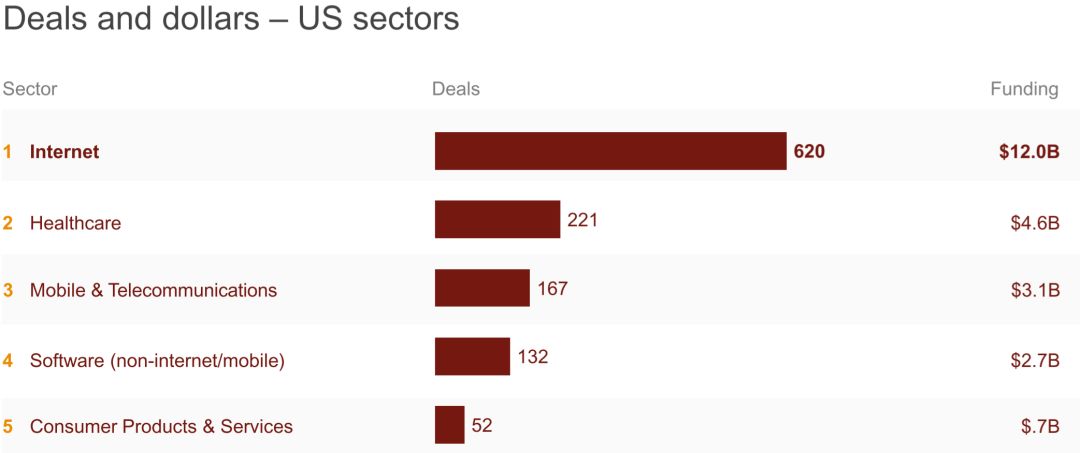

互联网依然是吸金能力最强的板块,合计交易数量620宗,合计融资额120亿美元;其后依次为医疗健康(46亿美元)、移动通信(31亿美元)、软件(非移动和手机类,27亿美元)和消费产品和服务(7亿美元)

2019年2季度最大的六宗VC融资交易分别是Cruise Automation(11.5亿美元,自动驾驶)、DoorDash(6亿美元,电商)、UiPath(6亿美元,软件)、SpaceX(5.36亿美元,太空探索)、SoFi(5亿美元,金融科技)、Uber(5亿美元,共享出行)。

2019年2季度美国新晋独角兽数量接近历史最高水平,达到19家;而历史记录是4Q18的22家。

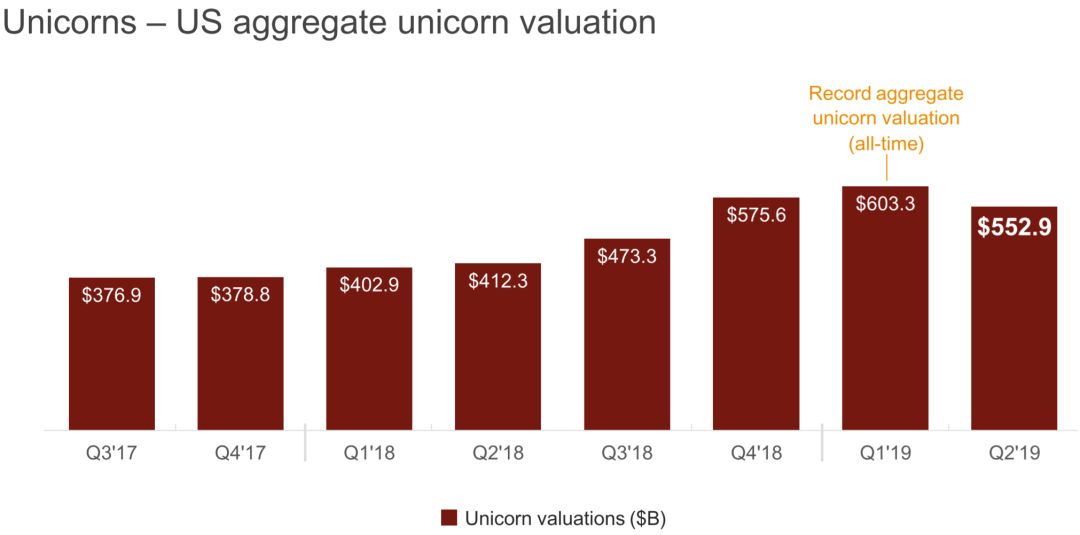

2019年2季度末,美国独角兽数量刷新历史记录,达到167家。

不过本季度美国独角兽的总估值有所下降,从2019年1季度的6033亿美元下降至5529亿美元,反映了Uber和WeWork等头部独角兽的融资估值下滑。

截至2019年2季度,美国估值最高的五个独角兽分别是Juul Labs(500亿美元,消费电子-电子烟)、WeWork(470亿美元,共享办公空间)、Airbnb(293亿美元,共享住宿)、Stripe(225亿美元,三方支付)和SpaceX(185亿美元,空间探索)。

2019年2季度合计发生163宗VC并购退出,历史记录为2018年4季度的183宗;该季度并购退出周期达到7.5年。

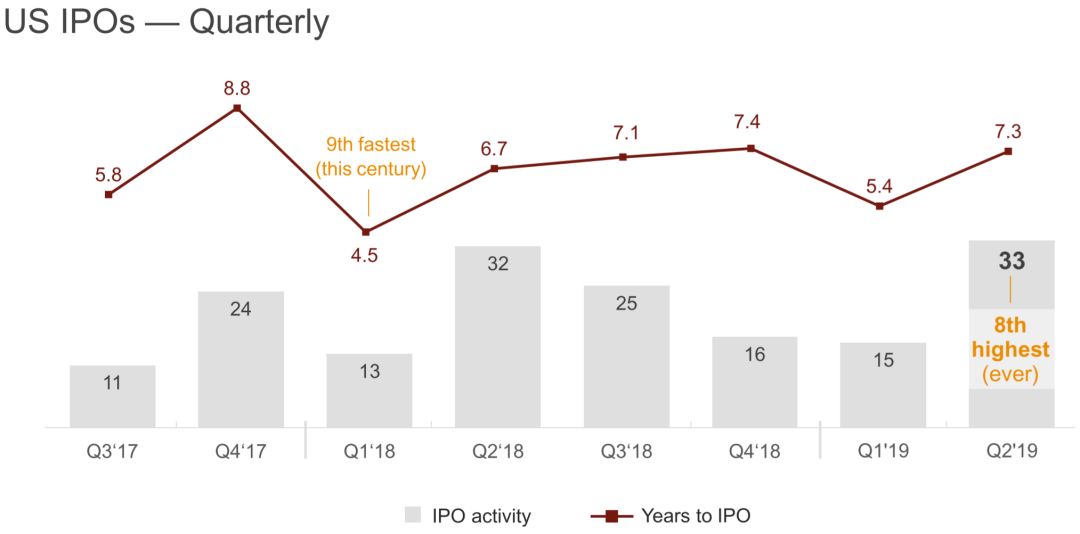

2019年2季度美国合计出现33宗IPO退出,创下历史记录;但是平均退出周期(time-to-liquidation)达到7.3年,为历史第八高位;而2018年一季度IPO案例中平均VC退出周期仅为4.5年,为历史最快记录。

数据来源:CB Insight & PwC, "MoneyTree Report Q2 2019"

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

还像头部集中只会加剧泡沫