美股掘金 | 客户价值薅到终身,又恰踏乘风口!

摘要:网络安全的春风已提前而至

作者:Merci

一、客户价值吃到终身的商业模式

美国SaaS公司商业模式

目前,美国SaaS公司商业模式主要是以订阅为基础的收费方式,即向客户提**品或服务,按照一定单位的订阅周期收取订阅费。之所以说能够“压榨”客户的价值直到终身,是因为这中间存在续订的操作,一旦客户第一次使用了公司的订阅服务,一般只要觉得痛点有被解决到或者是正向反馈,很大程度愿意续订,付费的习惯一般不易改变,就好比女孩子如果选定了一款化妆品觉得好用,除非存在比之更好的品牌,很难转换消费。

经典案例可参考特斯拉,扩张初期低成本售车获客户芳心,增加研发稳定扩张留住、扩大人心,客户付费规模扩大扭亏为盈。

特斯拉本身虽不是SaaS公司,但在汽车行业打了SaaS的招数,前期凭借强大的现金支撑,为持续的高增长牺牲盈利能力,把毛利盈利空间压的很低(接近成本价)以获取客户,给到车友们低成本而优质的服务体验,车友们自然喜欢。购车是一项重大的决定,顾客除非不认可该品牌不会下订单,但只要买了,总不能说如果遇到一点维修问题就换成别的车,因为客户价值相当于在产品或服务生命周期内终身跟特斯拉绑定在一起。随后,特斯拉在20年开始扭亏为盈,硬刚掉众多竞争对手,业绩进一步爆发。

基于此逻辑,SaaS公司恰如成长股特斯拉,砸钱扩张时期盈利不是目的,如果Land足够深,进一步的Expand带来持续的盈利只是时间问题。

二、乘在风口之上的网络安全

网络安全是乘着企业数字化转型和软件SaaS化两股东风的风口上的子行业。

自18年末SaaS概念板块兴起至今,整个板块已从1000暴增到2853,年复合增长率CAGR高达46%。

而具备一定SaaS属性的网络安全,自疫情前期出现以来,随着企业迫于疫情对经济活动的限制,企业数字化转型顺势加快,整个网络安全板块从1000增长到1862,年复合增长率CAGR在43%。预计近期处在风口浪尖上的网络安全,其增速将顺势加快。IT咨询公司Gartner预计全球信息安全与风险管理技术及服务支出预计增长12.4%,2021全年市场规模达到1504亿美元。据CEPro,截至2027年,全球网络安全市场规模预计达到4030亿美元,年复合增长率达到12.5%。

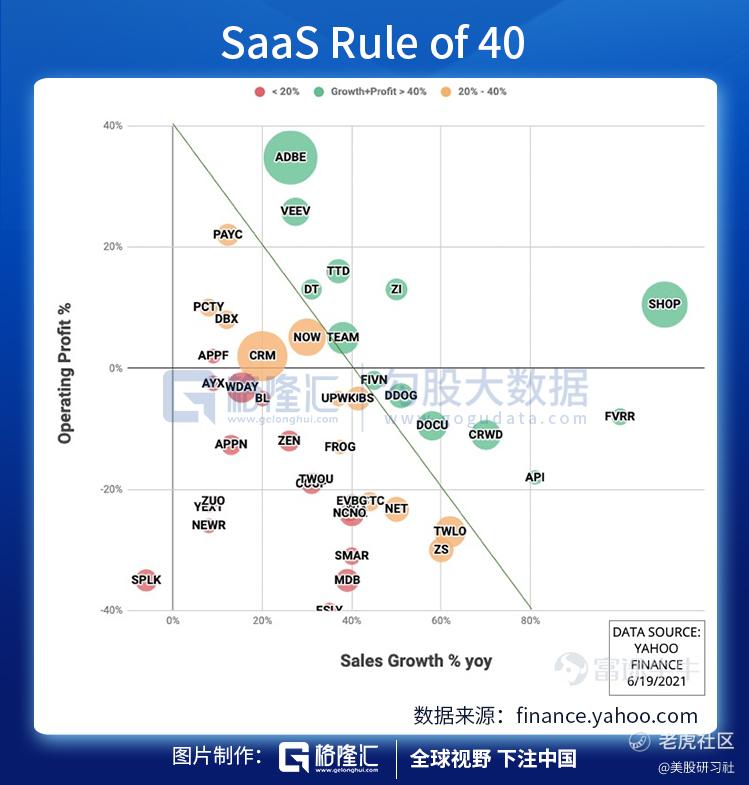

三、赛道核心看点——简单粗暴之SaaS Rule of 40

SaaS Rule of 40是大体上了解SaaS公司业绩的一种简单粗暴的方法,GP度量,初创成长型企业与成熟企业都适用。主要看两个指标:增长率和盈利性。

公式是:GPRatio=Growth Rate增长率+Profit利润。风险资本家通常通过这种方式判断一家企业值不值得投,即便尚未出现增长或利润,它能够做到利润和增长的平衡。

如果增长率加上利润达到40%,可以判断该公司的业务模式健康。成长性企业如果以40%或50%的速度增长,投资者可能愿意容忍低利润甚至10%的亏损;成熟的企业因为业务成熟,很难保持增长,如果以10%的速度增长,利润空间达到30%,也能够反应业绩不错。而如果两数相加在40%以上,意味着公司具备持续赚钱的能力。风投一般也都在寻找达到40分及以上分数的公司。

1. Growth Rate增长率

衡量增长率的指标可以是ARR(Annually Recurring Revenue)或者MRR(Monthly Recurring Revenue)。

2. Profit利润

衡量盈利能力的指标包括经营利润率、自由现金流和EBITDA等等。甲骨文等成熟的SaaS业务增长缓慢(通常低于10%),但盈利能力更高。这些企业旨在提高效率,利用其庞大的销售队伍扩大现有客户群、增加续订和优化商业模式。

3. 增长&利润

初创企业想要创造的结果是做到行业内的垄断地位。因而他们至少在前期可以为一种产品或服务设定接近成本的价格,为了增长而牺牲利润,纯粹以价格为基础争夺一块市场,并在这个过程中间达到盈利能力和增长能力的适当平衡。Adobe等企业已打造了好的产品与服务,并转向基于订阅的模式。这些公司的研发支出一般并不反映他们的目标是突破,因为他们更注重对原始产品的改进。

这条法则适用于软件订阅业务,因为软件公司往往有巨大的利润率,有的能够高达80%及以上,其他类型的订阅业务销售其他类型的商品与软件相比利润率要低得多,而用现有软件为新客户服务能够做到几乎无成本。

4.核心看处于右上位置的Leader

经营利润率代表盈利能力成为纵轴,收入增速代表成长能力成为横轴,二者构成一个衡量SaaS公司增长与利润的坐标系,将(0%,40%)、(40%,0%)两点相连得到一条直线。该直线经济意义是,位于该直线右上方区间的公司,其增长与利润之和在40%以上。

截至21年中,共有13家SaaS公司坐落于坐标轴的右上方。SHOP$Shopify Inc(SHOP)$、FVRR$Fiverr International Ltd.(FVRR)$、ADBE$Adobe(ADBE)$、ZI$ZoomInfo Technologies Inc.(ZI)$、CRWD$CrowdStrike Holdings, Inc.(CRWD)$、API$声网(API)$、VEEV$Veeva Systems Inc.(VEEV)$、TTD$Trade Desk Inc.(TTD)$、DOCU$Docusign(DOCU)$、DDOG$Datadog(DDOG)$、DT$Dynatrace Holdings LLC(DT)$、FIVN$Five9 Inc(FIVN)$、TEAM$Atlassian Corporation PLC(TEAM)$,商业模式已趋于成熟,故而能够保持盈利的同时加快扩张。

5.网络安全公司的初步筛选

对于具备SaaS属性的网络安全概念股的11家公司,分别结合各自季度和年度数据,初步得到满足Ruleof 40的标的——CRWD$CrowdStrike Holdings, Inc.(CRWD)$、FTNT$飞塔信息(FTNT)$、PANW$Palo Alto Networks(PANW)$、OKTA$Okta Inc.(OKTA)$、DT$Dynatrace Holdings LLC(DT)$和CYBR$Cyber-Ark Software(CYBR)$。

其中,CRWD$CrowdStrike Holdings, Inc.(CRWD)$的增长与盈利指标之和达到80%,位列第一,且远超其他公司。特别的是,过去CRWD经营利润率Operation Margin为负,于2021年二季度扭亏为盈,虽然随着疫情的恢复,企业数字化的加速有所放缓,进而年经常性收入ARR增速相对疲软,但这也正表明公司盈利模式更趋于成熟,且近期国家机关和科技巨头对网络安全的关注与支持,尚未来得及转化到公司或者行业的表现中。

网络安全的故事远未结束,更多信息请待后续更新。

$CrowdStrike Holdings, Inc.(CRWD)$ $Okta Inc.(OKTA)$ $Cyber-Ark Software(CYBR)$

更多精彩请关注微信公众号:【美股研习社】,十年美股经验的业内顶尖团队,为您持续带来最专业解读,一起挖掘大牛股机会~

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

不明觉厉,谢谢,学习了~