汤臣倍健,还是否能“打”?

汤臣倍健,钱变得难挣了。

作者郭秋林,全文3300字,读完约需要3分钟。

请来谷爱凌、马龙当代言人,成为中国国家队运动食品及营养品供应商,市场份额稳居中国维生素与膳食补充剂(VDS)行业第一,从外在的种种表现来看,汤臣倍健无疑是目前国内保健品行业的领跑者。

(图片来自汤臣倍健2022年上半年年报)

但细窥其公司财报,汤臣倍健,钱变得难挣了。

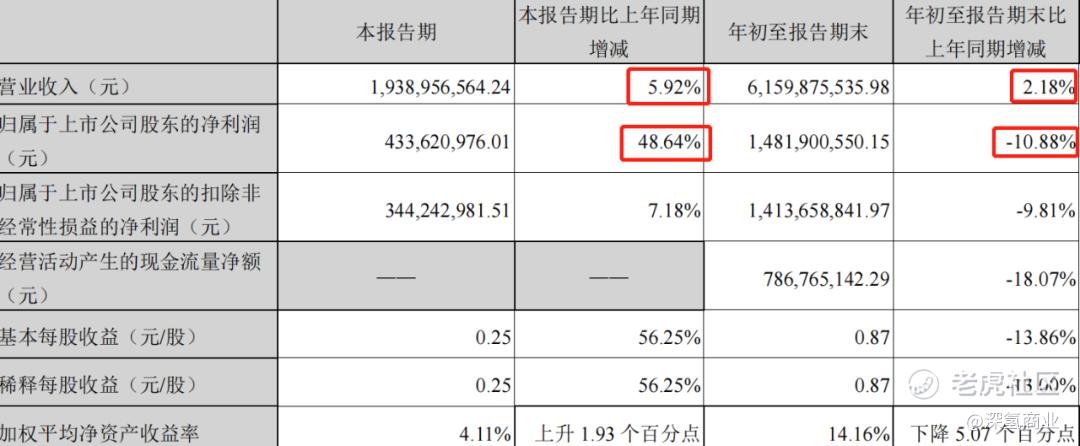

10月26日,汤臣倍健公布了2022年三季度报告。报告显示,汤臣倍健今年第三季度营业收入比上年同期上涨5.92%,但前三季度总营业收入仅比上年同期上涨2.18%。在第三季度利润率比上年同期坚挺上涨48.64%的情况下,前三季度总利润比上年同期下跌10.88%。

(图片来自汤臣倍健2022年第三季度报告)

欧瑞数据显示,2021年中国VDS行业总规模实现1892亿元,较上年增长6.6%,但人均保健品消费金额仅为美国的20%。因此,国内保健品行业,赛道依旧明朗,且将更加宽敞。

市场前景可谓一片大好,但汤臣倍健的业绩增速明显变慢了,甚至出现了利润下跌。

早在今年上半年,汤臣倍健的业绩表现就差强人意了。在汤臣倍健发布的2022年上半年年报显示,汤臣倍健上半年业务总营收几乎与去年同期持平,仅比上年同期增加0.55%,而这一数据,在2021年同期为34.32%。

从最开始的本土食补品牌“中华鳖精”,到本世纪初靠营销洗脑消费者的“脑白金”,再到如今请流量小花迪丽热巴代言、产品理念更为先进的洋品牌“Swisse”,保健品行业的玩家实力越来越强悍。

在新的产品理念和营销玩法下,汤臣倍健还是否能打?

01

入不敷出?

汤臣倍健之所以在2022年前三季度总利润亏损,分析公司给出的业绩分析,可将其原因归结为四个字:入不敷出。

汤臣倍健2022年三季度财报显示,2022年1月—9月期间,在境内业务方面,主品牌“汤臣倍健”收入同比下降5.04%,旗下最大的单品关节护理品牌“健力多”收入同比下降12.15%。报告期内,由于公司加大了对2018年从澳洲收购的海外益生菌品牌“Life-Space”的资源投入,其收入同比增长53.33%。

从三季度报告总的数据来看,2022年前三季度,汤臣倍健在境内业务方面,线上渠道总营收比上年同期上涨3.95%,线下渠道总营收比上年同期下降3.86%。线下渠道收入约占境内收入的67.55%,仍旧占据业务大头。

而与此相反,汤臣倍健在业务“支出”方面却丝毫没有小气。

数据显示,2022年前三季度汤臣倍健的销售费用同比上涨27.3%,为前三季度研发费用的20倍左右。,公司给出的原因主要是品牌推广费及原材料的预付款增加所致。

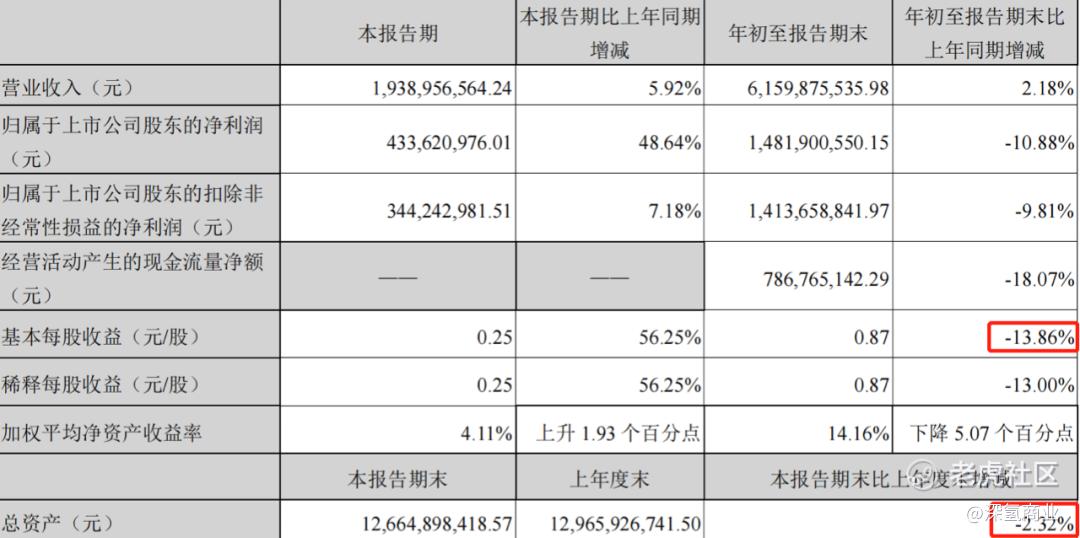

前三季度业绩表现不佳,导致汤臣倍健的股价出现了一定的下跌。截至第三季度,汤臣倍健的每股收益比上年同期下跌13.86%。公司总资产比上年同期下跌2.32%。

(图片来自汤臣倍健2022年第三季度报告)

开源节流是做生意的生存之道,入不敷出是一家企业处于困境中的信号。从2022年三季度报告来看,汤臣倍健的生意果真变得更难做了。2022年只剩下两个月左右的时间了,汤臣倍健的总利润能否扭亏为盈?

02

困境中的小汤

据爱企查APP显示,汤臣倍健股份有限公司成立于2005年,法定代表人林志成,大股东为梁允超,持股比例41.79%,公司于2010年12月IPO上市。

上市12年,汤臣倍健似乎早已不是那个在上市次年,就创造出收入增幅达90%业界神话的小汤了。

数据显示,从2019年到2021年,小汤的年收入同比增幅分别为20.94%、15.83%和15.38%,已经连续三年,释放出增速变缓的信号。

考虑到上半年北京冬奥会的举办,公司管理层在年初就决定,将全年度的营销费用大头花在上半年。但在营销强度加大的情况下,上半年小汤却仅仅交出了同期增长几乎持平的答卷。

其背后的原因,或许可归结于以下几点。

首先是持续反复的疫情。

国家统计局数据显示,整体社会消费品零售总额在今年二月份开始出现负增长。随着三月份疫情的再度来袭,负增长幅度持续增大,在五月底才停止负增长。受疫情影响,整个国内消费大环境遇冷。因此,个别企业很难实现营收的独立增长。

(图片来源于国家统计局官网)

在汤臣倍健今年六月份的公司电话会议中,公司高层认为,国内按下葫芦又起瓢的疫情,严重影响了线上物流和线下终端渠道的销售,严重阻碍了公司“营养天团”的年度战略实施,对公司上半年的经营产生了较大影响。

其次是线上渠道铺设费用的增加。

随着电商的崛起,靠药店等线下渠道起家的汤臣倍健,仅靠老渠道,已经不能够再持续打胜仗。华创证券数据显示,膳食营养补充剂销售线上渠道在2020年已达到42.7%,超越线下直销,成为渠道排名的第一。

由于渠道优势今非昔比,汤臣倍健正逐年加大对线上销售渠道的费用投入。在最新的今年三季度业绩预告中,公司认为,在当下的保健品红海时代,品牌推广和电商平台投入的增加,是前三季度总业绩较上年同期下降的主要原因。

另外,竞争对手越来越强悍且不断升级换代,也是小汤增长放缓的原因。

汤臣倍健2002年成功将源自美国的膳食营养补充理念引入中国。凭借对具有科学依据的VDS产品的打造和采取非面对面推销的药店销售形式,汤臣倍健一路过关斩将,成功穿越了非典时期的保健品行业乱象,并于2010年在深交所上市,成为保健品赛道第一品牌。

(图片来自网络)

随着保健品赛道的日趋宽广,新加入的玩家愈发虎视眈眈。

2015年,合生元成功收购澳洲保健品品牌Swisse。2017年,中国飞鹤收购美国第三大营养健康补充剂公司VITAMIN WORLD。在新的行业割据时代,汤臣倍健的竞争对手也不再仅仅是国内的无限极、安利纽崔莱、完美和东阿阿胶。

欧瑞数据显示,2021年度的保健品行业,汤臣倍健市场份额为10.3%,位居第一,第二名和第三名的市场份额分别为6.0%和5.0%,汤臣倍健仍持有绝对的领先优势。

但当场内的新老玩家都变得更加强悍,如果汤臣倍健的增速长期持续放缓的话,很难讲其行业第一的地位在未来还是否保得住。

03

慢下来后,还是否能“打”?

利润增速慢下来后,汤臣倍健还是否能打?资本市场和广大股民还是否能对小汤持有信心?

在保健品行业需求侧,两大增长动能将促使行业赛道更加确定和宽敞。

一方面,从人口结构来看,我国已步入老龄化社会。人口老龄化程度的不断加深,将为 VDS 行业带来巨大的市场空间。

另一方面,随着消费结构的不断升级,全民尤其是有着较高学历的80后、90后,将迎来科学营养时代。健康、营养、个性化、便捷等特色,将成为大众关注的消费新热点,消费者对保健品的功能诉求也将不断细分化和专业化。

再看产品供给侧。汤臣倍健是目前国内保健品行业产品矩阵最丰富、品类最齐全、所涉细分领域最完善的企业。

不同于国外保健品行业市场准入度低,后发品牌只要更懂行业特征和营销套路,就有可能把前发品牌拍死在沙滩上,国内保健品市场有着较为严格的审批准入机制,产品必须具有保健食品的“蓝帽子”标志才可以进入市场销售。

而“蓝帽子”标志的申请并不容易,因此在国内保健品市场,行业先发者还是有着绝对的市场准入优势的。

(图片来自网络)

截至2022年上半年,汤臣倍健共拥有131个保健食品注册批准证书及143个保健食品备案凭证。公司及子公司在境内合计拥有324项专利权,其中2022年上半年新增 38项专利权。

所以面临各种冲击,汤臣倍健的家底还是可以扛一阵子的。

最后看汤臣倍健的渠道销售能力。

据米内网数据显示,2021年汤臣倍健的线下药店渠道的市场占有率为31.6%。线下药店打造的牢固护城河,仍旧可以充当汤臣倍健年度销售的基本盘。

至于线上渠道,汤臣倍健在阿里和京东平台的销售成绩也不错。

因此,总体来看,汤臣倍健的底子还在,依然具有一定的防守力。

然而,疫情导致的消费下降,将持续阻碍汤臣倍健的高速增长。越来越多的虎狼对手,也必将瓜分汤臣倍健的市场份额。国内大量药企也在布局保健品市场,整个赛道变得越来越拥挤。

所以,汤臣倍健的未来依然挑战重重,压力很大。

当然了,面对一个持续增长的行业,拥有领先产品供给力和渠道营销力的汤臣倍健,如果能够稳扎稳打走好公司战略发展的每一步,未来未必会令投资者过于悲观。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。