北交所打新晟楠科技:产品应用于战斗机,上市后股价能否一飞冲天

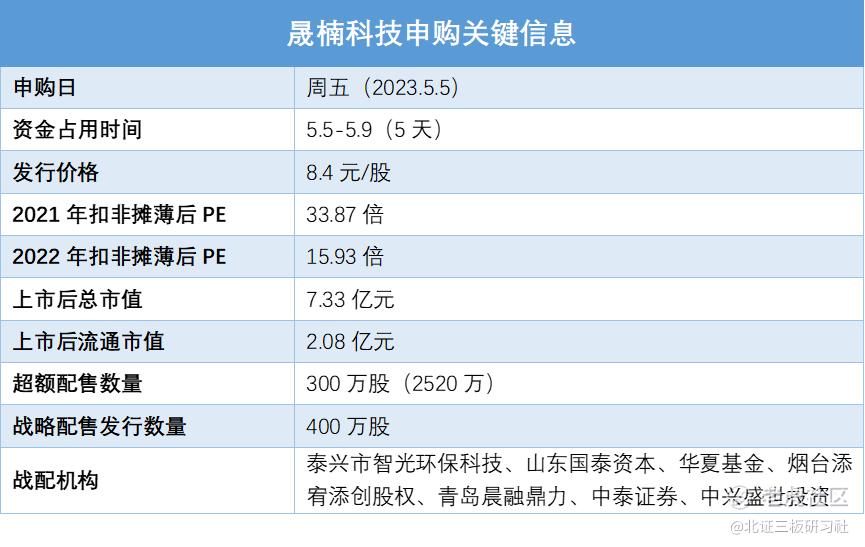

军工是近两年难得的保持逆势增长的公司,2022年晟楠科技扣非净利同比增长112.67%,实在亮眼。公司在五一节后5月5日下周五发行申购,本次发行定价8.4元/股,对应2022年扣非摊薄后市盈率为15.93倍,以发行价计算,预计上市后流通市值2.08亿元。

参与公司本次战略配售的机构有泰兴市智光环保科技、山东国泰资本、华夏基金、烟台添宥添创股权、青岛晨融鼎力、中泰证券、中兴盛世投资。

一、基本面情况

公司主要从事航空机械和综合电源产品的生产、研发和销售。下游主要供给军品总装企业,终端客户为军方,产品毛利率很高,综合毛利率常年保持在50%以上。由于国内军工行业是高度集中的经营模式,因此公司的客户集中度很高,2021年前五大客户占总营收的92.86%,其中第一大客户中航工业集团占68.69%。

虽然客户集中度高,但行业并不内卷,军工行业存在特有的资质壁垒、市场壁垒和技术壁垒。行业外潜在竞争对手难以进入,整个行业处于有限竞争格局状况,市场化程度低,计划性高,而且公司大部分产品无直接竞争对手,被替代的概率小。

投资公司的核心点在于其未来的增长情况。北研君认为公司中期业绩看好,短期或有波动。

先来说中期,公司两大主要业务中综合电源业务中主要代表性产品为变压整流器以及继电器盒等综合航电系统的零部件,主要是受到军用电源发展以及军用航空器中航电系统的发展的影响。航空机械业务中主要代表性产品为航空减速控制器以及航空阻尼器,其最终列装为我国最新一代战斗机,业绩增长取决于我国军用航空器尤其是战斗机行业的发展是否良好。

根据《World AirForce2021》数据,截至2020年底,我国与海外空军装备存在数量差异,战机数量仅为美国的60%,且二代机占比高达47%,而美国已经完全淘汰二代机。从升级换代的节奏上看歼-7、歼-8等主要二代机在上世纪70-80年代大量交付,最新一批也服役10年左右,已经进入更新换代的周期,而从历史规律来看,某一型号战斗机的批量退役,会伴随着另一个型号战斗机列装数量的增加。十四五期间,我国部分新型号战机即将进入快速列装阶段,航空装备上游已呈现出高景气状态。

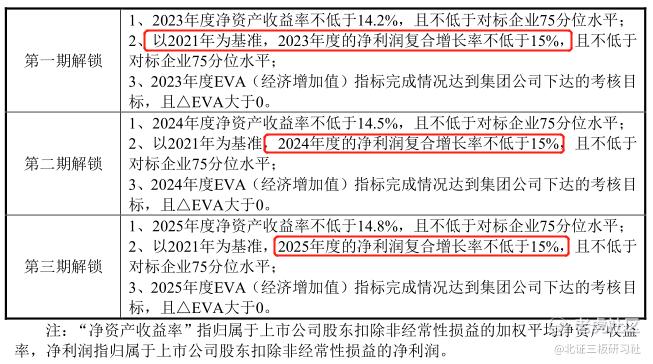

这种景气度从下游战斗机龙头中航沈飞的股权激励中也有所体现,中航沈飞业绩考核要求未来三年扣非净利复合增速不低于15%,且要求净资产收益率逐年上升。对于这种国企有明确指引的考核,完成的概率是非常高的。

除了量上的增,新型战机装备还将带动公司综合电源类产品单机价值量提升,因为随着航空器技术发展与代际更新,航空器中航电系统价值量占比呈现升高趋势,二代机航电系统价值量占比在10%到20%之间,而四代机航电系统价值量占比能够达到40%以上,这支撑了公司综合电源需求的增加。

2022年公司营收同比增长25.12%,扣非净利同比增长112.67%,据公司披露的信息,主要系第四代战斗机开始放量生产,航空机械类产品的订单量增速明显,公司高毛利率的航空减速控制器和航空阻尼器产品结构占比提升所致。

虽然短期公司业绩很亮眼,但从一些先行指标上看,公司2023年扣非净利增速维持2022年的高增长应该还是有难度。2022年6月,公司在手订单约为2亿元,而2022年全年公司营收才1.39亿,可见下游目前的需求旺盛度。

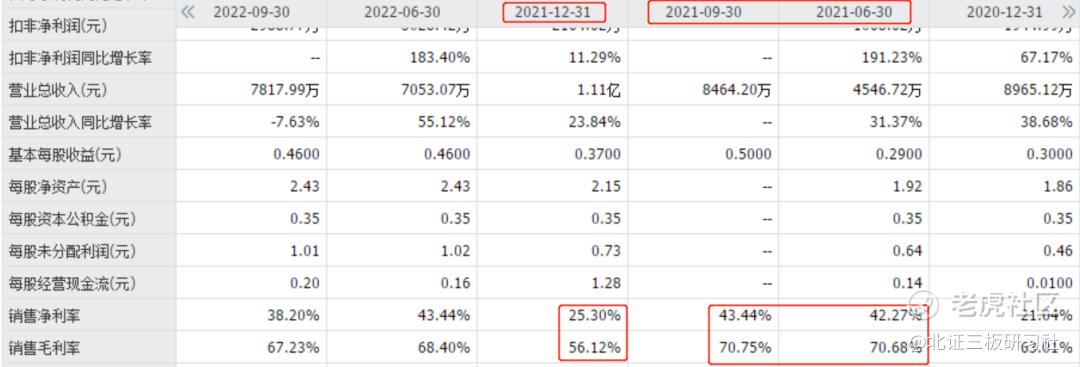

但是从合同负债额上看,公司2021年底为6331.40万,2022年底只有657.12万,下滑明显。而且公司2022年增长建立在2021年毛利率低基数的基础上,2023年很难再通过产品结构的优化大幅提升公司的毛利水平。另外就是公司现有产能已经饱和,虽然目前通过外协的方式提升生产能力,但外协产能是否能持续提高还是需要打一个问号的。

除此之外,由于军工行业存在军方审价的因素,因此公司产品的合同暂定价格与审定价格可能存在差异,进而导致业绩波动加大。如2021年公司航空机械类产品航空减速控制器和航空阻尼器暂定价格下调 23.10%,并对应调减营业收入3,996.24万元。从财务数据上看,2021年前三季度公司毛利率高达70.75%,而第四季度由于调整全年下降到只有56.12%,因此这加大了对公司业绩判断的难度。而且公司存在军工类企业普遍的特征,现金流状况一般。

二、募投项目

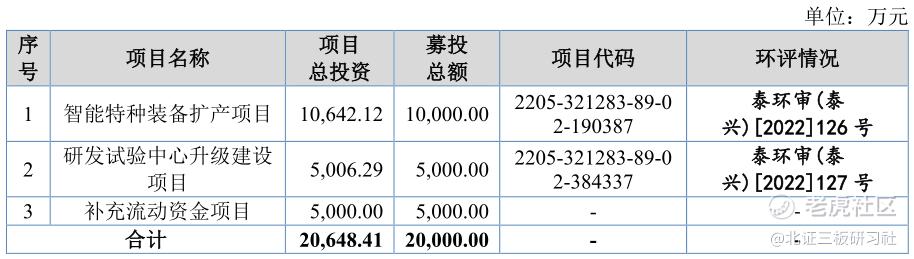

公司本次募投项目包括智能特种装备扩产项目和研发试验中心升级建设项目,其中智能特种装备扩产建设期2年,预计建成后可实现销售收入约1.61亿元,利润总额5,204.34万元。较2022年公司营收净利增幅分别为115.82%和110.82%。

三、投资建议总结

晟楠科技从两年配置的视角看,具有一定的投资价值,我们预计2023年公司业绩增速将会放缓,届时二级市场应该会有机会出现。

从打新的角度看,公司本次发行价对应2022年市盈率为15.93倍,同行沪深可比公司广联航空PE(TTM)为37.20倍,迈信林业绩下滑PE(TTM)为55.62倍,爱乐达PE(TTM)为33.78倍,北摩高科为48.98倍。估值较高的两家均有业绩显著下滑的情况,因此北研君认为按照广联航空和爱乐达的均值35.49倍作为对标参考较为稳妥,北交所上市公司中富士达为22.85倍。

综合来看,个人认为公司发行价对应上市后潜在上涨空间约为30%左右,具有不错值博率。目前公司尚未披露一季度报,如果一季度能保持20%左右的增长,个人认为打新价值更高,反之若一季度报业绩下滑,应谨慎参与。

特别说明:文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。