“中特估”在港股的映射及投资机会

本报告导读:政策推动“中国特色估值体系”重构,有助于央国企提升ROE和PB。从历史经验来看,ROE能够提升的板块或更多吸引外资流入。港股投资者关注高分红、低估值、资本开支少且ROE有望提升的板块。本报告从当前港股央国企估值现状、相关政策、行业估值等角度,结合外资流入的特征,寻找港股央国企估值体系重构的交易机会。 |

摘要

|

正文

1. 央国企的估值体系重构

1.1 央国企估值当前处于历史低位

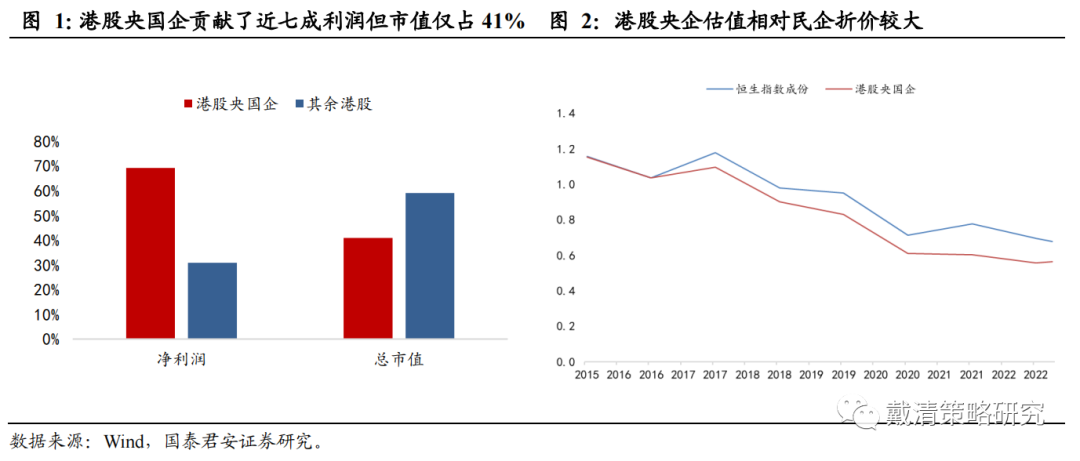

国有企业估值较民企折价较大。港股有很多传统的央国企公司,国企改革时期,大批央国企选择赴港上市。目前,港股央国企有322家,占比仅12%,但贡献了港股大部分的利润。以归母净利润计算,国有企业占比69%,然而国有企业的市值占比仅为41%。估值方面相对民企的折价不断加深。截至2022年底,港股央国企的平均市净率为0.56倍,低于恒生指数的0.68倍,且折价不断加深。

1.2 造成央国企估值偏低的原因

央国企背负的“公共政策性使命”与“盈利性使命”冲突。一方面,国有企业要通过追求盈利性来保证自己的不断发展壮大,从而实现主导地位;另一方面,国有企业要弥补市场缺陷,服务公共目标,这可能会要求牺牲盈利。

市场偏好成长性高的公司,导致港股的央国企估值相对较低。价值投资者关注业绩的确定性,成长投资者更关注业绩的增长性。随着中国经济发展进入成熟阶段,国企作为传统产业中的大型企业,成长性相对较弱。

1.3 政策推动“中国特色估值体系”重构,提升央国企估值

政策提出要提升核心竞争力和加强投资者关系管理。2022年11月21日证监会主席易会满首次提出“中国特色估值体系”的概念:“深入研究成熟市场估值理论的适用场景,把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥”。他强调“国有上市公司,一方面要‘练好内功’,加强专业化战略性整合,提升核心竞争力;另一方面,要进一步强化公众公司意识,主动加强投资者关系管理,让市场更好地认识企业内在价值,这也是提高上市公司质量的应有之义”。

2. 改革整合、科技创新提升央国企ROE

1)进一步推动国企改革,提高国企盈利。国企改革三年行动启动以来,已经取得突破性进展。央企的考核体系向“一利五率”转变,进一步加强了对国企的盈利能力和创现能力的考核,推动国企高质量发展。未来随着国企改革进一步推进,经营机制不断完善,盈利中枢有望抬升,市场的认可度或也将因此得到扭转。

2)央企专业化战略整合。2022年5月27日,国资委发布的《提高央企控股上市公司质量工作方案》提出“加大专业化整合力度”,后续央企战略性重组和专业化整合行为或将继续提速,提高国有资产资源配置效率,增强产业竞争力。

3)科技创新持续发力。中美关系反复,国内高科技领域发展受到重重阻力。在降低房地产对经济影响力的转型期,我国需要寻求新的经济增长点,高端制造业、科技创兴产业为经济带来新动能就显得格外重要。2022年,央企在多个领域攻克了一批关键核心技术,重大创新成果持续涌现。未来央国企将扩大科技投入,肩负起科技创新的国家重任。

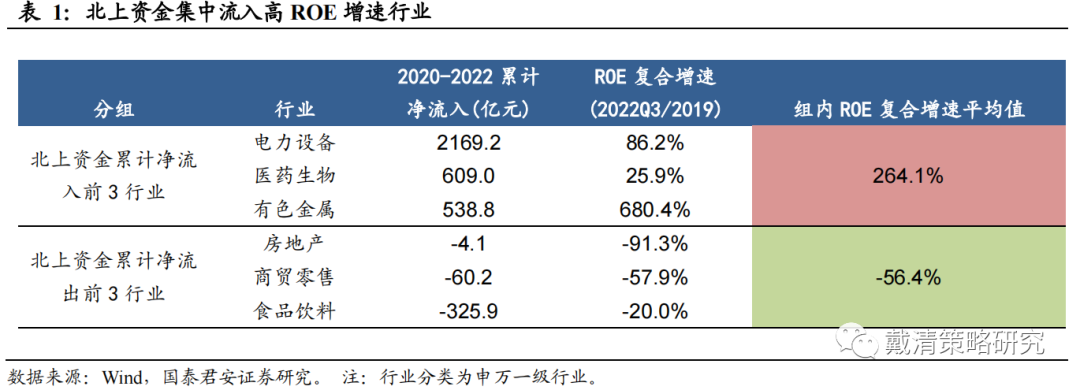

3. ROE提升或吸引北上资金流入

1)北上资金集中流入高ROE增速行业。我们以北上资金在A股累计净买入额为例,在2020年1月1日至2022年12月31日的三年里,北上累计净流入7893亿元,按照申万一级行业分类,净流入排名前三的行业为电力设备(+2169.1亿元)、医药生物(+609.0亿元)及有色金属(+538.8亿元)。这些行业的ROE复合增速(2022年三季报ROE/2019年年报ROE,下同)平均达264.1%,明显优于其余行业。净流出居前的行业为食品饮料(-325.9亿元)、商贸零售(-60.2亿元)和房地产(-4.1亿元),受疫情影响,这些行业近三年的ROE增速下滑严重,ROE复合增速平均为-56.4%。

2)北上资金更偏爱高市值的“核心资产”。2020-2022年,各行业累计净流入排名靠前的上市公司市值相对较高。其中外资累计加仓超过200亿元的公司有宁德时代、隆基绿能、招商银行、迈瑞医疗、东方财富、汇川技术,净流入规模分别为511.1亿元、411.0亿元、368.1亿元、350.0亿元、231.3亿元、280.0亿元,这些公司均为行业龙头股,平均市值高达5063.5亿元,指向北上资金青睐大市值“核心资产”。

4. 港股投资者更青睐高ROE、低估值行业,个股优选高市值龙头股

目前内资已经在积极参与央国企估值体系重构的过程,A股“中字头”行情进行得如火如荼,南下资金也已经持续大幅流入港股的通信运营商等板块。然而,在港股投资者结构中,外资是主要参与者,港股的央国企估值重构行情能否持续,核心取决于外资是否认可。A股投资里,外资同样也是在存量市场中的边际决定力量之一。通过我们的分析,可以得出的结论是,港股投资者过去最青睐的就是高ROE、低估值以及大市值的“核心资产”。

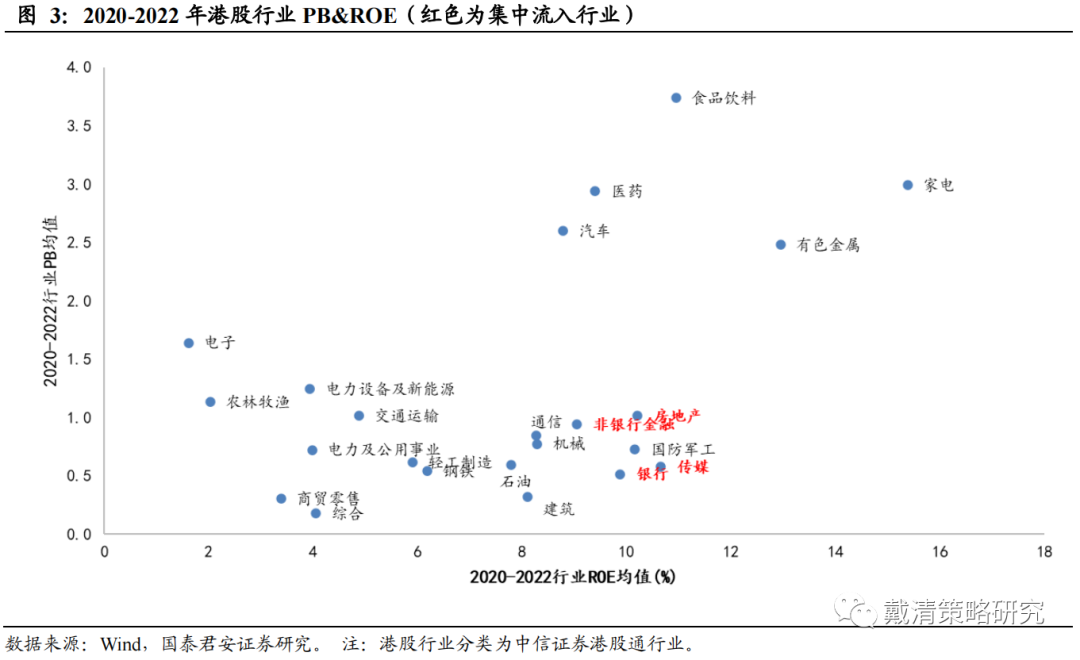

4.1 南下资金集中流入行业与其他行业PB&ROE对比

在港股,内资更青睐高ROE、低估值行业。2020年1月1日至2022年12月31日,南下资金累计净流入港股1127.2亿元,净流入排名居前的港股行业包括传媒(+174.4亿元,三年平均ROE10.7%)、房地产(+124.4亿元,三年平均ROE10.2%)、非银金融(+94.1亿元,三年平均ROE9.1%)和银行(+73.9亿元,三年平均ROE9.9%),指向内资更注重盈利能力的稳定性,整体上大规模配置高ROE行业,并追求用更低的估值买入。其中,汽车和医药等行业虽然在估值方面不占优势,但由于过去三年属于景气行业具有高成长性,同样获得大幅增配,分别获得加仓114.1亿元和55.0亿元。

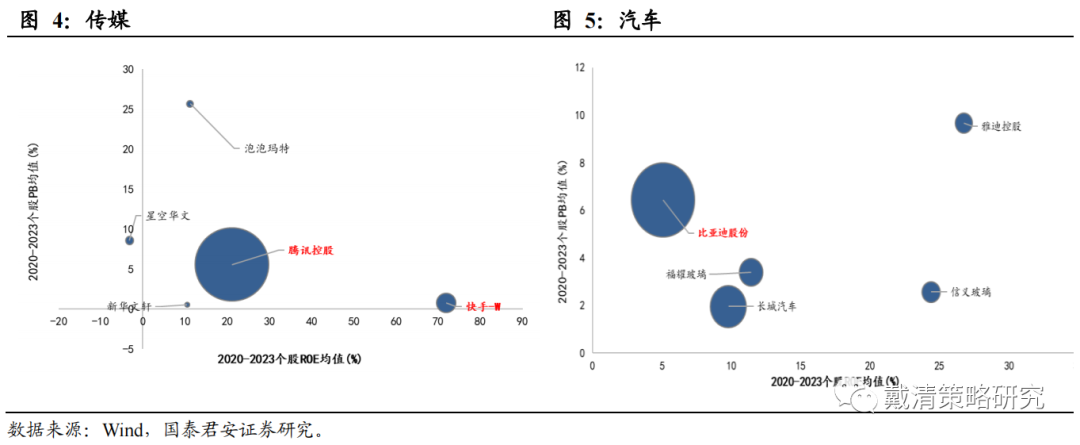

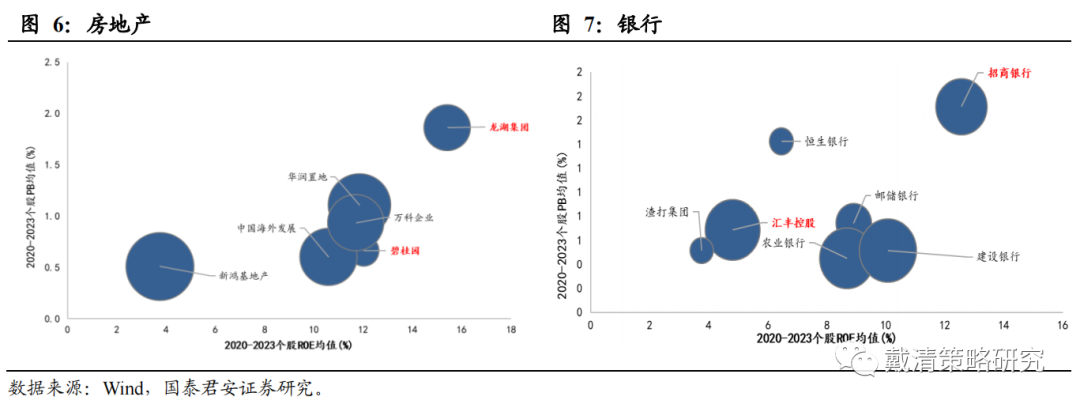

4.2 港股上市公司PB&ROE对比(气泡代表市值大小,红色为资金流入最多的公司)

南下资金喜爱行业中高市值龙头股,同时关注高成长性个股。个股加仓方面,南下资金更关注盈利稳定的“核心资产”,集中流入排名靠前的个股平均市值较高。其中,传媒行业净流入最多的个股为 $腾讯控股(00700)$ (+174.46亿元)和 $快手-W(01024)$ (27.06亿元),市值分别是31728亿元和2175亿元;汽车行业净流入最多的个股为 $比亚迪股份(01211)$ (+59.29亿元),虽然估值不具备优势,但因其是汽车行业龙头,仍然得到资金配置的青睐;房地产行业净流入最对的个股为龙湖集团(+25.3亿元)和碧桂园(+25.2亿元),虽然市值不及新鸿基、华润和万科,但依靠其行业领先的高成长性获得加仓;银行业净流入最多的个股为招商银行(+31.7亿元)和汇丰(+29.5亿元),均为高市值行业龙头。

4.3 以巴菲特为代表的外资机构注重高分红、低估值、低资本开支个股

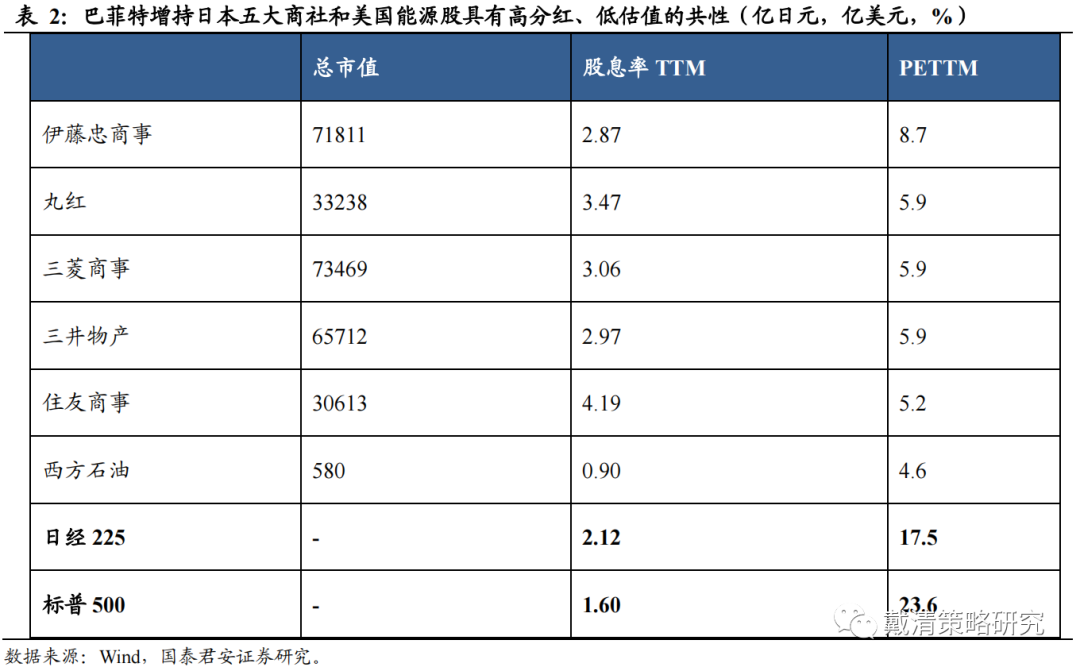

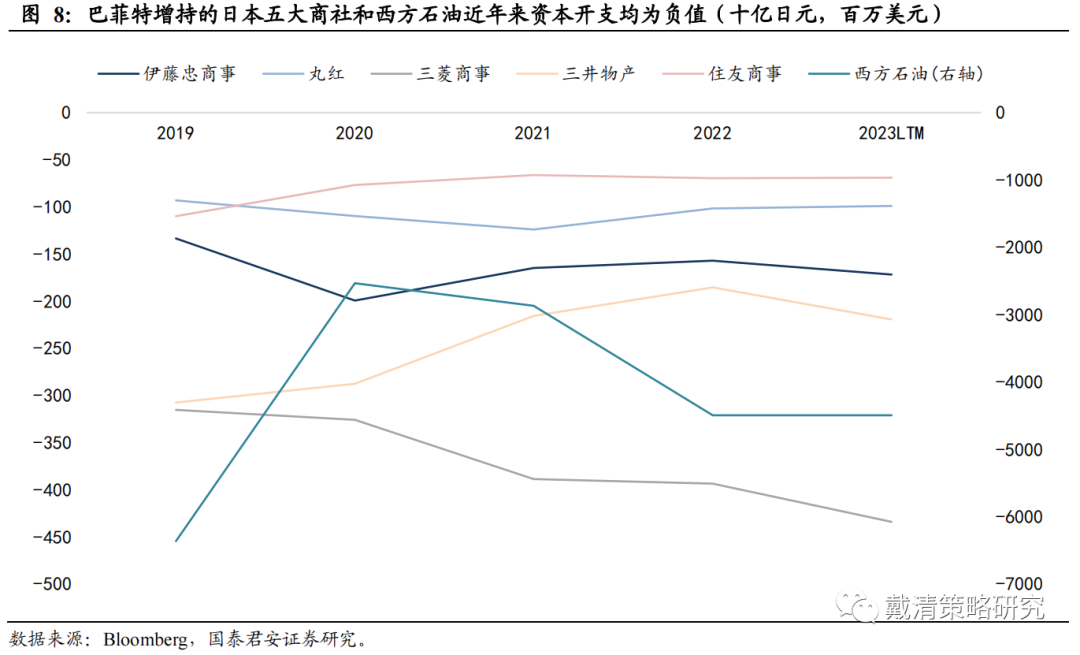

巴菲特持续增持日本高分红、低估值、低资本开支的商社股。日本相对稳定甚至略显僵化的政治格局,在全球动荡的大背景下反而成为了“避风港”。美国“股神”巴菲特近日的日本行再次将日本拉回了大众视野,自2020年8月以来,巴菲特已经三次购买并扩大了对日本五大商社的股份持有量,包括伊藤忠商事、丸红、三菱商事、三井物产和住友商事。2022年秋,伯克希尔-哈撒韦又宣布将5家商社的持股比例分别提高至6%左右。根据彭博数据显示,截至2022年底,伯克希尔-哈撒韦持有丸红6.8%的股份,三菱、三井住友和住友商社的股份均为6.6%,伊藤忠的股份则为6.2%。观察日本商社股,我们可以发现它们具有高分红(当时商社的股息率接近5%,高于日股的平均水平2%)、低估值(市盈率约为6倍,低于日经225市盈率17倍)和资本开支少的共性。

除日本商社外,巴菲特大买美国能源股西方石油,同样具有低估值、低资本开支的特征。根据彭博数据显示,巴菲特旗下的伯克希尔-哈撒韦自2022年一季度便开始持续买入美国能源股西方石油。2023年一季度,伯克希尔-哈撒韦共买入1735.55万股西方石油,截至2023年3月27日,伯克希尔-哈撒韦共持有西方石油23.6%的股份。值得注意的是,西方石油同样具有低资本开支的特点。映射至港股,上游资源品的能源板块和下游的电信运营商同样具有高分红、低估值和低资本开支的特征,预计未来将获得外资的重点关注。

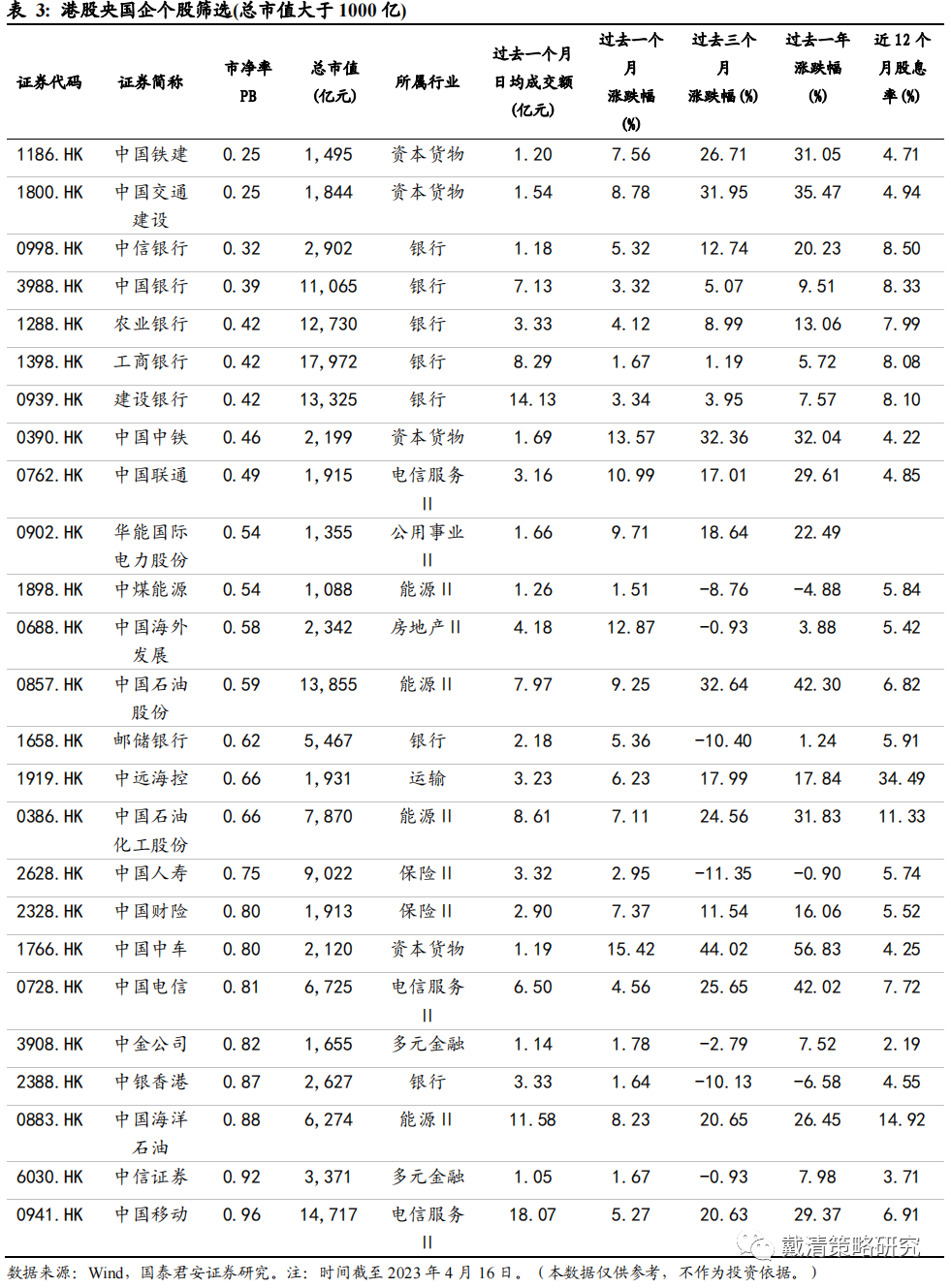

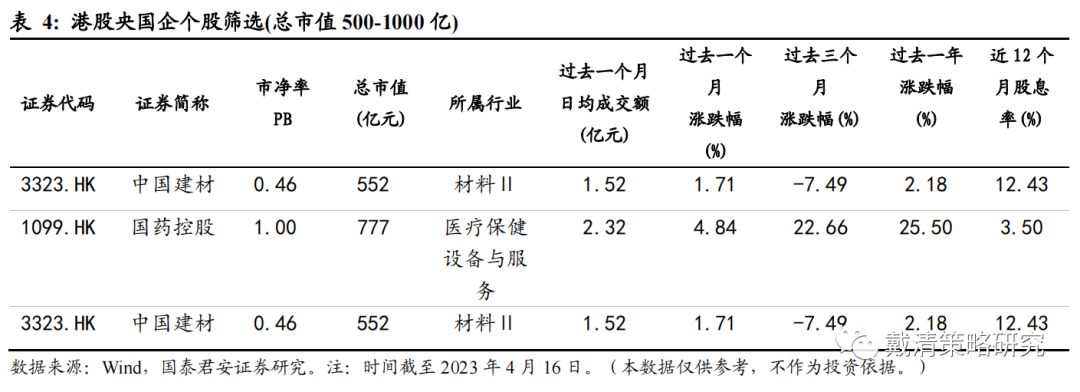

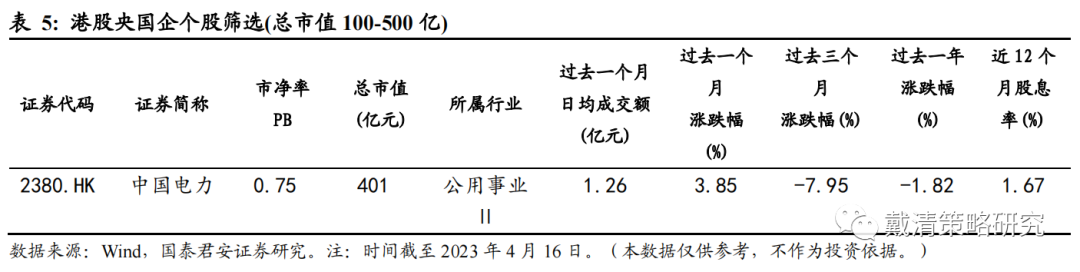

5. 港股高市值、低估值央国企个股筛选

从投资机会来看,基于前文分析,我们对港股央国企个股池进行以下四个条件的筛选:1)央国企收入占比高的行业;2)高市值:总市值大于1000亿、500-1000亿和100-500亿;3)低估值:目前估值(市净率)分别低于1/0.7/0.5的公司;4)高流动性:过去一个月日均成交额大于1个亿。

6. 风险因素

1)国内经济复苏不及预期;2)政策落地不及预期。 $中国电力(02380)$ $中国铁建(01186)$ $中国交通建设(01800)$ $华能国际电力股份(00902)$

来源:戴清策略研究

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 异乡为异客·2023-04-18期待政策的落地和实施能够取得良好的成效,为国企估值的提升和市场的发展带来更多的正面效应。点赞举报

- 一朵绿草·2023-04-18政策的提出,有助于国企加强核心竞争力和管理,提升其估值水平。点赞举报

- 风浪越大我越猛·2023-04-18当前,港股央国企估值处于历史低位,需要政策支持来提高其估值。点赞举报

- 哆啦A梦的口袋喵·2023-04-18这对于国企、投资者和整个市场都是一个好消息。点赞举报

- xytywy·2023-04-18国企加大分红比例的话自然能提高估值点赞举报

- 香66·2023-04-18好点赞举报

- 香66·2023-04-18好点赞举报