EXACT Sciences ($EXAS)研究笔记

作者:Manta

报告时间:2022年2月12日

投资模型:长期核心价值

研究笔记概要

1. 市场规模

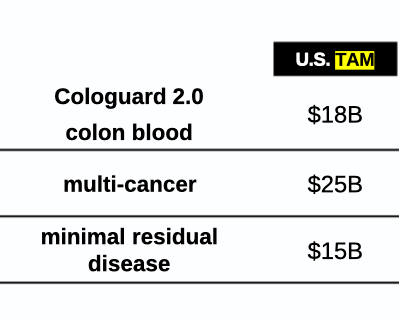

截止到2035 年,NGS 肿瘤学检测总可寻址市场预计将增长到 750 亿美元。EXAS和旗下公司涉及的三个领域美国地区的TAM在580亿美金左右。

2. 渗透率

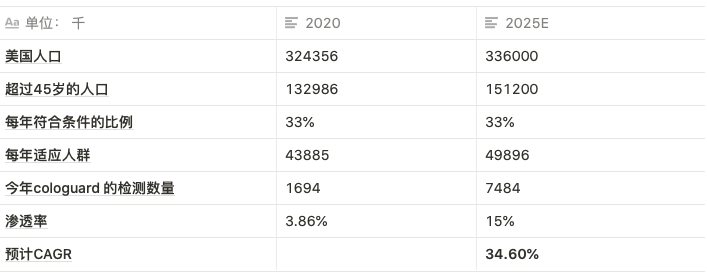

在肠癌早筛,Cologuard的渗透率只有3.86%。 假设Cologuard的渗透率在2025年可以达到15%, 2025年Cologuard的检测数量会达到749万,CAGR(复合年增长率)为34.6%。同时,公司通过收购布局了泛癌种早筛检测产品, 目前全球各公司产品处于研发阶段或者临床试验阶段,行业仍属于早期阶段。

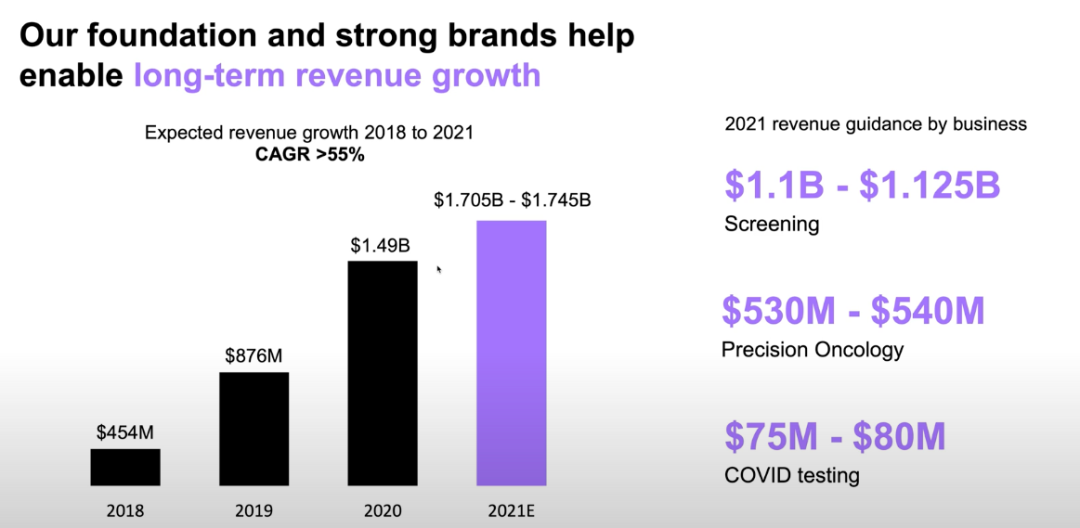

3. 财务信息

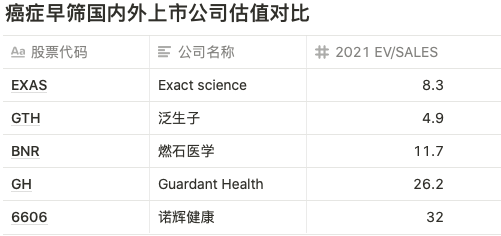

2018-2021年 收入CAGR 55%;毛利率稳定在75%;近几年运营状况好转,研发&管理费&销售费用逐年下降;公司尚未盈利,2021E Ebitda Margin 在 -7%;截止到发稿日,2021E EV/SALES 为8.3X。

4. 结论分享

全球老龄化是下一个十年的大趋势,癌症早筛行业在老龄化背景下TAM大,行业发展初期,渗透率低;且竞争壁垒高(研发费用高),先发优势明显,EXAS 在结肠癌早筛具有绝对的竞争优势,是非常值得长期关注的公司。美国最大的竞争对手是被Illumina收购的Grail(声称可以检测超过50种癌症)正在进行项目测试。择时点在于新的癌症早筛产品通过审批(tam扩大)和通过医保(secure revenue)。投资风险主要来自竞争。

公司介绍

Exact Science(股票代码:$EXAS,下文中简称EXAS)精密科学公司是一家专注于非入侵性大肠癌筛检的分子诊断公司,总部位于美国威斯康星州麦迪逊市。EXAS的拳头产品Cologuard,是一种非侵入性,基于粪便DNA的大肠癌筛检,用于检测癌症前的病变或息肉,与大肠癌的四个阶段。截止到2021年1月23号,EXAS的市值为128.6亿美金,是ARKG ETF中占比最高(8.7%)的仓位。

01 三刀:市场规模&渗透率

TAM: 截止到2035 年,NGS 肿瘤学检测总可寻址市场预计将增长到 750 亿美元。EXAS和旗下公司涉及的三个领域美国地区的TAM在580亿美金左右。

(来源:EXAS 投资者大会)

行业发展早期阶段:目前全球肿瘤早筛获批产品共 3 个,均是结直肠癌早筛,其中 FDA 获批两个,CFDA 获批 1 个。FDA 从 2014 年获批至今没有第二个癌种的早筛产品,主要是肿瘤早筛产品研发难度大、时间长(至少需要 5 年), 目前全球各公司产品处于研发阶段或者临床试验阶段,行业仍属于早期阶段。

渗透率低:美国已处于老龄社会,65岁及以上的人口占美国总人口的19.37%。同时,超过45岁的美国人占41%总人口。如果只看EXAS主打的肠癌早筛产品Cologuard的渗透情况,Cologuard的报销人口为美国超过45岁的人群,根据美国人口分布可以做出估算,Cologuard的渗透率只有3.86%。 假设Cologuard的渗透率在2025年可以达到15%, 2025年Cologuard的检测数量会达到749万,CAGR(复合年增长率)为34.6%。

渗透率和检测数量增速预测(来源:万木研究部)

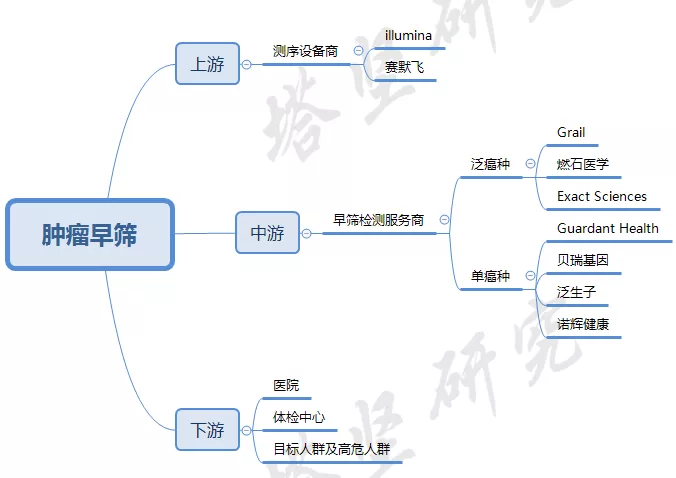

02 三刀:竞争格局

肿瘤早筛上下游公司(来源:塔坚研究)

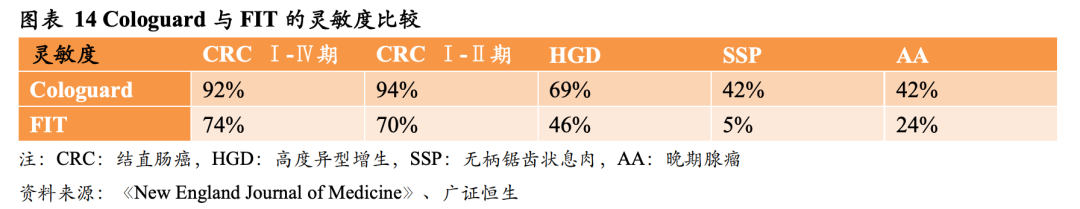

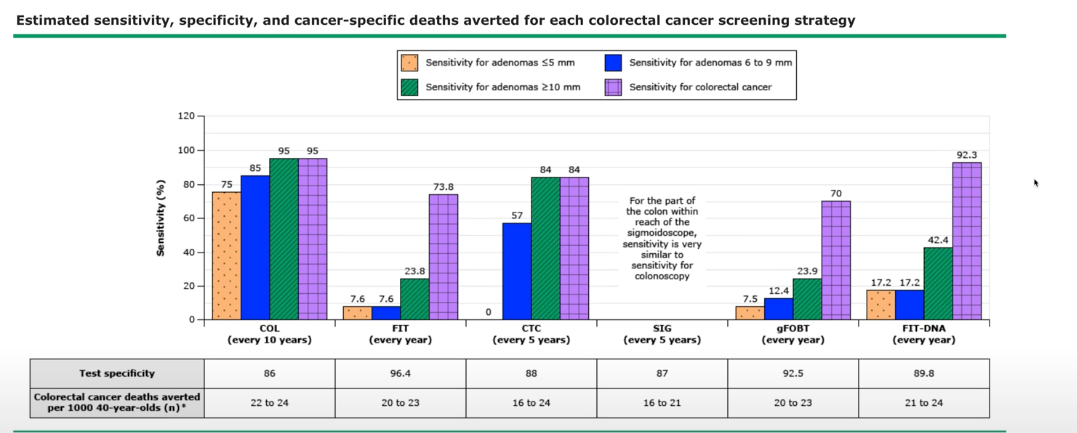

1. Cologuard 对比传统检测方式和粪便潜血(FIT)检测

(1) 敏感度更高:92% vs 74%

(2) 价格低于肠镜,但是高于FIT

FIT(粪便隐血)$280 < Cologuard $600 < 传统肠镜 $3000

在价格层面形成了DNA层面粗筛和影像层面肠镜的精筛,对于Cologuagd检出阳性用户,进一步提升了肠镜阳性检出率,二者产生了良好互补效应。

(3) 先发优势强,竞争壁垒高

Cologuard 获得了较为优异的前瞻性临床试验数据,FDA 从 2014 年获批至今没 有第二个癌种的早筛产品,主要是肿瘤早筛产品研发难度大、时间长(至少需要 5 年),早筛产品的前瞻性验证临床试验成本较高,为获得统计学意义入组人数在需在千人到万人,花费 3-5 年以上时间,期间多次随访,需要总计数亿人民币以上的资金投入,对于想通过复制竞争对手技术路径申报类似产品的企业,除非其有足够的资金、人员、医疗资源方面的支持完成大规模前瞻性临床试验,且试验结果做到非劣以得到监管部门认可,否则很难再通过 IVD 证的申报。

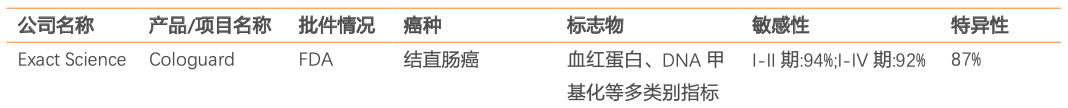

2. 美国早筛公司对比

Exact Science

成立于1995年,核心产品:Cologuard,直肠癌早筛,泛癌种,包括6个癌症类型;

竞争优势:在结直肠癌检测领域,Cologuard 有较为优异的前瞻性临床试验数据,具有先发优势,高行业壁垒。对各阶段肠癌患者的筛查敏感度都高于FIT(粪便潜血检测的一种),Cologuard的检测灵敏度高达92%,而FIT只有74%。

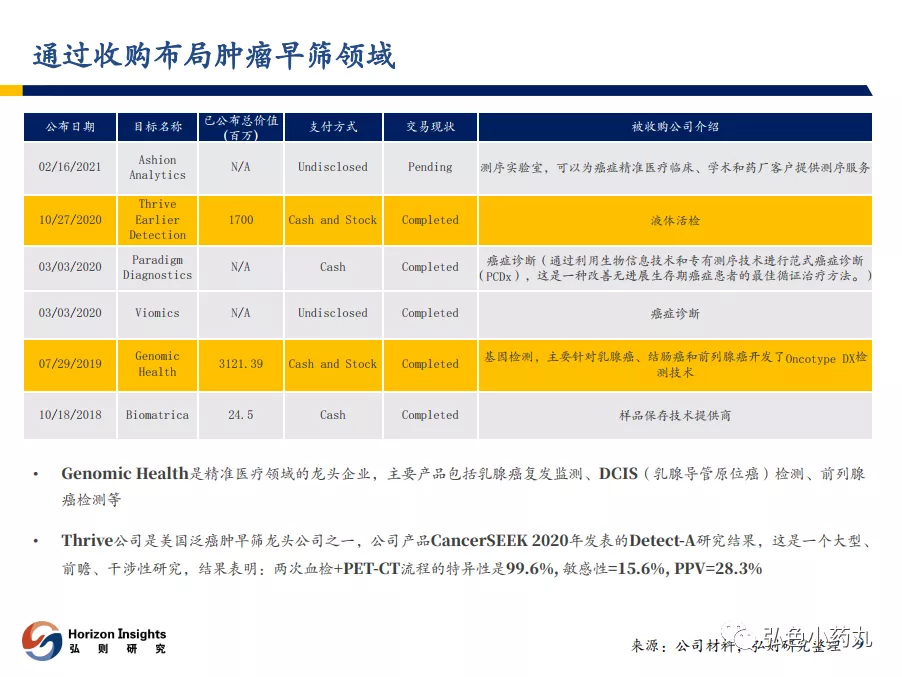

Thrive (被EXAS收购)

成立于2019年,核心产品:Cancer SEEK,基于血液检测的肿瘤早筛产品。

EXAS在2020 年 10 月以合计 21.5 亿美元的现金及股票收购了Thrive。

产品特征:泛癌种,包括10种癌症类型;血液检测+PET-CT,检测整体特异性升为99.6%,PPV升高至28.3%。

Grail (被Illumina 收购)

成立于2016年,核心产品Galleri:靶向甲基化分析;泛癌种,超过50种癌症,针对50岁以上无症状人群。

2020年被Illumina 以价值80亿美元的现金加股票收购,Grail的收入预期: 70-90M , 即Illumina 支付了100xPS的估值。

检测盒价格:$950,保险不包;

竞争优势:敏感性、特异性和阳性预测值都有一定优势;准确判断肿瘤的组织起源,实现精准治疗;

研发进度:正在进行NHS-Galleri trial, 预计2023年结束,临床试验方法:14万健康人,2年内抽3次血,并且要能知道这些人2年内是否有癌症相关的健康问题。Grail表示,该测试准确检测了 13种类型的29种癌症:乳腺癌、结肠癌或直肠癌、头颈癌、肝脏和胆管癌、肺癌、淋巴白血病、淋巴瘤、卵巢癌、胰腺癌、浆细胞肿瘤、前列腺癌、小肠癌和华氏巨球蛋白血症。

Guardant Health

成立于2012年,核心产品:LUNAR-2,基因组分析和表观遗传学分析;单癌种,肠癌;UNAR-2测试通过血液中循环的肿瘤DNA的基因组变化、甲基化和碎片学信号,以高灵敏度和特异性检测无症状成人的早期CRC(结直肠癌)。

Guardant Health测试阶段

Bluestar Genomics

成立于2016年,单癌种,胰腺癌。

Bluestar在2021年3月31日曾宣布,其针对糖尿病患者的无创胰腺癌检测获得了美国食品和药物管理局 (FDA) 的突破性设备称号。胰腺癌是第三大癌症死亡病因。

融资状况:2021年**5月12日,Bluestar Genomics宣布公司已完成了7000万美元的新股权融资。**Prosperity Capital Management的创始合伙人Mattias Westman领投,其C融资方还包括:Pathology Asia Holdings Pte Ltd (Pathology Asia),东南亚最大的医疗诊断集团;以及来自加州的未公开的风险基金等。

(来源:万木研究部)

03 财务经营状况

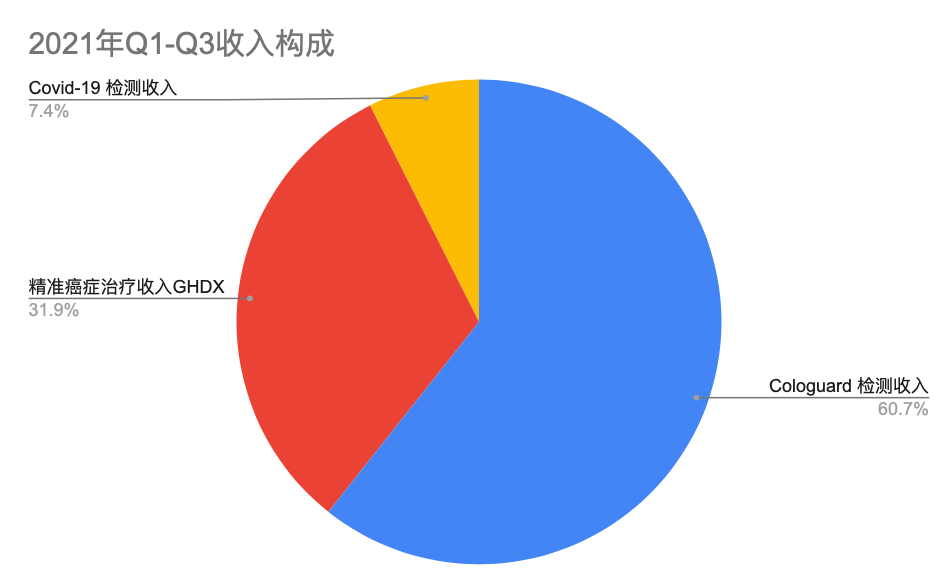

1.收入构成

Cologuard 检测收入(60.7%)

精准癌症治疗收入(31.9%)

Covid-19 检测收入 (7.4%)

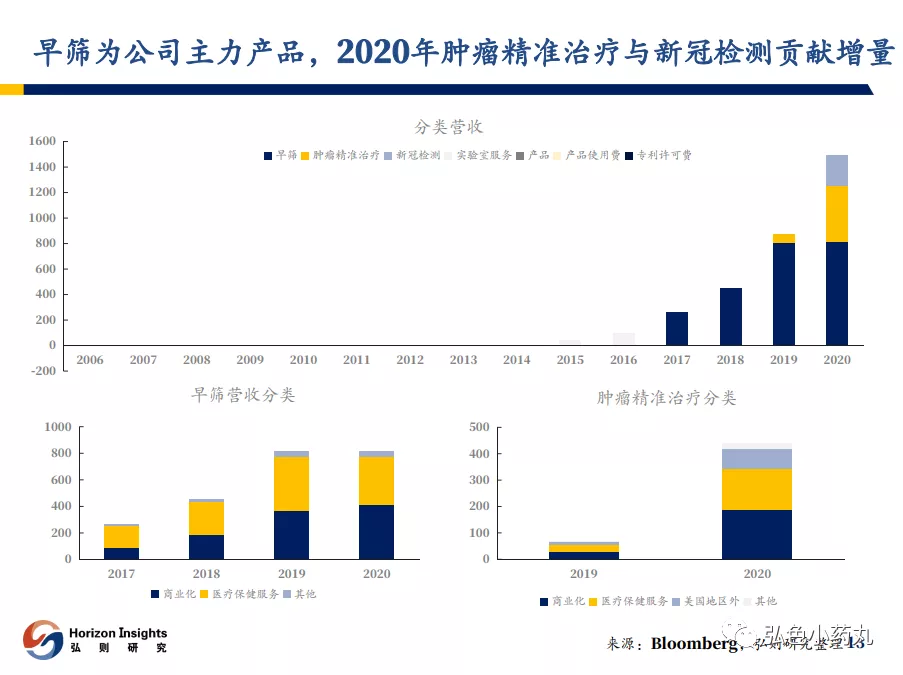

肿瘤精准治疗与新冠检测贡献了增量收入 (来源:弘则研究)

2. 收入增速

2018-2021年 收入CAGR 55%

2018-2022年 收入CAGR55%

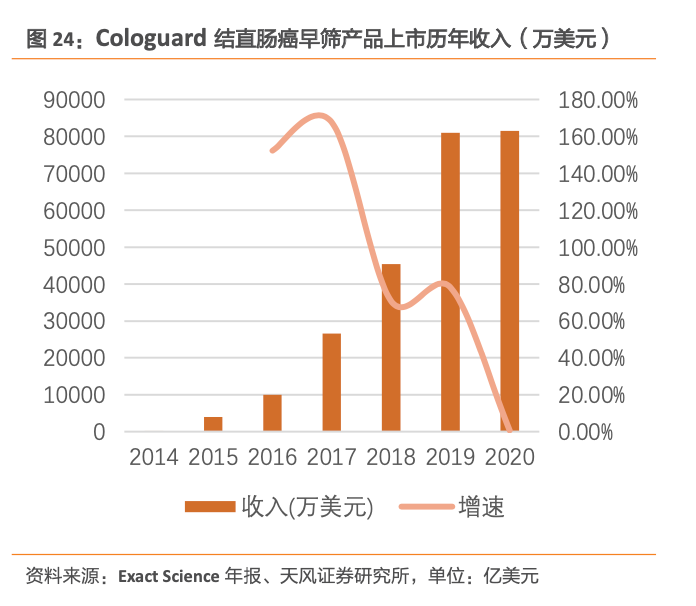

其中比重最大的早筛类别的收入2020年受到疫情的影响,in-person sales减少很多,增速放缓

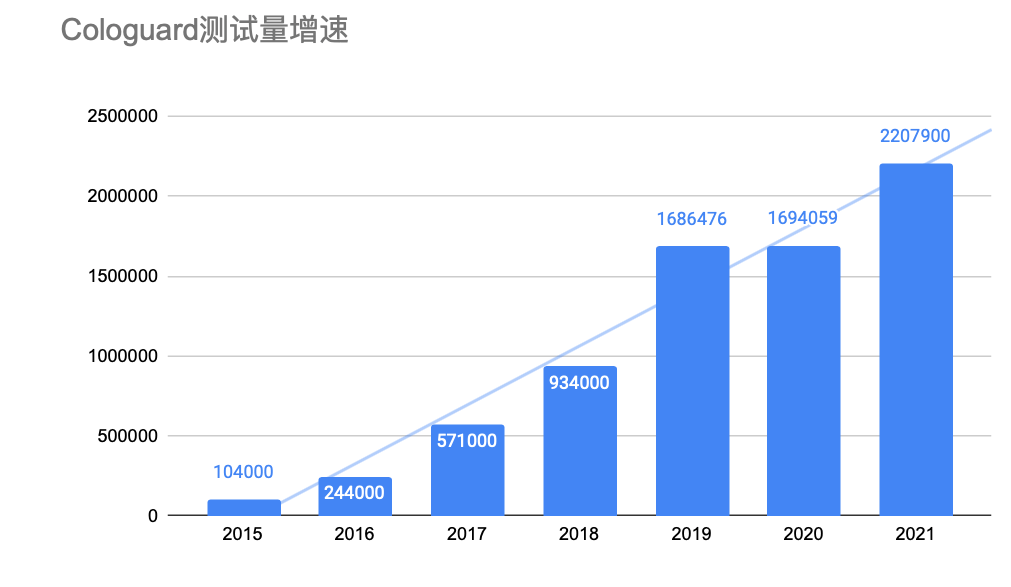

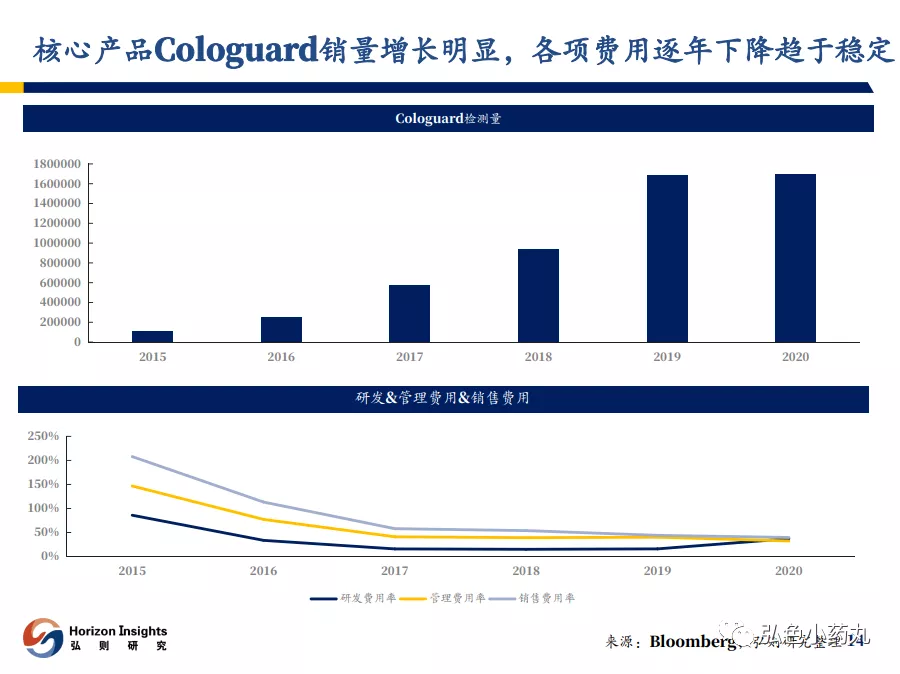

Cologuard 2015年到2021年 检测量,CAGR: 66.4%, 2021年已经完成了220万次检测。

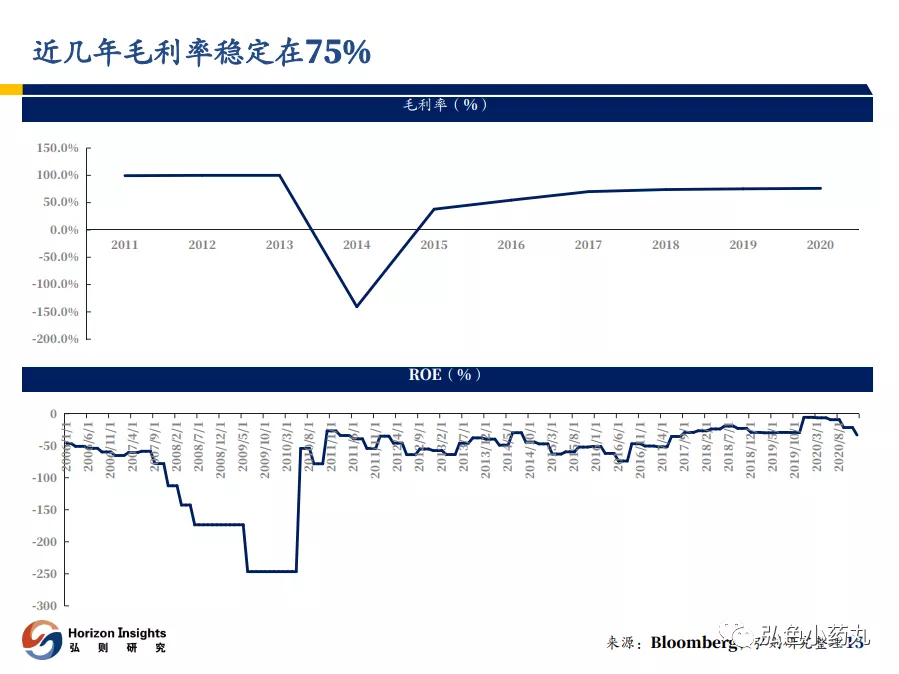

3. 毛利率稳定在75%

4. 运营状况好转,研发&管理费&销售费用逐年下降

04 产品矩阵

公司占领癌症诊断市场的几个不同领域。从进行基因测试到筛查易感性,再到肝癌和结肠癌,再到治疗选择规划和复发监测,都有产品或正在开发产品。

1. 结直肠癌检测:拳头产品Cologuard

敏感度更高:Colorguard 92% vs FIT 74%;

价格低于肠镜,但是高于FIT;

先发优势强,竞争壁垒高;

(具体参数已在上文的竞争格局中阐述)

2. 肝癌检测:Oncoguard Liver

82% sensitivity;94% for late stage

传统方式:b超 & 血液检测, 63% sensitivity

肝癌早筛检测也被FDA授予了突破性医疗器械。

3. Oncotype DX:

检测化疗是否对用户有疗效。

4. Genomic Health

乳腺癌复发检测, 乳腺导管原位癌检测,前列腺癌检测。

5. 泛癌种早筛检测:2020年9月,Exact Science展示了公司旗下在研的涉足6个癌种(食管癌、肝癌、肺癌、卵巢癌、胰腺癌和胃癌)的泛癌种早筛检测产品的最新研究进展,该产品检测5个甲基化标志物和3个蛋白质标志物。对于437个样本(180个癌症患者样本和257个对照组)展示了整体检测的敏感性是86%,特异性达95%。

(来源:弘则研究)

05 择时

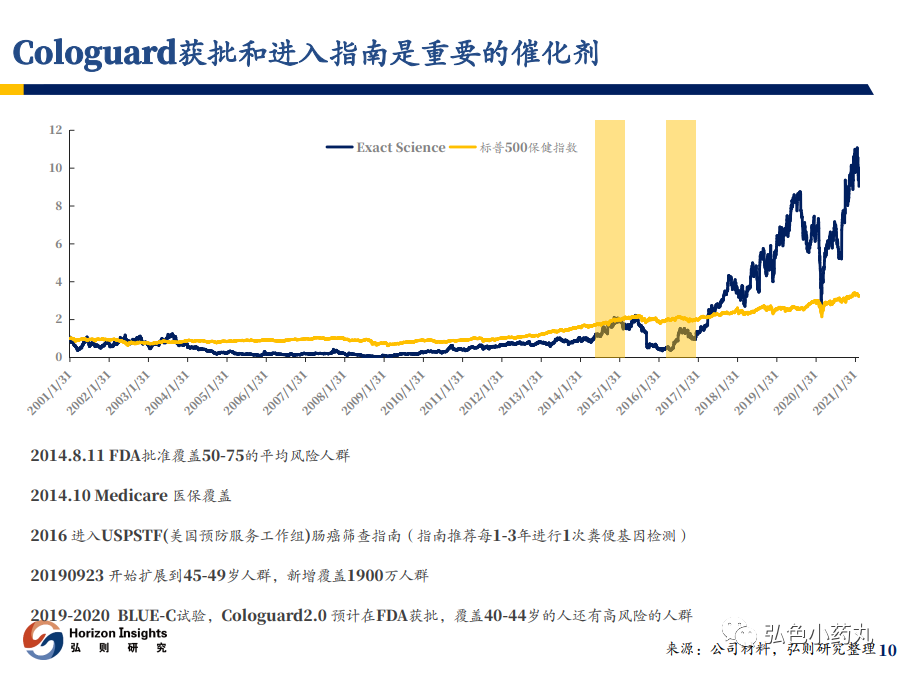

1. 历史股价催化剂

(1) Cologuard 获批+进入指南

(2) 估值波动

2014年10月医保覆盖,PS 直接翻了十几倍

2008 年纳入直肠肠癌筛查指南,PS 大幅上涨

(3) 对于同类别公司的启示

技术壁垒需要高,产品早日获批;

和大型药企合作,加入医保;

2. 交易催化剂

政策倾向:2021年2月,拜登-哈里斯政府重燃了癌症登月计划,设定的目标是在未来 25 年内将癌症死亡率至少降低 50%,并改善癌症患者的生活和生存体验。拜登的预算中增加了对 NIH 和 NCI 的资金,并为 NCI 的 21 世纪治愈法案和 Beau Biden 癌症登月计划提供了全额资金。

06 万木评级

万木三评体系

评星 ( 行业地位及竞争力)

5星(癌症早筛)

评级(三年后预估市值比现市值涨幅)

B级 (2-3倍)

评风险(任何因素可能导致半年内的股价下跌)

黄色(20 %以内)

投资风险

竞争:EXAS在结肠癌早筛具有绝对的先发优势,并且通过收购涉及别的肿瘤早筛领域,如果竞品(如GRAIL)比EXAS提前研发成功并且获批,EXAS或将失去一大部分泛癌早筛的市场。

-全文完-

作者免责说明:

本报告的信息来源于已公开的资料,本人对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本人于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本人可发出与本报告所载资料、意见及推测不一致的报告。本人不保证本报告所含信息保持在最新状态。同时,本人对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本人不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本人无关。市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Axejames·2022-02-14👍点赞举报