债基调整到位了?现在是节前抄底的好时候吗?

2022年11月债基的市场变化牵动着投资者的神经。当时债市的回调让债券基金的净值出现了“巨震”。市场因为这次调整发生了哪些变化呢?

债基赎回潮后的市场变化

根据中国基金业协会数据1月3日公布的2022年11月数据显示,11月底公募基金总份额合计为24.28万亿份,较10月底的24.76万亿份环比下降约4800亿份。

其中股票型基金份额微增257.08亿份,QDII基金份额增229.74亿份,而混合型基金与债券型基金的份额则是有不同程度的下降,下滑数量最多的是受债市“巨震”的债券型基金。从2022年10月末的4.48万亿份缩水到4.08万亿份,一个月直接减少了约4000亿份。

数据来源:中国基金业协会,截至20221130

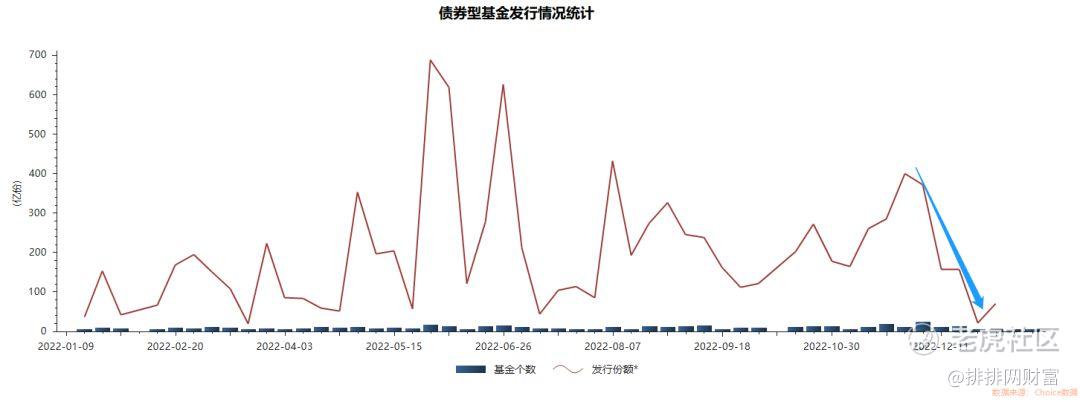

债基遭遇赎回潮,不少债基承受了赎回的压力,在这样的行情下,债券型基金的发行虽然按部就班地增长,但是等市场反应过来时,便迎来了发行的低潮。

根据东方财富Choice数据显示,自2022年11月债基赎回潮发生之后,债券型基金发行个数和发行份额不断下降,一路降至2022年低点。

数据来源:东方财富Choice数据,截至20230109

虽然债基经历了2022年的“股债双杀”和“债基赎回潮”,但随着行情回暖,新年伊始,A股市场取得开门红,不少公募基金净值回血。

根据东方财富Choice数据统计,超1.5万只基金节后第一个交易日(2023.1.3)收益率为正,其中有近九成的债基取得正收益,近5500只基金收益率跑赢或持平同期上证指数涨幅(0.88%)。

这看起来似乎是一个好现象,现在的债基市场是处于什么阶段,未来什么时候能企稳呢?我们可以通过历史上的历次大规模的赎回帮助我们进行判断。

近十年大规模赎回潮

2012年以来共发生过7轮理财和基金赎回潮,本轮经济增长强预期下的赎回潮更加类似于2013年6月-8月的情形,均属于基本面尚未改善,而政策因素成为估值上行的根本原因。

资料取自《2012-2022理财&债基赎回潮启示录》,浙商证券整理。

浙商证券认为11月以来的赎回潮与2013年6月-8月的情形较为相似,均属于基本面尚未改善,而政策因素成为估值上行的根本原因。

但稍有不同的是,2022年11月以来的赎回潮是地产+防疫政策转向带来的预期熊。我们来看一下7轮赎回潮的具体情况:

2013年6月-2013年12月

这一轮债券市场表现本质是流动性持续紧张叠加货币政策超预期紧缩带来的长时间调整。不过通过对比不同久期的债券指数/纯债基金指数发现,短债基金、短融等指数在此轮赎回潮中仍然实现了正收益,具有较强的防御能力。

2016年10月-12月

2015-2016年在长牛的预期下债市加杠杆操作愈发激烈。这一轮是货币政策收紧、金融去杠杆背景下的多因素熊市,但背后 2016年四季度经济增长数据的好转也是不可忽视的因素。

2017年4月-5月

2017年4月-5月,在“金融去杠杆”政策导向下,监管政策的密集出台加剧利率的调整幅度,金融监管趋严成为导致市场调整的主要原因。但此轮债基指数表现相对平稳,短债基金指数实现0.10%的涨幅,中长债基指数的回撤控制也有所加强。

2019年5月

包商银行风险事件引发的市场调整,首先冲击同业存单、流动性较好的利率债等。最终在央行降准和加大逆回购投放规模释放流动性信号后,本轮信用风险担忧逐渐消散。

2022年4月-7月

在疫情恢复、基本面快速修复的背景下,经济、政策、估值三重利空,市场面临资产配置再平衡。从机构行为来看,资金趋于赎回货基,然后一部分转移到短债等债基产品,一部分则跑向了权益市场。

2022年1月-3月

2022年初面临海外高通胀压力不减、俄乌冲突共同形成的外部环境,同时叠加国内地产政策出现放松迹象,2022年初出现了股债双杀的态势。除此之外,银行理财产品进入了全面净值化时代,造成现金管理型理财产品成为被赎回的主力。

2022年11月-至今

2022年11月初,政策面在供需、融资端联合发力,助推地产周期企稳,叠加疫情防控优化政策,经济增长悲观预期扭转。但10月、11月经济数据没有出现显著修复,同时债市的估值拐点出现,导致了市场的快速调整。

在复盘近十年以来的赎回潮情况时,我们可以发现,每一轮赎回潮的背后,实际上是投资者对产品的抛售。

在这样的抛售下,会给产品带来一定程度上的规模缩减。所以从前面基金业协会公布的11月数据可以看到,债券型基金在11月份份额已经缩减近9%。

资料取自《2012-2022理财&债基赎回潮启示录》,其中数据来源于Wind、普益标准,浙商证券研究所;备注:1、3为债券型基金份额,2、4、5为货币市场基金份额,6、7为固定收益类理财产品份额。

通过对比7轮赎回潮中债券型基金/固收类理财产品的存续规模变动幅度,发现此次规模降幅已超过2016年与2019年的两轮,机构判断本轮负反馈已基本进入尾声。

图片来源:排排网财富整理

经过近期调整后,短久期产品具备了一定的配置价值,叠加当前信用的价值已经相对突出,市场交易的结构可能会明显改善。

哪些债基品种表现较好?

在最近的这一轮债市调整中,虽然大部分债券基金出现了不同程度的下跌,但是有些债基品种在这样的市场行情下仍旧相对抗跌,修复能力较快。

资料取自《债市正发生积极变化,关注中短债基金配置价值》其中数据来源于wind,截至20221124

从三种债基指数的市场整体情况来看,持有期较长、波动较大且风险较高的中长债基整体涨跌幅与短债基金相差不大,这样看来,持有期较短、波动较小且风险较低的短债基金整体表现会更好一些。这是因为短债基金普遍久期水平较低,对利率上行的敏感程度较弱。同时部分短债产品表现较好,回撤控制能力较强。

当前债市经过近期的波动,短久期利率债的收益率已经有了较大的反弹,短久期的债基具备了一定的投资价值。

在这样的情况下,对于投资者而言,招商稳乐中短债90天持有期债券型证券投资基金(A类 013099、C类 013100)是一个不错的配置选择,成立以来季季正收益。

收益及业绩比较基准数据来自恒生聚源数据,经托管复核:招商稳乐中短债90天持有期A成立于20210809,数据截至20230105;基金成立以来每个季度收益及业绩比较基准收益率分别为:

2021Q4:0.58%/0.82%;2022Q1:0.29%/0.68%;2022Q2:0.54%/0.89%;2022Q3:0.66%/0.91%;2022Q4:0.43%/0.00%。基金成立以来每个月收益及业绩比较基准收益率分别为:

202109:0.18%/0.11%;202110:0.17%/0.16%;202111:0.21%/0.36%;202112:0.20%/0.30%;202201:0.21%/0.49%;202202:0.05%/0.11%;202203:0.03%/0.05%;202204:0.21%/0.36%;202205:0.28%/0.40%;202206:0.06%/0.09%;202207:0.48%/0.43%;202208:0.36%/0.34%,202209:-0.19%/0.13%;202210:0.32%/0.30%;202211:-0.33%/-0.41%;202212:0.44%/0.11%。基金过往业绩不预示其未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。

当前调整之后的债券市场已经具备较好的配置价值,无论是有资产配置需求的投资者还是偏好风险较小产品的投资者,可以多加关注招商稳乐中短债90天持有期债基。设置持有期可以从一定程度上帮助投资者淡化短期市场波动对基金业绩的冲击和频繁申赎带来的交易成本,同时方便基金经理进行操作管理,推动产品向好发展。

风险提示:

本文所涉的基金管理人、基金经理及笔者的观点(如有),不代表本平台的任何立场,不构成任何投资建议。

投资有风险,本资料涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我司未以明示、暗示或其他任何方式承诺或预测产品未来收益。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况作出投资决策,对投资决策自负盈亏。

版权声明:

未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得我司许可并注明作品来源为排排网财富,同时载明内容域名出处。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

👌🧚🏻♀️