温州最大的私人牙科服务提供商美皓医疗赴港上市

11月24日,美皓医疗通过了港交所聆讯。美皓医疗是温州最大的私人牙科服务提供商,根据弗若斯特沙利文的数据,按照2021年收入计算,公司在温州民营牙科服务市场中的市占率达到25.2%,超过二零二一年温州第二至第五大私人牙科服务提供商的总市场份额,在温州整体牙科服务市场中的市占率达到13.2%。目前,公司在温州拥有5家牙科医院,包括温州市区的温州医院、鹿城医院及温州口腔、瑞安市的瑞安分院以及龙港市的龙港医院,以「温州牙科」、「温州鹿城口腔」、「龙港口腔」及「温州口腔」为商号并以公司在中国注册的商标经营业务。

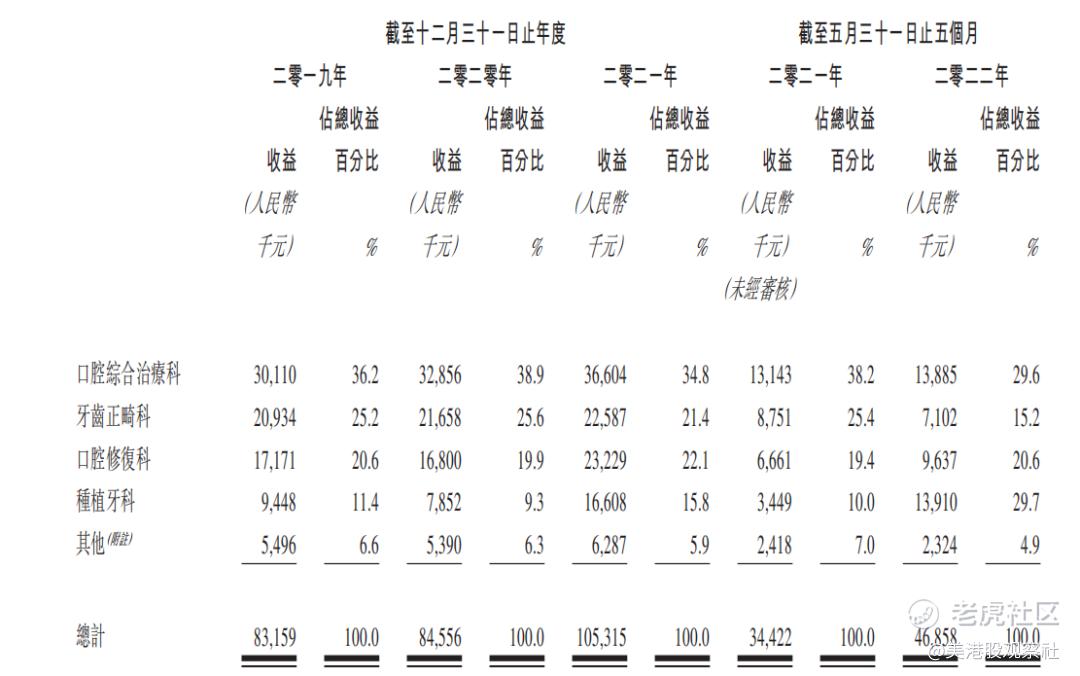

美皓医疗的业务是向各年龄段的个人提供综合牙科服务,涵盖口腔综合治疗科、口腔修复科、种植牙科及牙齿正畸科四个牙科领域。从收入贡献上看,口腔综合治疗科是贡献最大的收入来源,收入占比在30%左右,口腔修复科和牙齿正畸科处于稳定增长阶段,占比相对稳定,而种植牙科增长较快,在2022年前五个月贡献了30%的收入,超过了口腔综合治疗科贡献的收入。

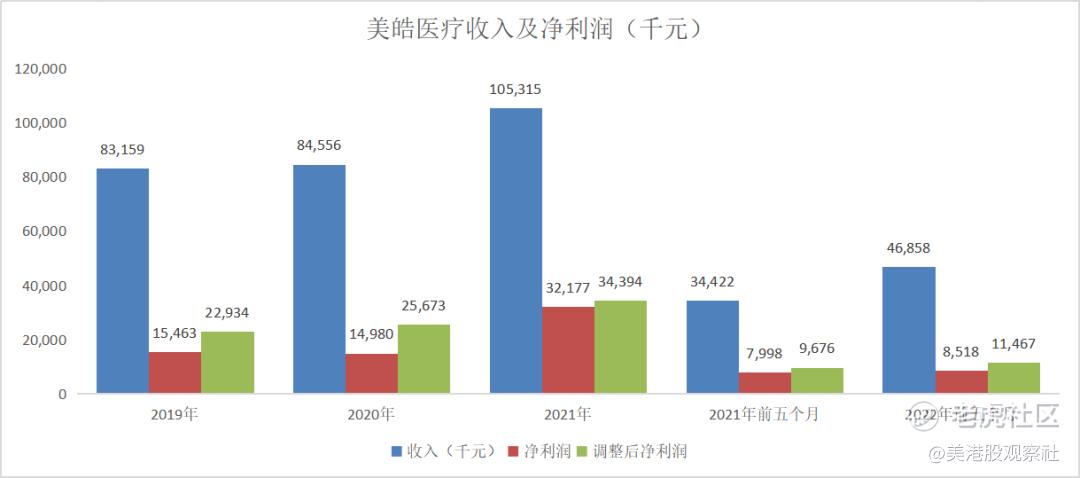

从整体的财务数据上看,美皓医疗保持了不错的增长。2019年到2021年,分别实现收入8315.9万、8455.6万以及1.05亿元,年复合增长率为12.5%,同期,分别实现净利润1546.3万、1498万及3217.7万元,年复合增长率达44.3%,实现调整后净利润2293.4万、2567.3万及3439.4万元,年复合增长率达22.5%。2022年前五个月,公司实现收入4685.8万元,同比增长36.1%,实现调整后净利润1146.7万元,同比增长18.5%。

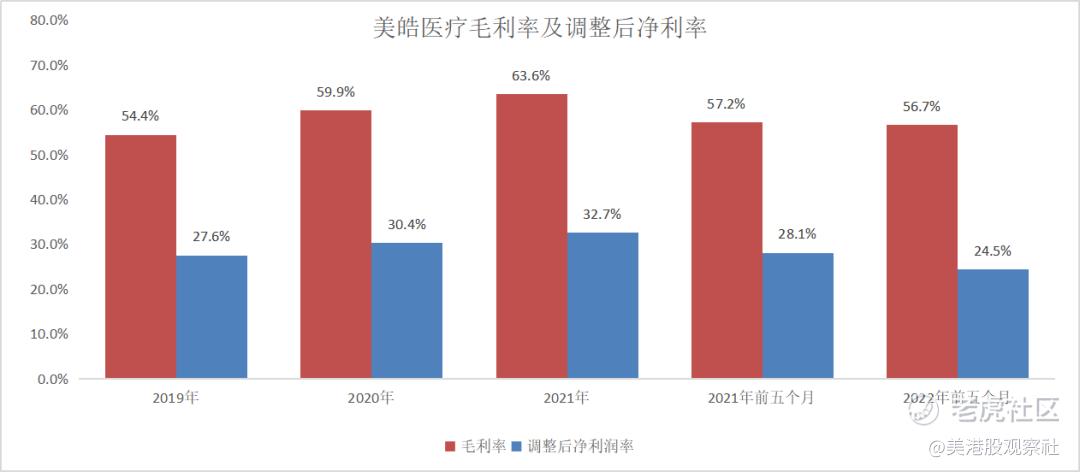

从盈利能力上看,美皓医疗的毛利率相对稳定,常年保持在50%以上,要高于A股上市的通策医疗,尤其是在2021年,公司执行更加严格的成本控制,并且对部分简单产品进行内部生产,带动了毛利率的提升,达到63.6%。净利率方面,通过严格的费用控制,公司的净利率也比较稳定,调整后净利润率在30%左右波动。今年前五个月,公司的调整后净利润率下降到24.5%,主要原因是公司增加了线上营销和推广的力度。今年奥密克戎病毒的传入给国内防疫带来了更大的难度,也给公司业务开展带来了较大的困难,公司适当地选择增加线上营销。

长期以来,美皓医疗已经在温州当地形成了较高的品牌知名度,具有独特的竞争优势。公司管理团队普遍拥有15年以上的医院管理经验,在口腔行业享有高知名度。截至5月底,公司拥有53名持牌执业牙医,平均拥有十年临床经验,并且有74名护士和46名其他医学专业人员,其中包括执业助理牙科医师、牙科助理、放射科医师、放射线技师及药剂师。

在公司优质的服务及严格的安全控制措施下,公司的患者投诉率极低,截至2022年10月22日,公司共接到37宗关于牙科服务的投诉,占同期进行的牙科治疗总数不到0.1%,远远低于温州当地的平均水平(1.0%)。相反,公司具有较高的复诊率,2019年到2021年,公司的复诊率分别为31.9%、43.7%及33.6%,2022年前五个月的复诊率达到37.9%。

美皓医疗未来的增长方式包括内生增长和外延扩张实。对于内生增长,在温州本地,公司将会开办新的牙科医院,以满足当地不断增长的需求。从去年11月,公司的旗舰医院温州口腔一期已经部分竣工,但是,温州口腔一期的发展尚未完成,只有两间手术室及18间服务室正在运营,可扩张空间很大。而温州口腔二期包括两部分,即在温州口腔相同处所内设立的温州儿童医院及牙科培训中心,预期将于2023年第四季度开始运营,将会贡献新的增量。

鹿城区是温州大部分牙科服务提供商汇集的战略位置,运营中的五大民营牙科医院集团共有16家分支医院,其中12家位于鹿城区,而温州口腔位处鹿城区新中心商务区的战略位置,也将跟其他两家位于温州市区鹿城区传统中心商务区的牙科医院(即温州医院及鹿城医院)产生协同效应,发挥更大价值。

此外,公司还将扩大对儿童医院的投入,计划成立两家专门提供儿童牙科服务的牙科医院,即鹿城儿童医院及温州儿童医院。儿童的龋齿率较高,但是相应的治疗率却比较低,随着政府的一系列政策驱动,儿童牙科的需求将会不断增长。根据第四次全国口腔健康流行病学调查结果,3岁至5岁、12岁至15岁年龄组的龋齿率分别约为62.5%及41.9%,但是龋齿治疗率仅分别约占相应龋齿率的19.4%及49.4%,具有比较大的提升空间。目前,在温州市区、瑞安市及龙港市尚无专门提供儿童牙科服务的民营牙科医院,公司两家儿童医院的建立将会填补这一空白。

在外延扩张方面,公司决定通过策略收购的方式在温州市外收购两家民营牙科医院。浙江省是我国的经济大省,2021年的GDP达7.4万亿元,在所有省份中名列第四。2017年到2021年,浙江省城镇居民可支配收入从51261元增至68487元,复合年增长率约为7.5%。随着居民健康意识的提升,预计到2026年,浙江省的牙科服务市场规模将达到232亿元,2021年到2026年的年复合增长率达10.9%。通过兼并收购,公司可以实现更快的速度扩张。

除了收购,美皓医疗还准备长江三角洲周围及浙江省新的地区成立连锁牙科诊所。相比牙科医院,牙科诊所的门槛较低,运作成本也相对较低,诊所能够更快地实现盈亏平衡,投资回报期也相对较短,有助于在短时间内实现更快速地扩张。公司计划在两年内建立由七家牙科诊所组成的连锁机构,每年将有三至四家新的牙科诊所投入运营。

国内的牙科服务需求还存在很大的增长空间,公司的增长还是可以期待的。跟日本、台湾、美国、韩国等发达经济体每百万人口牙医人数约362人至841人相比,国内的每百万人口牙医数目仅202人,相应的,国内牙科服务的渗透率仅为25.0%,远低于美国的70.5%,所以说,国内存在很大的牙科服务需求有待满足。

正是因为牙科服务市场潜在的空间和高速增长的特性,牙科服务上市公司通常会获得相对较高的估值。但是,近期有关种植牙集采的政策对牙科上市公司的估值有所打压,可能会影响公司的估值。而政策对医疗服务的过高价格也存在一定的打压,不再局限医保范畴内,这将影响后续的估值。后续的政策发展有待关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。