中国saas第一股有赞市值最高下跌96%,SaaS还能投吗

导语:有赞作为偏向于工具化的产品,也需要重新找到新的价值驱动。$中国有赞(08083)$

文:lichengdong1984

来源:东哥解读电商

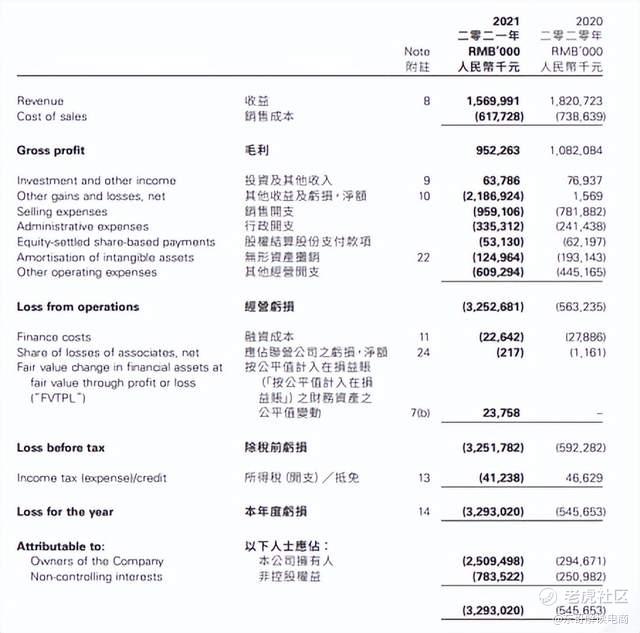

3月29日晚间,中国有赞发布了2021年全年业绩公告。有赞全年营收15.7亿元,同比下滑13.8%。

4月1日有赞报收0.16港元,同比下滑3.09%。有赞市值自去年2月达到高点后呈现下跌趋势,目前市值为仅29.84亿港元,距离最高点跌幅超过96%。

业绩一览

2021年有赞营收15.7亿元,同比下滑13.8%。

其中订阅解决方案实现营收9.74亿元,占比62%,同比下滑7.1%,财报称主要是云服务费减少所致。商家解决方案5.85亿元,同比下滑22.8%,主要是杭州有赞公司的交易服务停止;其他0.11亿元,同比下滑25.3%,主要是5月停止餐饮交易服务导致。

销售成本共计6.18亿元,同比下滑16.4%。结转毛利润为9.5亿元,毛利率为60.7%。2020年毛利率为59.4%。

其中,人工开支1.74亿元,同比增长10.7%;服务器及SMS成本1.11亿元,同比增长4.7%;交易成本2.34亿元,同比下降44.6%;销售货品成本0.07亿元,同比下滑4.9%;使用权资产及折旧0.07亿元,同比上涨1.4%;技术服务开支0.22亿元,同比增长101.7%。订约客户服务开支0.07亿元;税费及附加0.08亿元;保险费成本0.22亿元;其他0.25亿元。

最终结转本年度亏损为32.93亿元。经调整年度非香港财务报告准则亏损9.04亿元,亏损率为57.6%。2020年经调整年度非香港财务报告准则下的亏损为3.04亿元,亏损率为16.7%。

营收下滑13.8%,快手断链影响最大

有赞的营收分为三个部分,订阅解决方案、商家解决方案和其他。但在2021年度,三项营收均出现下滑。商家解决方案同比下滑22.8%带来影响最大。其次是占比62%的订阅服务解决方案下滑7.1%。

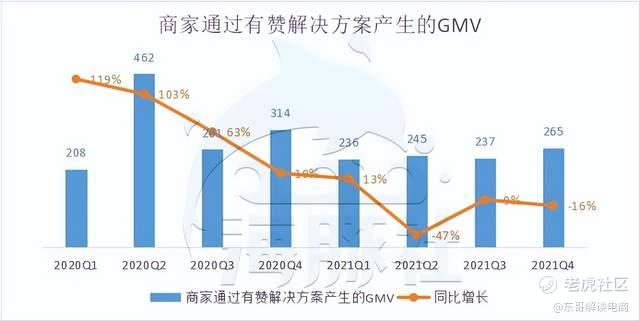

有赞此前的营收过度依赖快手。根据浦银国际、光大证券研报数据,2019年四季度到2020年一季度,来自快手平台的GMV**国有赞总GMV的40%。在疫情期间,出行收到限制,也带动了电商的发展。有赞作为电商平台的服务商,也吃到了行业红利。

但迫于增长压力,快手也要打造电商闭环,切断外链直接导致有赞的营收下降。在2021年Q1和2021Q2快手财报中披露来自快手小店的交易额占比分别为53%和66%;而在2021年,这一占比显著提高,Q1、Q2快手小店占比分别为85%、91%。到年底,占比已经达到98.8%,快手已经基本不依靠有赞等公司的外链。

快手逐渐建立自己的电商闭环,也就逐渐导致了有赞的GMV下滑和商家的出走。

费用上升导致亏损加大,有赞裁员节流

营收下滑的同时,有赞2021年的总费用不降反升。2021年有赞的经营亏损扩大到32.5亿元。经调整后的净亏损也达到9.04亿元,亏损率为57.6%。

在不考虑巨额商誉减值损失和其他收益及亏损净额下,我们看到的是销售开支9.6亿元,占总营收比例由去年的43%提升至61%;快手的流失也导致有赞需要更多的营销推广和销售团队来去开拓新的客户,带动了营销费用的上涨。

行政开支3.4亿元,占总营收比例由去年的13%上涨至21%;其他经营开支(包含研发投入)花费了6.1亿元,占总营收比例由24%提升到39%。

成本费用的开销没有带来相应的增长,同时现金流也有所收窄。2021年有赞经营活动产生的净现金流为负值,为6.9亿元,而去年同期为正值1.4亿元。而年底有赞账上的现金及现金等价物仅为7.1亿元。如果按照现在的模式运营,有赞将可能入不敷出。

有赞也开始进行节流,在三月开始了裁员,整体的优化比例在20%左右。

截至2021年底,有赞员工共计4494人,其中销售及营销人员占比42%,研发及产品人员占比,研发及产品人员占比37%,研发及产品人员占比37%,服务运营人员占比15%,职能及管理人员占比6%。

有赞和微盟对比,微盟为什么高速增长

在有赞发布财报之前,微盟也发出了全年的业绩公告。

微盟2021年实现营收26.9亿元,同比增长36.4%。其中,订阅解决方案实现收入11.9亿元,同比增长91%;商家解决方案实现收入7.8亿元,同比增长47.5%;数字媒介(广告)7.2亿元,同比下滑12.1%。

不同于有赞,微盟在订阅解决方案和商家解决方案上实现了增长。主要原因是微盟是以微信生态为主体,而有赞2021年更加依赖快手。快手断链并没有影响到微盟。同时在电商行业进入存量竞争时期,新零售也成为有赞和微盟新的发力方向。但两者策略不同。

微盟在去年的策略主要集中于大客化、生态化、国际化。在2020年逐渐收购了海鼎和向心云两家公司来逐渐布局零售业务。在大客化方面,和多个客户合作,产品的均价上升。订阅解决方案每用户的平均收益提升58%至11553元;而商家解决方案每用户收益也提升至13454元。

有赞在2021年也推出了旺小店为零售商家服务,但主要服务于低线城市的零售商家,包含水果生鲜、超市、母婴店在内的零售商家,以及轻餐茶饮、蛋糕烘焙商家等。主要是疫情之初,线下零售商店开业减少,通过有赞搭建线上商城可以有效的弥补不能开业的损失。但随着疫情的过去,零售商家也重新回到线下,导致有赞商家流失率相对较高。

有赞创始人白鸦也在业绩复盘中表示,“疫情之初快速使用有赞的门店商家们同时遇到了各种经营窘境,一方面由于门店客流下降不得不极速缩减规模甚至闭店,另一方面他们中大部分并没有真正具备线上私域运营的团队和运营能力,且短期内我们的服务运营能力构建的速度并不能帮助到他们所有人。这些一起拖累了2021年我们整体的商家续费率。”

而大客户的策略相对稳定,也会有专门的团队进行运营,微盟的流失率相对较小。

结尾

快手断链直接影响了有赞的营收。不考虑快手,财报显示,有赞在快手之外的其他渠道GMV占比达到87%,同比增长了30%。有赞表示,已基本消化快手流失带来的影响。有赞也在与其他平台寻求合作,例如小红书。但不知道小红书的商业模式成熟之后,会不会成为下一个快手,进行断链。有赞作为偏向于工具化的产品,也需要重新找到新的价值驱动。

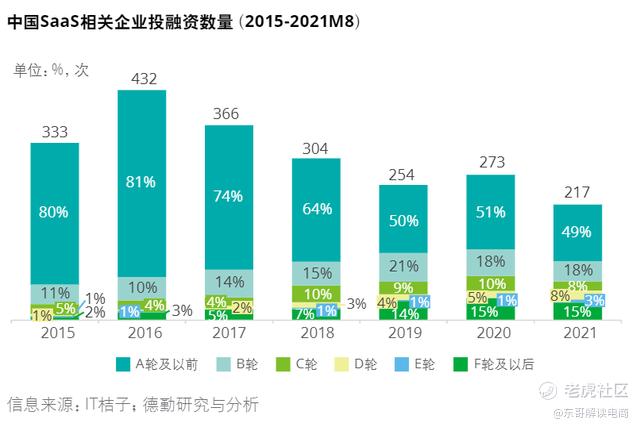

不考虑业务原因,有赞的估值较低,也受整个港股市场交易不活跃,整体估值较低拖累。有赞的估值较低,也会影响资本市场对saas公司的态度,进而影响公司的估值和融资情况。

根据德勤研究分析显示,中国SAAS相关的企业投融资数量在近几年明显降低,并且A轮及以前的融资大幅减少。投资机构更偏向于成熟的saas企业。

以专注于HR的SaaS公司北森为例,在去年5月获得融资后估值20亿美金。北森年营收5亿仍然亏损,今年1月提交港股上市申请。在有赞市值暴跌以及港股市场的影响下,北森的市值面临下降的压力。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。