跌了两年,还能不能买?

最近看了下一季度公布的数据,近些年就算一些公募基金经理也不幸会“踩雷”,有的因为业绩引起的,有的因为政策。

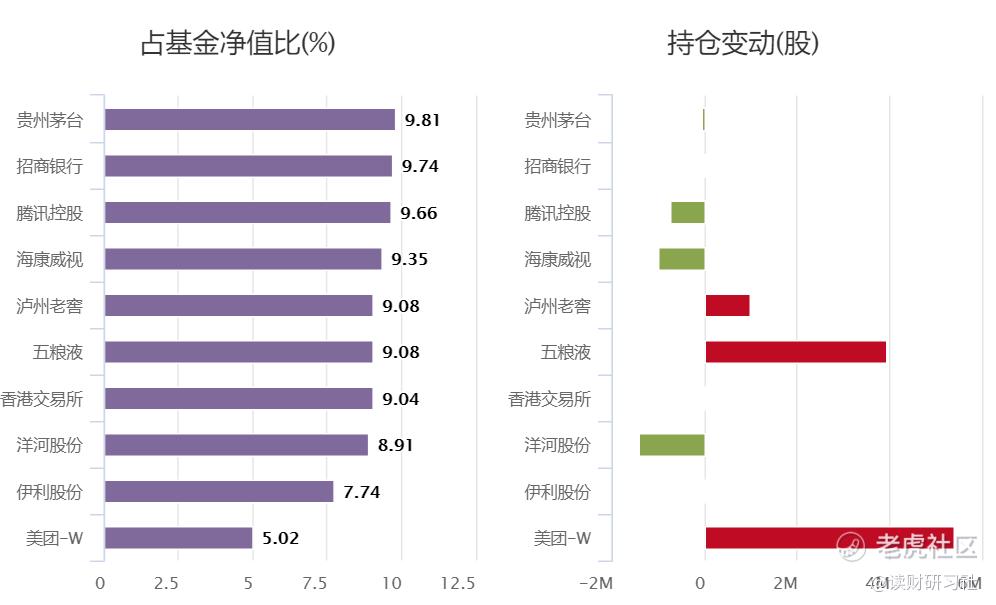

比如,我持有的易方达蓝筹精选,就踩了海康威视的坑,目前该基金持有海康1.26亿股,市值50.18亿,仓位超过了9%,是第四大重仓股票。

其实,单独看海康威视一季报,营收165.2亿,同比+18.11%;归母净利润22.84亿,同比+5.29%,增收不增利。

但相比一些困境企业,海康的基本面没有太大问题,现在唯一的担忧就是老美制裁,重仓基金就是踩了这个坑。

这也说明,任何投资都没有万能的方法,总会有各种原因踩坑,当阶段性失效的时候,我们唯一能做的就是不怀疑,坚持下去。

说完这个,我们回到今天的主题,券商现在值得买吗?

券商过去承担的角色很清晰,就是先锋官,敢于在市场低迷时开启一轮新的攻坚,树立信心,然后退后保驾护航。

但自2020年以来,它的这种默认角色好像有了变化,券商几乎没有参与任何一场大行情,连续阴跌两年,券商的估值回到1.25倍,历史百分位4.06%。

距离2018年1.1倍,还有接近13%的空间,看起来已经不高了,但我认为如果你只有少量资金,没有配置的意义。

一般而言,券商基本就是吃波段,想要靠消费和医药一样吃内增长或者估值红利,就是靠博弈短期行情,太小资金,等待成本太高,以券商而言,存在太多不确定,甚至节奏上不好把控。

过去多次持有过券商份额,几乎都很难有太明确的盈利节点,吃一波段就走人。

或者未来一两年,会出现几次相似的波段行情,但布局的时机很重要,一旦套下去绝对很煎熬,甚至可以说,还不如配置一些券商龙头或者成长性券商公司。

当然,一旦出现券商行情,这是一个指向信号,一定要重视。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

……

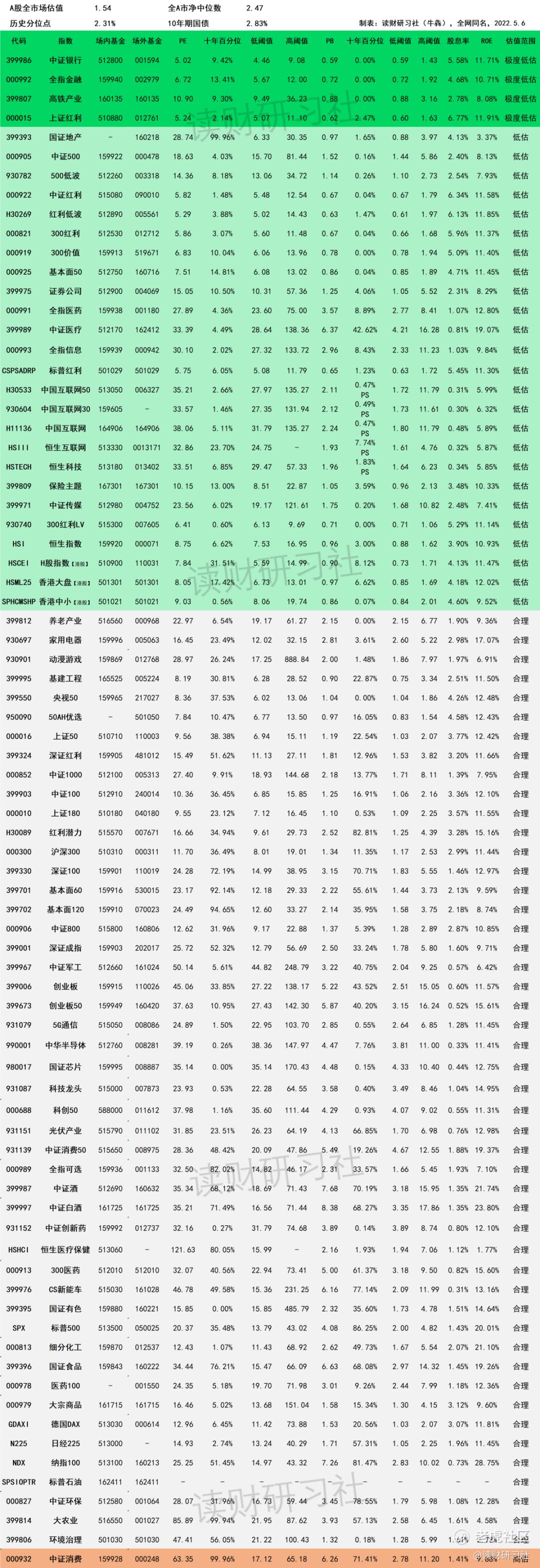

一、5月6日指数基金估值

牛犇-最全指数基金估值一览表(第1106期)

▲ 表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4. 注意银行、地产、金融、证券、环保、大农业、基建参考PB估值;中概互联网参考PS估值;

5. 医疗、芯片、5G时间统计周期短,十年百分位仅供参考。

估值说明:

1. 绿色代表低估,灰色代表合理,橘色代表高估;

2. 理论上,绿色相对安全边际高,概率大;灰色价格适中,相对低估概率空间缩小,机会小;红色相对安全边际低,风险大于机会,市场比较热,不适合买入,建议谨慎;

3. 指数估值包含A股、港股和海外成熟资本市场主流指数;

4. 交叉维度参考:PE、PB均处于历史低位,ROE超过15%,概率最高;

5. 估值阈值说明:

极度低估:PE<10%

低估:10≤PE≤20%

合理:20<V<80%

高估:80%≤V≤100%

二、可转债打新/上市/强赎日历

5月9日可转债:无

预告下中银转债,5月10日上市,正股是中国银河,券商行业。

终于要上市了,规模有点大,78亿,股东配售率才7.34%,连自己的原始股东都放弃了,建议大家上市有肉就卖,如果被砸了,就拿着等有肉再出。

▲ 表2:可转债数据表

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。