🚀📈 804%不是科技,是黄金|2025年ETF王者榜,市场真正押注的方向是什么?

如果你只盯着 #AI、芯片和科技股,2025年的ETF榜单可能会让你非常意外。

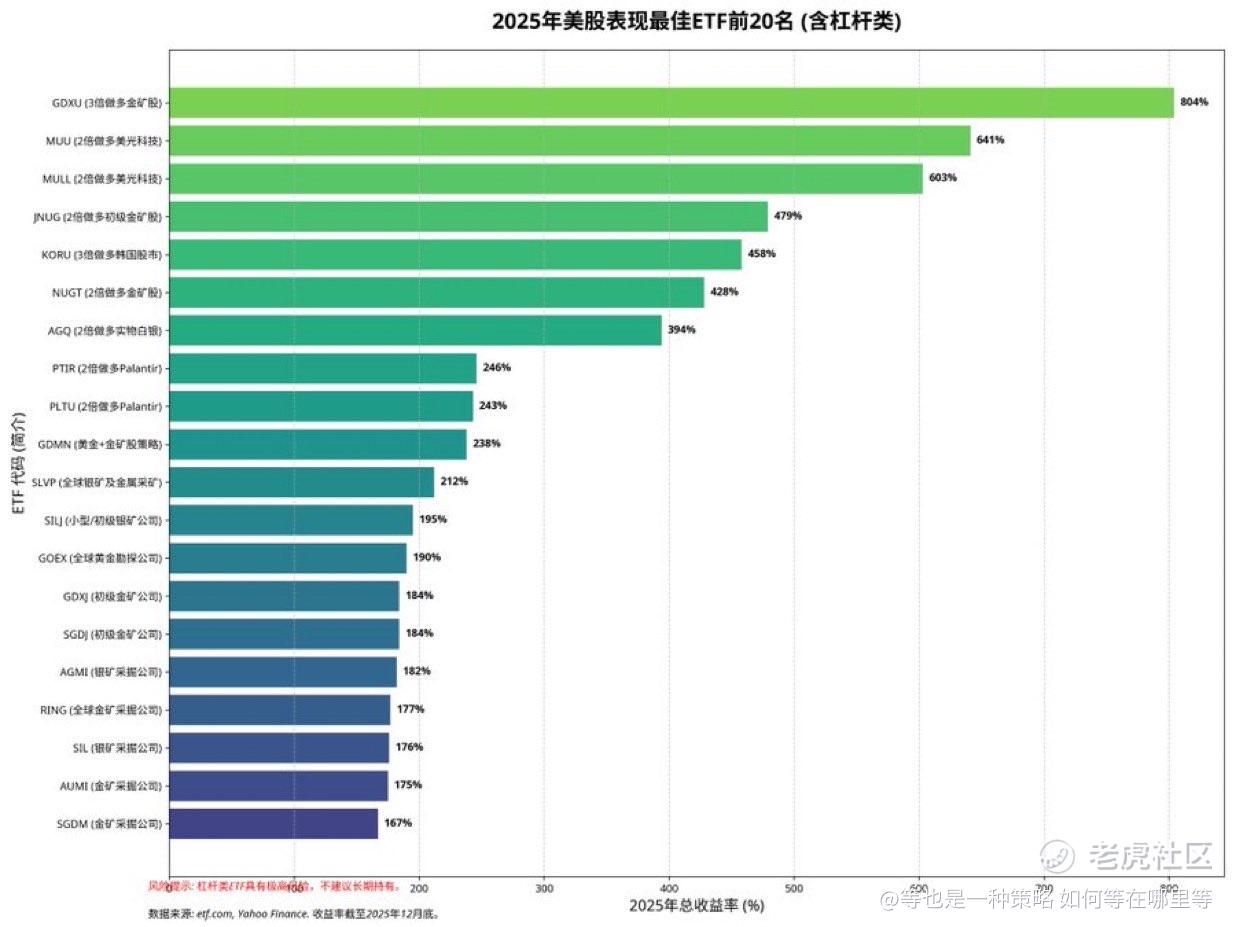

表现最强的前20只美股ETF里,绝大多数都不是科技,而是黄金、白银与矿业相关资产。

真正的冠军,是**$GDXU**。

这只三倍做多金矿股ETF,在2025年录得804%的惊人回报,直接碾压一切主流赛道。

这不是情绪炒作,而是一次极端清晰的资金选择。

金银矿业,成了2025年最激进的“进攻资产”。

在榜单前列,几乎清一色是与黄金、白银、矿业相关的杠杆ETF。

其中包括多只2倍、3倍做多金矿或贵金属的产品,收益率集中在 400%–800% 区间。

但榜单中也有一个明显的“异类”。

两只 2倍做多 $MU(美光)的ETF,直接杀入第二、第三名,硬生生从金银包围圈中突围出来。

这背后反映的,并不是单一资产逻辑,而是两条完全不同的资金主线同时成立。

一条是对通胀、地缘风险、货币信用的防御性押注。

另一条是对周期性科技复苏与存储景气反转的高Beta进攻。

但需要特别警惕的是:

榜单上的几乎所有ETF,都是“时点极端重要”的产品。

把时间拉长来看,金银类ETF的长期年化收益并不高。

它们不是“买了就拿十年”的资产,而是必须在对的宏观窗口入场的交易工具。

2025年的爆发,更像是一次宏观共振 + 杠杆放大的结果,而不是长期复利的自然体现。

这也解释了一个关键现象:

为什么收益率第20名都有 167%,但真正能长期拿住的人却极少。

问题不在方向,在节奏。

📬我会持续追踪大宗商品、宏观资金流向与杠杆ETF的结构性机会,拆解哪些行情是“趋势”,哪些只是“窗口期交易”。

如果你关注如何在对的时间用对的工具,欢迎订阅,一起提前看清下一次轮动。

你在2025年,有没有参与过 $GDXU、金银矿业ETF,或者 $MU 相关产品?

如果只能选一个方向,你会站在“贵金属防御”还是“周期科技反弹”这一边?

$GDXU $GDX $MU #Gold #Silver #MiningStocks #CommoditySupercycle #ETF #LeveragedETF #USStocks

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。