麓鹏制药-B,递交招股书,拟赴香港上市 | 医疗健康企业.IPO上市

2025年10月31日,来自广东广州黄埔区的麓鹏制药有限公司Lupeng Pharmaceutical Ltd.(下称麓鹏制药)在港交所递交招股书,拟在香港主板上市。

麓鹏制药招股书链接:

https://www1.hkexnews.hk/app/sehk/2025/107834/documents/sehk25103102488_c.pdf

主要业务

麓鹏制药,成立于2018年6月,作为一家全球领先的生物制药公司,拥有自主研发的BeyondX口服药物化学平台,专注于设计、发现、临床开发及商业化bRo5(超五规则,指开发不符合五规则的复杂药物分子)小分子药物,以满足全球癌症及自身免疫性疾病患者未获满足的医疗需求。

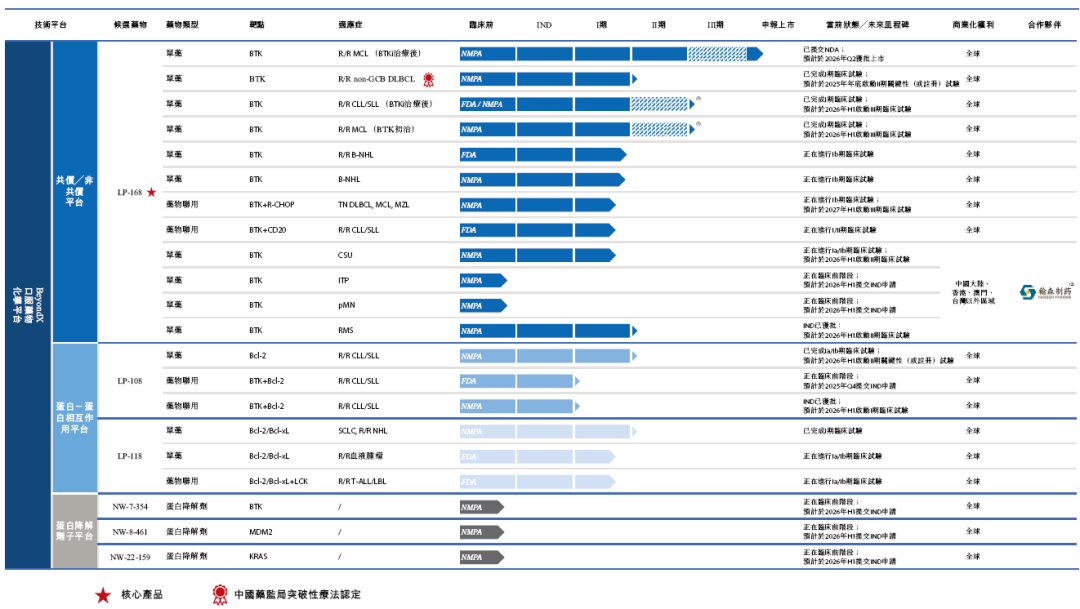

麓鹏制药已建立包含六项主要候选产品的产品管线,其中三项为新药申请阶段及临床阶段的核心资产,即核心产品LP-168、LP-108与LP-118,均通过专有的BeyondX口服药物化学平台自主开发。

麓鹏制药目前处于NDA阶段的核心产品LP-168(洛布替尼)是全球业界首个且唯一兼具“共价与非共价”结合模式的BTK抑制剂,具备同类最佳潜力。LP-168已在多种肿瘤与自体免疫疾病适应症中展现临床效益,包括复发/难治性(R/R)套细胞淋巴瘤(MCL)、复发/难治性非GCB弥漫大B细胞淋巴瘤(DLBCL)与复发/难治性慢性淋巴细胞白血病/小淋巴细胞淋巴瘤(CLL/SLL)。LP-168 在中国获得了首个且唯一的针对非GCB DLBCL的突破性疗法认定(BTD),有望成为首款获批用于治疗该最常见非霍奇金淋巴瘤亚型的BTK抑制剂单药疗法。此外,LP-168用于治疗使用过共价BTK抑制剂的R/R MCL患者的NDA已获国家药监局受理。公司还计划在R/R CLL/SLL患者中启动LP-168对照已获批BTK抑制剂的全球III期头对头试验,以支持美国FDA注册。

麓鹏制药正在开发用于治疗成熟B细胞肿瘤的LP-168与LP-108(Bcl-2抑制剂)联合疗法,已获得中国国家药监局的IND批准,麓鹏制药认为这一无输注、无化疗的方案有望成为针对多种B细胞恶性肿瘤的同类最佳前线疗法。

LP-108,已达II期临床试验阶段的Bcl-2抑制剂,有望成为同类最佳的高选择性及口服生物利用度Bcl-2抑制剂。其标靶为细胞凋亡路径,该路径在癌细胞中经常失调,使癌细胞得以存活和增殖。

LP-118-I期阶段Bcl-2/Bcl-xL抑制剂,是一款突破性的口服Bcl-2/Bcl-xL双重抑制剂。其为首个且唯一的口服双重Bcl-2/Bcl-xL抑制剂,可在强大的抗肿瘤疗效和靶向血小板毒性之间实现微妙的平衡。因此,LP-118能够克服限制第一代Bcl-2抑制剂的耐药性机制而研发。

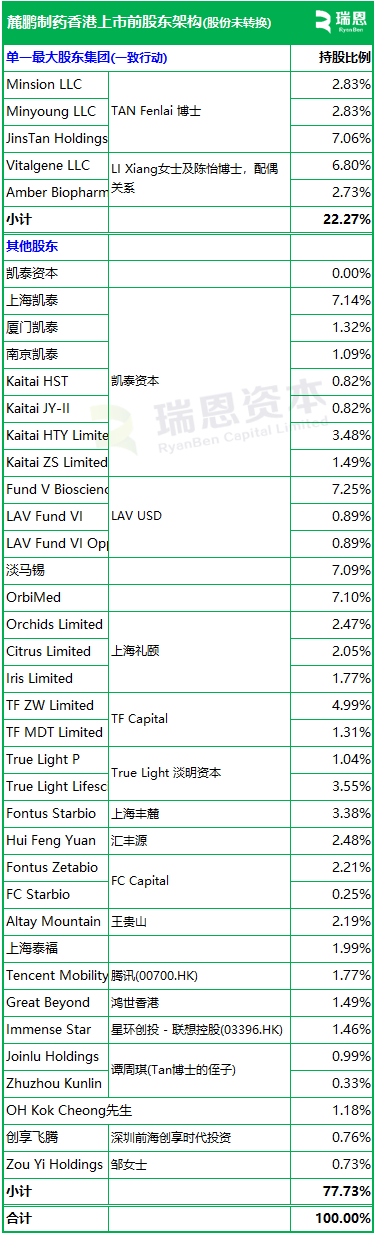

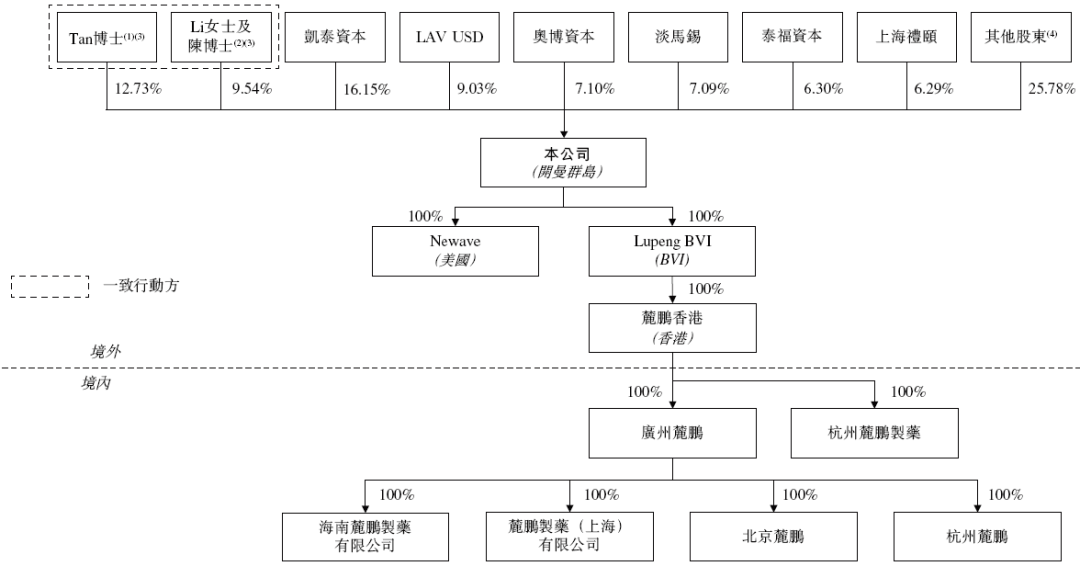

股东架构

招股书显示,麓鹏制药在香港上市前的股东架构中,

TAN Fenlai博士,LI Xiang女士及陈怡博士夫妇,为一致行动人,合计持股约22.27%,为单一最大股东;

其他股东包括凯泰资本、LAV USD、淡马锡、OrbiMed、上海礼颐、TF Capital、腾讯(00700.HK)、鸿世香港、星环创投等。

管理层

麓鹏制药董事会由9名董事组成,包括:

-

3名执行董事:

TAN Fenlai博士(董事长、首席执行官、首席医学官);

陈怡博士(首席科学官);

周正清先生(首席财务官);

沈玥博士(高级医学副总裁)(将在上市后辞去董事职务);

-

3名非执行董事:

李显显先生(凯泰资本合伙人);

余涛博士(礼来亚洲基金常务董事);

王大松博士(OrbiMed Advisors合伙人、亚洲资深董事总经理);

-

3名独立非执行董事:

TAN Bo先生(前三生制药首席财务官);

岳文琴女士(卫材(辽宁)制药总经理);

马军先生(哈尔滨市第一医院血液病肿瘤研究所所长,研究员);

除执行董事外,高管包括:

CHEN Yu博士(副总裁);

胡龙飞先生(副总裁);

徐雪松先生(副总裁);

何伟先生(副总裁)。

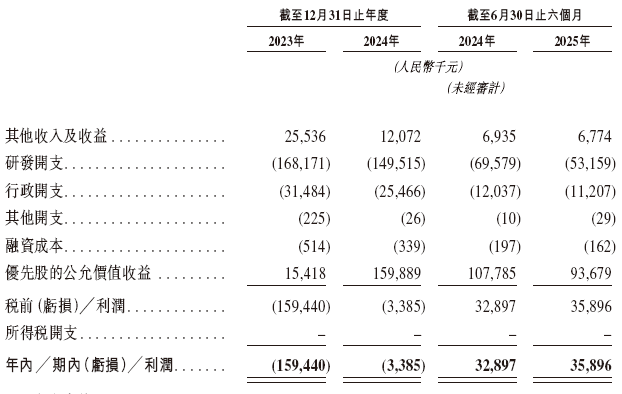

公司业绩

招股书显示,在过去的2023年、2024年和2025年前六个月,麓鹏制药未有营业收入,相应的研发开支分别为人民币1.68亿、1.50亿、0.70亿和0.53亿元,相应的净亏损分别为人民币1.59亿、0.034亿、0.33亿和0.36亿元。

中介团队

麓鹏制药是次IPO的中介团队主要有:

中信证券为其独家保荐人;

安永为其审计师;

竞天公诚为其公司中国律师;

凯易为其公司香港及美国律师;

天元为其券商中国律师;

达维为其券商香港及美国律师;

第一上海为其合规顾问;

灼识咨询为其行业顾问。

*疏漏难免,敬请指正

版权声明:“瑞恩IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

香港上市中介机构“IPO保荐人”排行榜:中金公司、中信证券、华泰国际、招银国际,包揽前四

香港上市中介“IPO香港律师”排行榜:高伟绅、美迈斯、富而德、普衡、达维、科律、盛德,包揽前六

香港上市中介“IPO中国律师”排行榜:竞天公诚、通商、金杜、中伦、君合、天元、嘉源,包揽前六

香港上市中介机构“IPO审计师”排行榜:安永、毕马威、普华永道、德勤、立信德豪,排名前五

香港IPO市场:2025前三季度,新上市69家、募资1830亿

陈翊庭:港交所放宽上市条件,以提升对内地新兴科技企业吸引力

港交所周建南:科企专线推出逾月,20多宗查询欲来香港上市

港交所唐家成:香港IPO募资重回全球第一,目前190间公司正在排队香港上市

港交所唐家成:在香港上市的内地企业,已占总市值的81%,亚洲公司对来港上市的兴趣有增无减

香港:正推进上市制度优化,有关措施将按“成熟一项、推出一项”原则对外公布、进行市场咨询

港交所陈翊庭:中概股回香港上市,香港肯定吃得下,会跟企业“手牵手”解决

香港:新经济股占港股总市值的比重,从2018年的2.8%增至目前28%,加快推动科技企业在香港上市

港交所CEO陈翊庭:逾150企业等候香港上市,不少属超大型企业

港交所CEO陈翊庭:香港IPO募资跻身全球第二,“科企专线”接获多宗查询

港交所余学勤:香港市场交投显著升温,IPO市场展现出强劲势头

港交所Brian Roberts:众多大型IPO回归,更多人将香港市场视为“科技巨头”聚集地

港交所徐经纬:五大原因支撑香港资本市场“新能源”生态圈蓬勃发展

港交所陆琛健:A+H上市,将继续成为2025年的关键主题

致同 Steve Ng吴嘉江 :宁德时代香港IPO审计师,给赴香港上市企业的五点建议

消费类企业,一直是香港资本市场喜欢的行业,其中的好公司更会持续得到投资者的认可

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。