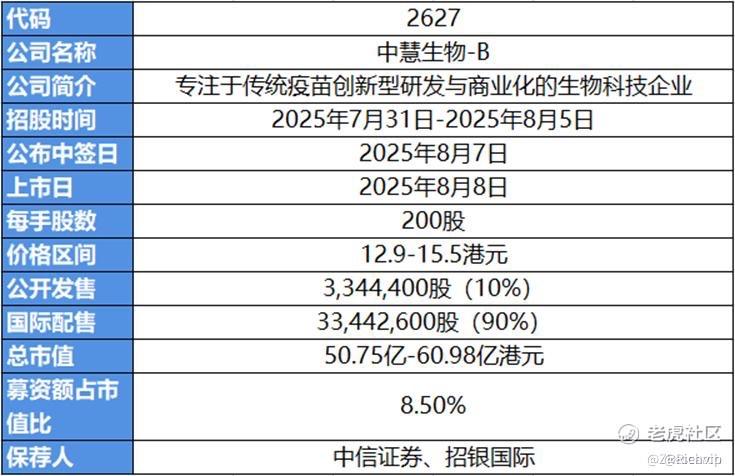

$中慧生物-B(02627)$ 中慧生物-B港股打新要不要all in?

核心结论

中慧生物-B作为创新型疫苗企业,其打新价值需结合 行业前景、产品竞争力、估值合理性及市场情绪 四维评估。当前港股生物科技板块呈现结构性分化,建议投资者谨慎参与,重点关注其商业化进程及市场验证能力。

一、基本面透视

1. 产品管线分析

核心产品:四价流感病毒亚单位疫苗("慧尔康欣")已商业化,纯度>85%(行业平均约40%),不良反应率低至0.5%(传统裂解疫苗约3%-5%)。产品线单一!

在研管线:冻干狂犬病疫苗(III期临床)及其他11种疫苗,但 商业化周期需3-5年 。

风险点:2023年营收2.3亿元,亏损4.8亿元,依赖单一产品(流感疫苗占比98.7%)18。

财务状况:亏损阶段,目前全靠外来资金维持运转;短期内严重造血不足。

2. 市场竞争格局

流感疫苗市场:国内渗透率仅3.2%(发达国家约40%),但华兰生物、科兴生物等占据75%市场份额。

技术替代风险:mRNA疫苗研发加速(Moderna中国临床中心已落地),可能颠覆传统技术路径1417。

二、估值锚定

1. 定价区间分析

指标 下限(12.9港元) 上限(15.5港元)

发行市盈率(PS) 26.5x 31.8x

行业可比均值 18-22x

溢价幅度 +20.5% +44.5%

数据来源:招股书及老虎证券研报13

2. 定价合理性

技术溢价:亚单位疫苗技术领先,但需警惕沃森生物(HPV疫苗PS 15x)等可比公司估值压制。

无绿鞋:说明公司自身底气不足。

三、市场情绪研判

1. 申购热度

孖展认购:首日超购1000倍,打破2024年康方生物(09826.HK)创下的823倍记录。

历史规律:2024年港股医药新股首日破发率61%,平均回报率-8.3%(数据来源:彭博)1021。

2. 机构动向

基石投资者:无国际长线基金参与,主要认购方为境内私募(需关注锁定期后抛压)。私募21%的基石有点不可靠。

保荐人记录:中信证券近两年保荐的15只生物医药新股,首日上涨概率仅33%7。惟一加分项!

四、决策建议

打新策略矩阵

风险偏好 建议策略 关键依据

激进型 现金申购+暗盘套利 市场情绪过热,短期波动率放大

稳健型 放弃申购,观察首日换手率 PS估值溢价超行业均值44.5%

长线配置型 等待上市后季报验证再择机介入 商业化能力存疑

风险提示:疫苗审批进度不及预期、流感疫苗价格战升级、mRNA技术替代加速。信息仅供参考,不构成投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。