这波债市违约潮来得早了一点,哪些股票还将腰斩?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

犹记得,2018年,$雏鹰农牧(002477)$“肉偿”欠债的戏剧一幕。因 “18雏鹰农牧SCP001”构成实质性违约,雏鹰农牧用火腿系列存货来抵扣,竟然赢得2.8亿债权人的一致同意。

毕竟有肉吃还是不错的,看看别家的违约,连汤都喝不着!

2019年公司债违约潮来得早了一点。

春节前夕,债券市场频频“暴雷”,多家公司深陷债市囫囵,连这个年关都挺不过去了。曾经的千亿市值白马股,一夜之间被ST,$永泰能源(600157)$等一大批上市公司步其后尘。

这只是撕开了公司债的一个口子,一到业绩期,那些裸泳者就浮出水面了。

康得新跌下神坛,公司债又要失守?

2019年第一个雷,当属$ST康得新(002450)$。这个曾经市值千亿的行业龙头,竟然还不起15亿元的公司债,因此构成实质违约而被降至破产级。 1月23日,“康得新”正式成为“ST康得新”。

康得新跌落神坛,债市仿佛撕开了一道口子,一时间,庞大汽贸(601258-CN)、宁夏宝塔石化集团等,都或因不能按期偿付债券本息,陆续失守。

如果没有神力救助,这些公司债违约是成定数了。

根据公开报导,有10家上市公司发行的21只低评级高危债违约风险较大,包括永泰能源、康得新、银亿股份(000981-CN)、华业资本(600240-CN)、北讯集团(002359-CN)、雏鹰农牧、宏图高科(600122-CN)等,涉及资金170亿元。

欠债还钱对于信用债“爆雷”的情况,南方丰元基金经理杜才超认为,很多“爆雷”是因为短期债务占比过大,长期债务占比过低,贷款和债券的划分不是特别清楚。

有些公司债券占比特别大,银行贷款占比特别小,导致一旦债券投资者风险偏好降低,就会取消发行,发不出来,或者利率特别高。这种情况今后会得到缓解,结构调整也会比以往更好。 ”

摩根士丹利华鑫基金固定收益投资部基金经理施同亮表示,债券违约增多有几方面原因,一是信用环境收紧,包括降低宏观杠杆率、结构性去杠杆、监管趋严等因素。

二是金融机构负债增长缓慢,监管政策的长期效果显现,理财业务和同业业务增长乏力,结构性存款等创新工具受到抑制。

三是融资结构调整带来对应产业的短期不适应,例如建筑、环保类企业融资出现结构性困难。

1月份违约金额78亿元,2019再迎偿债高峰期

2019年初至今已有11只债券出现实质性违约,违约金额达78亿元,涉及8家公司,国内债券市场迎来偿债高峰。

据中金公司计算数据,2019年,各种金融债券将大量到期,加上2019年内发型到期的信用债,偿还总量将超过6万亿,比2018年5.34万亿的总到期量增加15%左右。

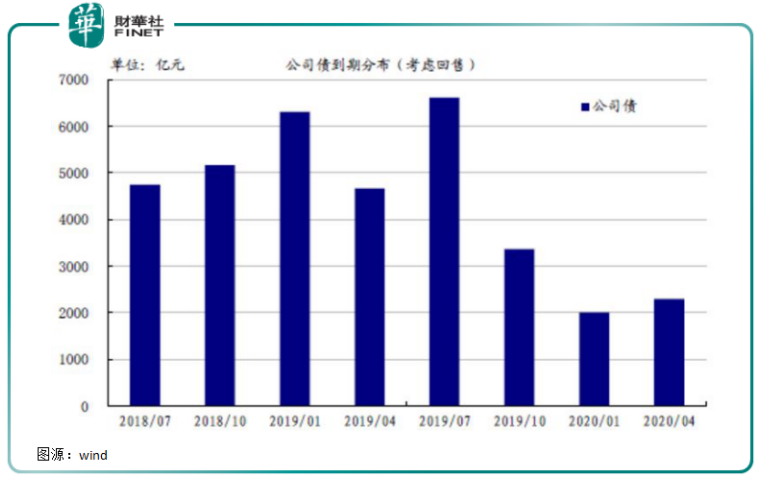

就国内债市来看,2015年以来,公司债发展迅猛,且多含回售权,相较于到期和付息规模的增长,信用债的回售压力更值得关注。

数据显示,2019年进入回售期的信用债规模达1.86万亿,较2018年进入回售期规模大幅增长65%,更是达到2017年的3.16倍左右。

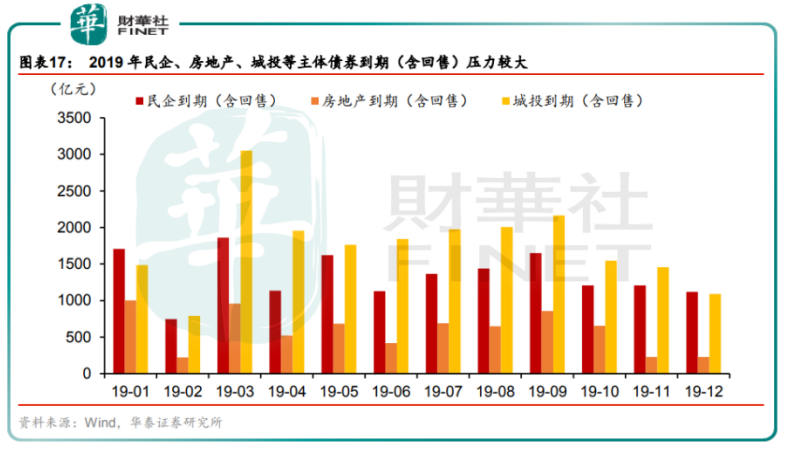

民企、房地产和城投2019年的债券到期压力都很大,一年内债券到期规模占当前存续债券余额的比例,分别为 56.5%、42.7%和22.9%。

按债券类型分类来看,公司债在2017-2019年陆续迎来了回售期。偿债高峰年,再叠加经济下行压力,内外交困使公司债发行人进一步承压,尤其是民营企业、中小房地产企业等,如果自身现金流较脆弱,容易触发违约。

国开证券固定收益分析师水兵表示,高信用债到期规模下,叠加信用收缩,2019年企业的违约风险仍会加大。尤其是部分资质较差的高杠杆企业依然将面临偿债压力。

美元债来讲,根据Dealogic的统计数据,2019年到期的境外中资企业债总额561亿美元,其中,非投资级债券(即高收益债)的到期规模为287亿美元。

2020年非投资级债券到期规模更是达到431亿美元。 “尽管境外美元债的到期规模远不如境内债市,但明年中资发行人所面临的海外再融资环境比国内会更严峻。”

未来仍存机遇,如何避免“踩雷”?

一方面是违约个案增多,另一方面是信用债市场回暖,如何把握2019年债市投资机遇?

南方丰元基金经理杜才超认为,从2019年到2020年这个问题会逐步缓解。

市场上最明显的迹象是,民营企业信用利差从2018年下半年开始收缩了超过100BP,市场已经比较认可地产龙头、过剩产能龙头等行业当前的利差。

尤其在今年低利率环境下,如果再把一部分债务续上,先保证企业活下来,再根据中央的政策,陆续让银行给民营企业贷款,把一部分债券置换成银行贷款,使得结构更加合理,也会缓解民企债务问题。

另外,国家层面在扩充中期借贷便利(MLF)抵押品、定向降准、启用纾困债等手段救助下,低信用等级的优质民营企业债券认可度出现明显好转。

这一波违约潮退去,债券品质优劣也将更加明显地通过市场机制、价格和收益率反映出来,债市发展将更加健康。

公司债频频“暴雷”让人望而却步,这其中有没有什么规律可寻,让大家安然穿越雷区呢?财华社梳理了一些专业人士的经验之谈,让投资者引以为戒、避免踩雷。

从发行利率特征看,违约债券发行息差较高,发生实质性违约的公司债券发行利差大部分介于2%和10%之间,现有全部债券发行息差有30%超过了2% 。

从行业特征看,已有的违约案例多集中在能源、工业和消费领域,近年来,地产公司也发生过债券违约,平安证券首席经济学家张明认为,2018年违约主要集中在制造业企业,2019年的信用债违约就可能扩展至中小房地产开发商。

虽然金融业债券发行数量最多、规模最大,但未出现债券违约案例。

从市值特征看,债券违约主体的市值多数小于50亿元,多为小市值公司。

从财务特征看,出现债券违约的公司多为偿债能力不足的绩差公司,一般发生债券违约的公司前一年营收增速、净利润增速大多出现大幅下滑。 EBITDA/总债务比例、利息保障倍数显着低于平均水平,偿债能力较差。

作者:李莹

编辑:李雨谦 贺秋霞

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Shenpwe·2019-01-24感谢分享点赞举报