希腊字母没有你想的那么难!一文看懂希腊字母!

期权经常被人诟病的一个原因就是太复杂,“不说人话”,动不动就是希腊字母。

其实,这些公式都没必要自己去算,软件会帮你算。你只需要去理解它就好了,以下我们就讲一些基础的内容。

01

Delta

DeltaΔ 衡量标的资产价格变化对期权价格的影响。期货与期权都具有杠杆性,期货的杠杆由保证金率决定,是固定的杠杆,而期权的杠杆具有非线性的特点。

导致期权杠杆非线性的原因主要是期权的这几个希腊字母的作用。其中Delta值就影响了期权杠杆的非线性。

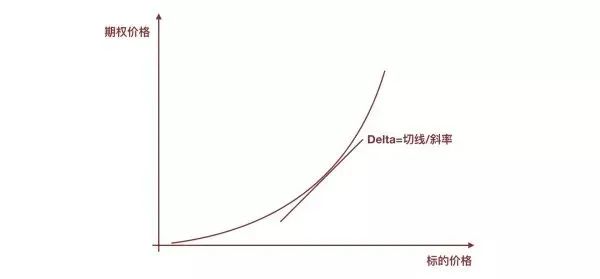

定义上来说,Delta值是标的资产价格的变化导致的期权价格变化的幅度。借助坐标轴来形象化思考一下,横轴为标的价格,纵轴是期权的价格,曲线的切线(斜率)就是期权的Delta值。

从上图可以看出,随着标的资产的价格朝着一个方向变化,期权的价格变化不是线性的,而是非线性的,斜率或者说切线就是Delta值。

正是由于这个特性,所以看涨期权从虚值变成平值,再从平值变成实值的过程中,Delta值会不断变大,期权的价格就会越涨越快。

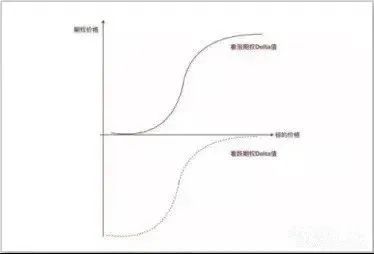

但是Delta值并不是无限大的,它的取值范围是-1到1,看涨期权的Delta值位于0到1之间,看跌期权的Delta值位于-1到0之间。

这个很好理解,因为随着标的资产上涨,看涨期权价格会上涨,而看跌期权价格会下跌,所以看涨期权的价格与标的资产价格正相关,看跌期权价格与标的资产负相关。懂定价的朋友也可以用PCP平价公式来证明。

一般情况,越是实值期权,Delta值越接近于1,越是虚值期权,Delta值越接近0,平值期权Delta绝对值在0.5左右。

在其他条件不变的情况下,我们可以通过一个简单的公式来理解Delta值对期权价格变化的影响:新期权价格=原期权价格+Delta*标的资产价格变化。

但是这里的Delta值是动态变化的,再结合上面的Delta值曲线,你就会发现,对于看涨期权而言,对着标的资产价格上涨,Delta值会变大,这将进一步加速看涨期权的上涨,这就是非线性杠杆,期权投机的最大魅力!

同时,随着标的资产价格下降,看涨期权Delta值会变小,这将会减速看涨期权价格的下跌。

02

Gamma

由于期权价格与标的资产之间存在非线性关系,所以Delta值并不能准确表示标的资产价格变化对期权价格的影响。只有当标的资产价格变化较小时,Delta值才可以近似表示标的资产价格变化对期权费的影响,而当标的资产价格变化较大时,利用Delta值来计算期权价格变化就是有较大的误差。

为了准确计算期权价格的变化,所以有了另外一个希腊字母,Gammaγ。

Gamma用来衡量标的资产价格变化对Delta值的影响,本质上,Gamma反应的就是期权价格变化对标的资产价格进行二阶求导的结果,是Delta值的一阶求导。

或许刚才的说法有点抽象,其实类比一下,期权的价格就像一场变速运动,Delta值为一阶导数,就像速度,而Gamma值为二阶导数,就像加速度。

根据Gamma与Delta之间的关系,我们可以得到这样一个公式:

新Delta=原Delta+Gamma*标的资产价格变化

那么,更准确的期权费应该是这样的:新期权价格=原期权价格+新Delta*标的资产价格变化+1/2Gamma*标的资产价格变化的平方。如果您觉得过于抽象无法理解,可以利用刚才变速运动的例子,把期权价格想象成位移S,把Delta值想象成速度V,标的资产价格想象成时间t,把Gamma想象成加速度a,那么刚才那个公式本质上就是高中物理的求位移的公式:

S=Vt+1/2at^2。期权的价格就是高中物理的变速运动。

无论是看涨期权还是看跌期权,期权的买方Gamma都是正值,卖方Gamma都是负值。标的资产价格在行权价附近时,Gamma值最大,这说明Delta对标的资产价格最敏感。同时离到期日越近,平值期权Gamma值接近无限大。

03

Theta

Thetaθ衡量了时间变化对期权价格的影响。买股票只要看重行业前景,公司优良,即可长期持有。做期货时期货合约到期,可以进行移仓换月,所以总体来说股票和期货对于时间的要求不太高。而期权不同,它对时间的要求比较高。

做期货,合约进入交割日之前你可以移仓换月,而期权等着交割了,如果买入的是虚值期权,价格可能跌没了,就是想移仓换月也没钱。

所以期权并不适合像股票一样,不能一直屯着,要择时买入。

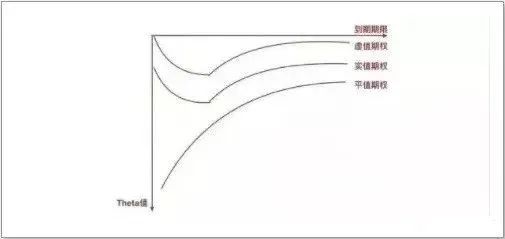

在期权的希腊字母中,Theta就是衡量距离到期日的时间变化与期权价格变化之间的关系,而Theta值有一个很重要的特点,他一般都是负数,除非是期权过于实值的状态下可能是正数(因为想早点行权)。

其他条件不变,我们用一个简单的公式来理解一些Theta值对期权价格的影响:

新期权价格=原期权价格+Theta*距离到期日时间的变化

由于Theta值为负,所以天然不利于期权的买方,因为随着距离到期日越来越近,期权的时间价值会越来越小,而期权的价格等于时间价值+内在价值。如果内在价值不变或者内在价值增幅小于时间价值时,期权价格会越来越低。

所以说期权的时间价值好像是慢慢融化的冰,随着距离到期日越来越近,时间价值会越来越小。时间是期权买方的敌人,而是卖方的朋友。

对于平值期权来说,随着到期日的接近,到期时间对于期权价格的影响非常大,因为平值期权不存在内在价值,只有时间价值,而距离到期日越来越近,平值期权很容易一下子变成虚值期权,价格瞬间大幅损失,所以平值期权随着到期日的临近会变得非常敏感,Theta绝对值非常大。

04

Vega

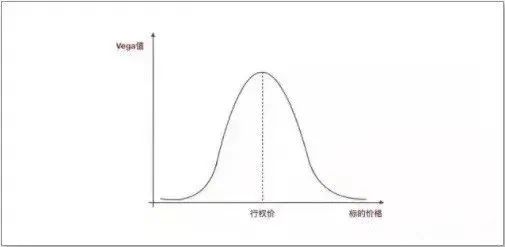

Vega衡量了波动率变化对期权价格变化的影响。这个波动率并不是通过历史数据得到的波动率,而是隐含波动率。所谓隐含波动率是利用BSM期权定价公式带入期权价格倒退出来的波动率,由于期权的成交价格是市场所有参与者所达成的共识价格,所以通过期权价格计算出来的隐含波动率是市场自身对未来波动率的一种预测。

期权的买方Vega为正数,卖方的Vega为负数,这是因为期权价格与波动率相关,当波动率上升时,期权价格上涨,有利于买方不利于卖方。

期权的波动率与距离到期日远近有关,距离到期日越远,Vega值越大,距离到期日越近,Vega值越小,这和期货有些类似,期货远期合约一般波动率较大,合约面临交割时,开始走现货逻辑,价格波动变小。同时,平值期权的Vega值最大,因为标的资产价格在行权价附近时,可能变成实值也可能变成虚值,距离行权价越近,不确定性越大。

05

Rho

Rho衡量了利率变化对期权价格的影响。在BSM期权定价公式中,还有一个利率变化的影响,用Rho表示。Rho在实际应用中并没有其他希腊字母那么耀眼,但是对于不同的买方来说影响也是不同的。

对于看涨期权的买方,未来以一定的执行价买入标的资产,从财务的角度来讲,货币具有时间价值,当利率上升时,未来购买的标的贴现到今天的现值就会下降,现值越低说明买方的成本更低,所以看涨期权的买方利率上升有利。

对于看跌期权的买方,未来以一定价格卖出标的,如果利率上升,那么未来卖出标的获得的资金贴现后的现值会下降,行权后收益低,不利于看跌期权买方。

从本质上来说,这五个希腊字母就是BSM期权定价公式中期权价格的影响因素,通过求一阶导数或者二阶导数获得。

当然各位客户如果没有学过高等数学也没关系,这并不影响我们做期权。只要通过这几个希腊字母了解一下期权价格的几个重要因素,以及影响的原理,在交易中就能运用期权了。

- END -

本文来源:网络

风险提示:以上观点仅作为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。