美国就业仍趋平衡

平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

范城恺 投资咨询资格编号:S1060523010001

核心观点

美国就业仍趋平衡。美国3月非农就业超预期增长逾30万人,劳动参与率积极回升,失业率、薪资与工时等数据基本符合预期。近期有关BLS可能高估非农就业数据的讨论增多,背景包括费城联储季度报告“拆台”、非农家庭和企业调查持续背离、兼职工作增长过快等。近期公布的其他就业数据显示,就业市场整体仍然趋于平衡,例如2月职位空缺与失业人数比值下降至四个月低点,PMI中的就业分项处于荣枯线以下等。相比就业数据,美国通胀走势更具变数,意味着美联储真正取得降息的“信心”道阻且长,市场“紧缩交易”可能维持一段时间。

海外经济政策。1)美国:多位美联储官员发声,整体延续“不急于降息”论调,多数官员对通胀回落的方向仍有信心,但“鹰王”卡什卡利提及今年可能不降息。美国3月ISM制造业PMI录得50.3,一年半以来重新扩张;ISM和Markit服务业PMI均下降,但仍保持扩张。美国2月制造业订单环比增长1.4%,高于预期。美国最新初请失业金人数升至两个月新高。GDPNow模型最新预测一季度GDP环比折年率为2.5%。CME降息预期继续推迟,6月降息概率由64%下降至53%,全年降息次数预期由3.0次减少至2.6次。2)欧洲:欧元区3月综合PMI重回扩张,摆脱连续9个月的衰退;国别服务业PMI数据显示,西班牙和意大利超预期上升,德国转为扩张,法国降幅收窄。

全球大类资产。1)股市:全球股市整体承压,美欧日韩等主要市场均下跌,部分新兴市场上涨。美国方面,纳斯达克综指、标普500指数和道琼斯工业指数整周分别下跌0.8%、1.0%和2.3%。美联储“放鹰”继续令降息预期推迟,美债利率上升,打击市场风险偏好。欧洲方面,欧洲STOXX600指数整周下跌1.2%,终结了此前连续10周连涨记录。亚洲方面,日经225整周大跌3.4%,主要受美联储放鹰、美股下跌与油价上涨等多因素波及。2)债市:2年及以上期限美债利率大涨。10年美债收益率上涨19BP至4.39%、创年内新高;10年TIPS利率(实际利率)整周上升14BP至2.02%,隐含通胀预期整周上涨5BP至2.37%、创年内新高。2年期美债利率整周上涨14BP至4.73%。3)商品:原油和黄金继续上涨,且涨幅扩大;白银、铜、铝等也大幅涨价。布伦特和WTI原油整周分别上涨4.2%和4.5%,至91.2和86.9美元/桶。黄金现货价整周上涨3.8%,接近2300美元/盎司;白银现货价大幅上涨9.1%。4)外汇:美元指数整周回落0.20%至104.30,终结连续三周的上涨;澳新货币和欧元走强,日元仍承压。

风险提示:美国经济和通胀超预期上行,美联储降息预期超预期推迟,国际金融风险超预期上升等。

01

美国就业仍趋平衡

美国3月非农就业超预期增长逾30万人,劳动参与率积极回升,失业率、薪资与工时等数据基本符合预期。近期有关BLS可能高估非农就业数据的讨论增多,背景包括费城联储季度报告“拆台”、非农家庭和企业调查持续背离、兼职工作增长过快等。除了BLS数据外,近期公布的其他就业数据显示,就业市场整体仍然趋于平衡,例如2月职位空缺与失业人数比值下降至四个月低点,PMI中的就业分项处于荣枯线以下等。我们认为,相比就业数据,美国通胀走势更具变数,意味着美联储真正取得降息的“信心”道阻且长,市场“紧缩交易”可能维持一段时间。

美国3月新增非农就业30.3万人,显著高于预期的21.4万人。4月5日,美国劳工统计局(BLS)数据显示,美国3月新增非农就业人数为30.3万人,预期为21.4万人;前值由27.5万人下修至27万人,今年1-2月的就业人数合计上调了2.2万人。结构上,建筑、教育和医疗保健、休闲和酒店等新增就业加快增长。

美国3月U3失业率如期回落至3.8%,但U6失业率仍高企于7.3%。美国3月U3失业率为3.8%,预期为3.8%,前值3.9%;U6失业率为7.3%,前值为7.3%。3月失业人数为642.9万人,环比减少2.9万人,但同比增长了56.3万人。

美国3月劳动参与率回升0.2个百分点。美国3月劳动参与率为62.7%,前值为62.5%;劳动人口环比增长0.28%,为2023年8月以来最高增幅。值得注意的是,2023年12月以来劳动力增长倒退,“跑输”新冠疫情前趋势增长水平,好在3月劳动力增长重新加速。我们测算,以2015-19年劳动人口复合增速为基准,截至2024年3月美国劳动力缺口为367万人,较前值399万人缩窄。

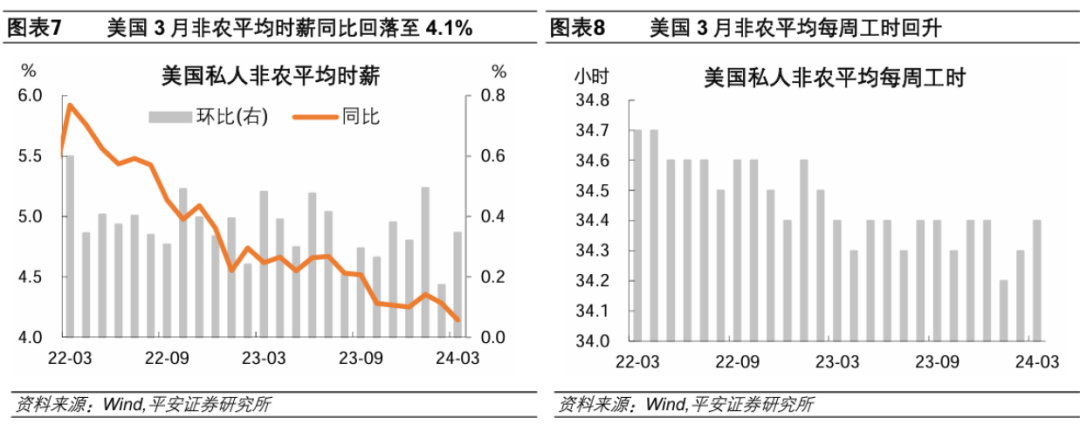

美国3月非农平均时薪同比回落至4.1%,符合预期。美国3月非农平均时薪环比增速为0.3%,符合预期,2月前值由0.1%上修至0.2%;平均时薪同比增速较上月下滑,为4.1%,前值维持4.3%不变,符合预期,为2021年6月以来的最低水平。同时,3月非农平均每周工作时间小幅上升了0.1小时,达到34.4小时。

近期,市场关于BLS可能高估非农就业数据的讨论增多,暗示“强非农”或不足以反映就业市场全貌。

首先,费城联储在最新的季度报告(就业和工资普查,QCEW)中指出,目前BLS至少高估了就业人数达80万。事实上,费城联储早于2022年四季度的报告,就已经指出数据高估问题。

其次,自2022年下半年以来,BLS的企业调查(Establishment Survey)和家庭调查(Household Survey)之间出现了显著差异。以2020年2月为基准,截至2024年3月,企业调查的非农就业总数累计增长了582.4万人,而家庭调查的“16岁以上就业人数”同比仅增长278.3万人,二者差异达到约300万人。

最后,市场也关注到,美国兼职就业人数大幅上涨的同时,全职工作增长停滞。2024年3月,全职工作总量减少了6000个,而兼职工作总量却大幅增加了69.1万个。

所以,当前更需要多指标“拼凑”美国就业市场真实图景。除了BLS数据外,近期公布的其他就业数据显示,就业市场整体仍然趋于降温:2月职位空缺稳定,与失业人数比值下降至四个月低点;3月“小非农”高于预期但不算夸张;ISM制造业和非制造业PMI中的就业分项均处于荣枯线以下。

具体来看,美国2月JOLTS职位空缺875.6万人,预期873万人,1月前值从886.3万人修正为874.8万人。同时,职位空缺与失业人口之比降至1.36,为四个月低点。美国3月ADP私人部门新增就业人数为18.4万人,预期为14.8万人,前值为15.5万人。美国3月制造业PMI就业分项录得47.4,前值45.9,连续6个月处于荣枯线以下;非制造业PMI就业分项为48.5,前值为48.0,连续2个月处于荣枯线以下。

总的来看,美国非农就业增长持续超出市场预期,看似“过热”,但综合其他指标,就业市场逐步降温的趋势仍然成立。相比就业市场,当前美国通胀走势更为关键。我们在报告《美国通胀再审视:基于房租的视角》中判断,全年来看,仍然存在一种路径,即房租通胀降温并驱动PCE通胀率趋近2%目标,为美联储降息创造条件;然而,非住房核心服务通胀变数较大,加上近期国际油价等商品价格较快上涨,美联储真正取得降息的“信心”道阻且长。当前,市场对于经济和通胀数据“过热”的敏感度上升,“紧缩交易”可能维持一段时间。

02

海外经济政策

2.1 美国:美联储提及年内不降息,制造业PMI重回扩张

近一周(截至4月5日)多位美联储官员发声,整体延续“不急于降息”论调,多数官员对通胀回落的方向仍有信心,但“鹰王”卡什卡利提及今年可能不降息;前纽约联储主席杜德利提及长期利率水平上行风险。具体来看:

美联储主席鲍威尔:美联储在决定降息之前需要对通胀持续回落到2%的目标水平持有更充分的信心;尽管今年前两个月的数据显示通胀有所上升,但通胀沿着波动的道路下降的总体趋势并未发生显著变化;美联储有时间根据未来的数据来做出利率决策,暗示目前并不急于降息。

明尼阿波利斯联储主席卡什卡利:如果通胀进展停滞,尤其是在美国经济保持强劲的情况下,美联储今年可能不需要降息;降息取决于通胀进展,如果通胀横盘整理,那么就会质疑美联储是否需要降息。

克利夫兰联储主席梅斯特:今年晚些时候将达到适宜降息的状态,并表示很快就会对FOMC放慢缩表感到安心;预计美国将在通胀朝着2%回落方面继续取得进展。

芝加哥联储主席古尔斯比:尽管1月和2月的通胀数据高于预期,但这不太可能改变物价增长放缓的整体趋势;随着供应链的改善和劳动力供应的增加,服务类价格可能会进一步降低。

里士满联储主席巴尔金:美联储在降息之前花些时间更清楚地了解通胀轨迹是明智的;美联储所实施的所有紧缩政策将进一步令经济放缓,希望看到价格降温扩大到更广范围的商品和服务。

费城联储主希拉克:尽管美国经济一直保持弹性且就业增长依然强劲,但通胀仍然过高,尚未达到美联储的目标。

前纽约联储主席杜德利:未来几年利率可能不会像美联储官员目前预期的那样下降;市场预计的长期利率比美联储预计的高出近一个百分点,这表明市场认为美联储不会像其经济预测中显示的那样采取行动。

美国3月ISM制造业PMI录得50.3,一年半以来重新扩张;ISM和Markit服务业PMI均下降,但仍保持扩张。4月1日公布的数据显示,美国3月ISM制造业PMI升至50.3,前值47.8,是1年半以来首次重回扩张区间。4月3日公布的数据显示,美国3月ISM非制造业PMI下降至51.4,低于预期52.8,前值52.6;其中,服务价格支付分项指数下降至53.4,这是自2020年3月以来的最低水平;新订单指数下降至54.4,为三个月新低;供应商交货指数下降至45.4,为1997年以来的最低水平。同日公布的3月Markit服务业PMI终值为51.7,与初值持平,前值52.3。

美国2月制造业订单环比增长1.4%,高于预期。4月2日公布的数据显示,美国2月制造业订单环比增长1.4%,超出市场预期的增长1%,总额达到5768亿美元。其中,运输设备订单增长3.3%,推动耐用品订单上升1.3%;非国防资本货物订单(不包括飞机)也实现了三个月来的首次增长,环比上升0.7%,反映出企业投资意愿的增强。

美国最新初请失业金人数升至两个月新高。4月4日,美国劳工部公布数据显示,截至3月30日当周,初请失业金人数录得22.1万人,高于预期的21.4万人,前值由21.0万人上修至21.2万人;截至3月23日,续请失业金人数录得179.1万人,创2023年10月以来新低,前值由181.9万人下修至181.0万人。

GDPNow模型最新预测一季度GDP环比折年率为2.5%。据亚特兰大联储数据,截至4月4日,GDPNow模型预测一季度GDP环比折年率为2.5%,较3月29日预测上修0.2个百分点。

CME降息预期继续推迟,6月降息概率由64%下降至53%,全年降息次数预期由3.0次减少至2.6次。CME数据显示,截至4月5日,市场认为5月首次降息的概率为4.8%,前一周为4.2%;认为6月首次降息的概率为53.2%,前一周为63.6%;认为2024全年降息次数(加权平均)为2.6次,前一周为3.0次;10年美债利率在近一周上升19BP至4.39%。

2.2 欧洲:欧元区综合PMI重回扩张

欧元区3月综合PMI重回扩张,摆脱连续9个月的衰退;国别服务业PMI数据显示,西班牙和意大利超预期上升,德国转为扩张,法国降幅收窄。欧元区3月综合PMI从2月份的49.2上升至50.3,表明在经历了9个月的衰退后,整体商业活动重回扩张区间。服务业PMI显著回升,特别是在西班牙和意大利,其PMI分别为56.1和54.6,均高于预期和前值。德国服务业PMI修正后为50.1,表明服务业处于扩张状态。法国服务业PMI虽然继续收缩,但降幅有所收窄,为48.3。此外,企业信心达到2022年2月以来最乐观的水平,而就业创造率连续第三个月上升,尽管增长速度有所减弱。

03

全球大类资产

3.1 股市:美欧日集体承压

近一周(截至4月5日),全球股市整体承压,美欧日韩等主要市场均下跌,部分新兴市场上涨。美国方面,纳斯达克综指、标普500指数和道琼斯工业指数整周分别下跌0.8%、1.0%和2.3%。宏观层面,美联储“放鹰”继续令降息预期推迟,美债利率上升,打击市场风险偏好。微观层面,费城半导体指数整周下跌1.8%。欧洲方面,欧洲STOXX600指数整周下跌1.2%,终结了此前连续10周连涨记录。亚洲方面,日经225整周大跌3.4%,主要受美联储放鹰、美股下跌与油价上涨等多因素波及。其他亚洲地区股市表现各异,越南、韩国等股市承压,马来西亚、印度等股市上涨。

3.2 债市:美债利率大涨

近一周(截至4月5日),2年及以上期限美债利率大涨。10年美债收益率上涨19BP至4.39%、创年内新高;10年TIPS利率(实际利率)整周上升14BP至2.02%,隐含通胀预期整周上涨5BP至2.37%、创年内新高。2年期美债利率整周上涨14BP至4.73%。非美地区方面,10年德国国债收益率整周上涨5BP至2.36%;10年日本国债收益率整周上涨2.2BP至0.772%。

3.3 商品:油金连续大涨

近一周(截至4月5日),原油和黄金继续上涨,且涨幅扩大;白银、铜、铝等也大幅涨价。原油方面,布伦特和WTI原油整周分别上涨4.2%和4.5%,至91.2和86.9美元/桶。美国能源信息署(EIA)最新数据显示,美国商业原油库存在截至3月29日的一周内增加了320万桶,增长超出了预期;汽油产量有所增加,而馏分燃料产量下降。此外,美国原油日均进口量为660万桶,比前一周减少了8.5万桶。近期油价上涨主要由全球经济复苏带动的实物油需求增加、供应端不稳定因素,以及市场对供需缺口的预期所推动。同时,原油基差的扩大和库存水平变化也加剧了市场的紧张局势,而市场对价格的过度预期可能为未来油价带来下行风险。贵金属方面,黄金现货价整周上涨3.8%,接近2300美元/盎司;白银现货价大幅上涨9.1%。金属方面,LME铜和铝整周分别上涨5.4%和5.0%。农产品方面,CBOT大豆、玉米和小麦整周分别下跌0.4%、下跌1.9%和上涨1.2%。

3.4 外汇:美元指数回落

近一周(截至4月5日),美元指数整周回落0.20%至104.30,终结连续三周的上涨;澳新货币和欧元走强,日元仍承压。美国方面,尽管美联储“放鹰”且非农就业强劲,但初请失业金人数意外上升,削弱降息预期推迟的影响。欧元区方面,欧元区综合PMI数据积极,助力欧元走强。欧元兑美元整周上涨0.4%。英国方面,英镑兑美元整周涨0.1%,涨幅落后于欧元。日本方面,日元兑美元整周跌0.2%,美元兑日元收于151.63,曾于4月3日升至151.70,创本轮新高。

风险提示:美国经济和通胀超预期上行,美联储降息预期超预期推迟,国际金融风险超预期上升等。

免责声明

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。