速迈医学创业板IPO终止:原计划募资5亿元,曾多次手笔现金分红

近日,深圳证券交易所披露的信息显示,苏州速迈医学科技股份有限公司(下称“速迈医学”)及其保荐人海通证券撤回上市申请。因此,深圳证券交易所决定终止对该公司首次公开发行股票并在创业板上市的审核。

据贝多财经了解,速迈医学于2023年6月递交招股书,准备在深圳证券交易所创业板上市,原计划募资5.08亿元,将用于年产手术显微镜1万台扩产项目(一期)、研发中心升级项目,以及补充流动资金。

值得一提的是,速迈医学已经提交了四个版本的招股书。就在2024年3月18日,速迈医学还更新了一版招股书(申报稿)。同时,该公司还就深圳证券交易所的第二轮问询进行了回复。而今,速迈医学则选择了主动撤回上市申请材料。

据招股书介绍,速迈医学是一家从事手术显微镜研发、生产与销售的企业,核心产品为牙科手术显微镜。此外,速迈医学亦推出了用于教学培训用的牙科手术显微镜产品,以及应用于神经外科、耳鼻咽喉与头颈外科、脊柱外科与手足外科等应用领域的外科手术显微镜产品。

截至招股书签署日,速迈医学主要运用于神经外科、耳鼻咽喉与头颈外科、脊柱外科与手足外科等应用领域的OMS3500系列外科手术显微镜已取得II类医疗器械注册证并通过CE、FDA认证。

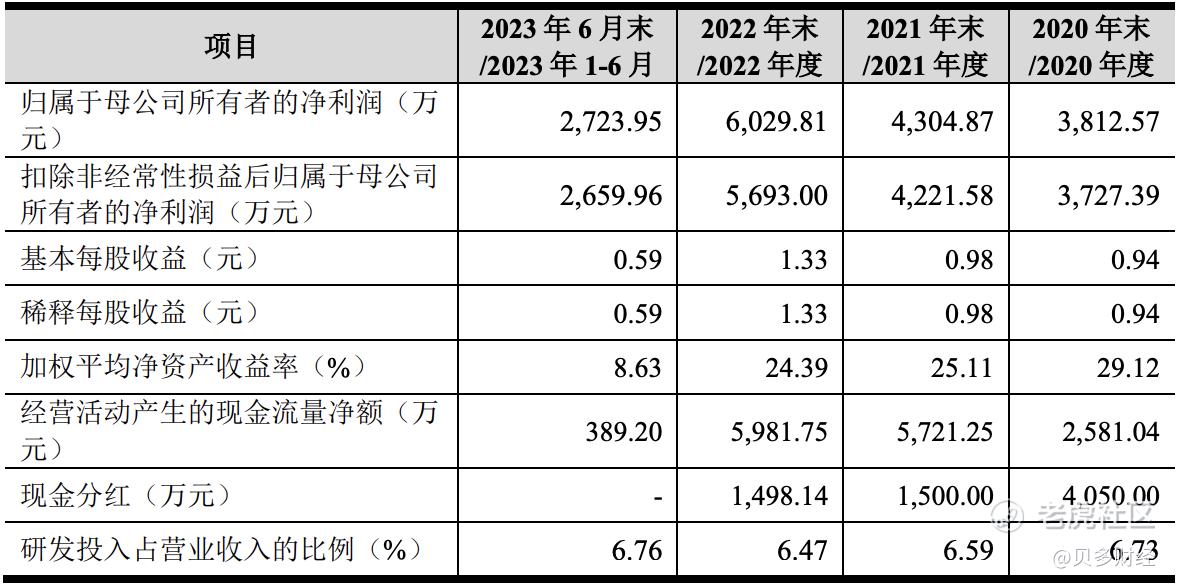

2020年度至2023年上半年,速迈医学的营收分别为1.76亿元、2.23亿元、2.74亿元和1.54亿元,净利润分别为3812.57万元、4304.87万元、6029.81万元和2723.95万元,扣非后净利润分别为3727.39万元、4221.58万元、5693.00万元和2659.96万元。

据贝多财经了解,速迈医学的主营业务收入主要源于牙科手术显微镜、外科手术显微镜及光学类诊察器械,其中手术显微镜销售为该公司的核心收入来源。报告期内,该公司来自手术显微镜的收入占比分别为82.15%、81.83%、84.72%和86.28%。

按地区来看,速迈医学的的部分收入来自境外销售。报告期内,该公司的境外销售收入分别为8204.42万元、1.03亿元、1.37亿元和8430.97万元,占主营业务收入比例分别为46.65%、46.21%、50.16%和54.85%。

值得一提的是,速迈医学曾多次进行现红。招股书显示,速迈医学于2020年、2021年和2022年分别进行现金分红4050万元、1500万元和1498.14万元。其中,2020年的分红金额超过了同年的净利润规模。

另据招股书披露,速迈医学2023年前9个月(前三季度)的营收为2.26亿元,较2022年同期的1.81亿元增长24.54%;净利润4056.09万元,较2022年同期的3493.52万元增长16.1%;扣非后净利润4017.42万元,较2022年同期的3281.00万元增长22.45%。

同时,速迈医学预计该公司2023年度的收入约为3.15亿元至3.25亿元,较2022年的2.74亿元增长14.82%至18.47%;净利润6400万元至6700万元,同比增长6.14%至11.11%;扣非后净利润6200万元至6500万元,同比增长8.91%至14.18%。

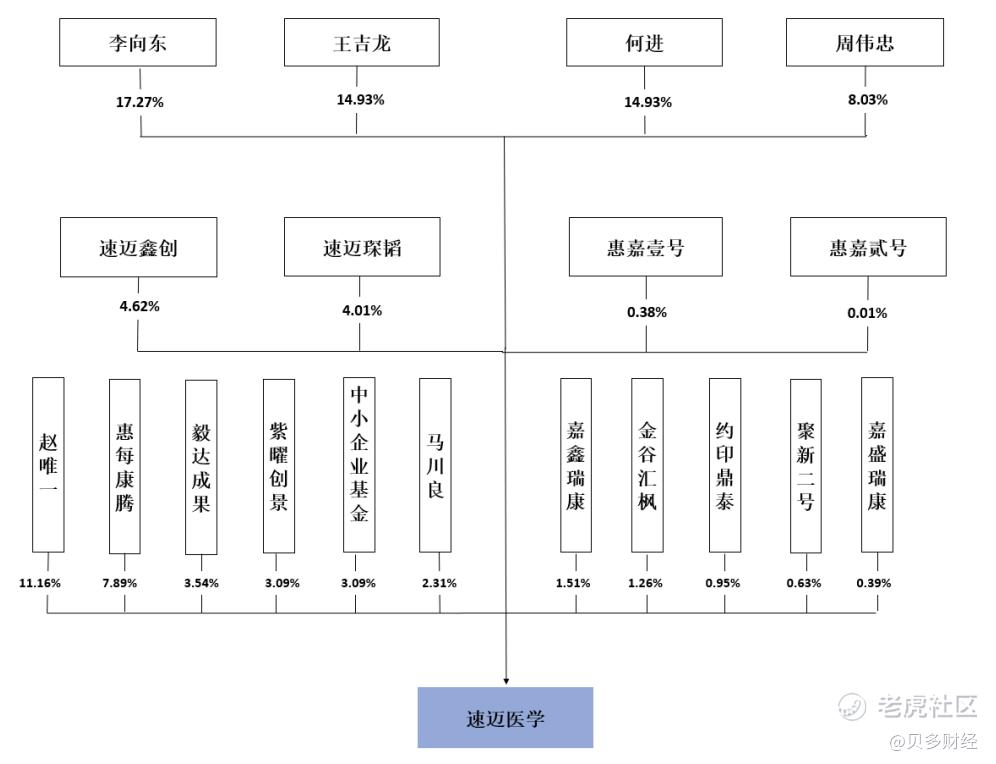

本次上市前,李向东、王吉龙、何进、周伟忠合计控制速迈医学64.18%的股权,为该公司的共同实际控制人。其中,李向东直接持股17.27%,王吉龙、何进均分别持股14.93%,赵唯一持股11.16%,周伟忠持股8.03%。

据此,李向东、王吉龙、何进、周伟忠合计直接持有速迈医学55.16%的股权。同时,通过速迈鑫创、速迈琛韬、惠嘉壹号以及惠嘉贰号四个员工持股平台间接控制速迈医学9.02%的股权。

此外,惠每康腾持股7.89%,速迈鑫创持股4.62%,速迈琛韬持股4.01%,毅达成果持股3.54%,紫曜创景、中小企业基金均分别持股3.09%,马川良持股2.31%,嘉鑫瑞康持股1.51%,金谷汇枫持股1.26%,其他单个股东的持股比例均不足1%。

目前,李向东为速迈医学董事长,王吉龙为该公司董事兼总经理。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。