原创 “老酒”战略成效几何:舍得净利润个位数增长

在“老酒”的故事外衣之下,舍得酒业需要新的故事和想象空间。

文|每日财报 吕明侠

2023年舍得酒业营业收入70.81亿元、归母净利润17.71亿元,较上年分别增长16.93%和5.09%。公司对外解释称,系持续推进老酒战略,使得销售收入增加。虽然实现双增,但放在20家上市白酒企业中,舍得酒业的业绩增长却不算突出。

业绩增速明显放缓,高管薪酬提升

中国酒业协会日前发布的《2023中国白酒产业发展年度报告》指出,2023年是中国酒业新周期的转折之年和分化之年。随着产业结构和产业周期进一步深调,白酒行业马太效应持续加剧,酒企面临的压力与挑战倍增。

在行业马太效应逐渐加剧的当下,舍得酒业的营收增速并不乐观。

在2020年最后一天,复星集团旗下豫园股份以45.3亿元的价格竞得舍得集团70%股权,舍得酒业正式进入“复星时代”。得到复星加持后,舍得酒业解决彼时的资金占用问题,成功“摘帽”,股价也一路高歌猛进,最高涨超260元/股。同时业绩大幅突破,在2021年末创出营收同比增长83.8%,净利润同比增长114.35%的高光战绩。

不过,这种高速增长并未持续太久。2022年,舍得酒业营收增速、归属净利润增速分别降至21.86%、35.31%,再到2023年,舍得酒业的归属净利润增速只剩个位数。

事实上,近几年舍得酒业为了拉动增长,在渠道扩张的同时,还在不断提高营销投入,销售费用率从2020年的10.51%提升至2022年的16.78%,2023年进一步提升至18.21%。这种销售费用率的持续攀升与营收增长速度的逐渐放缓,形成了鲜明的反差。

值得注意的是,舍得酒业在2022年10月发布了一项股票激励计划,明确了接下来三年的业绩考核标准。计划中,公司设定的营收增长目标分别为19.54%、24.75%和35.22%,覆盖2022年至2024年;而净利润的增长目标则较为保守,依次是12.36%、12.14%和30.57%。

回顾当初设定的目标,其实并不算过于激进。这些相对较低的增速目标,实际上已经映射出管理层对未来市场环境的谨慎预期。然而,现实情况却比预期更为严峻,2023年的实际增速竟然比预期还要低,这无疑给公司的未来发展蒙上了一层阴影。

值得注意的是,营收增长和净利润增速不及预期,但是高管涨工资这件事上并不含糊。2023年,舍得酒业董事长蒲吉洲的税前报酬为352.06万,相比2022年的289.61万,增速为21.56%,远超公司净利润增幅。公司副总裁兼首席财务官邹庆利2023年度税前报酬为253.80万,去年为163.29万,同比增幅55.43%。不仅远超净利润,也远超蒲吉洲的工资增幅。

高端难走选择另辟蹊径

要探究舍得酒业业绩增速放缓的原因,有必要深入剖析舍得酒业的产品结构。舍得酒业为“川酒六朵金花”之一,拥有“舍得”、“沱牌”两大品牌。其中,超高端产品包括天子呼、舍不得、吞之乎等;高端产品包括品味舍得、智慧舍得、水晶舍得、藏品舍得、藏品沱牌;中端产品沱牌曲酒、沱牌特曲、沱牌优曲、陶醉;大众光瓶酒沱牌特级T68、沱牌六粮等。

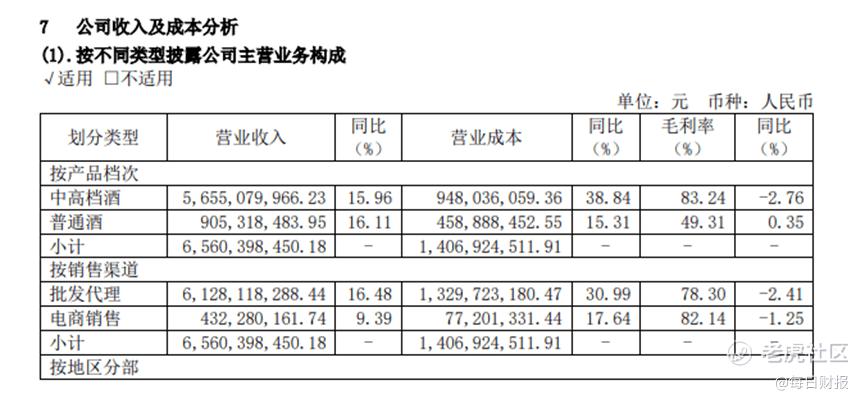

从产品结构看,2023年舍得酒业中高档、普通酒分别实现营收56.6亿元、9.1亿元,分别同比增长15.96%、16.11%。中高档酒虽有增长,但是与2022年相比有所放缓。

对于舍得酒业的产品结构,财报显示,公司目前的产品战略是将“舍得”打造为次高端价位龙头品牌和老酒品类第一品牌,主要聚焦打造品味舍得和智慧舍得等战略单品;将“沱牌”打造为最具性价比的大众名酒,聚焦打造沱牌曲酒、沱牌天曲、沱牌特曲及沱牌特级T68等战略单品。

对于白酒企业而言,产品结构战略的调整往往决定了企业未来的发展方向。财报显示,2018年舍得酒业公司中高档白酒的销售收入为17.89亿元,同比增长28.3%,而低档酒的销售收入只有6027.92万元,同比大幅减少40.09%。

2019年,舍得酒业调整品牌战略,一改此前重点打造中高端产品,清理低档老旧产品的思路,重启“雪藏”已久的传统的川酒六朵金花老字号品牌“沱酒”,形成了“舍得”主攻中高端,“沱牌”主攻低端的品牌化策略。为此,舍得酒业还在财报中将“低档酒”更为“普通酒”。

这一情况在2020年发生了变化。这一年,舍得酒业中高档酒的产量和销量分别下降4.53%和24.24%。与之相对应,低档酒的产量和销量却分别增加了180.93%和154.75%。

2021年的情况更为明显。舍得酒业低档酒这一年的营收突破了7亿元,同比增长218.66%。2022年,公司普通酒的收入达到了7.8亿元。而到了2023年,舍得酒业普通酒的营收就已经达到9亿元。

对于白酒企业而言,产品结构战略的调整往往决定了企业未来的发展方向。可以看出,在大部分白酒企业都在加码高端化的情况下,舍得酒业却在有意推进中低档白酒的发展。这是舍得酒业在当前激烈的行业竞争下,一种新的“内卷方式”吗?

舍得酒业另辟蹊径的竞争策略背后,也反映出其所在的浓香阵营目前竞争的激烈程度。如今的白酒市场呈现强者恒强的马太效应,除了茅台为代表的酱酒阵营外,五粮液、剑南春、水井坊、舍得等拉不开差异化的浓香型品牌正在惨烈厮杀。

酒越老越香,老酒战略成效几何?

2019年,舍得酒业提出了老酒战略,并推出“舍得酒,每一瓶都是老酒”的品牌口号,确立了实现“中国老酒第一品牌”和“老酒国家标准制定者”的战略目标。

不过尴尬的是,虽然老酒战略已经实行多年,但是“如何把老酒的优势,转化为品牌的升级优势”,却一直都困扰着舍得。以至于现在舍得酒业虽然有着超10万吨陈年优质基酒,并且也能在产品上跟高端名酒们掰掰手腕,但是在品牌高端化方面却要差上一大截。

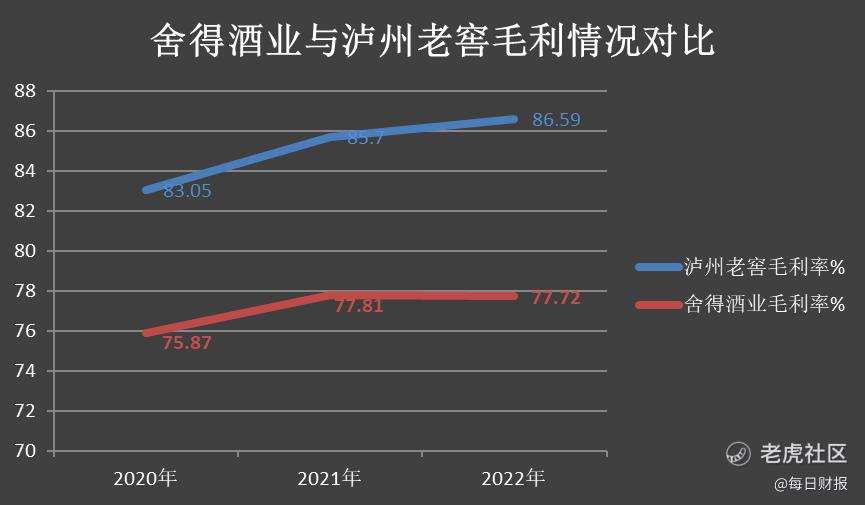

与茅台五粮液暂且不说,就说舍得与泸州老窖之间的差距就十分明显。表现在毛利率上,泸州老窖2020年到2022年的毛利率分别为83.05%、85.70%以及86.59%,舍得酒业分别为75.87%、77.81%以及77.72%。尤其是近两年,舍得酒业的毛利率表现还略有下滑,2023年的毛利率为74.50%。

这说明,舍得的老酒战略可能并没有给舍得带来更多的价值提升。对销售并没有显而易见的提升,存货反而变高。

财务资料显示,2021年至2023年,舍得酒业存货分别为27.94亿元、35.83亿元、44.24亿元,分别占总资产的34.52%、36.57%、39.8%。截至3月20日,仅有2家白酒上市公司发布年报,以2022年白酒上市公司存货占总资产比例对比来看,舍得酒业的存货占比在20家白酒上市公司中排第2名,仅低于安徽迎驾贡酒股份有限公司的39.86%。

作为行业“老兵”,舍得酒业从出生起就站在舆论聚光灯下,面对白酒行业“内卷时代”,舍得酒业要想实现百亿目标,仍有很长的一段路要走。 $舍得酒业(600702)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。