乐信财报透视: 承压增长,聚焦风控

近日,乐信(LX.O)发布了2023年四季度及全年未经审计财务业绩。

2023年,乐信全年营收为131亿元,同比增长32%;净利润为18亿元,同比增长41.1%。

整体来看,即便有国内经济修复节奏不及预期、消费需求疲软等宏观因素的影响,乐信在2023年仍在营收及利润端实现了双位数增长。

Q4增长承压

虽然23年全年数据呈现较快速度的增长,但Q4不同维度的数据显示,乐信面临增长的压力。

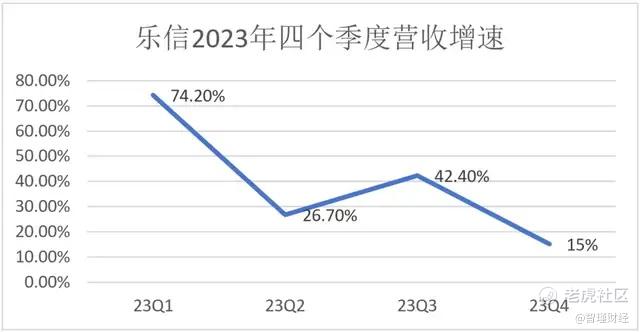

从收入端来看,乐信Q4的营业收入为35亿元,同增15%,而23年前三个季度的营收增速分别为74.2%、26.7%、42.2%,可见Q4营收规模的增速有所放缓。

图:乐信23年四个季度的营收增速

具体构成上,23年第四季度乐信的信贷服务收入为27.27亿元,同比增长38.9%,技术服务收入为4.27亿元,同比增长3.4%,分期电商收入为3.56亿元,同比下降47.2%。

从变动趋势上来看,营收主力信贷服务业务高基数之上仍实现快速增长,同时各业务板块马太效应明显。

从盈利端来看,Q4乐信的调整后净利润为2.84亿元,同比减少27.3%。

此外,乐信第四季度贷款产品的活跃用户数大幅降低。2023年第四季度的活跃用户数为470万,而22年同期为530万,同比减少10.4%。

或受四季度整体行情和行业环境的影响,从财务指标及月活数等纬度来看,乐信在Q4的表现并不亮眼,增长也面临压力。

但可圈可点的是,公司的获客成本环比继续下降。第四季度获客成本为614元,环比下降10%,精细化运营对于企业降本获客的效果有所显现。

综合上述分析,虽然整体来看2023年全年乐信实现了营收、盈利的双位数高增,但按单季度来看公司于Q4显现出的是增长乏力。

乐信面临的情况是行业整体的缩影。

乐信高管在电话会中表示,在当前的宏观环境中,企业面临的是较弱的信贷需求、上升的风险水平,所以乐信在第四季度采取了较为审慎的经营策略,力求稳健发展。

聚焦风控,拥抱AI

两大关键词,反映了乐信在不断变化的市场中寻求变革的积极姿态。

一是持续聚焦风险管理。

战略上,在2023年下半年,乐信挖来蚂蚁金服风险负责人乔占稳担任CRO,并进一步完善风险管理框架,建立全生命周期风控体系。

在新客方面,公司构建了Low&Grow风险成长系统,通过对用户精准画像来进行层级划分。

在老客方面,公司优化授信、定价和交易策略体系,进一步提升优质客群的交易额度。

从效果上来看,这一系列举措已有成效初步显现,乐信整体的风险水平有所企稳。

数据显示,2023年12月的老客新增风险环比下降超过15%,整体入催率也有大幅优化。

同时,改善的势头也延续到了2024年。

今年以来,新增贷款质量持续优化,整体资产组合风险表现指标也在逐步改善。

二是拥抱AI新技术,推进其在业务场景的运用,进一步精细化运营。

2023年第四季度,乐信投入了1.36亿元的研发资金,推进AI大语言模型在运营中的应用,提高工作人效以及客户体验。

通过一系列数据的训练,大模型可以通过分析多维度的数据,建立差异化、个性化的用户画像,实现客群的精细化经营。

基于乐信这一系列的举措,以及展露出边际向好的指标和数据,交银国际认为乐信已经出现了向好的拐点,预计在下半年资产质量改善的成效有望逐步显现,同时精细化管理对于利润端的改善效果也将继续显现。

来源:禾金财经

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。