陆金所2023年净利润10亿同比下降88%:第四季度营收同比下降44%

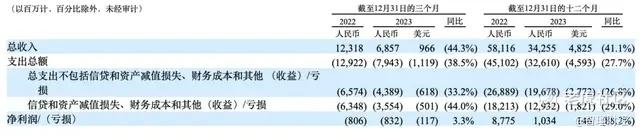

日前,陆金所控股有限公司公布了截至2023年12月31日的第四季度和全年未经审计的财务业绩。报告显示,陆金所2023年营收为342.55亿元(约48.25亿美元),较上年同期的581.16亿元下降41.1%。2023年净利为10.34亿元(约1.46亿美元),较上年同期的87.75亿元下降88.2%。2023年第四季度营收为68.57亿元,较上年同期下降44.3%,净亏损为8.32亿元。

据财报显示,2023年第四季度,截至2023年12月31日,已启用贷款的未偿余额为3,154亿元人民币,而截至2022年12月31日为 人民币5,765亿元,下降了45.3%。累计借款人数量从截至2022年12月31日的约1,902万人增长了10.0%,至截至2023年12月31日的约2,094万人。2023年第四季度新发放的贷款为人民币470亿元,而2022年同期 为人民币778亿元,下降了39.6%。在2023年第四季度,不包括消费金融子公司,公司对其发放的新贷款的100%承担风险,高于2022年同期的22.2%。

截至2023年12月31日,包括消费金融子公司在内,该公司对其未偿余额的39.8%承担风险,高于截至2022年12月31日的23.5%。信用增强合作伙伴对未清余额的58.2%承担风险,其中平安财产保险占多数。截至2023年12月31日,不包括消费金融子公司,该公司对其未偿余额的33.5%承担风险,高于截至2022年12月31日的19.8%。2023年第四季度,该公司的零售信贷支持业务采取率1按贷款余额计算,为7.9%,而2022年第四季度为7.7%。C-M3 流量对于 ,公司在2023年第四季度发放的贷款总额为1.2%,而2023年第三季度为1.1%。2023年第四季度 公司提供的一般无抵押贷款和担保贷款的流量分别为1.4%和0.8%,而2023年第三季度分别为1.2%和0.7%。

逾期天数 (DPD) 30+ 拖欠率对于 ,截至2023年12月31日,公司发放的贷款总额为6.9%,而截至2023年9月30日为6.0%。截至2023年12月31日,一般无抵押贷款的DPD 30+拖欠率为7.7%,而截至2023年9月30日 的拖欠率为6.9%。截至2023年12月31日,DPD 30以上的担保贷款拖欠率为4.4%,而截至2023年9月30日的拖欠率为3.4%。

DPD 90+ 犯罪率截至2023年12月31日,启用的贷款总额为4.1% ,而截至2023年9月30日的这一比例为3.7%。截至2023年12月31日,一般无抵押贷款的DPD 90+拖欠率为4.6%,而截至2023年9月30日的拖欠率为4.2%。截至2023年12月31日,担保贷款的DPD 90+拖欠率 为2.6%,而截至2023年9月30日为1.9%。截至2023年12月31日,不良贷款(NPL)比率5消费金融贷款为1.5%,而截至2023年9月30日为1.4%。

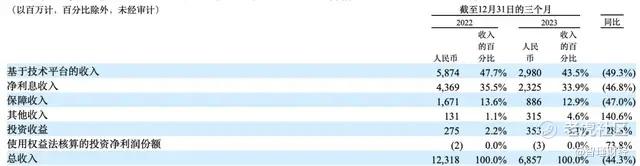

具体来看,2023年第四季度的总收入为人民币68.57亿元(合9.66亿美元),而2022年同期为人民币123.18亿元,下降了44.3%。基于技术平台的收入 2023年第四季度 季度为人民币29.8亿元(4.2亿美元),而2022年同期为人民币58.74亿元,下降了49.3%,2023年第四季度净利息收入为23.25亿元人民币(3.28亿美元),而2022年同期为43.69亿元人民币,下降了46.8%,2023年第四季度的担保收入为8.86亿元人民币(1.25亿美元),而2022年同期为16.71亿元人民币,下降了47.0%,2023年第四季度其他收入为3.15亿元人民币(4400万美元),而2022年同期的其他收入为1.31亿元人民币。2023年第四季度投资收入为3.53亿元人民币(5000万美元),而2022年同期为2.75亿元人民币。

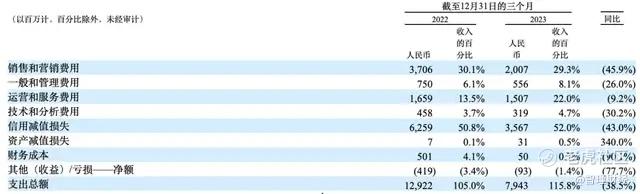

2023年第四季度总支出从2022年同期的129.22万元下降38.5%至79.43亿元人民币(11.19亿美元)。下降的主要原因是,2023年第四季度信用减值损失从2022年同期的62.59亿元人民币减少了43.0%,至35.67亿元人民币(5.02亿美元),销售和营销费用从2022年同期的370.6亿元人民币减少了45.9%,至2023年第四季度的20.07亿元人民币(2.83亿美元)。不包括信用减值损失、资产减值损失、财务成本和其他(收益)/损失的总支出从2022年同期的65.74亿元人民币下降了33.2%,至2023年第四季度的43.89亿元人民币(6.18亿美元)。

销售和营销费用从2022年同期的370.06亿元人民币下降了45.9%,至2023年第四季度的20.07亿元人民币(2.83亿美元)。减少的主要原因是1)由于新贷款销售减少导致贷款相关费用减少;2)平台服务的保留费用和推荐费用减少,可归因于交易量减少。2023年第四季度一般和行政费用从2022年同期的7.5亿元人民币下降了26.0%,至5.56亿元人民币(7800万美元),主要原因是公司的费用控制措施以及税收和附加费的减少。

由于公司的支出控制措施和贷款余额减少,2023年第四季度运营和服务费用从2022年同期的16.59亿元人民币下降了9.2%,降至15.07亿元人民币(2.12亿美元),部分被投资于收款服务的资源增加所抵消。由于公司提高效率和费用控制措施的提高,技术和分析费用从2022年同期的4.58亿元人民币下降了30.2%,至2023年第四季度的3.19亿元人民币(4500万美元)。

信用减值损失从2022年同期的62.59亿元人民币下降至2023年第四季度的35.67亿元人民币(5.02亿美元),主要原因是贷款余额减少导致贷款和应收账款的准备量减少。财务成本从2022年同期的5.01亿人民币下降了90.1%,至2023年第四季度的5000万元人民币(700万美元),主要原因是偿还平安和C-Round可转换期票的利息费用减少。其他收益从2022年同期的4.19亿元人民币下降77.7%,至2023年第四季度的9300万元人民币(1300万美元),主要原因是与某些风险资产相关的损失增加,以及去年同期因通过诉讼一次性追回与遗留业务相关的损失而导致的高基数。

由于上述因素,2023年第四季度的净亏损为8.32亿元人民币(1.17亿美元),而2022年同期为8.06亿元人民币。

2023年第四季度,每股美国存托股(“ADS”)的基本损失和稀释损失均为1.48元人民币(0.21美元)。每个ADS代表两股普通股(“股票”)。

截至2023年12月31日,该公司在银行有395.99亿元人民币(55.77亿美元)的现金,而截至2022年12月31日为438.82亿元人民币。截至2023年12月31日,该公司净资产为936.84亿元人民币(1319.5亿美元),而截至2022年12月31日为947.87亿元人民币。

来源:金融虎网

作者:陌尘

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。