招商蛇口现金分红比率升至45.88%,逆潮流高分红,既是底气也是实力

3月18日晚,央企地产公司 $招商蛇口(001979)$ 发布的2023年报显示,招商蛇口全年实现营业收入1750.08亿元;归母净利润63.19亿元,同比增长48.2%;基本每股收益0.65元,同比上升58.54%;经营活动现金流净流入314.31亿元,同比提升41.75%。

(招商蛇口财报整理)

更为难能可贵的是,招商蛇口拟每10股派发红利3.2元(含税),计算下来现金分红比率高达45.88%。公司经营现金流、现金分红比率两项数据均创2015年招商蛇口重组上市以来的新高。

(招商蛇口财报整理)

截至2022年末,招商蛇口已连续分红8年,分红总金额超343亿。如本次分红预案获得股东大会通过,招商蛇口上市9年累计分红金额将多达372.47亿。

地产行业寒气已经弥漫3年,而国内人口增速、城市化进程、经济增速三大宏观基本面一时间难以发生逆转,投资性房地产需求大降······在行业明显处于逆周期的局面下,招商蛇口实施“四个聚焦、三个转变、两个降低、一个提升”战略,在力保开发业务基本盘稳定的前提下,提升资产运营、城市服务等非开发业务在收入/利润中的占比,实现高质量发展!

一、地产行业“寒气”仍未散去,招商蛇口坚守“强心”战略锁定“行业五强”。

2023年我国商品房销售额11.66万亿元,销售面积11.17亿平方米,同比2022年分别下降6.5%和8.5%。与历史峰值相比,两项数据降幅双双超过30%。

随着全国房地产供需发生逆转,高层将调整限购措施的自由权下放给各市,2024年以来全国多地开启新一轮限购松绑。上海宣布自2024年1月31日起,非上海户籍居民连续缴纳社会保险或个人所得税满5年及以上,将有权在外环以外区域(崇明区除外)限购1套住房;广州宣布在限购区域范围内,购买建筑面积120平方米以上(不含120平方米)住房,不纳入限购范围。

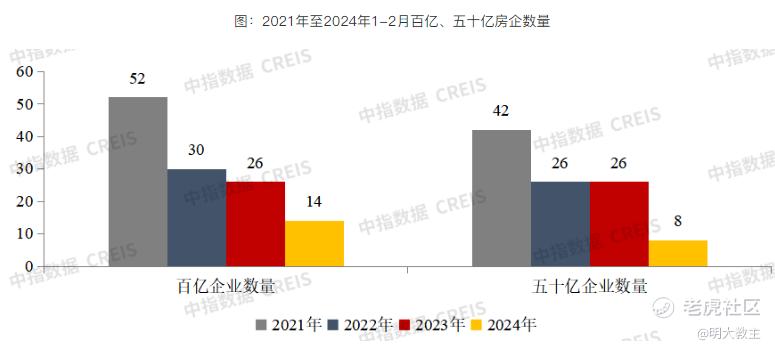

(中指研究院)

不过政策的松绑并未带来大量买盘。今年前两个月,销售额过百亿的房企只有14家,约是去年同期的一半,2021年同期的四分之一;销售额50-100亿的企业只有8家,还不到2022-2023年的三分之一,2021年的五分之一。

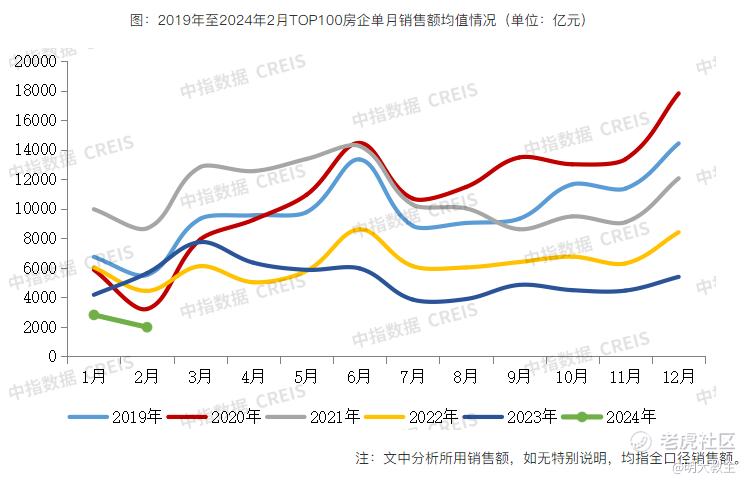

(中指研究院)

今年前两个月,我国TOP100房企单月销售均值为近6年新低,甚至不及受疫情影响的2020及2022年。

受人均可支配收入增速放缓、人口出生率持续走低多重影响,我国商品房长端需求边际缩窄是大概率事件。

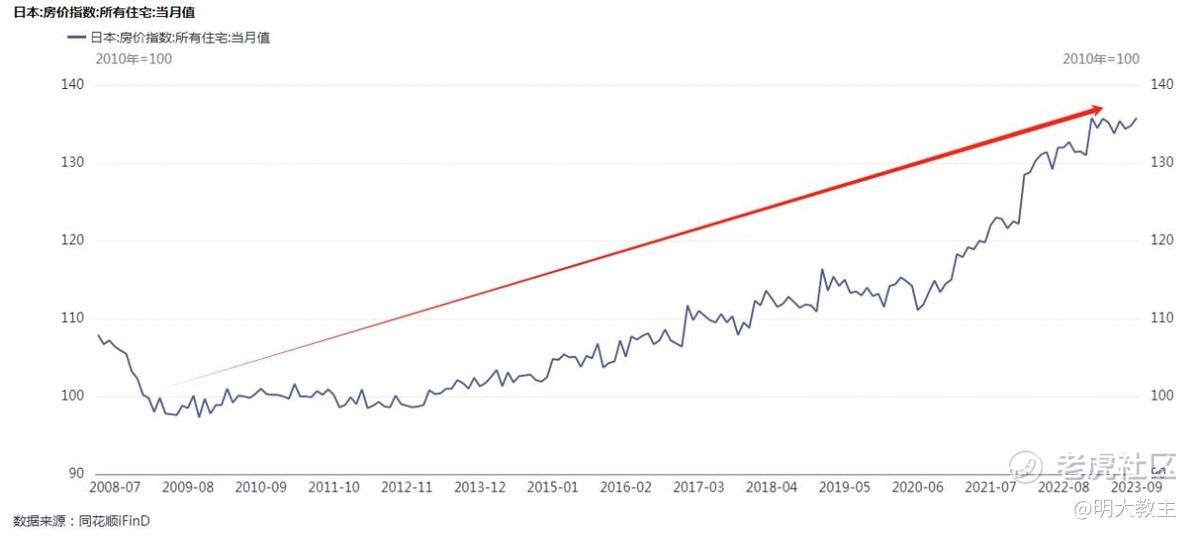

但不可否认的是,地产仍是国计民生的支柱产业。东亚邻国日本在上世纪90年代初期房价见顶回落后,至今人口出生率还在下滑,但房价却走出了新一轮上升趋势。日本地产行业剧变的经验值得我国房企借鉴。

(日本2008年以来住宅价格指数,同花顺)

不动产价格会受经济发展、人口增长、气候等多重因素影响。相对而言,经济发展好,人口净流入、配套设施全的大城市房价能涨抗跌,波动率更小。

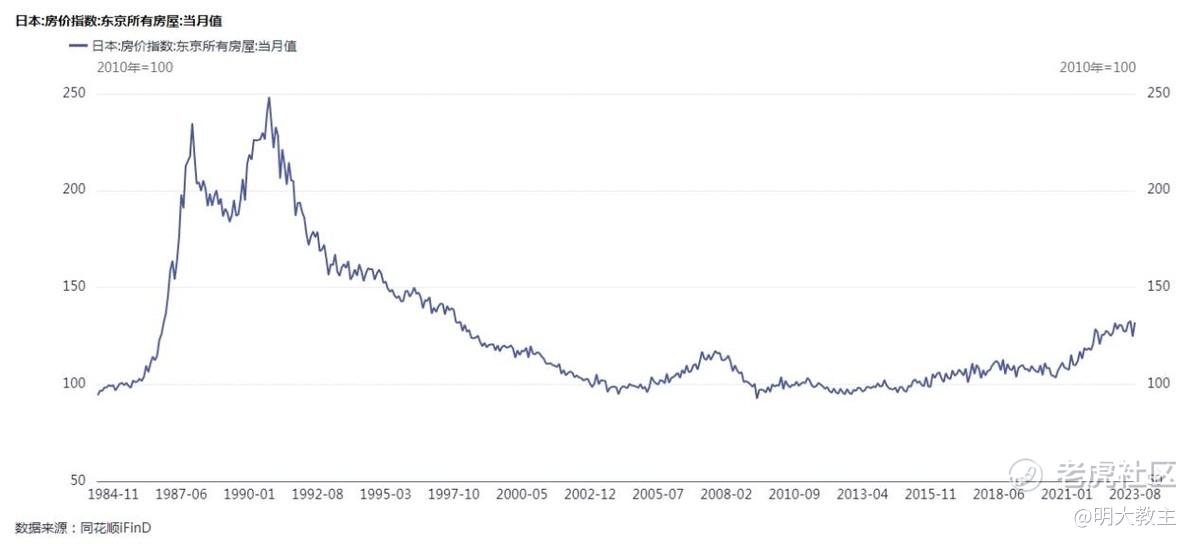

(1984年以来日本东京房价走势图,同花顺)

日本全国住宅价格多在2008年后才见到真正底部,但东京却早在2003-2005年便宣告触底,在2008年的次贷危机中,东京房价也未创出新低。足见核心城市房价更坚韧的逻辑在全球各国都有效。

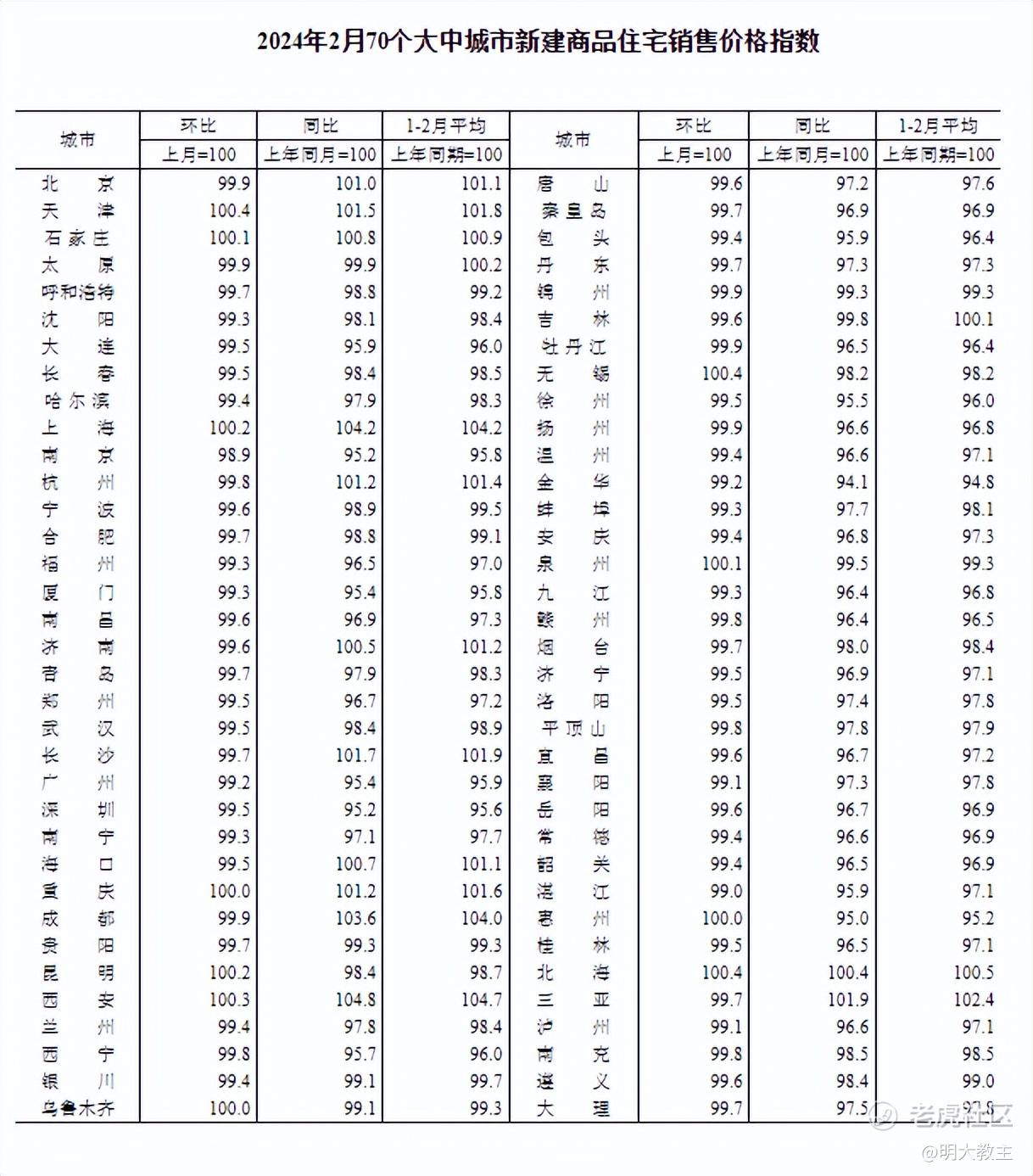

(国家统计局官网)

统计局发布的数据显示,2月份我国70个大中城市里,上海、西安、成都、杭州、北京等核心城市新房价格较其他城市表现更加稳健。

2023年,招商蛇口全年累计实现签约销售面积1223.41万平方米,实现签约销售金额2936.35亿元,销售规模跻身行业前五。其中公司在“强心30城”签约销售额占比91%,核心“6+10城”占比77%。“强心30城”、“核心6+10城”的核心城市策略是招商蛇口去年商品房签约面积、销售金额乃至营收正增长的关键所在。

去年,招商蛇口在全国13个城市进入当地流量销售金额TOP5。其中,上海、苏州、合肥、长沙、南通排名TOP1;深圳、南京、温州、徐州进入TOP3;无锡、西安、成都、重庆位居TOP5,“恰好”覆盖了今年前两个月房价表现强势的多数地区。

(招商蛇口财报整理)

招商蛇口“强心战略”并不只对销售端有利,其受地产行业寒气影响程度也更低。2023年,招商蛇口资产减值约22.75亿元,为2020年地产景气度转弱以来的最低水平。

拿地方面,招商蛇口去年在“强心30城”、“核心6+10城”的投资金额占比分别达99%和88%,在北、上、广、深四大一线城市的投资占公司全部投资额的51%,单城投放额达46亿元,先后获取上海9宗、杭州6宗、北京5宗、西安5宗优质土地。

2023年,公司累计获取55宗地块,总计容建面约590万平方米,总地价约1134亿元。

(中指研究院)

2024年,招商蛇口继续贯彻“强心30城”、“深耕6+10城”战略,聚焦以上海为核心的长三角地区。今年前两个月,招商蛇口在上海拿地35万方,拿地金额65亿元,在沪投资金额排在全部房地产公司的第二位。

周转效率方面,招商蛇口2023年新增项目中的29个实现当年拿地当年开盘,为报告期贡献销售金额约340亿元。

2024年,招商蛇口将跻身“行业五强”定为公司发展的首要目标。从招商蛇口开年以来的表现,公司确实已经实现了“行业五强”。

(中指研究院)

中指研究院发布的2024年1-2月全国房企销售金额、销售面积榜单中,招商蛇口累计销售额210.3亿元,销售面积103万平方米,两项数据分列国内房企的第四和第五位。

(中指研究院)

2024年前两个月,招商蛇口全口径/权益新增货值159亿元,位列全部房企TOP 3,较去年全年拿地金额第六名的成绩再提升3位。

招商蛇口作为央企地产公司的优秀代表,通过产城联动的模式在粤港澳大湾区、漳州开发区、海南自贸区(港)等区域获取了特有的战略资源,尤其是在大湾区核心的蛇口、太子湾、前海、深圳国际会展中心等区域,拥有大量待开发优质资源,是招商蛇口待开发的“金矿”。

(招商蛇口财报整理)

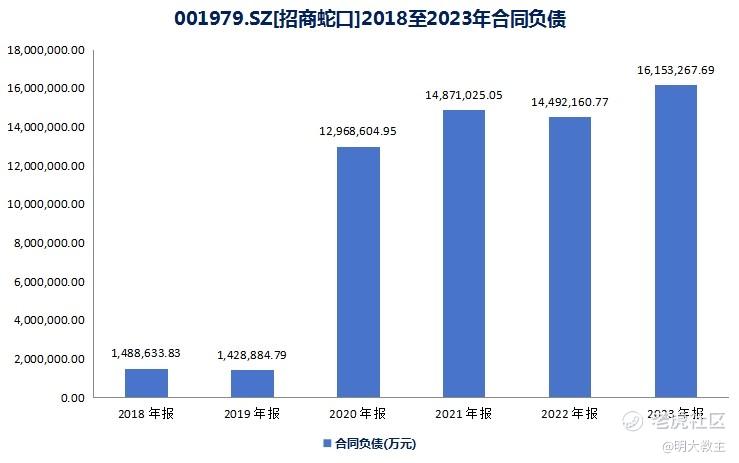

2023年末,招商蛇口合同负债1615.32亿元,同比增长超11%,是已披露年报的地产公司中为数不多仍保持良性正增长的。招商的央企品牌、聚焦核心城市的战略以及现有土储/新增货值更充沛,让招商蛇口在行业长周期的竞争中占据先手。

二、资产运营、城市服务是招商蛇口战略转型,实现高质量发展的核心。

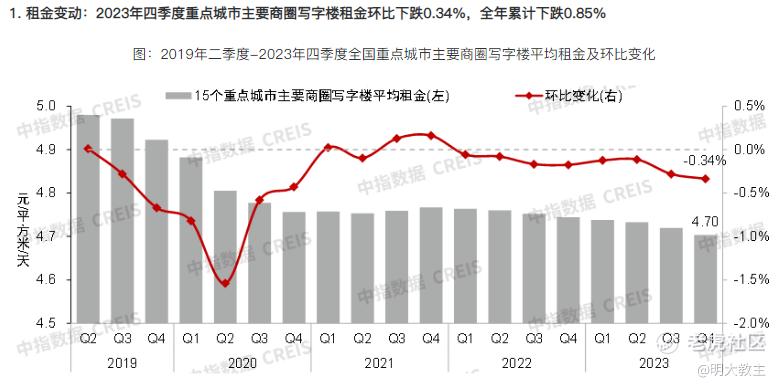

(中指研究院)

受需求减弱、供应增加影响,全国主要城市购物中心、写字楼、产业园区空置率上升,租金下行压力加大。招商蛇口则通过精益化操盘水平、制定灵活有弹性的租赁策略、以价换量的方式,实现出租率稳步提升。

2023年,招商蛇口集中商业在营项目38个,在建及筹开项目44个,分别较2022年末增加5个、3个。去年新开业的上海曹路花园城引入超50%区域首店,全场开业率达95%;厦门海沧花园城凭借十五大特色主力店,超50%为海沧区首进品牌,成为厦门岛外业态最为丰富的购物中心。

值得注意的是,招商蛇口年内新增佛山鼎旺中心、深圳沙湖商业项目、上海传媒港项目、昆山同丰路商业项目4个轻资产项目。轻资产项目占比增加将帮助招商蛇口降低负债率水平,实现高质量发展。

长租公寓方面,招商蛇口开业项目45个,经营建筑面积约115万平米,较2022年末增加4个项目7方平米;建设期项目39个,规划建筑面积97万平米,房源总数1.78万间,较2022年末在建/筹开项目增加11个,规划建筑面积增加33万平米,房源总数增加0.39万间。

整体而言,2023年招商蛇口资产运营业务管理范围内全口径资产运营收入66.91亿元,实现EBITDA 33亿元,分别同比增长11.72%和8.56%。报告期内,招商蛇口成熟运营期项目(开业三年及以上)EBITDA 回报率达6.24%,同比上年提升0.45个百分点。

城市服务业务方面,2023年,招商蛇口酒店业务运营收入10.62亿元,约是去年运营收入(未扣除租金减免)5.43亿的2倍,重点酒店STR每房收益指数全面领先竞品。

商品房开发销售受宏观因素制约,中长期难以一直维持在2021年的高水平。全球地产公司中,新加坡的凯德、日本的大和房屋工业都有通过REITs盘活资产,物业、商业地产、代建、物流地产多元化并举,从而走出困境的经历。而招商蛇口是国内少数拥有并实践“投、融、建、管、退”全生命周期发展模式的房企。去年,招商蛇口旗下蛇口产园REIT扩募12.44亿,是国内首个完成扩募的REIT。招商蛇口拥有众多购物中心、产业园区、长租公寓,受益于我国支持REIT发展的政策,公司“三条红线”有望继续优化。

城市服务业务中,子公司招商积余全年营收同比增长20%,归属股东净利润同比增长23.96%,在管项目、管理面积均较2022年有所增长。游轮业务也因国内旅游业复苏出现了爆发走势。招商蛇口2023年游轮业务服务旅客数量大幅攀升至513万人次,同比上升270%。

数字化方面,招商蛇口强化创新科技赋能,实现人工智能·算法辅助集中商业冷站智控运行的落地应用。持有物业能耗管理系统已形成全周期标准化。2023年新接入8个项目,助力持有物业低碳运行,实现集中商业节电率14.31%,冷站智控节电率12.5%。

为响应国家保障性住房建设、“平急两用”公共基础设施建设、城中村改造“三大工程”,招商蛇口首次在城市服务列示代建业务。2023年,招商蛇口新增代建业务28个,合计管理面积约269万平米。

2023年,招商蛇口资产运营、城市服务占总营收比分别为3.39%和8.64%,传统开发业务占比进一步下降。为后地产时代房企高质量发展转型做出了有益探索。

三、资金成本属全国最低一档,招商蛇口提升股东回报彰显高质量发展内核。

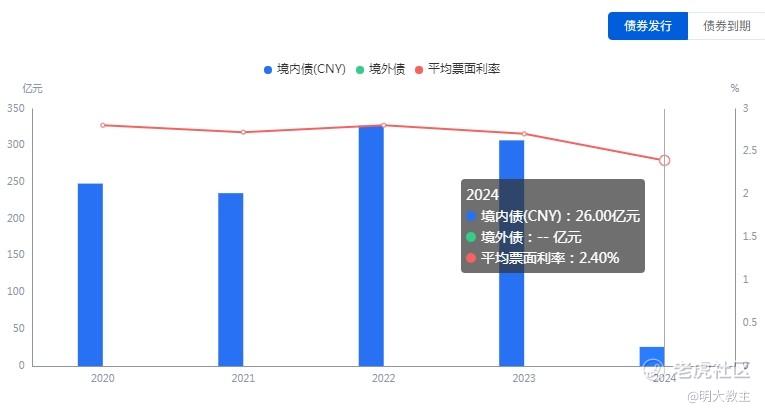

去年,招商蛇口采取稳杠杆和优结构的融资策略,紧抓LPR下行的市场窗口,充分发挥信用优势进行高息债务置换,资金成本显著降低。招商蛇口全年新增公开市场融资324.3亿元,票面利率均为同期内房企债券利率最低水平;全年综合资金成本3.47%,较年初降低42BP。

(中指研究院)

中指研究院统计数据显示,招商蛇口2023年新增境内债券平均票面利率2.71%,今年则进一步下滑至2.4%,而同行业中碧桂园23年这一数据为3.88%,万科是3.09%。即使和同为央企的中海、华润相比,招商蛇口新增融资利率也要更低一些。对于地产公司而言,低融资成本是长期隐性竞争力。

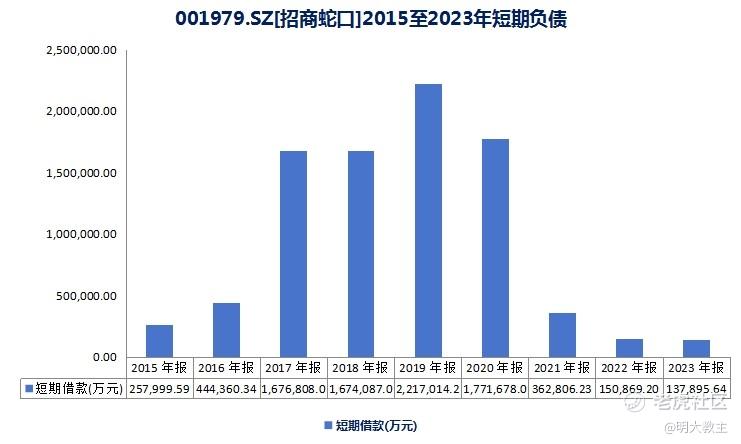

2023年,招商蛇口“三道红线”始终处于绿档。至去年末,招商蛇口剔除预收账款的资产负债率62.41%、净负债率54.58、现金短债比为1.28。

(招商蛇口财报整理,2023年末公司短期借款13.78亿元,为招商蛇口重组上市后新低)

作为一家央企地产公司,招商蛇口响应“央企高质量”、“增强股东回报”号召,在产品、股东回报两方面让消费者、投资者放心。

2023年8月,招商蛇口MSCI ESG评级跃升2级至A(房地产企业最高评级),国证、中证ESG评级延续了AAA的良好表现。在2023年中国上市房地产企业高质量发展论坛暨第三届中国上市房企综合竞争力报告发布会上,招商蛇口荣获“A股2023房企综合竞争力第三名”、“A股2023房企经营成长性第三名”、“A股2023房企ESG第一名”的成绩。

投资者会发现,近年来受行业调整压力影响,多数房企采取了实物分派、少分红甚至不分红的策略缓解现金流压力,但招商蛇口似乎是个异类。

招商蛇口2月27日发布的《未来三年(2023-2025年)股东回报规划》中显示:“公司2023年度至2025年度现金分红占当年归属于上市公司股东净利润的比例均不低于40%(含回购)”。要知道在公司在2023年2月份发布的《未来三年(2023-2025 年)股东回报规划》中,招商蛇口对股东回报的约束只是“在满足现金分红条件时,每年以现金方式分配的利润应不低于上一年度实现的可分配利润的 10%”,新《股东回报规划》较此前大为提升。即使在央企地产公司中,招商蛇口也是极少数将现金分红比例40%写在白纸黑字上的公司。敢于逆潮流高比例分红既有央企背景的底气,也有经营水平优异,现金流等指标持续好转的实力。

A股房地产上市公司股价已调整多年,但投资者等待的行业份额集中却始终没到来。

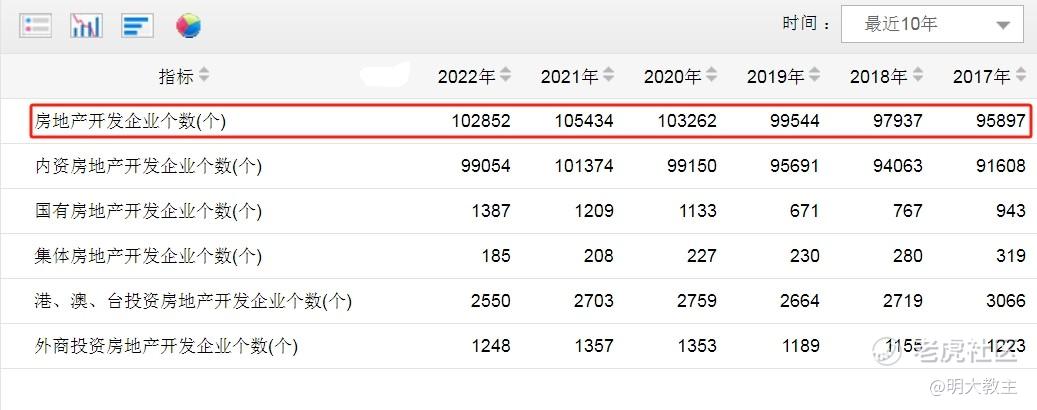

(国家统计局官网)

就我国房地产开发企业数量来看,2022年仅较2021年下降2500多家,行业参与者仍有10万之众。

3月9日,住建部负责人在两会答记者问时表示“要改革完善商品房开发、融资、销售等基础性制度,有力有序推进现房销售”、“未来房地产行业拼的是高质量,拼的是新科技,拼的是好服务”、“对于严重资不抵债,失去经营能力的房企该破产的破产,该重组的重组”。而住建部“该破产的破产,该重组的重组”,与此前“六稳六保”的表述不同,或是高层认为当前地产行业外溢风险已相对可控,该到了公司层面“去化”的阶段,或代表着地产行业的马太效应将日渐明显。招商蛇口作为融资成本低、科技创新能力优、持续经营能力强的房企龙头,必然会是地产行业马太效应的受益者。

修改于 2024-03-19 10:16

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。