分享一个以赚:期权金为主的持仓

账户主要是为了赚期权金为主

挑选标的,波动率会相对大些

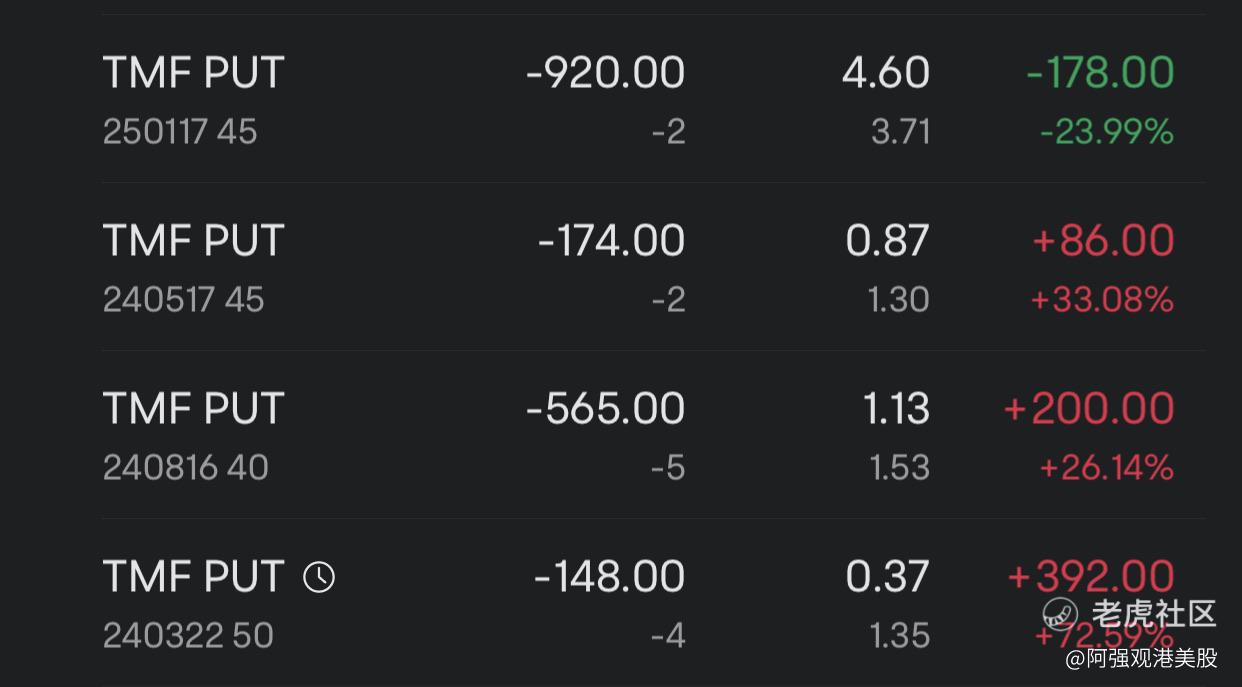

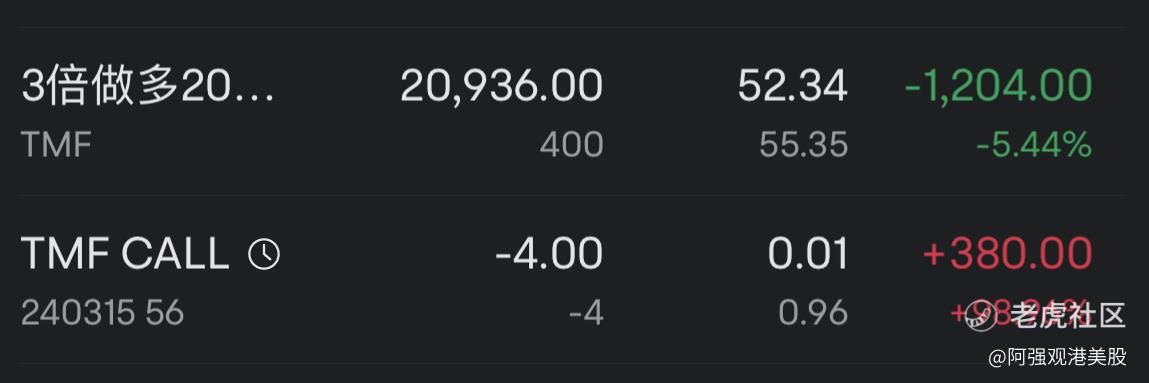

一,主要持仓是TMF

TMF是三倍20年+美国国债基金,一直建议不碰杠杆基金,因为耗损大,但这只是从赚期权金的角度,而且行权价格也相对低,例如,40,45,50块,同时持仓一些仓位+卖call,涨跌都可以赚取期权金

例如,TMF最近跌了,但3月15日到期的卖call,赚了约1美金的期权金,对于目前股价约2%,明天打算继续卖call,行权价格56块,期权金有2美金,等于约4%

二,股票+基金

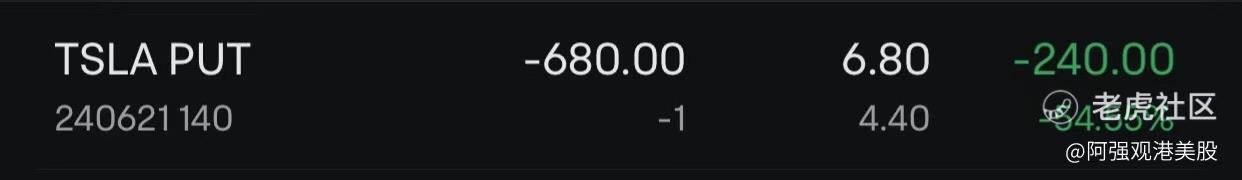

1,特斯拉,一直在跌,卖put行权价格140 ,期权金之前有4块,则实际成本就136,如果跌不下来,则就赚期权金

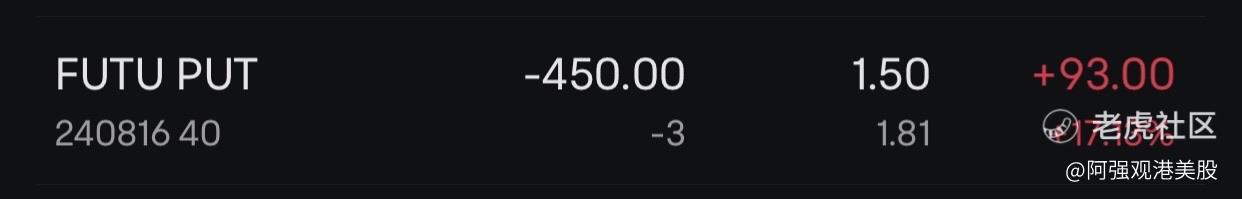

2,FUTU,虽然业绩没达到预期,但这业绩已经算很不错,而且全球化布局蛮清晰,如果能跌到40块,行权买入都蛮好

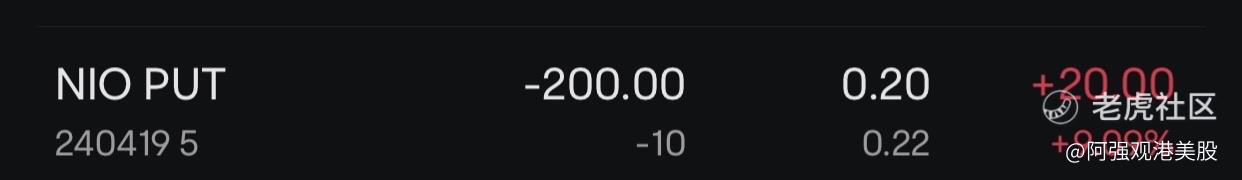

3,蔚来,卖put行权价格5块,这个比较冒险,但仓位很低,主要看蔚来还有500多亿现金,起码扛住两三年,赚两三年期权金,也足够,当然啦,如果蔚来发展好更佳

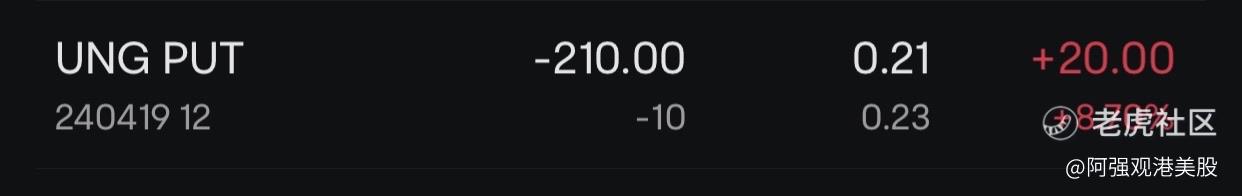

4,UNG天然气,是腰斩了再腰斩,是看跌多了就做做,而且挑选的行权价格很低12块

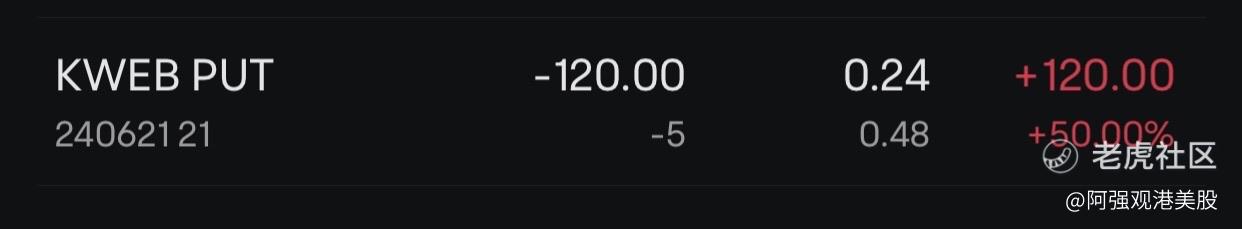

5、KWEB,中概互联网ETF,几次大跌,都能反弹回去,而且挑选的价格21块,也算比较低

三,操作思路

1,虽然以赚期权金为主

2,但如果大跌到行权价格,就行权买入

再持仓+卖call,再赚一次期权金,等反弹

3,如果出现极端下跌情况

为了保守起见,先平仓止损,再移仓

则继续卖put,行权价更低+时间更远

四,仓位分析(按照行权市值)

选择标的,相关性不大

行权时间,长短不一

美债TMF占比约60%

股票+基金占比约40%

标的不是固定,会不断调整

看好接下来降息,TMF不至于会大跌,虽然有杠杆耗损,只要不大跌,就可以赚期权金。极端情况,哪怕有金融危机,则会降息,美债TMF会赚钱,其他的仓位虽然大亏,行权压力也不会太大 。当然啦,也担心股债双跌

五,风险提示

1,没算好数学题,账户会爆仓

一分钟之内,如果没能算出上面仓位

全部行权需要约13万美金,则不适合做

2,股价暴跌,会亏损惨重

赚的是少得可怜的期权金,例如,特斯拉赚的期权金是440美金,如果特斯拉跌到100美金,则亏损3600美金,亏损约9倍

所以风险和收益,严重不成正比

则挑选的标的,一定是大跌下来

要买入才合适,不仅仅是赚期权金

期权切记,不懂不碰

特别是做期权卖方,会爆仓

欢迎做期权卖方的朋友多指教

特别是选择标的这块,非常感谢

修改于 2024-03-17 21:48

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 老夫追涨杀跌·2024-03-18你的内容非常有见地且非常实用!感谢你分享这些有价值的持仓策略。👏点赞举报

- 虎吃牛牛·2024-03-21强哥牛点赞举报