在“紧缩”中走向过热的美股,还能继续坚挺吗?

三思注:

由于这一段时间中美股市的走势都比较符合预期,今天这篇文章就稍微“务虚”一些,结合隔壁的国际清算银行(BIS)的工作文档,看看”金融条件”在历史上央行紧缩时的表现以及在本轮周期呈现的新特征,最后文章末尾更新一些图表供大家参考。

正文:

老读者都知道,长期以来,我们都把”金融条件”(Financial Conditions)视为判断美国家庭和企业筹资难度以及估摸美国未来实体经济活跃度的重要指标,比如去年年底判断美国ISM,PMI等反应实体经济活动的指标可能于2024年一季度大幅反弹,其中的一大依据便是金融条件的放松。

根据业内权威标准的国际清算银行的定义,金融条件指数(FCI)是将多种衡量金融“松紧”程度的维度汇总为一个便捷度量的工具,这些维度包括:短期和长期利率、利差、信贷标准、汇率、资产估值、金融中介的资产负债表约束以及贷款和债券发行量、股市融资等等。

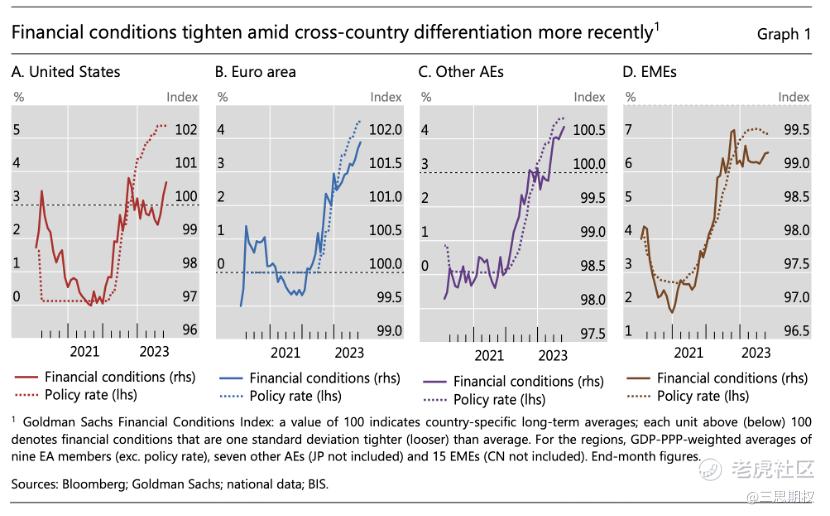

图1:国际清算银行(BIS)整理的全球主要地区的金融条件指数,读数越高越紧缩

1.本轮“金融条件”的收紧,在各国有哪些特征?

自疫情结束后的货币紧缩过程中,各经济体的金融条件有呈现怎样的特征呢?

国际清算银行(BIS)认为,可以大概分为两个阶段:

在第一阶段,从2021持续到2022年底,各国的金融条件与货币政策一起收紧(上图)。在始于疫情的金融“大放水‘结束后,世界主流发达经济体的短期和长期利率上升,公司利差扩大,股票价格下跌。美元大幅升值。

第二阶段始于2022年底,各国的金融条件指数(FCI)开始出现大的差异。尽管政策利率上涨,但美国的“金融条件”其实是放松的,美联储明紧实松;

新兴市场的“金融条件”也有放松,不过程度较小,且仍低于其历史水平;

而其他发达国家,尤其是欧洲的“金融条件”则是持续收紧,高于历史平均水平。

之所以美国和欧洲等发达经济体的“金融条件”松紧在2022年底之后步调不那么一致,首先还是融资体系的差异性。

在美国的金融条件计算中,公司的债券信用利差和股价是两个重要因子(美国以直接融资为主,不依赖银行放贷)。而在欧洲,股票价格的反弹相对于美国是小巫见大巫,利差和股票价格的权重在金融条件指数(FCI)的计算中也要小得多。

其次,汇率起到了重要作用。在2022年,美元的走强对欧洲金融条件造成了压力。而在图1可以明显看出,美国的政策利率提升并没有“显著拉高”美国自身的金融条件指数,这与世界上其他国家完全不同。

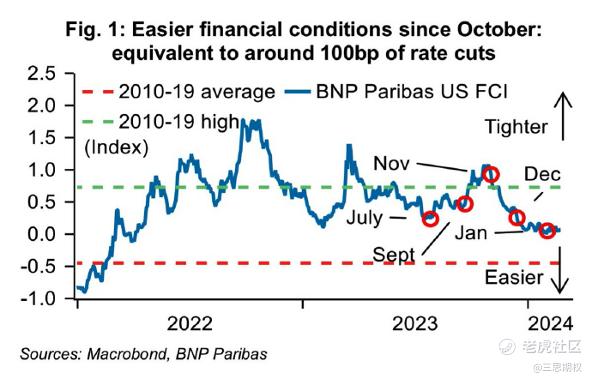

当然,这种美国例外论,又反过来促进了美股的一枝独秀:虽然天天美联储喊着要加息,但其实并没有实质性的引起很多分析师担心的金融条件收紧(下图2);而有一些国家虽然经常开会喊话放松,但实质上却在市场上明松暗紧。

图2:美国金融条件自去年十月以来的宽松程度,约等于降息100基点

图3:美股标普500股指 vs美国以外的全球股指

2.本轮“金融条件”的表现差异,缘自哪里?

第一可能是货币政策本身,特别是各个发达国家加息的规模和同步性。本轮周期美联储的快速紧缩发挥了重要作用,其货币政策以前所未有的速度传导至美国之外的金融市场。此外,定量紧缩加强了利率提升对金融条件的影响。

第二个因素涉及金融体系结构的变化。特别是,非银的崛起可能加速并加强了经济对金融条件的反应。

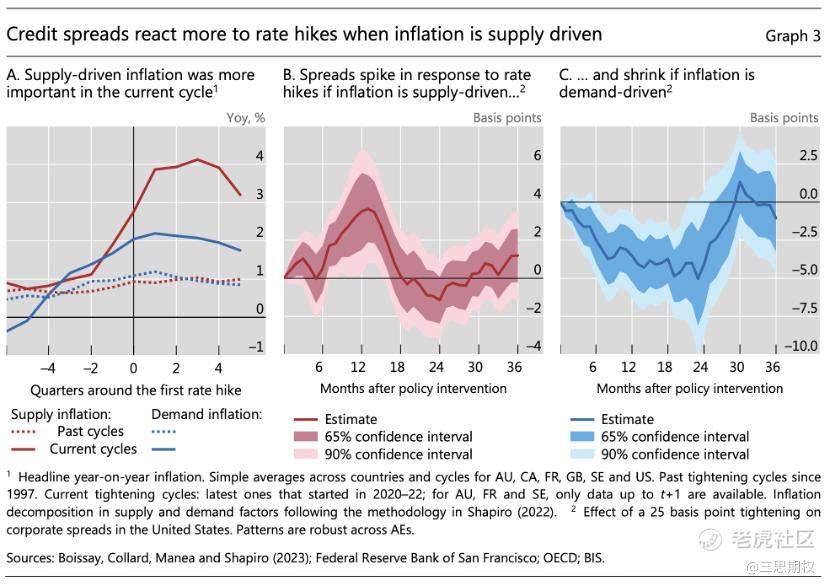

第三个因素可能是本轮周期中,通胀爆发在很大程度上来自于供应链的冲击。这种冲击通常来自于与疫情(20~21年)和战争(22~23年)相关的干扰,对金融条件的影响更为强烈,例如,信用利差的幅度,通常在供应驱动的通货膨胀期间扩大(图4.B),在需求推动的通胀期间收窄(图4.C)。

图4:当通胀由供给侧驱动时,信用利差对加息更加敏感

3.“金融条件”对“实体经济”的影响

一个常见的经验是,1%的加息大约会在1.5~至2年的时间内使GDP缩小约0.3%至1.5%。

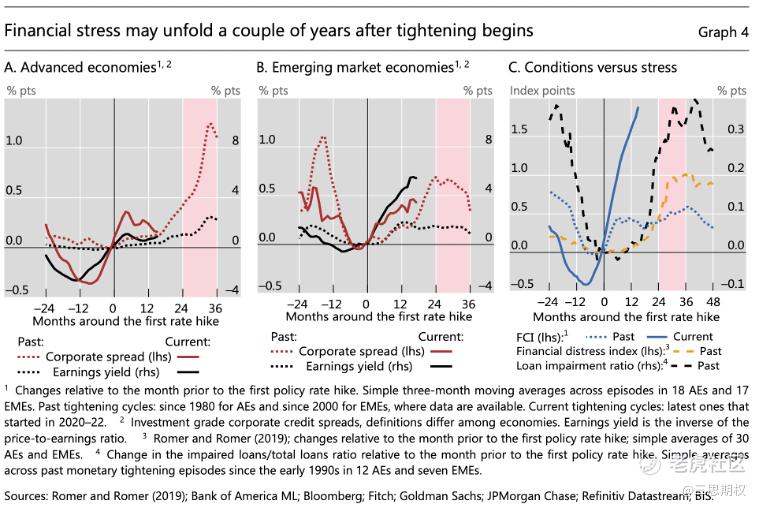

其次,历史上的规律表明,即使中央银行停止加息,金融条件仍可能大幅收紧,如:公司利差的飙升(图5.A)、股票估值的暴跌)5.B)。

不过显然,目前这种多头担心的局面至少并没有在美国发生……(其实这也是去年下半年美银美林等一众卖方所强调的“卖出最后一次加息”的场景)。

图5:即使在开始紧缩后的几年后,金融压力仍可能增大

4.在本轮紧缩周期,为什么美国更加坚挺?

伴随着美联储加息的货币收紧政策,美国甚至出现了制造业周期的急转直上和股市的不断新高。

对此国际清算银行(BIS)认为,首先,从历史标准来看,实际利率(即名义利率减去通胀)仍然很低。因此,风险资产和企业支出可能会仍然保持弹性。

第二,美国企业和家庭在早年间的抄底利率时,借入了许多低息长期债务,这形成了经济活动免疫美联储货币政策的金钟罩铁布衫。

第三,疫情相关的扭曲已经发挥作用(许多人永远的离开了劳动市场甚至人世间)。在通胀尤其是服务业的大通胀下,异常活跃的劳动力市场支撑了家庭收入。

第四,宽松的财政政策提振了总需求。这里值得我们补充的一点是,不光是明面上的财政支出,曾担任过联储主席、现又担任财政部长的耶伦奶奶,通过释放TGA账户以及逆回购市场的流动性,也抵消掉了美联储缩表80%的影响(下图6)。美国市场长期的稳中向好,的确也离不开稳定且专业的治理班子。

图6:在前联储主席、现财政部长耶伦的操作下,美国财政部抵消了美联储缩表80%的影响

第五,美国经济具有高度金融化的特征,金融条件(FCI)越松,美股市场走强,就业和名义GDP提升,然后互相支撑,这会大大推高通胀风险。

根据前面图3所展示的数据,美国金融条件自去年十月以来的宽松程度,约等于降息100基点。而按图7模型的估计,由于最近金融条件的放松,CPI综合指数可能在夏末走高,超过去年同期1.5%,接近4%。

图7:对美国年化CPI增速的模型预测

还有,美联储似乎对软着陆的叙事非常执着。再考虑到建制派的当局对特朗普卷土重来的担忧,美联储很可能继续保持鸵鸟姿态,直至大选尘埃落定。

5.美国经济存在过热风险,关注近期CPI

其实国际清算银行(BIS)总结的以上利好因素,我们已在去年的几篇美股文章中逐个介绍过了,熟悉的读者朋友也许已经听烦了。

虽然上述支撑美股的因素目前暂未消失,但需要警惕的是,美联储这样鸽的时间越久,实体经济中通胀加速的风险也越高,就像1960年末一样。

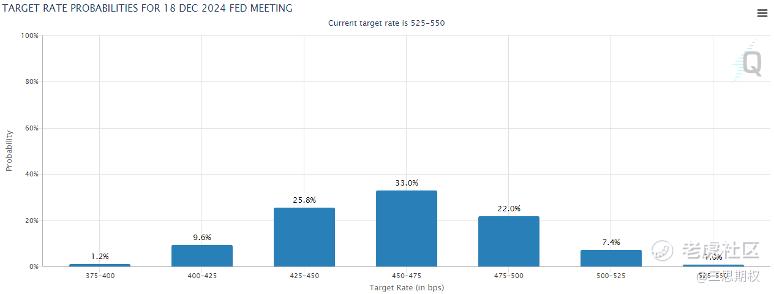

目前美联储已经有所压力,通过@@ $芝加哥商品交易所(CME)$ 2024年12月到期的短期利率期货SOFR合约,市场已经在定价预期美联储只降息3次。这已经直逼美联储自己通过点阵图所暗示的降息次数,没有留下任何的风险溢价(一般来讲都会有一些)。

如果近期CPI再次超出预期,那么美联储届时将不得不推翻自己草率在23年12月份提前宣布的进入降息模式的决定。

而一旦联储变得没那么鸽派,让市场开始怀疑货币政策的错误(policy error),那市场的波动或将加大。

图7:市场预期的美联储降息节奏

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

巴菲特告诉我市场就是要追涨而不是买跌

不用质疑的是大漂亮正在用金融收割全球

美股现在的整体估值并不是很高