四季度,高瓴资本买了哪些医药股?

作为华人资本圈的顶级投资机构,高瓴资本的持仓一直是华人美股投资界的风向标,近日,高瓴资本2023年四季度持仓披露,依然以互联网与生物医药为主,通常情况下,投资人关注的焦点是高瓴资本在互联网领域,尤其是中概股方面的持仓情况,而忽略了高瓴资本是生物医药领域的资深玩家:

不仅在一级市场表现活跃,而且在二级市场依然扮演着重要角色;

不仅投资了诸多A股与港股的医药企业,而且在美股资本市场上有过之而无不及;

具体而言,截至四季度末,高瓴共持有49支美股上市公司的股票,从行业划分的角度来看:

从数量来看,生物医药企业有14家,位居第二,互联网科技企业有19家,位居第二;

从市值来看,生物医药企业为16.52亿美元,占全部持仓的33.29%,位居所有行业第二。

1、重仓标的稳中有变

从持仓的市值来看,高瓴资本在四季度末的前三大医药股仓位:

第一大仓位仍是百济神州,持仓市值达9.34亿美元,因百济神州股价变动的原因,较上季度的9.31亿美元略有上升。

传奇生物是第二大医药仓位(3.6亿美元),因股价波动与减持原因,较上季度的4.32亿略有下降。围绕重仓股做波段交易,也是高瓴资本的特点之一:曾于2022年一季度和二季度的大幅减持,但在三季度的小幅增持,2023年则是在一季度的小幅减持,二季度大幅增持传奇生物。

丹纳赫(DHR):2023年二季度建仓以来,高瓴资本在四季度再度增持,且增持幅度高达450.99%。丹纳赫是全球知名的生命科学与医学诊断领域的创新者,通过一系列的并购,建立了广泛又高效的业务体系,主业历经了工业品制造、精密仪器、诊断与生命科学的多次转换,公司的优势在于通过精益管理和卓越运营提升企业的可持续竞争力。

上季度的第三大仓位BBIO,由于被减持了50%而退居第六大仓位,其用于治疗ATTR-CM的药物acoramidis是未来一年最值得关注的潜在上市药物之一。此前一度位列第二大仓位的天境生物,已退居十大仓位之外,是目前高瓴资本持仓中亏损幅度最大的医药股之一。

从过往历史看,以下规律仍得到延续:

重点清仓1000万美元以下的持仓。四季度,高瓴资本清仓了多只三季末持仓市值低于1000万美元的医药股:PYXS、AMAM、SRZN、ARGX、AXSM、BMRN。

中小仓位药企的调仓节奏较快。三季度新建仓位或增持的AMAM、ROIV、RYZB等,在四季度被清仓或减持。

除了上述规律,总体而言,四季度,高瓴资本在生物医药领域的大幅清仓多只医药股,既有EXAS、BMRN、TMO等成熟的医药企业,也有SRZN、AKRO较为早期的医药公司,以及AXSM、KNSA、ARGX等有较大成长潜力的医药股。

与此同时,高瓴资本在四季度还减持了四家医药股,仅仅增持了丹纳赫一家医药公司,且未有新建仓医药股,这与去年四季度医药板块的强势反弹有很大关系,生物医药指数(XBI)在2023年11月和12月,累计涨幅达36.07%,如此大规模的清仓和减仓,可能是逢高锁利的动机。

不过,大部分医药股进入2024年以来,依然处于升势,以四季度被清仓的AXSM为例,该公司在今年又上涨了近20%,而被清仓的AMAM则是在1月8日被强生收购,涨幅超101%。

四季度,高瓴资本持有医药股的数量和持仓市值均比上季度减少,其中,主动调仓是主要原因。除了主动调仓,与重仓标的的股价表现有一定关系,第二大仓位传奇生物在四季度下跌了10.42%,第一大仓位百济神州在医药板块上涨36.07%的情况下,仅录得0.27%的涨幅。

2、新建仓位:无

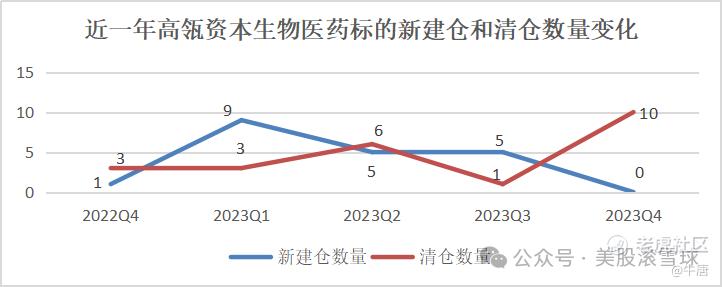

2023年四季度,高瓴资本没有新建仓生物医药公司,与2022年前三个季度一样(当年仅在四季度新建仓了Moderna)。

2023年前三个季度均保持着每季度至少5家的新建仓医药股数量,且风险偏好,逐渐从传统大型医药白马股,转向潜力成长股,以及早期阶段的医药股,而四季度没有一家新建仓医药股,且大幅增持大型稳健的药企丹纳赫,投资风险偏好再度降低。

3、从增减持的角度来看,与之前几个季度相比,高瓴资本操作频率降低:

增持仓位方面,高瓴资本在四季度仅增持了一支医药股丹纳赫,但增持比例较大,达450.99%;

减持仓位方面,四季度,高瓴资本减持了4只医药股,数量比上季度减少一只,与2022年、2023年相比,数量处于下降趋势。

BBIO:公司在12月宣布递交了治疗ATTR-CM的药物acoramidis上市申请,股价也是一路上涨,高瓴资本也是借机逢高减持。此前。公司在7月发布了治疗ATTR-CM的三期数据,股价暴涨,高瓴资本也是减持了50%。

RYZB:一家在2023年9月上市的创新放射性药物公司,高瓴资本的持仓大概率是一级市场的投资,公司在12月26日被百时美施贵宝收购,高瓴资本也是顺势逢高减仓;不过,RYZB在IPO时,有116.3万股的老股东献售(selling stockholder),不排除高瓴资本在IPO时有献售的可能,而未等到企业被收购;

被高瓴减仓的医药股,不一定会走出跌势,像此前高瓴连续两个季度减持了VIE,公司则随后宣布被另一家上市医药公司HZNP收购,溢价50%+,药股卖飞的概率真的很高。

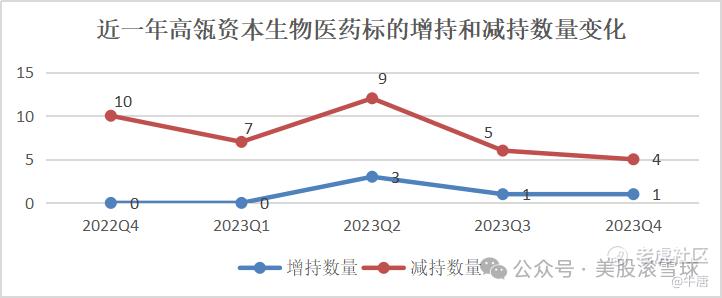

近一年来,高瓴资本在生物医药领域的减持次数达35次,而增持仅有5次。逐季来看,增持次数在依然维持在低位,减持次数也在低位,是否成为趋势,尚有待进一步观察。

4、清仓仓位方面

四季度,高瓴资本清仓了10只生物医药公司,数量上创下最近一年的最高。

在清仓标的选择上,既有EXAS、BMRN、TMO等较为成熟的医药企业,也有SRZN、AKRO较为早期的医药公司,以及AXSM、KNSA、ARGX等有较大成长潜力的医药股,可以说是无差别的系统化清仓。

清仓的标的中,还有上季度增持幅度达367.77%的ROIV:

ROIV:一家Hub-and-Spoke模式的Biotech公司(详见Hub-and-Spoke:创新药企的新模式),旗下与罗氏合作的治疗溃疡性结肠炎的药物RVT-3101潜力较大。自免领域是当下医药行业热点,高瓴资本也在2023年二季度新建仓了ROIV和ARGX两家自免药物公司。

近一年来,高瓴资本每季度清仓生物医药股的次数与新建仓次数呈错落分部,但四季度出现清仓医药股数量创下近一年最高,且新建仓医药股数量归零的情况值得注意。如此大规模的调仓,是否预示着2024年Biotech行情不佳,需要市场的验证。

5、高瓴资本四季度持仓的启示:

风险偏好下降。2023年,高瓴资本在医药领域的配置,从一季度主要建仓传统大型医药白马股,到二季度主要建仓ARGX、AXSM等潜力较大的成长股,再到三季度建仓了AMAM、PACB等规模更小、研发阶段更为早期的生物医药公司,最后到四季度几乎无差别的清仓医药股,高瓴资本在Biotech领域的风险偏好呈现先上升,后下降的趋势。前三个季度的风险偏好上升,一定程度这与美联储的加息进入尾声阶段有关,而四季度的大幅清仓,似乎是不看好生物医药行业再2024年的表现,或者是对投资行业方向的调整。

重仓股需优化。高瓴资本的前三大仓位中,第一大仓位百济神州近三年均处于下跌态势,平均每年跌幅在18%左右,一定程度上反应了市场对其价值的态度;第二大仓位传奇生物除了2021年有较好表现外,之后的年份表现较为一般,考虑到传奇生物的主要药物已经上市,市值已经几乎PRICE IN了现有药物的预期,未来进一步出现大幅提升的可能性较低(并购除外)。鉴于此,高瓴资本如果继续配置生物医药板块,重仓股的优化会是首要解决的问题。

持仓集中度下降。三季度,高瓴资本前三大医药股的持仓占全部医药股持仓的市值达84.94%,2022年四季度至2023年三季度,该比例依次是90.64%、86.69%、87.37%和84.70%,持仓集中度略有上升。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 马莲·02-201点赞举报