火堆上的亚马逊

2023年12月12日,深圳会展中心,亚马逊全球开店跨境峰会在15000平米的9号馆举行,超过30名亚马逊全球高管出席,上万人参会,大部分是想了解平台最新政策的卖家。会馆门口人头攒动,服务商们分发名片、招揽生意。亚马逊每年面向中国卖家召开会议,这是历年来规模最大的一次。

同日,会展中心的另一个展馆,深圳进出口贸易博览会正在举办,TikTok Shop在这里招商。高明沛(化名)坐在附近的休息室,他2018年起在亚马逊开店,公司有100多人,主做数码产品。他对亚马逊峰会没什么兴趣,最近正和朋友研究TikTok的玩法。

“现在是TikTok红利期。”他告诉“财经十一人”,相当一部分亚马逊卖家正在开辟TikTok渠道。另一位深圳卖家说,去年10月以来,他身边TikTok卖家的发货量大多翻了三四番。

这是行业变化的折射。主打低价、全托管模式的Temu、Shein、TikTok等中国出海平台,在2023年迅速增长,成为无法忽视的存在。抱怨亚马逊价高的用户,以及苦于亚马逊的严格规则、高额运营费用的中国卖家,有了新选择。媒体使用诸如“兵临城下”的标题,引用新平台飞速增长的数据,说明这个老牌电商巨头正遭受威胁。一位亚马逊欧洲的员工,近来已经不在亚马逊购物,转而选择Temu,因为足够便宜。

但在亚马逊公司内部,多位员工称,他们并未感受到竞争氛围。2023年11月,季报发布后的一次全员会上,高管们聊物流效率、巴以冲突;问答环节,员工提问“居家办公的日子能否更灵活?”参会的亚马逊员工回忆,全程无人提及新兴的电商竞争对手。

在中国,紧迫感更强烈。全员大会的问答环节、峰会会后的高管群访,员工和记者们提到来势汹汹的新对手。亚马逊中国高管们论调一致:“着迷于用户,不着迷于竞争对手”。这是亚马逊创始人杰夫·贝佐斯定下的规则。

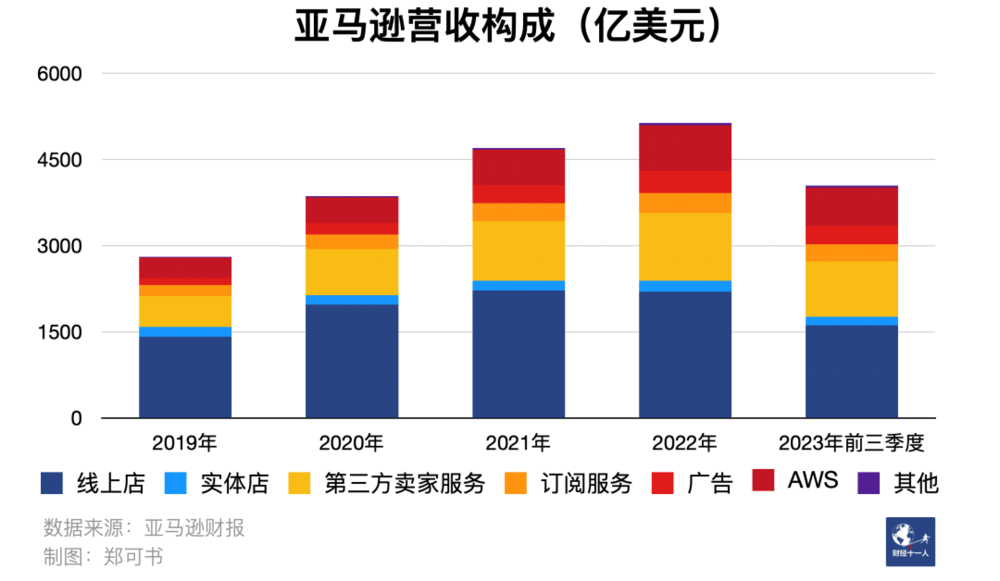

成立于1994年的亚马逊最新市值1.6万亿美元,2023年市值排名全球第五。电商业务是亚马逊的起点,也是核心。亚马逊六项主要收入来源,除去AWS云服务,皆为电商或与电商直接相关,占总营收比例超过80%。

亚马逊是中国电商平台希望攻下的最大堡垒。根据中国海关数据,2023年1月~10月,欧洲出口额为3412亿元,东南亚3512亿元,而单单美国一个国家,就达4200亿元。业内人士普遍认为,在东南亚能拿到明显增长的订单量,但若要赚钱、建立品牌,美国才是最有价值的市场。2022年,亚马逊在美国的市场占有率约38%,是第二名沃尔玛(Walmart)的六倍。

亚马逊也是中国同行们学习的方向。飞轮理论、长期主义,这些由贝佐斯提出、亚马逊坚持的准则,已成为中国不少创业者的信条。中国电商公司想在海外市场的激烈竞争中取胜,绕不开亚马逊。

一、亚马逊的新对手

“广告与定价是同一范畴的两端——低价是最好的广告”,亚马逊曾受此启发。而来自中国的挑战者们,将这两端同时做到极致。

曾经,亚马逊几乎是中国跨境电商从业者们唯一的选择。它给中国卖家们带来巨额财富,尤其在疫情网购红利期,助力他们全款购置深圳上千万元豪宅。卖家们视贝佐斯为财神。有人在咖啡馆为他立像,前置白酒与香炉,供卖家们参拜。

现在,他们频繁抱怨亚马逊日趋严格的规则,日益复杂的操作,以及逐年上涨的运营成本。近年来,亚马逊的运输、仓储费用不断上调,站内广告采用竞价机制,越来越多的竞争者使得广告费用水涨船高。一位卖家回忆,2016年,亚马逊站内CPC(单次点击费用)不到0.5美元,如今已经超过1.5美元,黑五大促期间高达2~3美元。据市场调研机构Marketplace Pulse,2016年以来,亚马逊卖家向平台支付费用占销售额的百分比逐年增高,2022年首次超过 50%。

2021年持续三个月的“封店潮”,是矛盾的集中体现。当时亚马逊整治“刷单”,强制关闭大批店铺,冻结货款与库存。中国卖家们擅长的“技巧”,包括开设多个店铺、炮制好评等,一但被系统监测到,就是封店。提前备货至海外仓的卖家遭遇重创,被无法回笼的货款、持续产生的仓储费用拖垮,有销售额十几亿元的大卖家倒闭。曾经被全款买入的深圳豪宅,又被挂牌出售。

自此,寻找新的卖货渠道、减少对亚马逊的依赖,成为行业共识。当来自中国的跨境电商平台崛起,依靠更低的价格、创新的运营模式吸引用户与卖家,高明沛们也看到了新机会。

新对手们用“低价”向亚马逊宣战。自成立以来,亚马逊即强调低价。2002年,亚马逊员工曾花费6小时走访连锁书店,对比前100名畅销书的价格,发现其中72本在亚马逊更便宜、25本价格持平、3本在书店更便宜。他们随后下调了这3本书的价格。

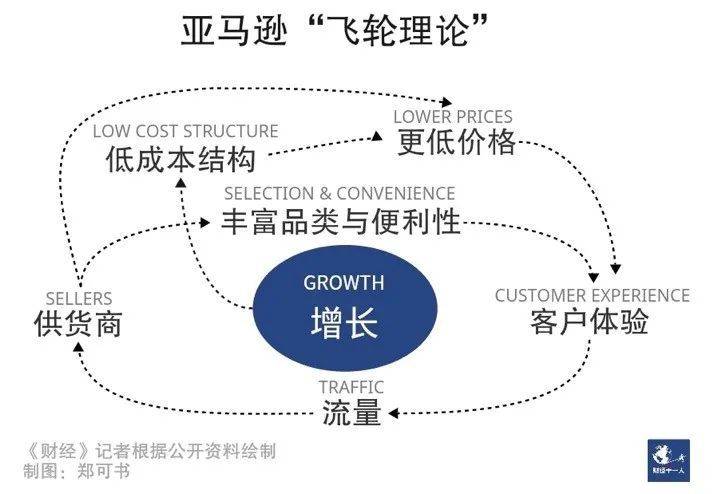

低价是贝佐斯“飞轮理论”的重要环节——更低的价格,引来更多的顾客、更高的销量,进而带来更多的卖家、更低价的产品。规模化效应下,亚马逊能从固定成本(如服务器、物流中心)中获取更多利润。因此,亚马逊建立比价系统,实时抓取同款商品价格,以确保自己是全网最低价。

美国零售巨头沃尔玛和开市客(Costco)采用类似逻辑。在沃尔玛前CEO李·斯科特看来,广告与定价是同一范畴的两端——低价就是最好的广告,所以沃尔玛拿出部分营销费用,用来降低价格。

但现在,他们的中国对手,将这两端同时做到极致。Temu背靠母公司拼多多在国内主站的高额利润,于两端都出手阔绰,包揽Google、Meta等平台广告,花费1400万美元(约合9600余万元),购置“美国春晚”、职业橄榄球总决赛“超级碗”广告,并为用户推出大额补贴,比如在“黑五”期间发放单张100美元优惠券。

他们同时更进一步,直接对接源头工厂,去除中间商,把价格做到最低。Shein是典型的例子——花费近十年深入供应链,对供货工厂进行数字化改造,创造服装行业的“小单快返”模式,搭建能够预测流行趋势的系统,指导工厂先小批量生产几十件,上架试款,销售表现优异再批量生产。一位Shein人士告诉“财经十一人”,公司分工非常细致,“抓取流行趋势、抓取历史订单情况、推导流行元素”这一步骤,被拆分成几个部分,各由专人负责。

这需要十足的耐心,慢慢改造、升级,以及给供应商留出充足利润,逐渐建立信任,工厂才愿意持续配合。

Temu使用全托管模式,商家只需将货物寄至Temu国内仓、申报供货价格,后续运营、投放、定价都由Temu负责。Temu也对供应链进行改造。一位业内人士称,Temu买手会指导工厂,诸如将产品的某零件替换成另一款,价格能做到更低。但工厂对此犹疑,因为产线一旦更改,很难再改回来。

至于TikTok,本身就是掌握10亿日活的流量入口,不需要额外投放广告。TikTok开启闭环电商业务后,原本在TikTok打广告、导流至亚马逊下单的订单,可以在TikTok内直接完成。据“财经十一人”了解,TikTok美国站的招商标准是,在亚马逊上的年销售额超过200万美元。一位Temu卖家称,他接到过TikTok的招商邀请,对方称可以使用Temu的货盘,但要求供货价低于Temu。

有观点认为,亚马逊更擅长品牌类的高客单价产品,而中国平台擅长低客单价产品,双方是错位竞争。一位在亚马逊售卖低客单价家居用品的人士不认同,他告诉“财经十一人”,亚马逊需要稳定的流量,而只有复购高的低价日用品、家居品,才能带来稳定流量,如今这一部分流量正在被争夺。

创立以来,亚马逊从来不缺竞争对手。依靠日渐完善的自营物流体系、相对低的商品价格、足够丰富的商品种类,它将曾经的竞争对手们巴诺书店、垂类电商平台、沃尔玛都甩在身后。许久未遇能平起平坐的对手,也因此亚马逊在2023年9月遭到反垄断起诉。

而在中国电商市场,亚马逊已被阿里巴巴、京东击败,如今市场份额不足1%。去年7月,亚马逊中国电商业务停运。人们谈起这场失败,将原因归结为“水土不服”。

时隔二十年,亚马逊再次与中国对手交锋,这一次战场在海外,尤其是美国,主客场角色互换,“水土不服”的变成中国平台。目前,中国新秀的体量还无法比肩亚马逊,但增长很快。据移动分析公司GWS的数据,2023年9月,亚马逊移动端月活1.42亿,较去年同期减少700万,而Temu、Shein同期移动端月活分别从460万增至8240万、从1540万增至2950万。Temu、Shein、亚马逊移动端用户日平均时长分别为22分钟、12分钟、11分钟。

新的竞争已经开始。

二、亚马逊走出阴霾

亚马逊的压力不完全来自对手,还来自业绩亏损。“降本增效”之后,亚马逊2023年业绩好转。在2022年糟糕季度全员会上愁眉苦脸的高管们,终于在2023年三季度全员会上轻松地开起玩笑。

对于来势汹汹的新对手,亚马逊回应谨慎。

“亚马逊希望卖家有创新的产品,而非同款产品低价竞争。”亚马逊全球副总裁、亚马逊全球开店亚太区执行总裁戴竫斐说。

这或许是因为新对手的体量暂远无法与其比肩。据亚马逊财报,2023年前三季度,其线上店净销售额1613亿美元;英国媒体称,Shein 2025年的营收目标为585亿美元;据“晚点LatePost”,Temu 2024年的GMV(商品交易总额)目标为300亿美元。据包裹运输咨询公司ShipMatrix 2023年12月一篇文章中的数据,Temu、Shein平均每天在美国运送约100万个包裹,而亚马逊超过2000万个。

但可以确定的是,中国对手已经引起亚马逊的注意。2023年6月,据美国媒体报道,亚马逊已将Temu从比价系统中移除,不再要求同款产品价格低于Temu。此外,一位亚马逊人士告诉“财经十一人”,受Temu启发,亚马逊加大了工厂型卖家的培养、招募力度。

亚马逊对新对手们从注意到重视,关键节点是2023年“黑五”,美国“黑五”相当于中国“双十一”,一位在2023年去美国调研过的业内人士提到,当时亚马逊已经发现消费者对大促的热情在下滑,而同时,新平台声势浩大,亚马逊不得不开始重视起来。

2023年“黑五”,中国平台们将优惠周期拉长至26天乃至一个半月,亚马逊也将活动时间从5天延至11天。这是亚马逊第一次拉长周期。

亚马逊同时调整了卖家侧费用。2024年1月开始,亚马逊将售价低于15美元的服装产品佣金费率从17%降至5%;价格15~20美元服装的佣金费率从17%降至10%。一位卖家感到意外,因为亚马逊一般只会提高费用,不会主动降低。这被外界解读为应对更低价格的中国平台的策略。对此,亚马逊中国高管们的回应依然是专注自身、“以用户为中心”,为用户提供更多低价选择。

另一位亚马逊中国人士透露,高管关注新竞争者,感受到竞争压力且认为需要有所应对,应对方式是自我提升,“因为你无法改变竞争对手,唯一能做的就是改变自己”。

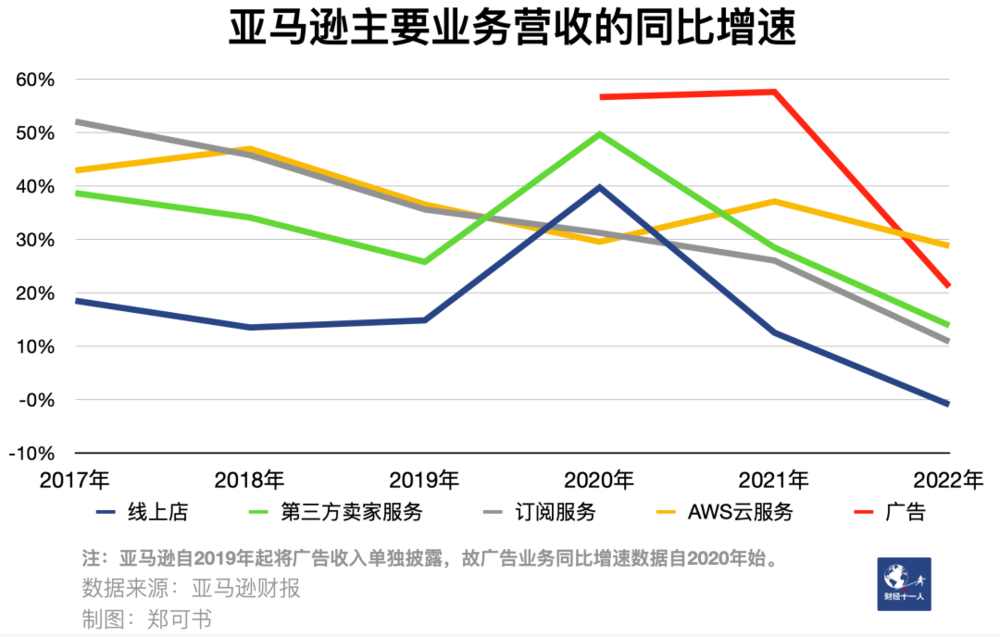

事实上,亚马逊的压力不完全来自对手。2021年,亚马逊电商及相关业务增速开始放缓,线上店营收同比增速从2020年的40%跌至13%、第三方卖家服务营收同比增速从50%跌至28%。2022年,线上店营收同比降低1%,第三方卖家服务营收同比增速仅14%,原本同比增速近60%的广告营收增速放缓至21%。

这一年,亚马逊时隔7年,首次录得净亏损。2022年底,亚马逊股价跌至84美元,较最高点缩水55%。一位2022年初入职的亚马逊员工回忆,当时糟糕季度报发布后的全员大会上,高管们愁眉苦脸。

压力之下,亚马逊开始降本增效。多轮裁员自2023年初开始,不仅是音乐、人力资源、游戏等边缘项目,云计算、广告等利润丰厚的部门也受波及,至今总裁员人数已经超过27000人。

另一方面是增加收入。亚马逊持续拓宽流量渠道。去年,亚马逊与Meta(旗下有Facabook、Instagram)、Snapchat达成合作,美国用户不离开社交媒体App,即可通过亚马逊完成购物。类比于国内,这相当于用户可以在微博App内浏览广告、并完成淘宝购物全流程,无须跳转至淘宝App。

“第三方卖家服务”收入占亚马逊总营收比重超过20%,亚马逊同样在此发力,推出更多卖家服务套餐来增收。去年,亚马逊上线“Buy with prime”服务,卖家支付一定费用,即可在自建的独立站中使用亚马逊的仓储、物流、支付、Prime会员等服务。物流上,亚马逊推出“供应链整体解决方案”(Supply Chain by Amazon),类似物流领域的“全托管”:跨境运输、清关、陆运、囤货、补货与尾程配送,都由亚马逊负责,卖家可付费订阅。

种种努力下,亚马逊2023年业绩好转,前三季度净利润198亿美元,为上市以来同期最高水平。亚马逊CEO安迪·贾西(Andy Jassy)在三季度财报会上表示,业绩表现不错是因为零售业务的服务成本、交付速度都有改善。2023年一次大促期间,超过10万件亚马逊商品在用户下单后四小时内送达。

上述亚马逊员工说,2023年11月初的三季度全员大会上,高管们终于轻松起来,开起玩笑,用美国流行歌手泰勒·斯威夫特的歌词串联演讲。

三、亚马逊与中国平台,机器与人的较量

亚马逊和中国互联网公司都强调数据、机器和系统。在亚马逊,系统是核心,员工成为机器中的一个零件;在中国互联网公司,系统为人服务,“老板是系统的Bug”。

刚刚走出阴霾的亚马逊,在以美国为核心的海外市场,与中国对手相见。亚马逊像冰冷的机器,中国电商公司更像火热的人。

一位曾在阿里巴巴与亚马逊工作的人士回忆,在阿里,每个季度都有誓师大会,团队们聚集在酒店宴会厅,头绑红带,依次上台摇旗呐喊:“我们下个季度的目标是xx亿!”众人热泪盈眶。

而在亚马逊的员工大会上,老板们强调“Day 1”(每天都是创业的第一天)精神,但风格温和,“像(苹果CEO)库克开发布会一样娓娓道来”,同样曾在这两家公司工作的李清天(化名)回忆,在阿里,大促时敲锣鼓、喊口号,他一开始不适应,待久了,看着大屏上的GMV数字不断上涨,他也跟着激动。

“亚马逊相信管理机制、系统和算法,中国公司人治色彩更浓。”李清天说,亚马逊使用算法、大数据做销售预测,系统得出基准值后,人只需将系统未知信息(比如传统节日、大促、限购)译成数值输入,得到最终值。若两个数字偏差过大,负责人需向领导及相关合作方解释。

阿里也有系统,但系统的话语权不断变化。一位在阿里工作超过10年的人士称,阿里的电商预测系统非常智能,囊括几乎所有影响销量的因素,包括支付、物流、到货周期、流量分配、运营策略等。当外界出现新的影响因素,例如某类产品因与竞争对手抢份额,变成“主推”,或是某个商品突然变成“爆品”,就需要人在系统中标注,再反复验证,得出新的结果。

李清天回忆,阿里的销售预测,由小二与商家、内部合作团队商讨决定。比如某次大促,基于历史数据的系统预测GMV是65亿元,但公司目标是100亿,中间35亿的差额,由团队领导协商分派,相关负责人主动领任务,剩下没人领的几个亿直接指派。

前述阿里人士也提到,类似的情况经常出现,因为“系统是为老板服务的”,“老板是系统的Bug”。

Temu的母公司拼多多,同样以人治为主,权力高度集中在核心高管手中,员工只需执行,也少有无效的汇报、PPT。据“财经十一人”了解,拼多多内部,员工获得的信息非常有限。同事之间以花名相称,部门壁垒森严,员工无从得知自己所处部门之外的组织架构。自上而下的命令下达后,员工能被快速动员,展现出惊人的高效与战斗力——自2023年9月上线以来,不到一年半的时间里,Temu已经进入近50个国家,并在多个地区排名下载量排行榜前列。

两相比较,亚马逊模式的优势在于机制健全、中长期效率高,中国大厂模式的优势在于快速响应、短期效率高。几年前,同样职位的员工,在亚马逊可以管理几百个供应商、几万个SKU(最小库存单位),且加班少;在阿里只能管理不到百家供应商、几千个SKU,还需要加班。近年来,这种情况有所改善。

这与亚马逊创始人杰夫·贝佐斯相关。他从小就对数字感兴趣,在普林斯顿大学获得计算机科学和电气工程学位,就职于量化对冲基金。他依靠数据工作,也相信数据。他在1994年创办亚马逊,也是缘于他测算出的一个数据——互联网年增长率达2300%(尽管后来这个数据被证明并不准确)。

无数个数据共同构成流程、系统与机器。贝佐斯相信,机器与系统更为高效、准确,而人与人的交流是低效的,这说明人们没有以最佳方式协同工作。创立以来这三十年间,亚马逊逐步搭建起庞大系统与复杂算法,并通过收购机器人公司、加注人工智能,管理150万全职与兼职员工、200万商家,是美国每年运输快递最多的公司。它同时帮助贝佐斯成为世界上最富有的人之一。

于是,在亚马逊,系统能够判定商家违规、下架封店,系统能够管理工人、监督司机,系统能够充当客服、解决用户的问题、自动回复申诉邮件。但系统并不完美,它无法百分百贴合现实,由此造成的偏差,不一定能被修正。

2021年,亚马逊一位63岁的运输司机收到一封自动发送的邮件,称其被算法判定渎职,遭到解雇——他被机器解雇了。事实上,影响他工作的是不可控因素,比如送货的公寓楼被锁住。事后他写邮件申诉无果。

美国媒体援引亚马逊前经理称,亚马逊知道将工作委托给机器会导致不利后果,但他们认为,只要司机可以轻易更换,信任算法比付钱调查系统误判更便宜。亚马逊回应称,这不代表绝大多数司机的经历,公司在技术和资源方面投入大量资金,帮助司机了解情况,以及调查所有的司机申诉。

人成为庞大机器中的一个零件。亚马逊这种把人当机器的做法,长久被人诟病。人们将符合亚马逊标准的优秀员工称作“Amabot”,也就是亚马逊机器人(Amazon+Robot),意指人已经与系统融为一体。

四、亚马逊的主场

在中国市场遇挫多年后,亚马逊再次面对来自中国的竞争对手,只是战场变成海外,尤其是美国。这是亚马逊的主场,轮到中国公司面临“水土不服”问题。

“Amabot”哲学帮助亚马逊击败巴诺书店、eBay、沃尔玛,还有美国市场之外的其他区域电商平台,并让它拥有足够的资本,收购多家垂类电商网站,扩展版图。

美国资深商业记者布拉德·斯通跟踪报道亚马逊多年,他写作的《一网打尽:贝佐斯与亚马逊时代》出版于2014年。书中写道,亚马逊财务部门下设“竞争情报部”,由资深高管带队,负责调查竞争对手。他们大量购买对手产品,检测其产品质量和服务速度,并将数据提交给贝佐斯等高管带队的委员会,后者据此制定竞争策略。

亚马逊的电商业务已经覆盖一百多个国家。在全球市场,亚马逊从来不缺对手,不缺竞争,也不缺胜利。这也是一些亚马逊人士认为公司如今并不焦虑的原因之一。

但在中国,亚马逊的哲学失效了。2016年,进入中国市场12年后,亚马逊电商的市场份额已经不足1%,被淘宝天猫、京东远远甩在身后。

李清天曾在亚马逊中国工作。他认为亚马逊中国的本地化存在问题,一个典型例子是,早期网站页面沿用海外设计,以黑白色调为主,不符合中国消费者的审美习惯;后期,亚马逊学习中国对手,营销设计风格靠近淘宝,与简约风格的网站框架格格不入。

这一切被总结为“水土不服”。“水土不服”的背后是投入决心不足。据布拉德·斯通《贝佐斯传》,亚马逊前国际业务核心高管皮亚森蒂尼曾称,公司始终担心,若在中国市场大举投资,会被拖住,浪费大量资金。“我们没有足够的胆量直面竞争,我们一直是个怯懦的跟随者。”

多年后,亚马逊再次面对来自中国的竞争对手,只是战场变成了海外,尤其是美国。这是亚马逊的主场,轮到中国公司面临“水土不服”问题。

首先是管理制度。在硅谷,亚马逊有“血汗工厂”的名号。与其他头部科技公司相比,薪酬低、福利差、工作时间长,因为贝佐斯对福利持怀疑态度,担心有人因贪图享受留在公司。“勤俭节约”甚至写入了公司十四条领导力准则。但与中国同行的“996”相比,亚马逊的风格已经算温和。

2023年4月,美中经济与安全评估委员会发布报告,指控Temu母公司拼多多员工“极端加班”、Shein广州关联工厂违反劳动规定。该委员会是美国政府通过国会授权设立的机构,其报告是这两方决定美中政策的指南。

压力的另一面是更高的效率。一位亚马逊员工称其对公司的唯一不满是,立项速度太慢,两周时间,亚马逊连文件都没定,中国大厂已经足够跑出赛马结果。

其次是用户需求与产品设计。两位行业人士称,海外用户偏好简约风格,在意个人隐私,喜欢自己研究说明书,不喜欢与客服过多接触,或是频繁收到促销信息;中国用户则习惯与客服交流。因此,亚马逊的详情页信息细致,客服入口很难找到。不过,将拼多多的多彩视觉风格、抽奖玩法移植到海外的Temu大获成功,似乎能够说明,在低价面前,产品设计并不重要。

在公司之外,美国的电商环境也与中国差异明显。出海数字化咨询公司睿启数字创始人汪睿曾在美国生活多年,现在帮多家中国公司做出海咨询,他发现,美国消费者重视品牌,因为本身收入足够高,一个卡车司机年薪17万美元,甚至超过不少中国公司高管的收入,他们愿意为品牌支付溢价。

此外,美国电商行业的另一大特点是流量分散。在中国,消费者大多会直接去电商平台搜索相关商品,或是因内容“种草”。美国消费者会去谷歌、Meta、Twitter、Instagram、TikTok在内的几乎所有平台搜索产品购买渠道,他们也更愿意尝试新渠道,因为传统大平台在许多美国消费者心中是“无恶不作的大资本”。

这意味着中国的新平台们,能够快速触达消费者,但同时需要源源不断在多个渠道长期花钱买量。

亚马逊长期耕耘美国市场,目前亚马逊站内流量商业化率超过50%,而新平台们的流量基本来自站外。

应对竞争的方式也不相同。多位亚马逊员工称,公司强调用户体验,领导提问时也围绕此展开。其中一位员工提到,亚马逊不会因为竞争对手而加速推进特定项目。

而中国公司对待竞争,手段更加激烈。一位知情人士称,阿里日常工作中,竞对公司的名字经常出现。部分一线员工,把竞对作为“工具”:行业小二(相当于商家运营)想推某款新品上架优质坑位,老板反对,小二以“如果上不了,它会去竞对平台首发”为由争辩,老板就会松口。还有小二“讲故事”邀功:某款产品本要去竞对平台,但在其劝说下来到阿里首发。

早期,行业小二以GMV为主要考核指标,同时负责重点项目。有的小二品牌方出身,项目侧重于新品牌入驻、老品牌新品首发;有的小二从竞对平台跳槽过来,重点项目是“刺探敌情”,比如某商家去年份额是阿里、竞对各一半,那小二今年目标就是份额大于竞对。

前述阿里人士确认了上述说法,并称阿里关注竞争对手,只是不同时期、不同部门的竞争对手不同,有的盯着京东,有的盯着美团,还有的盯着拼多多。

对拼多多的狙击是经典案例。据公开报道,2018年,拼多多控诉阿里强制品牌商家“二选一”。2020年3月,淘宝对拼多多员工执行风控策略,后者无法领取聚划算百亿补贴;还有拼多多员工称,阿里禁用拼多多小二全家的淘宝App,楼下依图科技员工的IP也遭封禁。

2023年,京东提出低价战略,上线类似于拼多多的“百亿补贴”。一位京东员工称其被拼多多屏蔽IP,无法浏览拼多多百亿补贴商品信息。今年1月,京东采销人员在直播间喊话,“请拼多多停止屏蔽,直接比价”。

多位行业人士提到,出海需要认真投入,要有战略级的组织和耐心,“老板要all-in”,否则很难成功。“外企入华,都是一点一点做消费者调查、广告测试、产品测试、铺渠道,才有可能成功。”一位咨询公司人士称。

五、亚马逊的新挑战

如何平衡用户、商家与平台,是所有平台公司最核心、也最难解的问题。“飞轮理论”是亚马逊已被验证的阶段性答案,如今面对新的考验。

作为守方,亚马逊具有品牌心智、用户满意度等诸多优势。其中,花费二十多年积累、优化而来的自营物流设施及供应链计算系统,是非常核心的一点。它让亚马逊能为用户提供隔日乃至当日送达服务,而Temu、Shein、TikTok在美国市场的到货时间普遍在一周及以上。

一位行业人士分析,TikTok Shop美国站招商时,之所以设置“亚马逊年销售额超过200万美金”的门槛,就是为了借用亚马逊物流,因为卖家已在亚马逊海外仓提前备货,直接从当地仓库发出,到货时间会更短。

“亚马逊像一个巨大的生态系统”,多位接近亚马逊的人士评价,不论是“小草”夫妻店,还是“参天大树”年销上亿元的大卖,不同类型的卖家都能找到生存空间。只是,这几年卖家增多,亚马逊也在内卷,白手起家的故事越来越少,拥有运营经验的人才可能成功。“现在能长出来的小草不是真正的小草,而是参天大树播下的种子。”一位行业人士评价称。

这与流量分配方式相关。两位在阿里巴巴旗下B2C平台速卖通和亚马逊都开店的跨境卖家说,速卖通的自然流量很少,卖家只有砸钱烧“直通车”(阿里的一款广告产品),商品才能排到前列;亚马逊广告费用也在上涨,且投放规则愈加复杂,甚至成为一门“学科”,但自然流量相对多,付费流量不仅看钱,也看技巧。至于Temu,同款产品流量分配主要看价格。一位给几家跨境电商平台供货的工厂主说,亚马逊上同一款产品、同一条链接,可能三五年一直权重很高、保持前列位置;这在其他平台几乎不可能。

因此,虽然多有抱怨,但亚马逊仍是不少卖家的首选。一位多平台卖家称,这本质上还是因为亚马逊用户众多,只要持续有订单,卖家就愿意常驻。

而Temu、Shein、TikTok的全托管模式,更加适合工厂。一位卖家称,现在Temu上,贸易商仍有生存空间,但随着竞争者涌入,供货价被越压越低,贸易商最终总会被更有成本控制能力的工厂挤走。

某种程度上,面对来势汹汹的中国对手,亚马逊的挑战与从前类似。其中一个是,如何留住中国卖家。亚马逊离不开中国卖家。据亚马逊数据,截至2022年11月,亚马逊第三方卖家数量接近200万。第三方电商资讯网站EcomCrew去年11月的数据显示,超过63%的亚马逊第三方卖家来自中国。据此估算,亚马逊上的中国卖家数量超过126万。

中国卖家曾给亚马逊带来麻烦——当中国低价商品涌入,美国卖家、亚马逊自营零售部门都有不满。一些中国商品也让亚马逊因知识版权、假冒伪劣等问题陷入诉讼。亚马逊内部为此有过分歧,最终,亚马逊的决定是“着迷用户”(这也是亚马逊十四条领导力准则中的第一条),用户要什么,就给什么。他们把中国的低价商品保留下来,也因此留住用户。

这又关乎亚马逊面对的第二个挑战:如何留住用户。此前,亚马逊给出的答案是:

丰富的品类(selection)

低价(low price)

便利(convenience)

只是如今,新的对手们在品类上不断扩展,在低价上更加极致,消费降级的大背景让部分消费者愿意为了低价舍弃便利性。低价是效率的证明,当效率已经被提到一定高度,再往上就是成本的急剧增长,如果要避开无止尽的低价竞争,就需要有更创新的产品和服务。现在,亚马逊不再是中国卖家唯一的选择。中国卖家们很清楚,过去受制于亚马逊,未来同样会受制于新平台,他们的新方向是做自己的品牌和独立站,把消费者数据掌握在自己手里。亚马逊已经看到这个趋势,加大了对品牌出海的服务力度,卖家可以不在亚马逊上卖货,同时使用亚马逊的相关服务,包括物流、配送、营销工具等。

卖家和用户流失之外,亚马逊的压力来自多方。2024年1月,法国数据保护监管机构CNIL对亚马逊法国仓库业务处以3200万欧元罚款,称其设立一个“过度侵入性的”系统来跟踪员工表现、收集员工数据,以衡量他们的工作效率和休息时间。亚马逊称CNIL的结论“与事实不符”,保留上诉权利。

此外,亚马逊工人多次通过罢工表示抗议。2023年“黑五”期间,欧洲多地亚马逊仓库工人罢工,要求提高工资、改善工作条件。亚马逊英国工人计划于2024年1月25日在新的配送中心再次罢工。

2023年9月,美国联邦贸易委员会和17个州的总检察长起诉亚马逊,称其非法垄断,阻止竞争对手和卖家降低价格,降低产品质量,向卖家收取过高费用,并阻止竞争对手与其公平竞争。

短期来看,亚马逊能从密集的反垄断调查中松一口气,亚马逊已经向美国联邦贸易委员会表示,新平台的快速崛起证明了亚马逊没有垄断。但中国对手正持续对用户、卖家、低价与多样产品等飞轮的每个环节发起挑战、瓜分流量。拼多多和抖音在四年时间里,挑战了曾经电商巨头阿里巴巴和京东,占据超过25%的中国电商市场份额。中国卖家已经告别了在亚马逊上“躺着赚钱”的阶段,亚马逊也一样。

对于亚马逊而言,这是一场新的竞争,面对全新的对手、全新的运行模式;这也是一场旧的竞争,关乎所有平台公司最核心、也是最难解的问题:如何平衡用户、商家与平台。

(为保护受访者隐私,文中高明沛、李清天为化名。)

参考资料:

[美]布拉德·斯通《贝佐斯传》

[美]布拉德·斯通《一网打尽:贝佐斯与亚马逊时代》

[美] 杰夫·贝佐斯,[美]沃尔特·艾萨克森《长期主义》

本文来自虎嗅网:财经十一人 (ID:caijingEleven),作者:郑可书、刘以秦,编辑:刘以秦

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 吾股丰登123·01-29恭喜修仙成功,一路扛起大盘!点赞举报

- 回忆乱了·01-29🔥牛逼的创想家!🚀点赞举报