中国中免市值蒸发超6000亿,知名基金大佬损失惨重

出品 | 子弹财经

作者 | 段楠楠

编辑 | 冯羽

美编 | 倩倩

审核 | 颂文

中国中免在1月9日公布了2023年全年的业绩快报,希望挽救持续下跌的股价。

2023年,中国中免实现营业收入675.76亿元,同比增长24.15%,实现归母净利润67.17亿元,同比增长33.52%。

在该消息刺激下,1月9日中国中免股价盘中一度涨停,最终收盘上涨6.39%。不过这对于从高点累计跌幅超80%的中国中免而言,无疑是杯水车薪。

相较于2021年高达96.54亿元的归母净利润,2023年的67.17亿元显然不太够看。随着奢侈品消费市场整体下滑,中国中免复苏之路依旧漫长。

1、股价大跌超80%,公募大佬损失惨重

2015年以前,中国中免还是一家以旅游为主的企业,彼时中国中免证券简称为“中国国旅”。

2014年9月1日,中国中免成立以来最大的对外投资项目三亚海棠免税购物中心开业,公司免税业务开始发力。

2017年,中国中免收购了日上免税行(中国)有限公司让公司免税业务更进一步。同年,中国中免机场免税店业务获得重大进展。这一年,中国中免成功中标昆明、广州、青岛、南京、成都、乌鲁木齐6家机场进境免税店。这也为公司免税业务爆发奠定了基础。

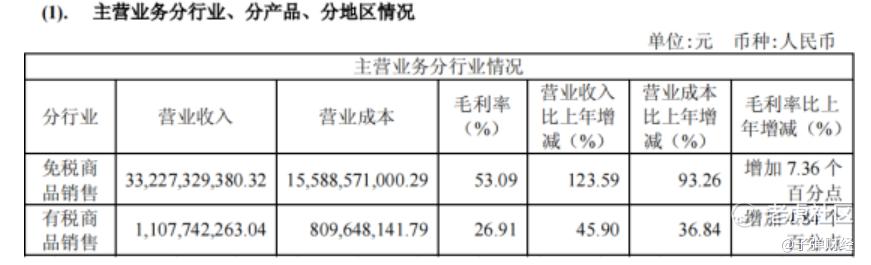

在公司大力发展免税业务的背景下,公司免税业务收入迎来爆发。2018年,中国中免免税业务收入高达332.27亿元,同比大幅增长123.59%。

(图 / 中国中免2018年财报)

2019年,中国中免将低毛利率的旅游业务出售给控股股东中国旅游集团,公司专注于毛利率较高的免税业务,中国中免盈利能力得以大幅提升。2020年,公司也正式更名中国旅游集团中免股份有限公司,证券简称也由“中国国旅”变更为“中免股份”。

2021年,中国中免迎来自己的巅峰时刻,得益于国内免税商品消费的大爆发,尤其是中国中免免税业务大本营海南旅游消费更是火爆,数据显示,2021年,海南免税商品销售额为504.9亿元,同比增长83%。

在免税消费整体火爆的带动下,2021年,中国中免实现营收676.76亿元,同比增长28.67%,实现归母净利润96.54亿元,同比增长57.23%,归母净利润创历史新高。

由于公司业绩持续增长,中国中免股价一路走高。2020年初公司股价还在70元/股左右,到2021年2月,中国中免股价最高涨至400元/股,一年左右的时间,中国中免股价涨超470%。

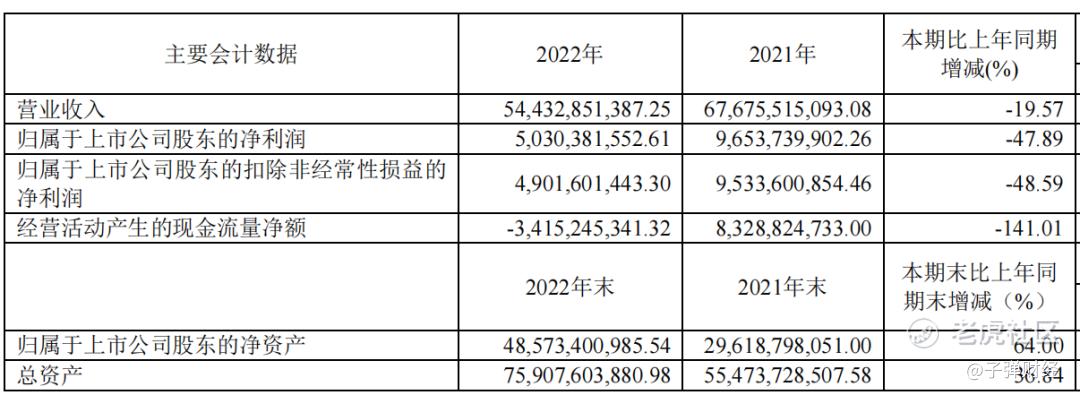

2022年,疫情影响下,海南省整体消费低迷,海南省免税销售额349亿元,同比下滑29.5%。同期,中国中免实现营收544.33亿元,同比下滑19.57%,实现归母净利润50.30亿元,同比下降47.89%。

(图 / 中国中免2022年财报)

由于业绩表现不佳,2021年、2022年,中国中免股价分别下跌22.05%、0.83%。2023年,虽然中国中免业绩有所复苏,归母净利润同比增长33.52%,但与公司2021年96.54亿元的归母净利润相比相差甚远,中国中免2023年的业绩表现也远低于市场预期。

在此影响下,2023年中国中免股价大幅下跌60.98%。截至2024年1月19日,中国中免报收84.01元/股,较最高点400元/股累计下跌超80%,市值蒸发超6000亿元。

中国中免股价大幅下跌也让近30万投资者血亏,其中不乏有刘彦春这种知名公募基金大佬。截至2023年9月30日,刘彦春持有中国中免超3600万股,若按刘彦春首次进入中国中免时间计算,该笔投资至少让刘彦春损失20亿元以上。

对于公司股价大跌,中国中免不止一次回应,公司将持续做好主业来回报股东。但短期资本市场似乎并不买账。

目前,监管机构鼓励上市公司回购或增持。作为大型央企,在股价持续大跌时或许拿出真金白银增持或回购,更能挽救持续下跌的股价。

2、机场租金上涨,公司盈利能力减弱

「界面新闻·子弹财经」发现,2023年中国中免营收几乎与2021年持平,但归母净利润却相差甚远。

2021年,中国中免营收为676.76亿元,2023年公司营业收入则为675.76亿元,仅相差1亿元。同期,中国中免归母净利润却相差接近30亿元。

值得注意的是,由于2022年中国中免在港股上市,募资了约162亿港元,公司在手的货币资金大增,由此也给中国中免带来了可观的利息收入。

数据显示,2021年公司财务费用(利息净收入)为-4252万元,2023年前三季度,中国中免财务费用则为-5.82亿元,若按此计算,2023年中国中免财务费用大概率为-7亿元以上。

这也意味着,扣除利息收入,正常经营下,2023年中国中免归母净利润较2021年相差35亿元以上。

从财务数据来看,销售费用大幅增长是中国中免下滑的重要原因。数据显示,2021年前三季度,中国中免销售费用仅为20.61亿元,2023年前三季度,中国中免销售费用暴增至69.40亿元(由于2023年报未出,故采用三季度数据作为对比)。

对于公司销售费用的暴增,中国中免给出的解释是,2022年疫情影响下,部分重点机场门店对租金做了减免。2023年,随着疫情消退,公司租赁费用开始增长,导致公司销售费用增长。

由于客流量恢复,中国中免与上海机场、首都机场等签订了《补充协议》约定,将租金策略由此前按照销售金额以及保底销售金额提成,变更为根据客流量决定保底抽成。

随着机场客流量的恢复,公司所需要缴纳的租金快速增长,也直接影响了公司的盈利水平。

以上海机场免税店运营主体中国中免孙公司日上上海为例,2023年上半年日上上海实现营收81.97亿元,但归属上市公司净利润仅为838.80万元,同比大幅下降96.59%。

(图 / 日上上海2023年半年报)

此外,由于中国中免大量免税商品需要对外采购,公司需要将人民币兑换成美元,再进行商品采购。

因此,人民币汇率稳定对于中国中免而言至关重要。近两年,由于美联储持续加息,美元汇率极为强势,中国中免汇兑成本一直居高不下,中国中免营业成本较2021年大幅上升。

汇兑成本的上升,导致中国中免2023年前三季度毛利率较2021年前三季度下滑4.59%。毛利率的下滑也导致了公司盈利水平下滑。

3、调整商品策略,千方百计应对行业下滑

面对不断下降的利润,中国中免一直想法设法提升公司盈利水平。在商品销售上,中国中免降低了毛利率较低的有税商品销售,提升了毛利率较高的免税商品销售。

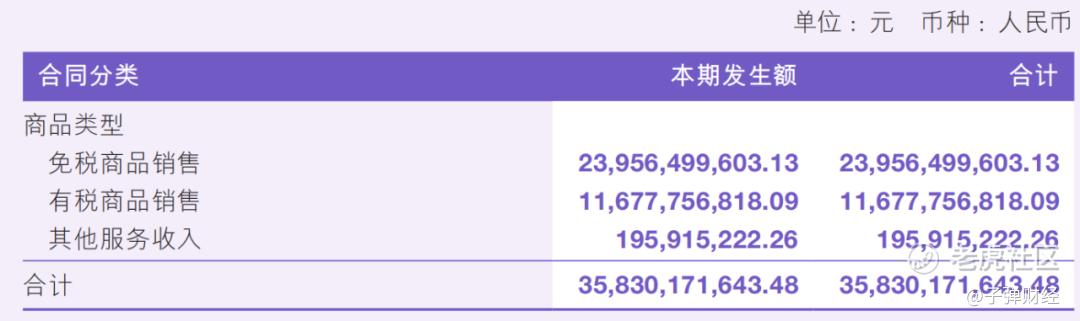

2022年,公司免税商品销售占比为47.82%,有税商品销售占比为51.39%。2023年上半年,中国中免免税商品销售金额为239.56亿元,同比增长47.9%,收入占比高达66.86%。有税商品销售金额116.78亿元,同比增长4.7%,收入占比下降至32.59%。

(图 / 中国中免2023年半年报)

此外,中国中免通过打击代购的方式清理库存。以往,由于海南免税产品代购数量巨大,导致代购端库存积压,影响了中国中免出货的速度。代购的减少,让中国中免存货周转天数加快。

数据显示,2023年前三季度中国中免存货周转天数为197.6天,去年同期为235.4天,公司存货周转提升了近38天。

得益于库存周转天数的加快,公司进货节奏也在加快,以前部分商品进货周期是3至4个月,现在缩短为1至2个月,进货周期的缩短也让中国中免在产品议价上更有话语权。

除此之外,中国中免在产品销售上也进行了调整。根据相关研究机构预测,2023年下半年,中国中免加大了烟酒、珠宝、手表等高毛利率产品的进货比例。

通过一系列经营措施的调整,中国中免毛利率和盈利水平有所恢复,2023年中国中免主营业务毛利率为31.44%,同比提升3.42个百分点。

对此,中国中免表示,未来将继续深耕离岛免税市场,改善品类销售结构等措施提升整体毛利水平。

2023年12月26日中国中免还与上海机场、首都机场重签了补充协议,约定了最新机场免税店的租金方式。根据相关机构预测,此举将压降公司租金成本,提升公司盈利水平。

虽然中国中免想法设法提升公司盈利,但消费整体低迷对公司带来的冲击不容小觑,2023年奢侈品消费也罕见地出现了萎缩。

数据显示,2023年第三季度路易威登母公司LVMH集团的时装和皮具部门的销售额同比下降了4%,爱马仕的销售额同比下降了9%。

中国海关海口公布的数据显示,2023年上半年,离岛免税购物人均消费金额仅为7050元,大幅低于2022年的8262元。平均消费金额的降低,也说明消费者对购买高价消费品越来越谨慎。

虽然行业整体下行,但中国中免整体竞争优势较为明显。目前,国内对于免税行业管控十分严格,其他公司要想进入免税行业需要持有相关牌照。截至目前,我国近10家企业取得免税牌照,而中国中免则是国内唯一一家全牌照免税运营商,竞争优势较为明显。

对于中国中免而言,虽然在免税行业公司竞争优势明显,但受限于整体消费萎靡,公司很难避免出现业绩、股价双双下跌的情形。要想公司业绩复苏,恐怕还需要等待行业拐点的到来。

*文中题图来自:中免集团官网。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。