营收87亿,投诉7.5万!同程旅行靠投诉换业绩?

文章来源:酒店H观察

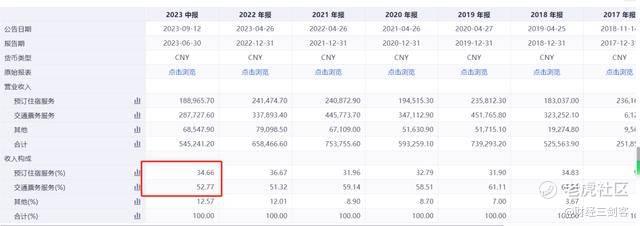

$同程旅行(00780)$ 同程旅行在2023年三季度营收创出了历史新高,达到了87.5亿,利润达到了12.4亿,对比2019年全年,营收是73.9亿,利润为6.9亿,相信2023年全年的营收能超过100亿,利润能超过15亿。

如此亮眼的业绩背后却带着一丝隐忧,那就是黑猫平台上累积超过7.5万的投诉量。

信息来源:黑猫平台

我们都知道OTA平台主要做线上服务,天然的投诉量就很大,7.5万到底意味着什么?需要跟同行进行对比。

截至到2023年12月15日,携程旅行的投诉量是64320,去哪儿旅行的投诉量是106192,合计是16万左右,携程前三季度营收是342亿,也就是说,携程营收是同程的3.9倍,投诉量只是同程的2.1倍。

美团的营收是2030亿,投诉量是479845,美团的营收是同程的23.2倍,投诉量只是同程的6.4倍。需要注意的是,美团的绝大部分投诉都不是针对旅游的。

同行业对比的话,美团的投诉量要少很多,这样一对比就能看出,同程接到的投诉量确实是很多!远超同行!

原因在哪里呢?想要找到原因,我们需要首先搞清楚投诉的内容主要是什么。

1 三宗罪:退改难、放贷款 、代抢票

粗略浏览了黑猫平台上的投诉内容,大都集中在三个方面:退改难、放贷款 、代抢票!同程旅行最主要的两项业务是预订住宿和交通票务,本质上都是预订业务。

信息来源:黑猫平台

这里面就充斥着各种代理商和分销商,这些代理商赚的是信息差,于是各种乱象就随之而来。

比如:

1.将团队票散卖;

2.盗用里程积分;

3.利用大客户协议赚差价;

4.客户预订后,由于各种原因,代理商无法成功预订,导致弃程和订单单方面取消。

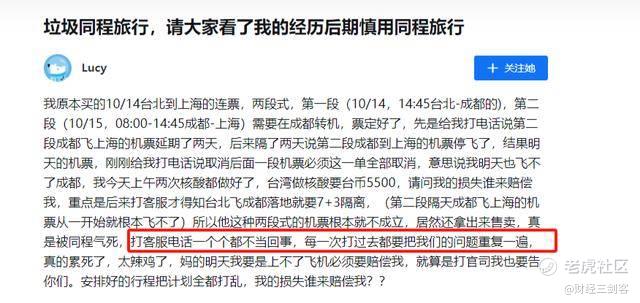

这些手法就会导致客户在预定后无法退票改签,或者即便退票也要收取高额的手续费。简单点说就是,这些代理商和分销商手中的票本来就无法退改签。

不过,这样的票可能会更便宜一些,这还说得过去。可有时候,票价不但不便宜,还比官网预订的贵。主要是因为代理可能会抬高价格赚差价,但此时官网意外打折。

这都是旅游行业很常见的现象。

比如,一个月前订的机票是1000元,因为航司估计需求会比较旺盛,但一周前发现需求很弱,航司就主动降价到800元了。

不过,也有“坏人”!他们拿到的票价很便宜,但是会人为的设定不可退改,或者允许退改但收取高额手续费。这就意味着客户只能弃票或者支付高额手续费,平台和代理都有钱赚。

这种手法不仅仅在机票中出现,在预订酒店时也同样存在,除了预订业务中的猫腻外,金融上也有不少骚操作。

比如,购票时被绑定贷款,客户一旦不注意,就可能出现逾期,影响信用。再比如,砍头息,也就是首次借款在本金中扣除利息,这是高利贷的做法。

不过,值得反思是,为什么其他平台的乱象相对少得多呢?

2 二道贩子的二道贩子

这种乱象在其他平台也会出现,毕竟平台上的代理商本来就是二道贩子的角色,与其他平台不同的是,同程的供给端资源有很大一部分来自于携程。2018年11月7日与携程签订了携程旅游资源销售框架协议及携程旅游资源供应框架协议。

其中,携程旅游资源销售框架内容提及:同程将为携程平台提供住宿预订、交通服务及景点票务服务。这使得同程的产品可通过携程的网上及手机平台触达更大的销售市场,进一步扩大用户基础。

另外,携程旅游资源供应框架协议内容是:携程将在同程平台同样提供其住宿预订、交通服务及景点票务服务,从而扩大同程在线上及移动平台可提供的旅游产品及服务的种类。

简单点讲,两项协议使得携程和同程的资源互通。

不过携程向同程提供的旅游资源要多得多!从双方的服务费量级就能看出端倪。2022年,同程向携程收取的佣金高达16.87亿,而支付给携程的服务费和维修费才区区1.5亿。

信息来源:民生证券研究院

因此,我们可以说,同程是二道贩子的二道贩子。这就有一个弊端,那就是信息同步性上会出现滞后,于是就会出更多上面类似的投诉。

值得深思的是,互联网的功能是使信息透明化,消灭中间商,但同程这样做似乎有点跟互联网的本质背道而驰。是否能长久下去呢?恐怕要打一个问号。

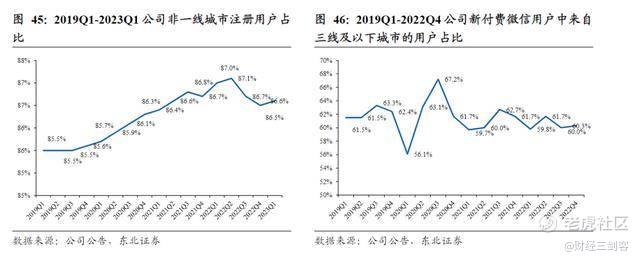

除了这个原因外,同程乱象多还有一个原因可能是一味追求低价。由于同程主攻下沉市场,其用户的85%以上来自非一线城市,微信端的新增用户中三线及以下城市占比高达60%以上。

信息来源:东北证券

越是下沉市场,用户对价格就越敏感,获客的最有效方法就是低价!

在知乎上,搜一搜“同程旅行”就能看到不少吐槽的帖子。其中不乏这样类似的言论:同程是以价格为导向,并不太在乎服务质量,链接到资源之后,往往依靠打折、促销、返现等方式获客。

信息来源:知乎

不过随着下沉市场的竞争越来越激烈,这种仅仅靠低价的策略还能走多远呢?

3 同程的崛起靠的是什么?

同程2023年前三季度的营收增速是72%,相比2019年全年是18.38%,利润增速是1124.89%,相比2019年全年是80.79%。

携程2023年前三季度的营收增速127.72%,相比2019年全年是-4.15%,利润增速是1418.2%,相比2019年全年是22.96%。

由此可见,其增速非常快。而且这还是跟2019年全年相比,如果加上未来四季度的业绩,增速还会更快,这样高的增速主要由三方面因素造成。

1.消费降级

可以与拼多多类比,疫情后,由于疤痕效应和居民资产负债表受损,因此消费更偏向于性价比。

拼多多趁机逆袭,市值甚至一度反超阿里!我们可以把同程看成是OTA中的拼多多,逻辑是一样的。由于同程长期深耕下沉市场,所以就占尽了天时。

2.金主爸爸相助

同程背靠两个金主爸爸,一个是腾讯,另一个是携程。

信息来源:同花顺

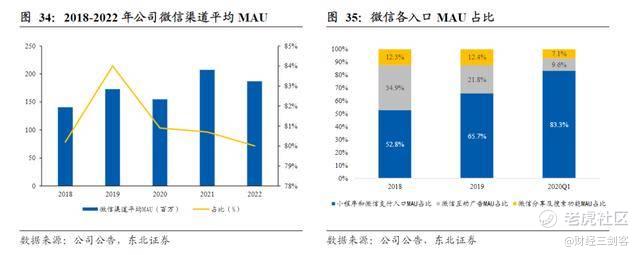

这两个金主爸爸一个提供流量支持,另一个提供供应链支持。同程有80%以上的流量都来自于腾讯微信端。

信息来源:东北证券

上文也提到了,同程是携程的二道贩子。

根据公司招股书,2018H1同程旅行44.3%的酒店资源来自于携程的供给,2022年公司约60%~70%的酒店库存来自于携程。

携程主攻一二线城市,而同程主攻下沉市场,这就是携程在投资上的战略布局 ,在这两个金主爸爸的疼爱下,也占尽了地利。

3.买买买

这两年,同程开启了买买买的节奏。在酒店管理领域,同程于2021年成立艺龙酒店科技平台。

通过内部孵化和战略投资,目前旗下包括美豪酒管、珀林酒管、艺程酒管、安程酒管、良程酒馆、美程酒管、爱电竞酒管、日本艺丽酒管共八家酒管公司以及同驿科技、旅智科技、艺同凡响、艺方好物、艺龙智慧布草等住宿赋能中台。

除艺龙科技酒店平台外,同程收购住哲、金天鹅等PMS品牌,持续为中小酒店、单体酒店和非标住宿提供物业管理系统,赋能经营管理效率提升和盈利潜力增长。

在度假板块内,同程自合并以来陆续收购同程国旅、北京同程国青国际旅行社以及广东同程创游国际旅行社等多家旅行社,加强自身旅游业务生态构建,布局休闲度假产业,逐步补齐出境游业务短板。

2023年公司拟以不超过7亿元收购同程旅业,同程旅业作为在全国拥有多家子公司与门店的优质旅行社公司。

信息来源:艺龙酒店科技官网

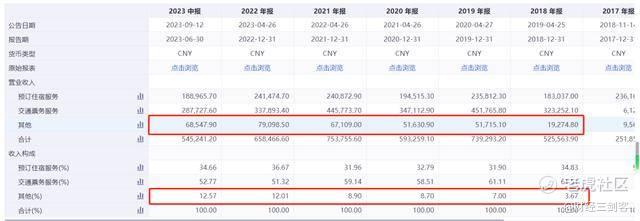

这些买来的东西都划入到其他收入中。2018年,其他收入只有1.9亿元,占比3.67%。2023年中报,其他收入达到了6.8亿,占比是12.57%,估计2023年全年会大大超过 2020年。

信息来源:同花顺

不过这样做的代价是资产负债率从2018年的31.25%,增加到今年三季度的41.16%。不知道未来会不会告别轻资产运营。

具体的效果如何,还需要继续观察,毕竟通过买买买得来的业绩不一定能经得起时间的考验。相反,并购来的业务还很容易与原来的业务产生不兼容,从而降低了整个公司的效率。

4 尾声

同程的崛起既有时代的背景,也有本身的资本背景。

OTA是一个竞争非常激烈的行业,同程在下沉市场具有先发优势,但随着各巨头逐鹿,原来那种仅仅靠低价的方式是否还能走得通呢?

从同程这两年买买买的节奏来看,或许它也感到一丝危机感,正在试图寻找下一个增长点。从拼多多的发展历程,我们可以得到的经验是:下沉市场要的不仅仅是低价。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。