“俗”说期权,几个重要性质的金融逻辑

对于有红利支付情形下的一些性质,会有相应的结论,其解释同上述对应性质的解释,但有些要复杂点。不能够直接编辑数学式子,既花时间又不方便,只希望读后诸位能感受到其中的“金融逻辑”。

01

文中要用到之前所写一篇文章中的两个例子:

【那两个例子是这样的:

例一:顾客给老板34元“好处费”(权利金),获得老板赋予“一个星期(7天)后可以以1010元(执行价格)的价格购买此衣服,也可以放弃购买”的权利。

例二:老板给顾客28元权利金,获得顾客赋予“一个星期(7天)后可以以980元的价格卖出此衣服给顾客”的权利,当然也可以放弃该权利。

标的资产(衣服)的价格为S=1000元,第一个例子中的执行价格K=1010元,第二个例子中K=980】。

衍生品期权,有着许多基本且重要的性质,可以在理论上给予证明。对于具有丰富金融含义的衍生品,其相关的性质与结论,背后自然隐含着对应的金融逻辑,然而却较少见有图书或资料进行过通俗的金融解释。我常被问到有关期权某性质或结论的含义与理解,因此教学过程中,我要求学生须将两方面结合起来给予理解。下面就期权的几个重要性质尽量使用通俗的语言进行金融意义上的解释(略去理论上的证明),希为学习期权的人起到抛砖引玉之作用。

先给出几个记号:

同时,假设标的证券不支付红利。

02

期权越是价内就越值钱

价内指的是标的证券价格高于行权价格(对看涨期权),标的价格低于行权价(对看跌期权);“价内期权”也指“实值期权”。

对于看涨期权(即认购期权),用第一个例子解释:

若行权价越低则期权越“价内”。当行权价越低时,意味着顾客支付给老板的行权价越低(一旦顾客选择行权);顾客自然更愿意选择这样(行权价低)的权利,因此,这个看涨期权的价格就越高。即期权越是价内就越值钱。

对于看跌期权(即认沽期权),用第二个例子解释:

若行权价越高则期权越“价内”。当行权价越高时,意味着老板行权时将得到越高的行权价,老板自然更愿意选择这样(行权价高)的权利,因此,这个看跌期权的价格就越高。即期权越是价内就越值钱。

03

美式看涨期权不会被提前执行

可用第一个例子解释:

如果有红利支付,由于衣服在老板手中,顾客是拿不到红利的,除非顾客提前至分红之前就执行期权,交付执行价格K,得到衣服S和之后的分红。

但没有红利支付情形下,(1)顾客不会因担心失去红利而提前执行期权,(2)而且不提前执行,顾客还可以延缓交付给老板的执行价K。因此,顾客愿意选择持有期权到期再考虑是否执行,不会提前执行这一美式看涨期权。

04

美式看跌期权有可能被提前执行

用第二个例子解释:

老板是希望衣服价格下跌的,当价格下跌至一定程度,以致该期权处于深度实值(衣服价格远低于行权价)时,(1)将来衣服的价格波动给其带来的潜在价值不会有现在的高,甚至是负面的,老板不愿意再等了,唯恐将来衣服价格回升;(2)而且提前执行该期权,老板将提前享受到了执行价格980的获得;(3)因为无红利支付,老板不用担心衣服掉价。

因此,无红利支付情形下,美式看跌期权在标的价格很低时,极有可能被提前执行。从而,美式看跌期权的价值不会低于内在价值(欧式看跌期权价值有可能低于内在价值)。

05

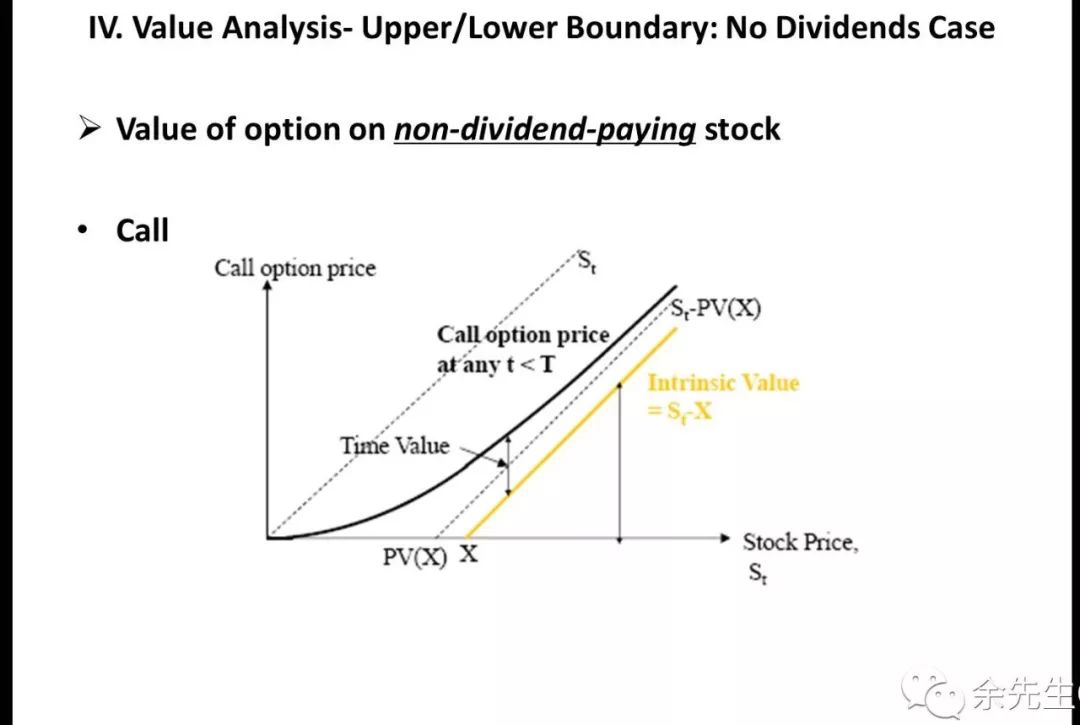

欧式看涨期权的上下界

(图片来源于讲稿。图中的上下两条虚线分别为上下界)

用第一个例子解释:

1.右边的不等式 C

如果不成立就意味着,顾客给老板的权利金(如1005元)大于当前衣服价格1000元,而其在到期日为了得到那件衣服,还需支付执行价K=1010。显然不合理,还不如当前用权利金中的1000元直接购买到该衣服。

2.左边的不等式 S-K*e^(-r(T-t))

此不等式等价于 C+K*e^(-r((T-t)))>S。

这个不等式左边意味着,顾客持有一份购买权利和现金K*e^(-r(T-t)),那么到期时他至少可以得到该衣服(如执行该权利),于是这个“权利和现金K*e^(-r(T-t))”组合的现在价值至少也要换得来现在的衣服S。于是不等式成立。

另外注意,标的无红利支付时,美式看涨期权不会被提前执行,因此与欧式看涨期权一致(即C(A)=C(E))。

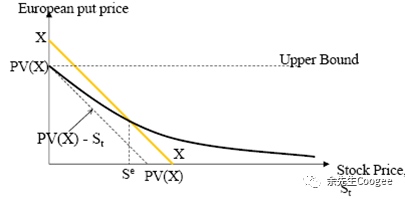

06

欧式看跌期权的上下界

(来源于我的讲稿。图中的上下两条虚线分别为上下界)

用第二个例子解释,逻辑与欧式看涨期权类似:

1.右边的不等式 P

反之,如果老板支付给顾客的权利金(如975元)高于执行价的现值K*e^-r(T-t)(假设=970),则意味着老板为了在到期日如果行权将衣服给顾客,但仅仅得到980元的执行价,而这执行价在当前看来仅值970元,还不如其支付给顾客的权利金975。显然是不可能的出现这样的情况。否则变成了“老板在期初给顾客975元,到期可能得到980,还要付出一件衣服”。

2.左边的不等式 K*e^(-r(T-t))-S

等价于 P+S>K*e^(-r(T-t))。

老板持有一份该看跌期权和一件衣服,到期日至少可以换得执行价K=980元(如执行期权),所以当前的价值大于或等于执行价的当前值K*e^(-r(T-t))。

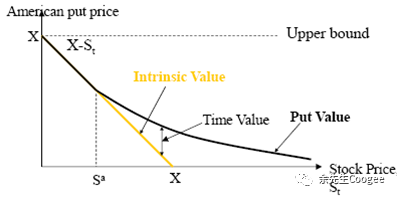

07

美式看跌期权的上下界

(来源于讲稿。图中的上部虚线上界,黄线为下届)

还是用第二个例子解释,不过此时由于是美式期权,所以例子中的主角老板,将被允许可以在期权到期日之前任何时间均执行权利。

1.右边的不等式 P

反之,如果老板支付给顾客的权利金(如K=985元)高于执行价的现值S=980 ,则意味着老板在行权时(注意此时有可能是期权生效不久就执行)将衣服卖给顾客,但仅仅得到980元的执行价,而这执行价980竟然比其支付给顾客的权利金985还要少,这是不可能的。否则变成了“老板在期初给顾客985元,执行期权时得到980,还要付出一件衣服”。

2.左边的不等式 K-S

上文性质三提到,美式看跌期权价值不会低于内在价值(即不会出现时间价值为负),所以成立。

08

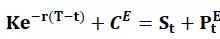

欧式看跌看涨期权平价关系

左边是第一个例子中的顾客买衣服,右边为第二个例子中的老板卖衣服(此时假设执行价格均为K)。

1.若到期S>K:左边的顾客选择执行看涨权利(即支付行权价K,得到价值S的衣服,而S>K),右边的老板到期则会放弃手中的看跌期权(K顾客持有看涨期权期权C和K*e^(-r(T-t))现金在到期时将得到一件衣服,恰好是右边的结果(此时由于老板放弃权利,所以等式右边的第二项看跌期权到期价值为零);

2.若到期SS)。于是,老板持有看跌期权P和衣服S在到期时将得到执行价格K,恰好是左边的结果(此时由于顾客放弃权利,所以等式左边的第一项)。

09

美式看跌看涨期权关系

注意到这个关系是没有红利支付前提下的,于是C(A)=C(E)。则借用上述欧式期权平价关系,便很容易理解:

左边不等式意味着美式看跌期权到期执行的结果,右边为看跌期权在期初就执行的结果。但由于实际交易中,对于美式看跌期权几乎不可能一开始就行权,所以往往是:中间项严格小于右边项。

最后说明一下,对于有红利支付情形下的一些性质,会有相应的结论,其解释同上述对应性质的解释,但有些要复杂点。

不能够直接编辑数学式子,既花时间又不方便,只希望读后诸位能感受到其中的“金融逻辑”。

- END -

来源: 余先生Coogee

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。