SageGPT,一款专为业务场景设计的企业级生成式人工智能产品

//@明大教主:产业周期投资最符合投资的长期主义。在AIGC、ChatGPT方兴未艾的窗口期,工信部《新产业标准化领航工程实施方案(2023-2035年)》又将生成式人工智能列为9大聚焦的未来产业之一。

港股人工智能公司较少,细分领域龙头更是稀缺。9月27日,AI机器学习赛道龙头第四范式IPO定价55.6港元/股,市值约258亿左右。 $第四范式(06682)$ 是近两年来第一家登陆港股的AI独角兽企业,也是今年至今港股TMT领域发行市值最大的一家。

一、机器学习赛道马太效应加剧,第四范式标杆客户逐年增加。

IDC发布的《中国人工智能软件2022年市场份额》显示:2022年,机器学习开发平台赛道前5大参与者份额69.9%。第四范式多年蝉联中国机器学习市场份额第一,市场份额超过30%。

(第四范式招股书)

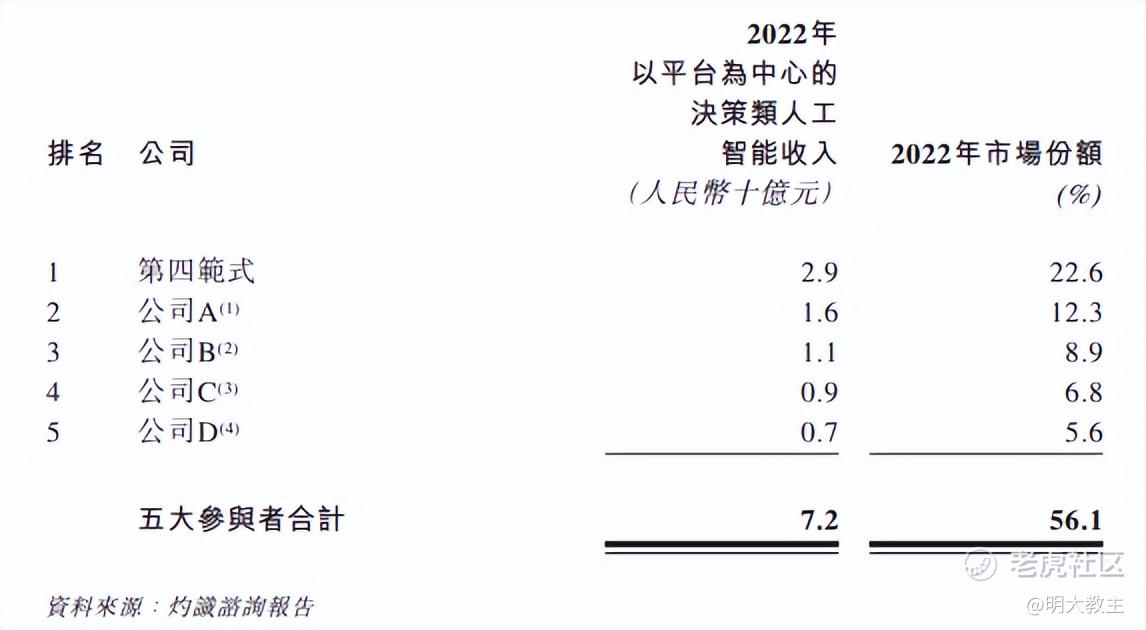

灼识咨询统计显示,在机器学习AI最大的分支—“以平台为中心的决策类人工智能”中,第四范式以29亿元营收独占22.6%的市场份额,位列国内第一,几乎是行业第二参与者的2倍。

2020至2022年,第四范式收入分别为9.42亿、20.18亿、30.82亿,年化复合增速高达81%,体量在头部人工智能公司中属于第一梯队。

营收高增长是外化体现,产品力才是公司最大的核心竞争力。

以往,企业客户利用AI提升生产效率的难点在于:

(一)软件专业人员短缺,应用/系统开发迁延日久,难以覆盖各类使用场景;

(二)人工智能解决方案涉及算力等本地化部署,平均需要3年时间,落地时间较长;

(三)不同供应商处分散采购单点解决方案,面临解决方案、数据不兼容等问题,需要人工智能工程师花费较多时间重新组合,资金成本、时间成本均较高。

第四范式的打法是打造一套应用门槛低、模组/应用可复制性强、基建成本需求低、应用/数据兼容性高的平台解决方案。第四范式招股书显示,公司拥有SageAIOS、Sage Studio、SageOne、HyperCycle等系列产品及解决方案,以满足企业基础建设投入成本较少、框架计算速度高等需求。公司也因此获得了能源电力、金融、运输、科技、零售等众多行业客户。

(第四范式招股书)

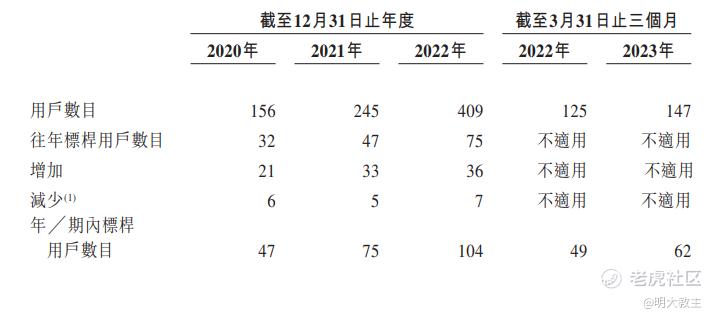

2020-2022年,第四范式客户数量由156个增加至409个,标杆客户(世界500强及上市公司等企业客户)由47个增加至104个。

二、身临“百模大战”时代,模型数量+单模型盈利或推动第四范式戴维斯双击?

(第四范式招股书)

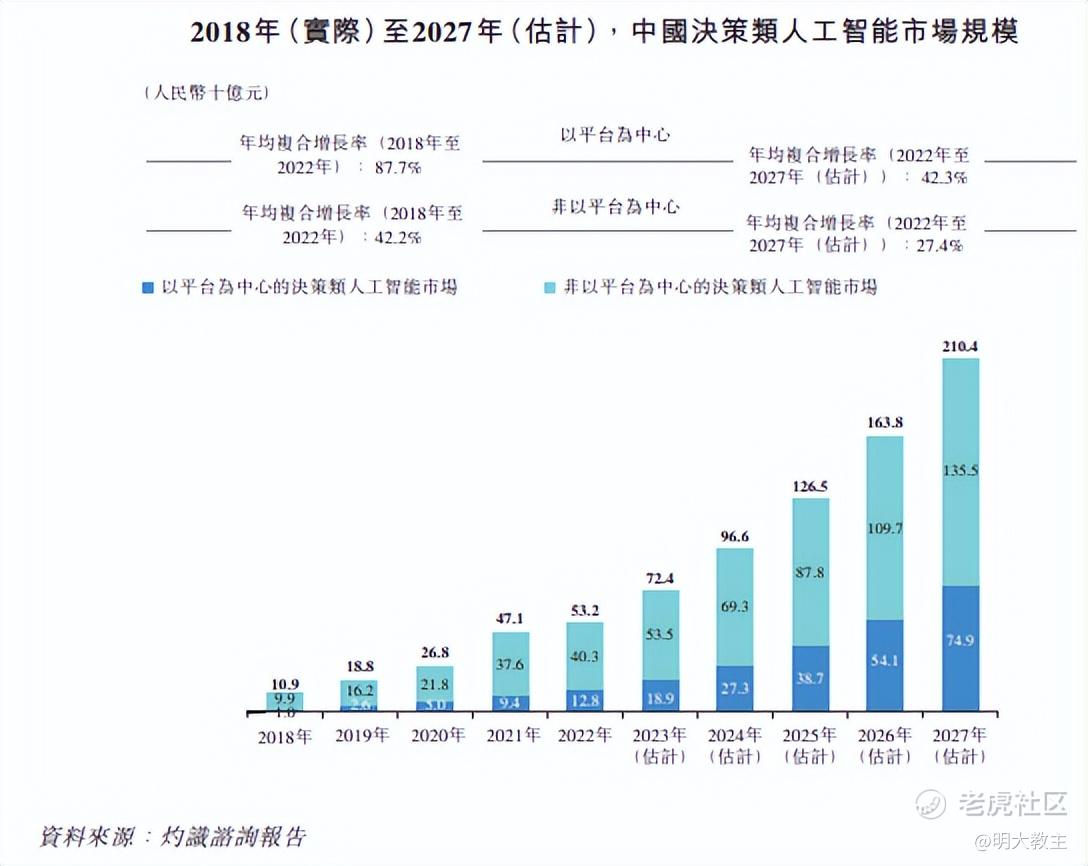

2018至2022年,以平台为中心决策类人工智能市场年化复合增速高达87.7%,据灼识咨询预测,2022至2027年,我国以平台为中心的决策类人工智能市场年化复合增速仍能够达到42.3%,是AI行业中增速较高的细分领域。

除决策类AI外,第四范式还提出了“以生成式AI重构企业软件(AIGS)”,切入中国企业软件服务市场,开辟了除决策类人工智能解决方案外的第二条赛道。企业级生成类AI产品—SageGPT(式说)就是在这种理念下应运而生的。

SageGPT与现有业务系统、人工智能应用及企业内部数据库兼容,能够实现直接连接;SageGPT可在本地部署,无需大型外部模型,也不必将数据上传至云端;SageGPT还支持知识图谱的交叉验证,确保所生成内容的可靠性和准确性,并识别输出的原始来源以作核实,多重确保数据来源可信。

公开新闻显示,凭借公司积累的行业地位和客户基础,SageGPT发布后就与多家企业达成了大模型合作:5月份,第四范式和A股某地产上市公司联合发布了“房产经纪大模型”;6月份,基于SageGPT开发的制造运营管理软件面世;7月份,SageGPT与百胜“胜券在握”APP深度融合。此外,第四范式基于生成式3D预训练大模型在分子物理学、化学、药理学的预测优于所有baseline,开始在更多行业崭露头角。

2020至2022年,第四范式标杆企业平均收入分别为1230万元、1370万元和1790万元。模型数量的增加也带动了公司盈利能力增长。

(第四范式招股书)

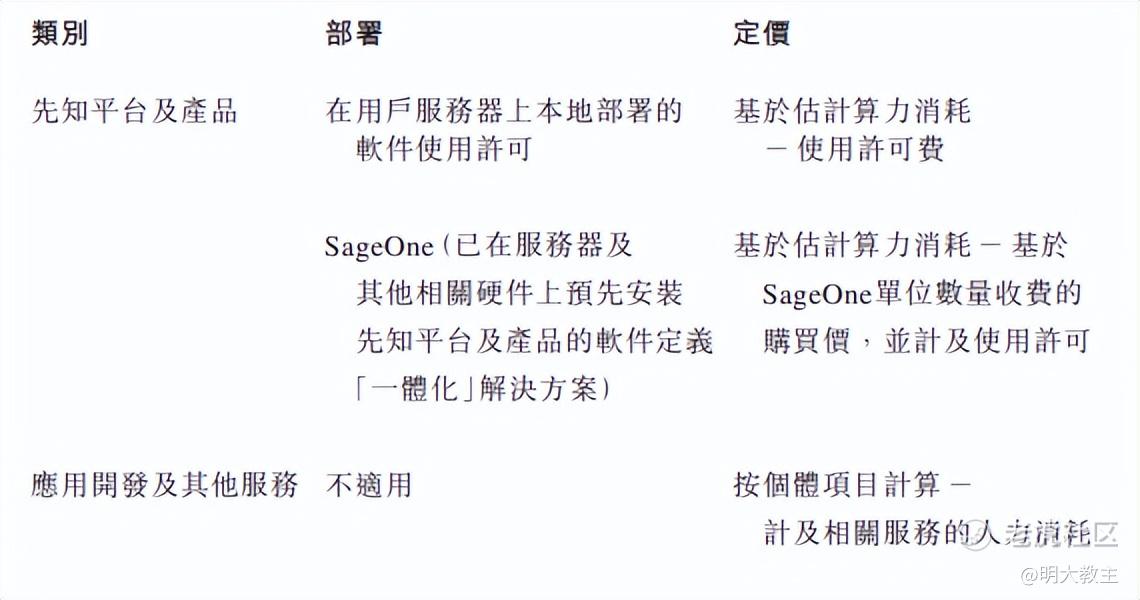

现阶段,第四范式的生意模式主要有Sage AIOS平台服务(按照算力用量计价、SageOne调用数量计价)和定制项目两种。根据招股书,SageGPT并未与其提供的其他产品或服务捆绑销售,可见这项新业务的推出,将为第四范式带来新的收入来源。

未来SageGPT除了按照调用次数收费的API模式外,还能够和第四范式原有的一系列决策类产品共同探索SDK付费模式。模型数量、覆盖场景增加将有助于公司营收和生意模式改善。

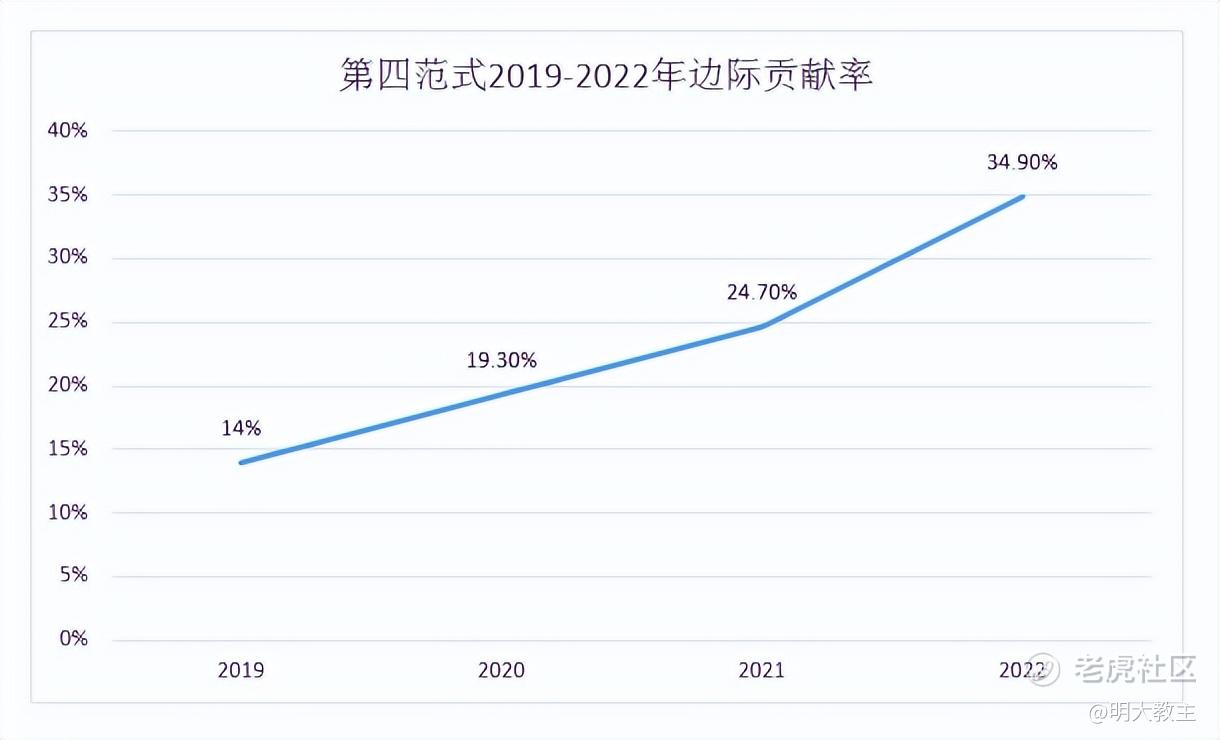

随着下游客户的快速积累,规模效应会拉动边际贡献进一步增加,从而使公司经调净亏损持续缩窄,加快盈亏平衡的到来。

三、港股科技低潮期IPO,第四范式发行价与同行相比偏低估。

人工智能上市公司中,多数都处于短期亏损状态。第四范式2020-2022年净亏损分别为7.5亿、18.02亿和16.53亿。亏损主要系股权激励费用支出以及可转换优先股的影响。扣除两项费用影响后,第四范式三年经调亏损分别为3.9亿、5.59亿和5.04亿,经调净亏损率为41.4%、27.7%和16.4%。

(第四范式招股书数据整理)

受此影响,第四范式边际贡献(收入-销售成本-销售及营销开支占收入比)从2020年的19.3%提升至34.9%。

2020-2022年,间接反映第四范式产品竞争力的销售费用(不含股权费用支出)/营收数值为24.1%、17.7%和13.1%,今年一季度又再次降至12.9%,这与第四范式决策人工智能客户/份额日益增加,竞争力增强相匹配。

(同花顺iFind)

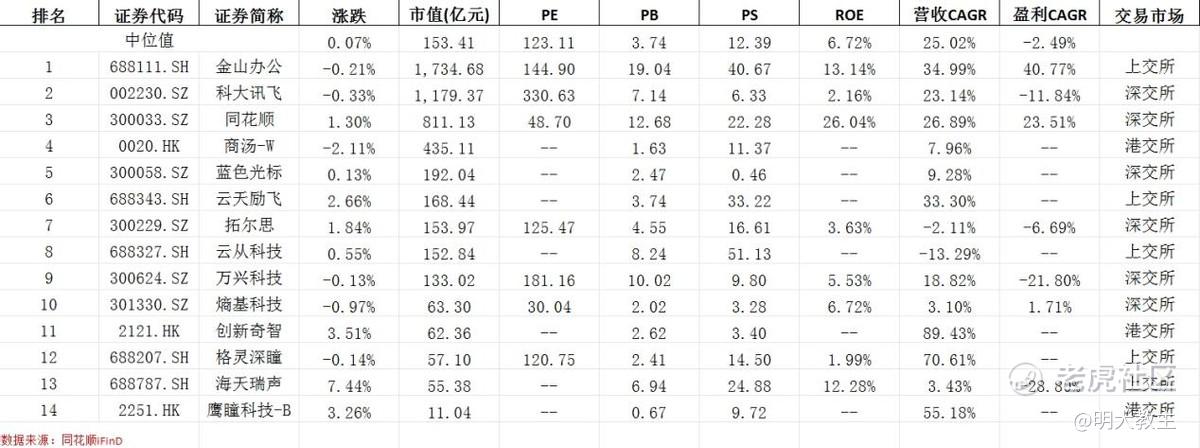

第四范式尚未盈利,以PS估值更为恰当。截至9月27日收盘,A股、港股算法类AI公司中,PS中位数为12.39倍。因第四范式在联交所上市,与 $商汤-W(00020)$ 、 $创新奇智(02121)$ 可比程度更高。

以第四范式去年30.82亿营收,以及今年一季度同比33.6%的营收增速推算,第四范式截止9月27日的四个季度总营收或在30亿-40亿之间。以公司IPO 258亿市值区间推算,第四范式发行PS仅在6-8倍之间,大幅低于算法类公司PS中位数。第四范式毛利率属行业第一梯队,能够享受到龙头溢价,公司近3年营收CARG更是保持在了81%,高于可比同行。第四范式合理PS估值至少应在12至15倍之间,对应市值在400亿港元之上。

第四范式没有在去年末至今年上半年的AIGC、大模型炒作期IPO,发行估值本就偏低,加之公司一季度末才发布生成类AI产品,SageGPT二季度后带来的营收增幅并没有体现在招股书的财务数据中,生成类AI与决策类AI的生态交互潜力也尚未充分挖掘。考虑公司采用平台型解决方案模式,在模型数量、单模型利润贡献大概率产生双击效应,公司2023年末的边际贡献率有望来到40%-43%之间,营业收入或将继续保持在30%+的表现。

就在前两日,国资委再次提出“加快培育具有重大引领带动作用的人工智能企业和产业,抢占科技革命和产业变革的制高点”,政策支持将打开人工智能产业长期的成长空间。稀缺且偏低估的港股人工智能龙头尤为值得长期关注。

决策类AI龙头第四范式IPO估值偏低,模型数量、单模型利润双击是最大看点

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。