深度|沃尔玛眼中只有盒马,但盒马Fudi眼中却没有山姆

外资会员制超市是懂中国消费者的,尤其是懂4亿中国中产。

前有Costco(开市客)中国大陆首店上海开业当天,曾投放5吨10000瓶飞天茅台,还有Burberry、爱马仕等奢侈品直接被消费者瞬间秒空,最后由于慕名而来的人实在太多,门店开业4小时后不得不紧急暂停营业。

后有山姆、盒马大打“榴莲千层蛋糕”价格战,仅用一块蛋糕就轻松撬动了中国百万级网友超亿人次的围观。

不管是开市客,还是山姆,这些外资会员制超市的每一次出手,总能精准的戳中中国中产的多巴胺,引发无数人朋友圈的“逛超市热”。社区超连锁发现,这也是时隔30年之后,逛超市再度成为中国人的消费潮流。

眼下,在这股潮流的裹挟之下,包含盒马、Fudi、高鑫、家家悦、华联综超和人人乐等一众本土商超企业都已入局,推出了各自的付费会员体系及会员门店,其他区域型本土商超企业也是蠢蠢欲动,都想在这个赛道上分一杯羹。

然而,随着山姆、开市客和麦德龙几家外资会员制超市巨头在一二线城市的布局提速,以及在到家领域的争先发力,摆在中国商超企业面前的,除了生存博弈之外,更大的命题应该是,如何利用好本土优势,培育出中国人自己的千亿市值的会员制超市品牌。

本土会员制超市急了

眼下,随着山姆与盒马选择在市场成熟的上海开打价格战之后,“希望××学学山姆把价格打下来”,逐渐成为了许多网友聊天群里面最大的梗。

作为中外会员制超市的两大头部代表,盒马与山姆这一打,不仅让更多的网友熟悉了会员制超市,更是让许多网友对于山姆、开市客、麦德龙、盒马X等几家头部会员制超市什么时候进入自己的城市充满了更大的期待。

当然,伴随山姆、开市客、麦德龙几家外资企业的门店开始下沉,进入到新一线,甚至是二线城市,无形之中也给正处于转型阵痛期的本土超市企业带来了新的烦恼,到底要不要随大流布局仓储会员店成为了两难。不跟,别人的店都开到了家门口,眼睁睁着看外资三巨头把本地有钱人都抢走,让企业在平价超市领域与其他同行继续内卷;跟,意味着公司眼下除了要应对来自电商、外卖平台的继续分流挑战之外,还要面临交巨额学费,重新摸索新业态最后不一定成功的巨大风险。

总的来看,跟不跟已经没得选,目前大部分本土头部商超企业早已经入局,陆续推出了各种版本的会员制超市门店。据不完全统计,包含盒马、大润发、人人乐、家家悦、北京华联、Fudi、华润万家、sp@ce天虹超市等等商超,均已在全国各地尝试性落地了自己的会员店业态,且大有围剿外资会员制超市三巨头的势头。

社区超连锁发现,虽然外资会员制超市三巨头进入中国已有28年,但目前的付费会员体系相对还是比较传统,几乎是延续了母国集团总部的几十年标准玩法,没有太大的本土创新。

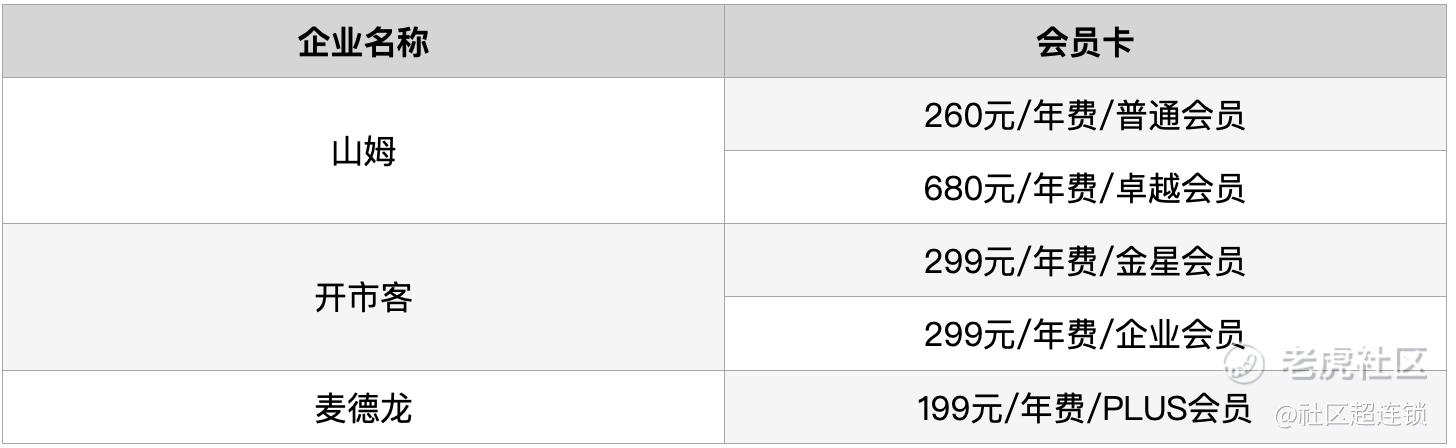

具体来看,包含山姆、开市客和麦德龙外资三巨头目前都只设置了1~2种类型的会员卡。其中山姆的会员卡,包含了260元/年费的普通会员,和680元/年费的卓越会员。而开市客提供的则是面向个人和企业的299元/年费的金星会员、企业会员。最后麦德龙的会员卡更简单,只有199元/年费的会员可以申请。

相比于外资会员制超市三巨头的标准打法,本土商超企业的付费会员卡,则在不同群体的服务设计上更具象,更灵活。

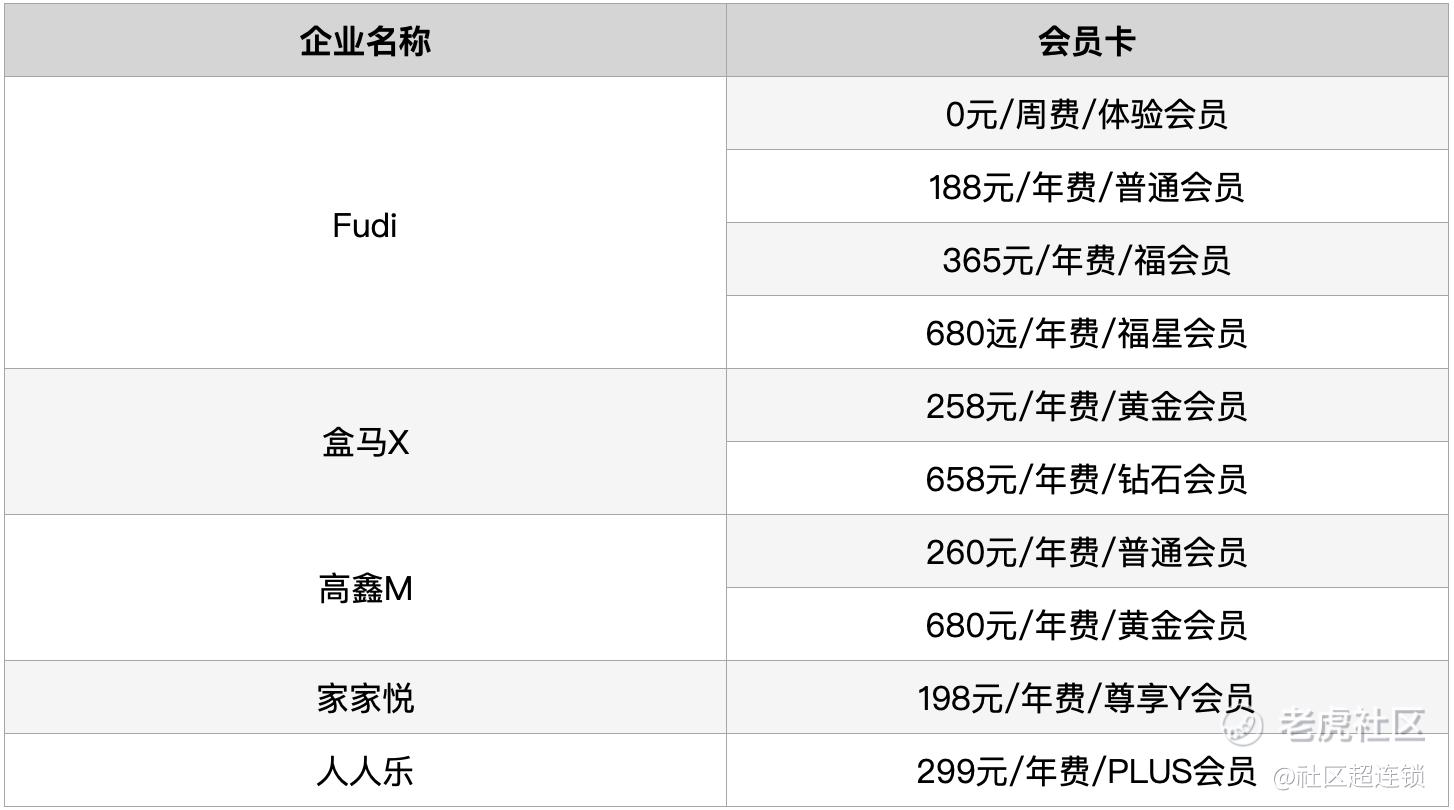

譬如说在北京地区比较火的Fudi会员超市,就设置了4种不同类型的会员卡可供选择,其中包含188元/年费的普通会员,365元/年费的福会员,680元/年费的福星会员,以及0元/周费的体验会员。

同时,盒马X会员超市也设置了两种会员卡选项,一种是258元/年费的黄金会员,另外一种是658元/年费的钻石会员。

和盒马X会员超市略低于山姆的会员价设置完全不同,高鑫旗下的M会员店则直接复制了山姆的会员玩法,总共设置了两种会员卡,一种是260元/年费的普通会员,另一种是680元/年费的黄金会员,和山姆两种会员价一模一样。

目前来看,包含盒马X会员超市、高鑫M会员超市和Fudi会员超市,可能是目前本土商超玩家中付费会员体系最丰富的一批会员制超市。

除此之外,社区超连锁还发现像家家悦和人人乐也尝试性地推出了1.0版本的会员体系,其中家家悦会员超市目前推出了198元/年费的尊享Y会员,而人人乐会员超市则推出了299元/年费的PLUS会员。

如果只是单纯的对比几家企业的年费标准,那么根本就看不出中国本土会员制商超与外资会员制超市的差异性。

实际上,会员制超市与普通超市最大的区别在于:前者是用4000左右的商品SKU,来满足筛选出来的数百万付费会员的品质消费需求。而后者则是通过10000+的商品SKU,来满足所有人对所有商品的消费需求。会员制超市理论上只解决刚需,而普通超市则兼顾了日常生活中大量的长尾需求。

在这样的区别之下,就非常考验每一家会员制超市背后的商品供应链运营能力,譬如说盒马之所以敢于向山姆公开叫板,本质上还是因为其已积累了与山姆可以相互较劲的商品供应链体系,这里面最典型的依据就是“盒马村”。

所谓“盒马村”模式,是指根据盒马平台订单,产销之间形成稳定供应关系,推动农产品标准化、精细化、品牌化改造,发展数字农业的村庄。这种模式最早于2019年7月在四川甘孜藏族自治州丹巴县试水,之后逐步在全国进行了复制。截至2023年5月,全国已经有了185个“盒马村”,其中有机盒马村41个,盒马村在盒马体系内销售的产品已达到了699个。

除此之外,盒马也在力图加速补齐在海外供应链的短板,目前已与包含澳大利亚的Coles、NH Foods、O’connor,瑞士的Migros,加拿大的Canada Pork、挪威的MOWI、智利Garces、新西兰Zespri、美国Driscoll’s等知名零售企业建立了合作,并与泰国、越南、柬埔寨、塞浦路斯、俄罗斯、意大利6个“一带一路”国家合作伙伴签署了商品贸易合作协议。

正是基于这样的商品供应链体系,所以盒马进入会员制超市赛道相当有底气。

目前,盒马X会员超市,在全国总共有9家店,拥有3000个商品SKU,虽然略低于山姆,但商品也覆盖到了水产、肉类、酒类、休闲食品、鲜花、日用百货、保健品、数码配件、口腔护理等多个品类。店铺商品月均上新300多款商品,且自有品牌“盒马MAX”占比已达到40%,略微超过山姆的35%。

另外,起步于北京的Fudi同样也值得关注,目前Fudi总共有3家会员店,年内将达到4家。每个门店所售商品数量在4000款左右,时令蔬果有300多种。除此之外,与盒马X会员店相似,Fudi会员店还开设了粮油调料、酒水饮料、休闲零食、家居日化、厨电、鲜花等品类专区。

虽然在商品供应链,门店数等方面,Fudi远不及盒马、山姆,但这并不妨碍Fudi进入会员制超市市场的野心。

Fudi之所以敢于高调入局,在于其母公司旗下经营的另外一家名叫“菜鲜果美”社区精品超市,在生鲜品类供应链上的长达7年时间的积累。

目前,Fudi的母公司尧地农业已在北京、山东、陕西、江西、黑龙江、内蒙古等地建立了蔬菜、水果、杂粮、禽蛋等100多个基地,这里面就包含北京的新发地。后者是中国最大的农产品批发市场之一,除了在国内各地拥有自己的农产品基地之外,其已在菲律宾、越南、泰国等8个国家建立了自己的农产品基地,种植面积累计达到26.9万亩,主要产品包括榴莲、香蕉、火龙果、西瓜、毛豆等。2020年新发地交易量达到1298万吨,交易额达到1006亿元人民币,是首都名副其实的大“菜篮子”和大“果盘子”。

对比来看,虽然商品的供应链基地数量,和盒马差不多,但Fudi目前并未公开自有品牌的开发情况,这也就意味着Fudi与供应链基地的合作深度,可能还需要再往前走一大步。

毕竟对于所有付费会员而言,购买了Fudi的会员卡,意味着她就需要在Fudi会员店购买到盒马X会员、山姆等其他会员制超市门店没有的商品,或者比其他家会员制超市更便宜的高性价比商品。不然就失去了购买Fudi会员卡的意义。

再看高鑫旗下的M会员超市,目前只在扬州开了一家店,常州店和南京店计划于今年年底和明年初开业,门店数比Fudi更少。

目前,高鑫M会员店的商品数和盒马X会员店一样,只有3000个SKU,其中包含自有品牌“会员臻品”商品300多款,占比10%,远低于山姆、开市客和盒马X会员店。

门店的商品品类和盒马X会员店大同小异,涵盖了生鲜果蔬、海鲜水产、肉禽蛋奶、烘焙、熟食、休闲零食等多个品类。除此之外,高鑫M会员超市还在扬州店内尝试性地设置了汽车专区。

按照M会员店相关负责人的官方说法,M会员店就是服务于二三线城市的中产家庭,并且未来3年都不打算盈利。听起来是诚意满满。但消费者到底买不买单?只能让时间来解读。

总的来看,这几年是本土商超企业进入会员制超市赛道的高峰期,没有企业愿意让外资会员制超市坐收红利,有条件的企业几乎全部都已入局,且呈现出了两大门派:一种是以盒马X会员店为代表的付费制仓储会员店,还有一种就是以永辉会员店为代表的0年费的仓储会员店。

前者解决的是消费升级,后者则解决了消费分级。

虽说现在中国本土的这两股势力相对较新较小,从公司的体量、门店数、会员数,自有品牌数,以及到整个商业模式的打磨能力,都无法与外资巨头相比,但我们拥有全球最大的消费市场,拥有全球最大的制造能力,再加之中国本土商超企业的创新活力,这些都是中国会员制超市追平外资三巨头的有利因素。

外资会员制超市的烦恼

实际上,这几年随着本土商超企业的接连拥入,已经对三家外资会员制超市构成了潜在的威胁,尤其是部分企业,譬如宣布投身会员制超市的北京精品生鲜超市果蔬好就公开挑战1-5%极限毛利的商业打法,直接将由山姆、开市客定义的11%~15%的行业毛利基准降到了最低。

虽然在沃尔玛中国区的相关负责人看来,山姆目前在中国的对手只有盒马。但不容置疑的是,外资会员制超市躺着赚钱的时代已经结束。未来,外资会员制超市如果想有更大的突破,势必将要面临更多的成本投入和干扰。

回顾山姆、麦德龙等外资会员制超市布局中国市场的情况会发现,几家国际巨头在中国的发展并非一直很顺。

外资会员制超市进入中国的时间,最早可以追溯到1995年。当时中国还没有加入WTO,距离淘宝网的创立还有8年,距离京东创始人刘强东大学毕业去中关村摆摊创业还有300多天。

这一年,没有电商、也没有外卖,包含山姆、麦德龙、万客隆等一众外资会员制超市企业接连进入中国,开启了中国会员制超市市场争夺的揭幕战。

1995年,麦德龙第一个尝鲜,通过与上海锦江集团合作的方式,成为第一家获得中国政府批准在中国建立连锁超市的合资企业,并于1996年10月,在上海普陀区真光路成功开出了中国的首店。

因为这家超市一开始只服务于餐厅、酒店、中小零售商、机关单位等大宗物资采购客户,并不对普通消费者开放,所以导致在C端市场几乎没有任何关注。但值得一提的是,超市主打的现购自运方式,相比于传统批发商,这种方式不受时间限制,能让客户立等可取,再加上门店数商品种类多,超过了4万种,所以一时广受B端客户的喜爱。

但后来随着淘宝、京东等电商平台的兴起,再加之将普通消费者拒之门外的会员政策,限制了C端用户的进入,导致麦德龙的会员增长在很长一段时间内陷入瓶颈期。尽管在2013年麦德龙曾试图扭转局面,尝试开放个人会员注册,但因为宣传不足,最终会员注册新增数不及预期,不得不在2019年正式投身物美商业。

在被物美商业收购之后,麦德龙于2021年宣布全面布局会员店。截至目前,麦德龙在国内会员店数量拥有24家,会员数约为400万。整体量级比较靠前列。

为了完成更多下沉市场的卡位,麦德龙还有意将目前全国60多个城市的100多家门店逐步改造成为会员店。

相比于麦德龙的起大早赶晚集,山姆布局中国市场的进程也是一言难尽。

1996年8月,山姆首店在深圳正式开业,开业头3天,山姆的营业额一度达到了250多万元,创下了深圳当时的零售纪录。

此后十多年,由于国内“先办卡,再消费”的会员制消费氛围还没有形成,整个会员制超市业态发展十分缓慢,再加上因为没有足够多的会员基数做支持,导致沃尔玛最后不得不将多地的部分山姆会员店改为沃尔玛业态。截至2013年,山姆总共才开出了10家门店。

公司的转机出现在2019年。在2019年8月,开市客中国首店在上海开业大获成功。受此影响,同年沉睡了20多年的山姆便开始加快下沉。在2016年之前,山姆仅有12家门店,但是到2023年6月底,山姆在中国25个城市开出了45家会员门店,是目前在中国市场拥有门店数最多的会员制超市龙头企业。

按照计划,2024年山姆还将按照每年6家新店的开店速度,继续开出六到七家新店,总计有20家店正在筹备中。

另外,截至2022年9月,山姆会员店在国内已有400多万付费会员,稳坐行业第一,保守估算年会员费收入已超过10亿元人民币。

回顾在中国市场的发展,沃尔玛中国区相关负责人也曾坦言,山姆会员店进入中国25年来,花了21年才做到了100万会员。而社区超连锁发现,盒马X会员数突破200万仅用了2年时间,盒马X大有追平之势。

现在来看,山姆和麦德龙是幸运的,至少在中国苦苦煎熬了20多年之后,终于等来了春天,但是来自荷兰的万客隆就没有那么幸运。

1996年,来自荷兰的万客隆同山姆、麦德龙等一众外资商超企业几乎是同时获批,进入到中国市场,并在广州顺利开出了中国第一家仓储型超市:“正大万客隆商场”,此后一路向北,门店遍地开花。

1997年12月,“汕头万客隆商场”开业。轻松创下每天销售额400万元的纪录,半年累计销售额达到5亿多元。同年,万客隆来到北京,“中贸联万客隆”洋桥店开业。当月就创下平均销售额500万元的佳绩。1998年万客隆北京第二家店——酒仙桥店再度开业。

起初3年,进入中国市场的万客隆可以说是相当的活跃,用现在00后的话说,万客隆就是当时的“显眼包”。其凭借“批发”和“会员店”两大新颖形式,在进入北京、天津等区域之后,在许多政府机关、企事业单位里面大受欢迎。

但从第四年开始,万客隆就陷入了长达4年之久的意外“停工”,不仅没有开出1家新店,在此期间更没有任何显性的动作。后来被行业人士一针见血地指出,万客隆没开新店的原因就是其原有的经营模式并不适合中国市场。

此前,万客隆对外还号称,他们家不是欢迎所有顾客的商场,只接待私营商号、社会团体成员等以批发为主的会员,最后万万没想到的是因为这样的定位,导致公司基本上每年都在亏损,在明显感受到公司的会员制仓储式模式在中国水土不服之后,万客隆管理层开始急忙寻求改变,譬如说为了抑制颓势,不得不被迫取消会员卡制度,但实行数月之后效果不达预期,最终无奈于2008年1月彻底卖身于韩国乐天超市。

从进入中国,到卖身韩国乐天,再到退出中国市场,万客隆苦苦坚持了12年,但最终还是没能等来春天。

事实上,和山姆、麦德龙相比,万客隆的母公司SHV集团的实力一点也不逊色。早在1968年SHV就曾开办过世界上第一家店仓一体的仓储超市,那时距离第一家山姆会员商店开业还有15年,距离开市客母公司成立还有8年。

虽然现在万客隆已经退出了中国市场,但的的确确影响了中国商超行业的发展。

如果说麦德龙、山姆、万客隆参与了中国会员制商超业态发展的上半场,那么包含盒马X、高鑫M、Fudi、家家悦、人人乐、华联综超等,就是中国会员制商超迎来百花齐放的中坚力量。

本土会员制超市的机会

目前来看,外资会员制超市企业的烦恼可以分为两类:第一类,如何打破内部僵化的运营机制,实现中国市场的本地化创新?譬如麦德龙,此前只为B端客户服务,然而现在虽然已投身物美商业并积极尝试全面数字化的探索,但是从几大社交平台的数据来看,麦德龙在C端的关注度仍然要低于山姆和开市客。

另一类,如何应对来自中国本土商超企业的内卷,激烈的内卷势必带来公司盈利模型的重新打磨。譬如山姆,根据其最新财报数据显示,在2024财年第一季度,沃尔玛旗下山姆会员店的净销售额同比增长4.5%达到205亿美元,山姆会员店自有品牌Member's Mark也获得46%的销售增长。中国地区成连续多年贡献最大区域之一。

尽管沃尔玛没有公开山姆中国会员店的盈利情况,但并不妨碍其继续押注年均增速超过10%的中国市场。在2022年底,山姆曾宣布计划“让利5亿元”,将已有10款复购率和渗透率较高的商品实现了长期价格下调。2023年5月,山姆再度宣布新增10款长期降价商品,包括Member's Mark系列的南美白对虾、芥末味夏威夷果仁、进口全脂牛奶、维生素C,以及蒲烧鳗鱼、泰森奥尔良风味鸡翅中等。

社区超连锁发现,为了应对本土商超企业的内卷,除了山姆继续优化商品结构,调整商品售价之外,麦德龙和开市客也在大力布局到家板块。

目前几家除了广泛投身于京东到家、美团、饿了么以及抖音超市等几家到家服务平台之外,还在大力推广各自的APP、微信/支付宝小程序,试图通过多重手段来提升平台会员的粘性。

其中麦德龙方面,根据媒体相关报道显示,自2019年物美商业正式接手麦德龙之后,就积极推动了麦德龙在数字化领域的加速改造,依托于多点MALL平台,目前麦德龙在数字化会员、数字化支付、数字化供应链、数字化物流、数字化店铺等方面已取得了阶段性的结果。

在全面尝试数字化之后,2020年6月,麦德龙北京立水桥店O2O线上占比最高达到61%。截至2021年8月,麦德龙全渠道销售额同比增长达到223%,其中线上订单占比13%。麦德龙中国会员订单占比达到了95%。

和麦德龙一样,山姆也将到家业态的打造,列为了公司的重要战略之一。

社区超连锁发现,山姆是目前几家外资会员制超市中最早布局到家的代表。早在2018年,山姆便在行业中率先上线了“极速达”服务,首批试点城市包含上海和深圳。后经过2年扩充,到2020年7月,山姆“一小时极速达”服务已覆盖全国21个城市的所有门店,基本实现了山姆门店为周边3~5公里的消费者提供1小时送货到家服务。

山姆的极速达服务,是建立在门店(布局于城郊)+云仓(市内前置仓)业务模型基础之上,即在每家门店所处城市范围内架构云仓(前置仓)网络,基于门店及前置仓发货支撑极速达业务,从而实现线上线下一体化协同发展。目前,山姆会员店的线上销售占总体比重已达到55%,行业排名靠前。

除了山姆、麦德龙两家之外,在2019年才进入中国市场的开市客,同样将到家列为了公司的经营重心,目前已开通了包含苏州、无锡、南通、宁波和杭州5大城市的到家服务试点。

总体来看,从到店,到到家,山姆和麦德龙两家已基本跑通了业务的模型,后面只剩下在其他区域的复制和迭代,而这对于国内本土超市而言,恐将是又一个挑战的难点。

虽然目前包含盒马X、Fudi、高鑫M等几家本土商超也已经开通了到家业务,但几乎都尚处于摸索期,除了盒马X,其他几家相比于外资巨头的供应链积累、商品运营效率、购物体验设计以及市场体量都存在相当大的差距。

譬如Fudi虽然目前商品上架率为80%,按照门店4000余款商品来测算,线上可供购买的商品有3000款多一点,和山姆一样。但不同的是,在3000多款商品中,山姆自有品牌数达到了近1000款,占比近1/3,而Fudi的自有品牌数没有披露,这就是明显的差距。

另外,比Fudi略微好点的,高鑫M会员店也有约3000个SKU,其中,自有品牌商品约300多款,其自有品牌占比约为10%,同样不及开市客、山姆。目前,开市客、山姆的自有品牌占比都已超过了30%。

最后,在布局到家业务的决心方面,目前外资企业决心最大,在会员大礼包里面都直接放上了“送货上门券”,都在积极引导用户网购到家。

譬如山姆卓越会员权益里面就包含有15张网购运费券,几乎是每月一张。每张券最高可抵15元运费;而麦德龙也在会员权益包里面放上了全城配送服务。

反观本土企业,除了盒马态度很坚决之外,其他几家似乎还在犹豫不决,在到店率和到家率之间举棋不定。

目前,盒马X在两种会员权益包里面,都放了31张包邮券。然而Fudi,仅在福会员和福星两种会员权益包里面放有网购运费券,其中年费365元的福会员,比盒马X入门级会员“黄金会员”还要贵107元,仅放了6张网购运费券,还限每60天用一张,每张最多只抵8元运费。相比于盒马X的365天包邮权益,一年仅6次抵运费的Fudi明显诚意不足。

当然诚意再足,最终还是要看平台的商品有无吸引力。从自有品牌开发角度来看,国内本土会员制超市还有很长一段路要走。但好在目前整个市场的比赛才刚刚开始,中国整体人均GDP水平在2019年才刚刚达到1万美元左右,结合欧美、日韩等地区的会员制超市的发展规律来看,中国有望将成为未来10年增速最快的消费市场之一,而这对于所有本土商超而言,将是最大的利好。

眼下,因为入局晚、本土会员制超市企业为了缩小与外资企业的差距,所以大家几乎都采取了“自杀式”的发展策略,试图通过降低商品毛利的方式,来换取与外资企业同台竞技的机会。譬如前文提到的,北京精品生鲜超市“果蔬好”就公开挑战1-5%极限毛利,还有Fudi也宣称所售商品综合毛利率不高于10%。这些本土会员制超市的毛利,都远远低于山姆、开市客和麦德龙。目前包含山姆、开市客和麦德龙的毛利基本上都保持在10%~15%区间。

目前来看,本土会员制超市要想缩小与外资企业的差距,最快最直接的方法,似乎只有保持低毛利的“价格战”。结合全球零食发展史会发现,“价格战”也曾是零售商业中被多次验证过的屡试不爽的有效策略。

目前,面对国内本土一众商超的公开围堵,山姆已经放下了身段,多次下调了许多商品价格的同时,并与盒马X愉快的玩在了一起。

眼下对于国内本土商超企业而言,摆在面前的最急需要解决的,不是新开多少家会员店,而是在资本持续观望,和大众的消费欲望还远没有完全恢复的情况下,毛利低于10%的这套打法未来能够坚持多久的问题。

毕竟前者砸钱就能做,但后者需要时间来打磨和积累。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。