太平鸟业绩承压与控成本的跷跷板:百亿门口徘徊核心指标连年下滑

《港湾商业观察》施子夫 李镭

知名时尚服装品牌太平鸟(603877.SH)最近不太平。

一方面5月中旬至今股价大跌;另一方面上半年营收又差强人意。在此情况下,太平鸟还要宣布定增。

太平鸟该如何继续太平稳健呢?

01

上半年营收下滑,净利润暴增

日前,太平鸟发布2023年半年度业绩预增公告。经公司初步测算,预计2023年半年度实现营业收入36.02亿元左右,与上年同期相比,预计减少5.95亿元,同比减少14%左右。

预计2023年半年度实现归属于上市公司股东的净利润为2.51亿元左右,与上年同期相比,预计增加1.18亿元,同比增加89%左右。预计2023年半年度实现归属于上市公司股东的扣除非经常性损益的净利润为1.79亿元左右,与上年同期相比,预计增加1.74亿元,同比增加3480%左右。

太平鸟业绩预增的主要原因是,报告期内,公司持续提升零售折率,销售毛利率比上年同期增加6个百分点;公司经营费用同比下降15%,对利润增长贡献较大。

增利不增收的同时,7月20日,太平鸟宣布,拟定增不低于7.5亿元(含本数)且不超过9.5亿元(含本数),扣除相关发行费用后,全部用于补充流动资金。

然而,从近期资本市场表现上,太平鸟又显得不被看好。5月中旬至今,太平鸟股价跌幅达23.26%。

这家起源于1996年的知名服装品牌,又为何不被投资人看好呢?

02

控制费用的跷跷板,控多还是控少?

华西证券在7月10日所发布的研报中认为,太平鸟尽管实现扭亏,但二季度收入及扣非净利率低于市场预期,分析主要由于公司控费自22年5月开始,因此二季度相较一季度来说费用率下降有所减弱。

华西证券详细分析称,收入下降和门店调整及控折扣有关。公司二季度收入端在低基数基础上仍同比下降,分析主要由于:1,公司主动严控折扣、减少促销;2,公司仍在门店调整阶段,预计Q3有望恢复至加盟净开店;3,二季度二阳反复、前期天气偏冷等情况影响终端客流。

“控折扣下毛利率大幅提升。公司上半年销售毛利率约为58%,同比增加6%,这从一季度已有体现,我们分析,毛利率改善有望贯穿全年,但费用率改善则和基数、及公司对费用投放的态度有关,即公司控费自22年5月开始,因此二季度相较一季度来说费用率下降有所减弱;直营店调整可能仍将贡献费用减少,但品牌宣传、设计研发投入可能仍将持续保持投入。”华西证券表示。

换言之,按华西证券的研究观点,太平鸟此时陷入到营收及扣非净利润表现好坏,与控制经营费用形成两头跷跷板现象。或者说至少上半年这个跷跷板现象没有平衡好,尤其是二季度控制费用下降力不从心。

此外,需要注意的是,太平鸟去年上半年扣非净利润基数极为偏低,仅为521.96万元,当时同比下降98.2%。

浙商证券则指出点出太平鸟盈利能力改善显著,折扣优化+降本增效成本持续体现。“2022年12月28日,公司公告组织架构调整,将原有的六大独立事业部(女装、男装、乐町、童装、鸟巢、物流)+线上运营平台,转化为了三大职能中心(产品研发中心、供应链管理中心、零售运营中心),有望进一步强化品牌间资源协同,带动公司效率提升”。

浙商证券整体持乐观看法:组织架构调整落地有望中长期提升增强公司综合运营能力。预计公司23/24/25年归母净利润为7.2/8.2/9.2亿元,同比增速为+290%/+13%/+12%,对应PE为14X/12X/11X,公司作为面向年轻消费群体的国潮时尚代表龙头持续致力体系提效,期待改革成果的不断释放,维持“买入”评级。

03

百亿门口持续徘徊,多项核心指标连年下滑

把时间拉长来看,销售额在百亿附近徘徊的太平鸟近三年确实不容乐观。

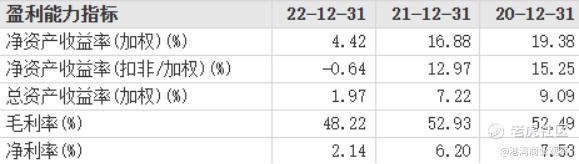

2020年-2022年,太平鸟实现营收分别为93.87亿、109.2亿、86.02亿;归母净利润分别为7.128亿、6.773亿、1.847亿;净资产收益率分别为19.38%、16.88%、4.42%;总资产收益率分别为9.09%、7.22%、1.97%;毛利率分别为52.49%、52.93%、48.22%;净利率分别为7.53%、6.20%、2.14%。

此外,太平鸟的营运能力也不断下降。近三年,太平鸟总资产周转天数分别为298.3、308.8、392.3;存货周转天数分别为166.0、168.0、188.5;总资产周转率分别为1.207/次、1.166/次、0.918/次;存货周转率分别为2.169/次、2.143/次、1.910/次。

这一期间太平鸟的销售费用分别为32.73亿、39.49亿、31.66亿。虽然太平鸟2022年销售费用同比下滑了6亿多,但近三年仍大幅高于2019年和2018年的28.96亿及26.66亿。

著名经济学家宋清辉认为,连续多年核心盈利指标下滑,而且始终没有突破百亿元大关,说明太平鸟在市场拓展及经营模式方面存在“老化问题”,这可能与公司多年发展后逐渐无法适应市场竞争有关,因此当务之急公司需要全方位调整经营理念、市场定位、营销策略等,否则很容易与很多C端老品牌一样被市场所淘汰。“从消费者直观感受上来看,太平鸟也多年淡出主流市场。种种压力之下,公司亟需要大力度转型。”(港湾财经出品)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。