美股期权高阶策略-跨式套利(Straddle) 案例讲解

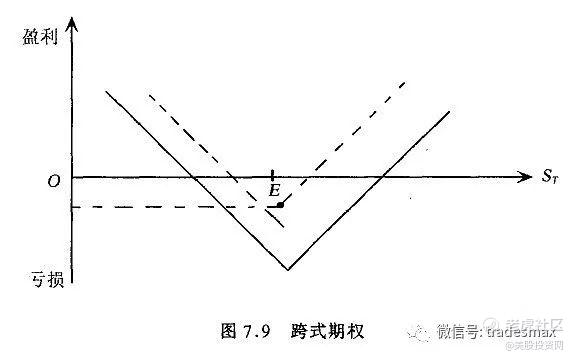

期权跨式套利(Straddle)

在美股期权市场中,跨式套利(Straddle) 和宽跨套利(Strangle) 是经常被投资者使用的策略之一,今天我们用GME 实际案例来分析。

跨式套利(Straddle)非常适合用在波动性偏高的股票上,比如最近的WSB概念股,绝对适合, $AMC院线(AMC)$

比如昨天盘后GME要公布财报,如果你是无法预测这次财报的好与坏的情况下,那么你就可以选择使用跨式套利(Straddle),同时买入或卖出相反方向的两张期权组成,

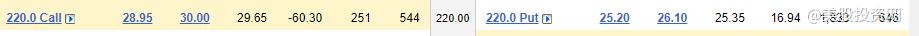

同时买入 $游戏驿站(GME)$ 同一个价位的看涨期权 Call 和看跌期权 Put,这是我们昨天 的截图

当时美股投资网的期权大数据显示,GME 财报后,有26%幅度的波动

今天GME 公布了净销售额12.77亿美元,同比增长25.1%;一季度营业利润亏损4080万美元,上一年同期为亏损1.08亿美元;美股投资网认为,财报还行,但公司宣布计划要出售更多的股票,将稀释股东的股份和公司称收到SEC的调查,要求提供有关的文件和信息。因为该公司今年股价实在太多油水和猫腻。

这就导致了GME开盘后一路暴跌到 26%。完全吻合我们昨天大数据的预测。

那跨式套利(Straddle)的操作策略就是开盘后就立即止损看涨期权,如何等股价下跌到目标价,用看跌期权的利润,去填补看涨期权的亏损,只要波动足够大,利润就会大于亏损。

这个策略风险较大,原因是如果GME的股价不涨不跌,就会导致看涨和看跌期权都会出现亏损。但是以GME这种过山车行情股,出现横盘不动的概率,低于1%。${{ce364d2262a14538a09d874d341b8dad}} WISH

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

9

举报

登录后可参与评论

暂无评论