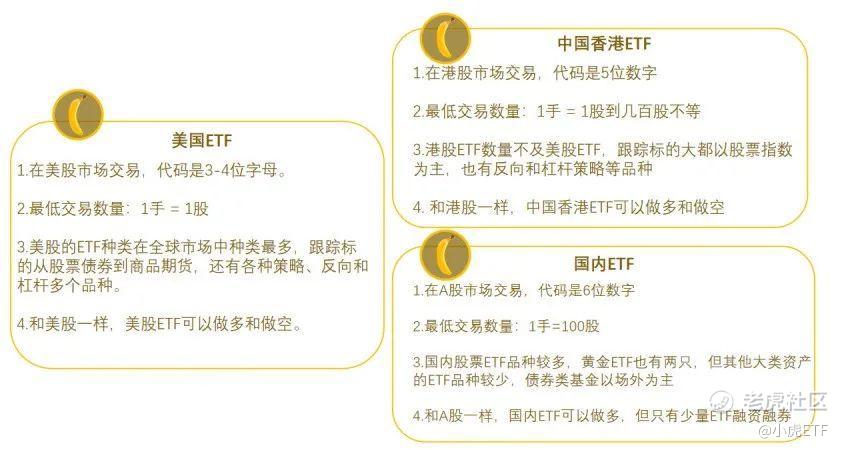

一、美港中市场ETF对比

美股市场上的ETF是品种最多,最齐全的,而且可多可空,最低交易1股,港股和A股市场则需要至少一手起买;港股市场上的ETF需要注意的是,它的1手可能是1股到几百股不等,国内ETF一手是一百股。

国内ETF市场最近几年也发展得很快,数量成倍地上涨,其中股票ETF最多,但其它大类资产的ETF品种较少,或者以场外基金为主,而且在融资融券上有比较多限制。

二、海外ETF与国内QDII对比

QDII基金是国内投资者投资海外大类资产唯一的选择,它们主要以场外基金为主,不能在二级市场交易,能够交易的也是跟踪海外的各大股指ETF,如跟踪标普500指数,纳指、日经、富时指数等,人民币投资者投资QDII的基金也能起到全球股票配置、分散投资风险的作用。

但对于美元投资者,相比投资海外ETF,QDII ETF就有以下劣势:费率高,有通胀费,跟踪误差大,品种相对少。QDII基金的费用除了管理费还有托管费,由于交易时间不同的原因,跟踪误差很大特别是跟踪美国的,还有QDII的通道成本也比较高。

三、投资海外ETF的优势

海外ETF除了费率更低,另一个巨大的优势就是:可以覆盖更多投资机会。我们在前面介绍ETF的种类时有提到,全球各个大类资产与板块行业,都可以用ETF进行投资,小至小众资产或者一些新兴概念,也有ETF覆盖。

如大宗商品中一些冷门的农产品,大豆小麦、可可咖啡,或者是工业金属中的钯金和铂金,都是有相对应的ETF。而机器人、人工智能、自动驾驶等全新的概念,也有ROBO和DRIV这两只ETF跟踪,当然它们的规模都还不大。

海外ETF除了管理费低,交易也更便捷。像美国股票共同基金的平均年化管理费为1.42%,而股票类ETF仅为0.53%,美港股市场还可以进行T+0交易。ETF的持仓与权重每日披露,信息非常透明,投资者到发行商官网都能查看到相关资料。