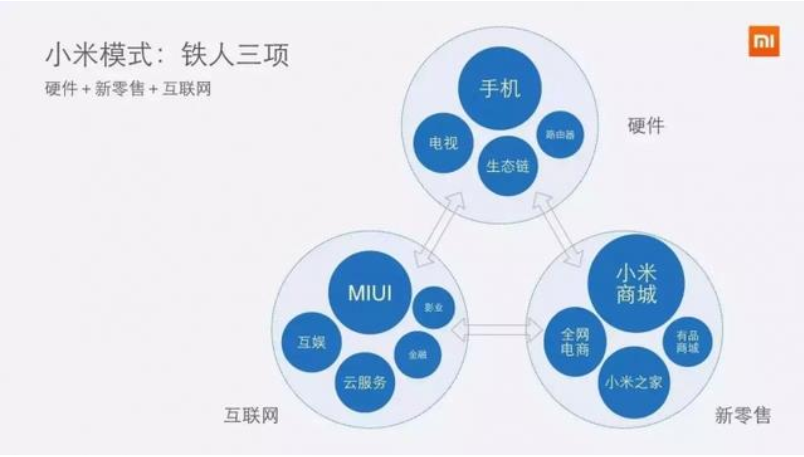

业务模式

小米以智能硬件设备、电商新零售以及互联网服务为三大基石构建自己的业务体系。通过手机、电视、路由器、智能音箱等硬件设备吸引客户。

小米的硬件、互联网、新零售被成为小米的铁人三项。

经营策略

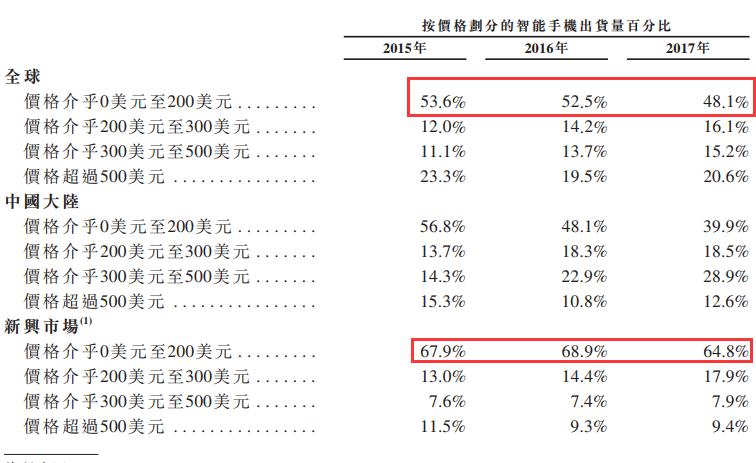

小米经营经营最显著的特点就是“低价优质”根据小米的招股书显示,公司报告期内销售的75%以上的智能手机价格都在1299元及以下。在苹果手机独占全球智能手机高端市场的时候,小米用其低价优质的特点迅速打开了中低价格手机市场。

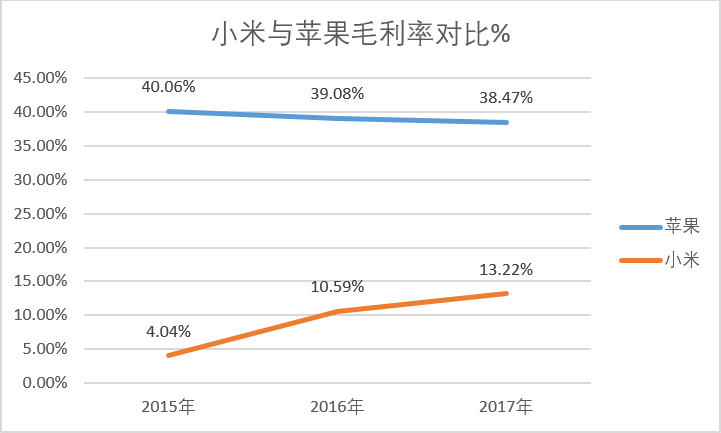

根据IDC咨询的资料显示,2017年全球市场范围内价格在200美元以内的手机出货量占到总出货量的48.1%。在新兴市场,200美元一下的手机出货量更是占到总出货量的64.8%。如果说苹果通过打造科技界的“奢侈品”来抢占头部市场。那么小米的策略非常明显就是以低价来抢占市场份额,扩大自己的成功概率。这一点可以通过小米、三星、苹果的毛利率对比得到验证。

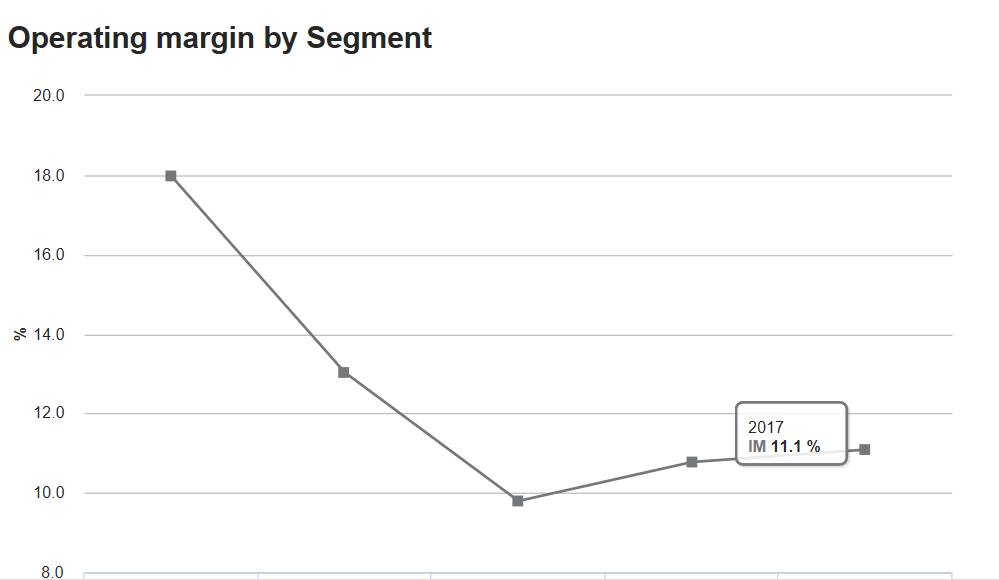

(1)三星手机业务的毛利率

(2)苹果公司的毛利率

从上图可以看出三星的手机业务毛利率在2017财年,为11.1%,同期苹果企业整体的毛利率为38.4%。而小米2017年整体的毛利率为13.22%。而根据小米2018年二季报显示,公司智能手机业务的收入为305亿元,智能手机业务成本为284.58亿元,由此计算公司智能手机业务的毛利率为6.69%。这一毛利率也远低于三星手机业务11.1%的毛利率。这也更加验证了小米的“低价优质”策略。

海外发展

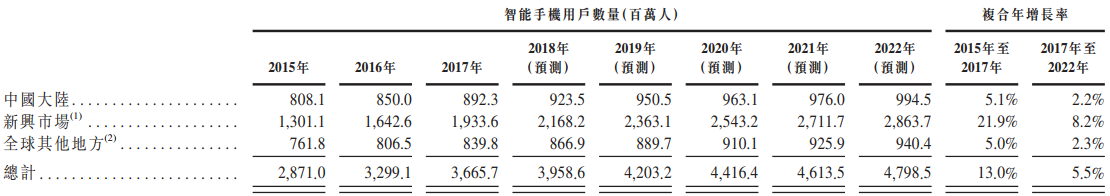

根据IDG预测,到2022年全球手机用户人数将达到47.98亿人。和其他成熟的工业产品一样,智能手机会迅速的从发达国家向欠发达国家迁移并最终全面普及。这其中就蕴含了巨大的商机。小米要大力发展在印度及其他发展中国家市场也是基于这一原因。这与小米以低价快速占领市场份额的策略是一脉相承的。根据预测,到2022中国及新兴市场手机使用人数将占到全部使用人数的80%。智能手机技术的成熟使得生产成本普遍下降,同时新兴市场的巨大需求量也为“以量取胜”的小米提供了成功的可能。

小米在其二季报中也特别提到了在印度及印尼市场的出色业绩表现。据披露小米第二季度在印度的智能手机出货量为第一,在印尼的智能手机出货量为第二。印度和印尼分别为世界第二和第四人口大国。在这两个国家的市场份额快速增长对奉行低价策略的小米来说是非常有意义的。

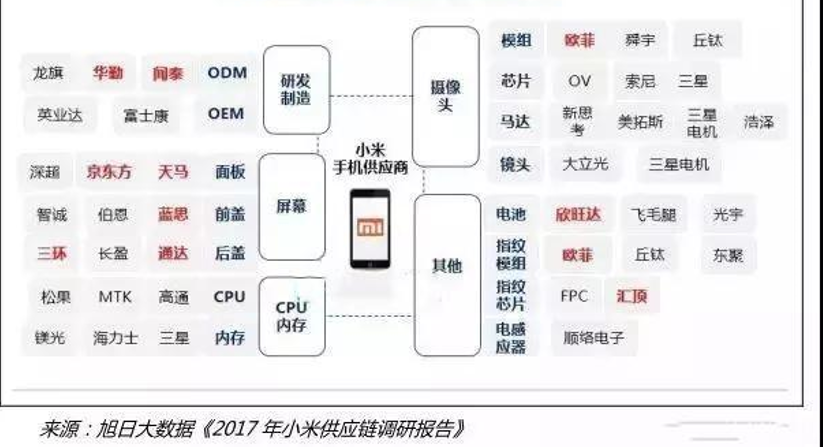

供应链

小米不断通过“物美价廉”的手机和智能硬件占领市场的另一主要原因是可以通过不断扩大的订单量来增强自己与零部件供货商的议价能力。智能手机的额重要组建包括锂电池、 小米与三星不同,由于三星的主业是电子元器件生产,其手机生产的大多数元器件都可以在集团内部进行采购与生产。而小米则要依靠合同外包的形式通过供应商采购获得。想要压低供货成本就必须有大量订单的支持。

主要供应商一览

手机CPU供应商:

(1)高通(QCOM)是小米手机处理器的最大供应商, 2017年95%的小米手机使用的是高通的CPU。去年11月在特朗普访华期间小米、ViVO、OPPO共同与高通签署了为期三年,总价值为120亿美元的采购合同。

内存的供应商:

(1)三星(伦敦证券交易所代码:SMSN)2017年小米从三星半导体采购的内存超过六成采购金额达到15亿美元。

(2)海力士: 小米其余三成内存供货来自于海力士。海力士1983年在现代电子产业公司成立1996年在韩国上市。1999年收购LG半导体。2012年2月韩国三大财团之一的SK集团收购公司21.05%的股权。

设计代工企业(ODM):

(1)闻泰科技(600745):闻泰科技为小米的设计加工工厂(ODM)。闻泰科技是中国领先的移动终端和智能硬件产业生态平台,业务领域涵盖移动终端、智能硬件、笔记本电脑、虚拟现实、车联网、汽车电子等物联网领域的研发设计和智能制造。服务于全球170个国家和地区。截止2017年,闻泰科技合计出货3000多万部。2017年, 小米手机出货量占闻泰总出货量超过40%

(2)华勤通讯:华勤通讯从2016年起为华为代工。2017年研发了包括红米note 4X、小米5X和红米5 plus等机型,合计出货量超过2000万部。

摄像头:

欧菲科技(002456)公司主营产品为触摸屏、影像模组、指纹识别模组等,并积极布局智能汽车领域。欧菲科技是红米系列手机最大的摄像头模组供应商。2017年欧菲科技完成小米摄像头40%的订单量。2017年对小米出货量相比2016年翻了一番。

玻璃盖板:

(1)蓝思科技(300433)是小米面板的最大供应商,2017年在小米手机中的玻璃盖板供应占比超过50%蓝思科技同时也是多个品牌的玻璃盖板核心供应商。

(2)京东方(000725)京东方是小米手机面板第二大供应商,占比超20%。京东方是中国液晶显示产业的领导这。

手机电池:

欣旺达(300207)旺达供应给小米的锂电池数量较上年同期的增长超过60%,占小米2017年手机出货量的28%,是小米手机电池当之无愧的主力供应商。

金属机壳

通达集团(00698)通达是小米金属外壳的主要供应商之一。小米畅销机型红米系列手机的金属后盖大部分来自通达。2017年,通达出给小米的手机外壳出货量同比增长超50%。

指纹识别芯片

汇顶科技(603160)汇顶科技是国内指纹芯片龙头,指纹芯片产品现已覆盖国内外多家智能终端整机厂商。 从各组件供应商我们可以看出,小米目前在智能手机产业的最大核心竞争力就是庞大的订单量。通过大量的订单小米可以有效压低零部件供货商的供货成本。这也就是小米为什么如此重视印度及印尼等人口大国市场的原因。

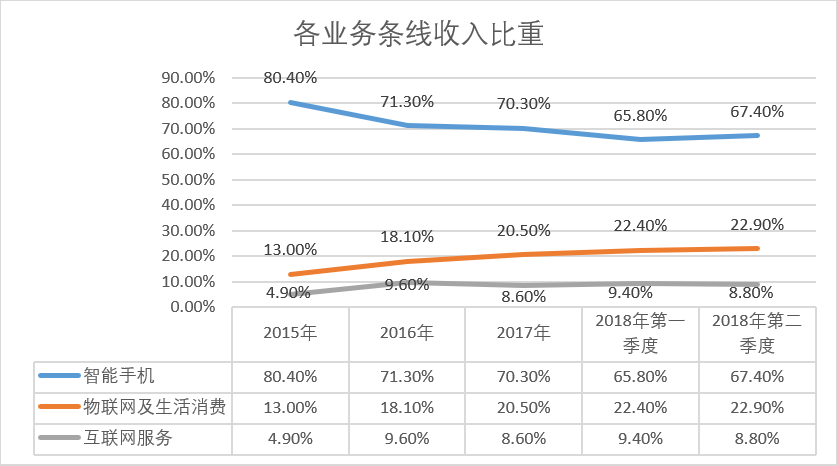

同时我们也注意到,小米在整个产业链条中所拥有的硬件技术优势并不十分明显。但是在系统方面,小米拥有自己的操作系统。小米手机的核心组件,例如手机CPU、内存等核心部件高度依赖供应商。一旦市场销量下滑,溢价能力将出现明显弱化。势必影响公司的利润。 在目前的情况下,小米也很难摆脱对手机市场份额高速增长的依赖。作为掌舵人的雷军肯定也意识到了这一问题。所以在不断增大手机市场份额的同时,小米也在不断开拓物联网及生活消费业务以及互联网服务业务。其中物联网消费及服务业务收入从2015年的13%上升到今年第二季度的22.9%。而智能手机业务收入从2015年的80.4%下降到67.4%。

从以上的分析来看小米现阶段的选择在手机市场“走量”是先期战略也是市场客观环境所决定的。后期的物联网及生活消费以及基于大量终端所输出的互联网服务将是公司未来发展的重点。也是小米生态的重要利润来源。广大的客户群基础是“小米盛宴”最重要的“原材料”。