虎友,你好! 欢迎来到《大行视角》芝士专栏,本专栏由老虎投研团队团队@小虎资管 出品

债务上限协议达成后,市场流动性冲击分析

美国国债距离违约还有多远?

3月FOMC会议全方位无死角点评

等等精彩前沿内容

(本专栏每月更新1篇)

仅供教育及信息参考之用。本内容不构成任何要约、招揽、推荐或金融产品建议。投资涉及风险,且过往表现并不代表或保证未来结果。所提供的任何信息均属一般性信息,未考虑您的投资目标、财务状况或个人需要。

虎友,你好! 欢迎来到《大行视角》芝士专栏,本专栏由老虎投研团队团队@小虎资管 出品

债务上限协议达成后,市场流动性冲击分析

美国国债距离违约还有多远?

3月FOMC会议全方位无死角点评

等等精彩前沿内容

(本专栏每月更新1篇)

仅供教育及信息参考之用。本内容不构成任何要约、招揽、推荐或金融产品建议。投资涉及风险,且过往表现并不代表或保证未来结果。所提供的任何信息均属一般性信息,未考虑您的投资目标、财务状况或个人需要。

年底将至,一些国际大行陆续开启了2024年美股的年度展望。从目前已发布的一些报告来看,相比于去年底普遍的担忧情绪,今年大多数机构都略显乐观。我们精选了高盛David J. Kostin团队、摩根士丹利Michael J Wilson团队、瑞银Mark Haefele团队的三篇展望研报,向虎友们分享他们对明年美股的预测,以及重要问题和方向上的分析判断。

想要准确预测出明年的股票上涨/下跌点位,可谓“难于上青天”,往年各大行被“打脸”的事情也屡见不鲜,但是大行们的思考角度依然值得借鉴。

在这几篇报告中, $高盛(GS)$ 、 $摩根士丹利(MS)$ 和 $瑞银(UBS)$ 分别在基准、牛市和熊市三种环境下,给出了自己对SP500的点位判断。这三家机构的结论比较类似,均认为在基准情形下,美股将在明年温和上涨,SP500将上涨至4500-4700点附近。

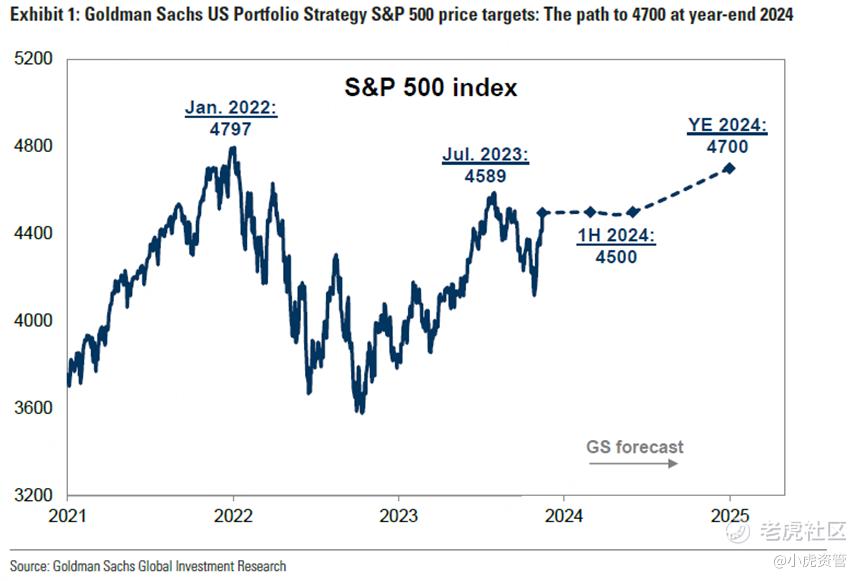

有趣的是,高盛此次报告引用了Taylor Swift的一句歌词“All You Had To Do Was Stay”,代表明年的美股虽然期间会有波动,但是最终仍会获得正回报。高盛分析师认为,2024年全年SP500预计上涨约5%,其中几乎所有贡献都会在下半年产生。由于目前较强的经济增长弹性,美联储上半年降息的预期或将落空,SP500也将同步回落走低。但是反之,下半年由于美国大选的不确定性增加,加之美联储的降息预期逐渐强烈,SP500也将水涨船高。

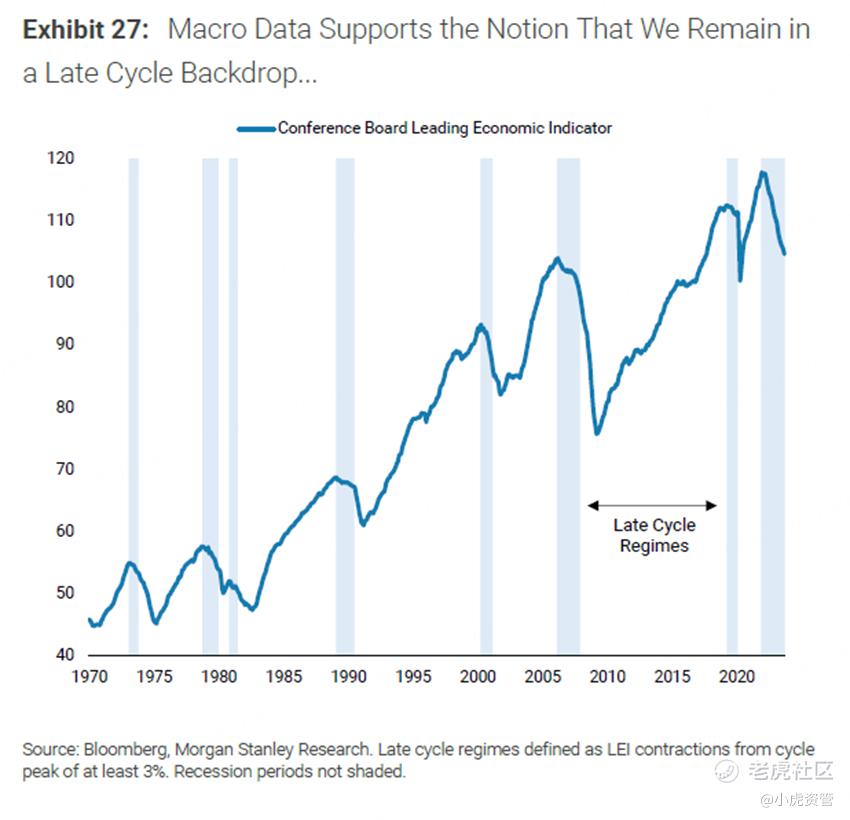

尽管大行们的整体预期是温和增长,但是大摩分析师通过领先宏观数据也测试到,目前美国正处于“周期尾部(late cycle)”,即成本增长大于收入增长,公司利润增长或将返还甚至为负。无独有偶,高盛也认为目前利润率已趋于稳定,明年很难出现大幅度扩张,美联储将大概率维持目前的高利率一直到24年年底。所以,SP500明年全年的收益恐低于历史均值。

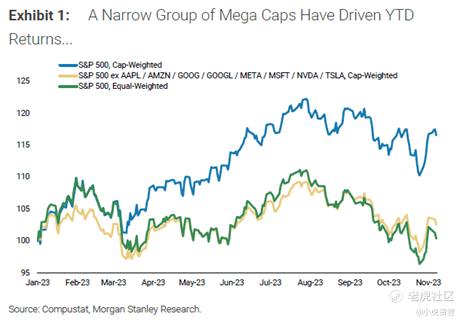

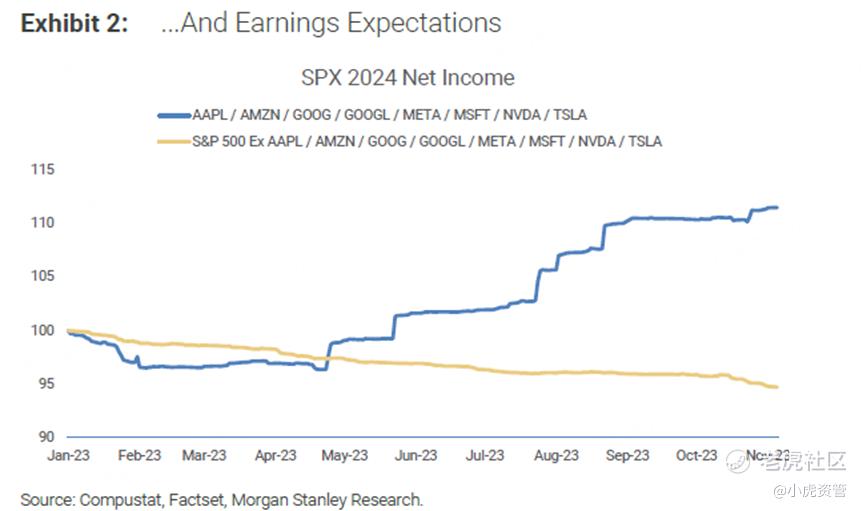

今年,科技股尤其是超大型的科技巨头,包括苹果、亚马逊、谷歌、脸书、微软、英伟达和特斯拉,一起组成的七大巨头(“Magnificant 7”)组合,绝对是市场最亮眼的存在。据瑞银统计,今年至今SP500累积涨幅15.1%,其中七巨头就贡献了12.5%,占总收益的83%。反之,据大摩的统计结果,如果SP500剔除掉七巨头后仅仅只上涨了6%,可谓黯然失色。所以,2024年投资者最关心的话题之一肯定是:超大型科技巨头还能继续买吗?

在这几份展望报告中,各大行分析师们都特别强调了科技行业的前景和预测。其中,瑞士银行UBS就特意将IT板块从中性提升到了最高配置(most preferred)。他们认为IT板块中有很多高盈利和高质量的公司,他们拥有强大的护城河,而且人工智能正在火速发展,是值得长期投资的好机会。另一方面,UBS长篇幅提到人工智能AI的发展应用,将会在各行各业中掀起风暴。比如:在半导体、云端、软件,甚至娱乐、游戏、广告等行业,这些科技巨头将依然发挥重要作用。尽管短期股价可能会有波动和冲击,但是长期巨头们将大概率继续上涨。

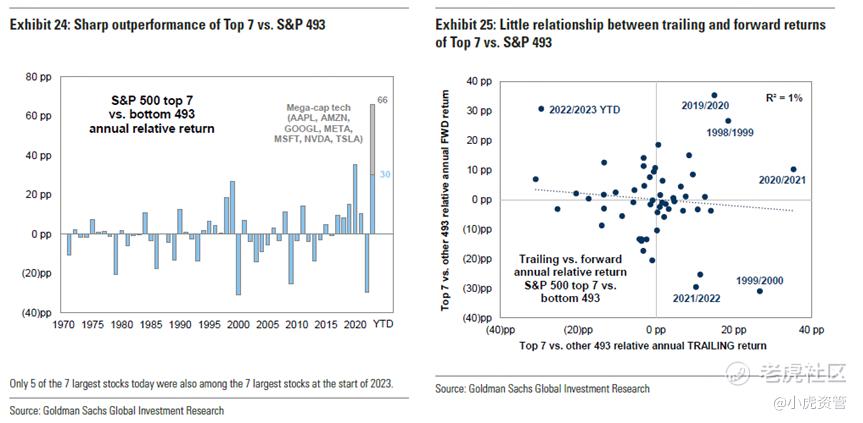

相比之下,高盛分析师对此相对谨慎。虽然他们也认为大型科技股的盈利增长将明年继续领跑市场,但是现在的定价已经定价很高了,从收益/波动的角度看并不是特别有吸引力。对此,高盛统计了历史上Top7对Bottom493的超额收益,发现过去一年的超额表现,与未来一年的超额表现两者几乎没有关系。也就是说,即使今年科技巨头们“力压群雄”,也无法论证明年他们会依然领先市场。

从盈利角度来看,大摩认为一方面AI技术驱动了生产效率的提升,这一成果将在未来1-2年内体现在利润增长上。另一方面,在广泛衰退的大环境下,这些巨头大企业可以凭借自身的运营效率和成本优势,获得比其他企业更可观的盈利增长。所以,大摩分析师认为科技巨头们在2024年盈利预期将迅速攀升,遥遥领先其他企业。

综合来看,大行们对科技巨头盈利增长和未来股价的进一步上涨大多持乐观态度,同时对AI技术的突破和跨行业的深度应用保持期待。

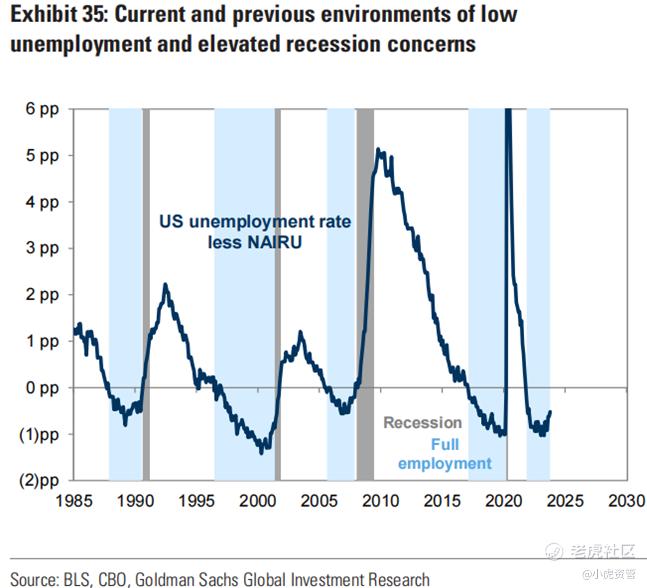

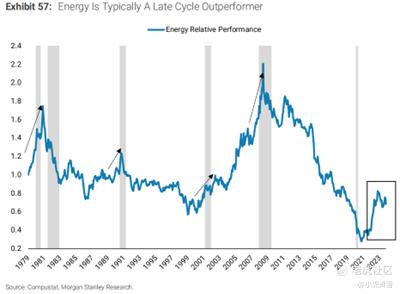

目前处于周期尾部(late cycle)是大行们的共识。根据大摩的数据,蓝色区域是基于充分就业定义的周期尾部,从过去40年的历史经验来看,周期尾部后都会跟随一个衰退周期。

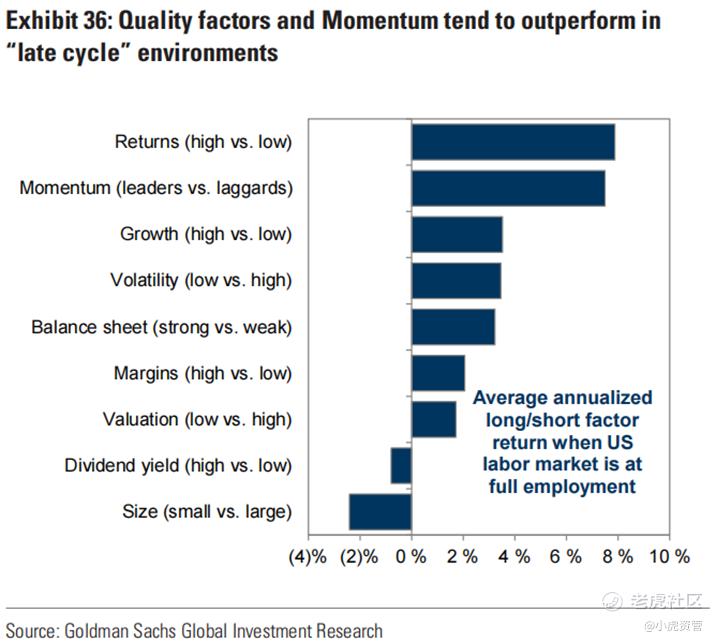

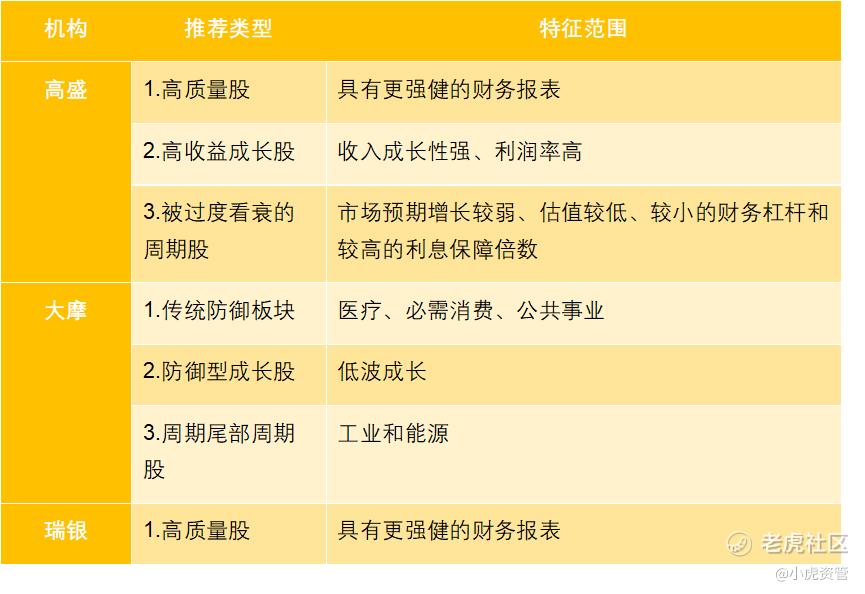

为了应对可能的衰退预期,高盛和瑞银不约而同地推荐了高质量股,它们通常拥有更强健的财务报表,比如较高的收入和利润率、较高的成长性。这些优质的公司能在衰退情绪下具有更强的抗跌能力,从历史回测看,资产负债表因子和利润率因子有着正的多空收益。

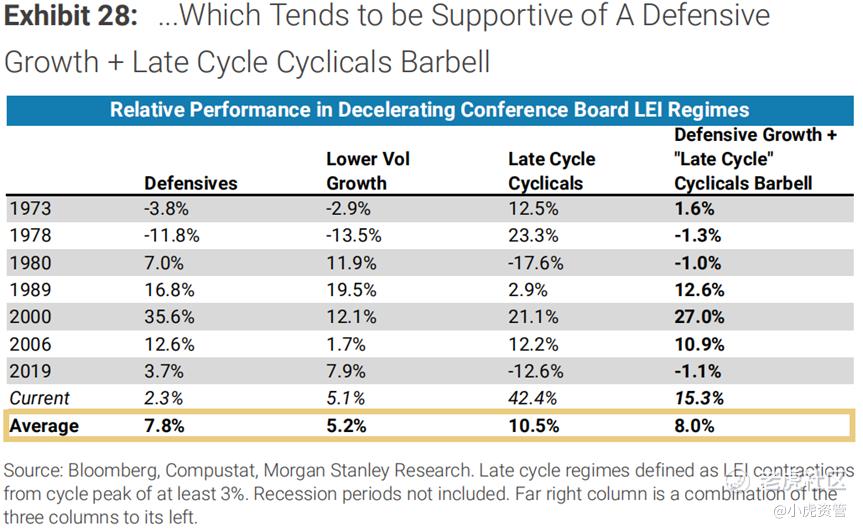

相比之下,态度较为悲观的大摩则推荐了更保守的传统防御性板块,包括医疗健康、必须消费及公共事业,历史表现显示,传统防守板块(Defensives)在大部分周期尾部都拥有不错的超额收益。

除了直接规避周期尾部后衰退风险的“抗跌股”,高盛和大摩在其它板块推荐上看似相近,但底层逻辑则大相径庭。比如两家都推荐了成长股,高盛是基于乐观的经济预期,为了应对利率持续高企的可能性,推荐了高利润率的成长股。在这种情形下投资者难以依赖估值扩张获利,而收入的增长则可以更好地成为股价支撑。与之相对,大摩为了应对可能的衰退风险,推荐了偏防御性的低波动成长股。

对于周期股,高盛由于对衰退的预期比市场更乐观,因此鼓励追逐被过度看衰、低估的周期股。通过配置这样一个战术性捕捉机会的仓位,等到超预期的经济数据出炉,这些公司将有超额收益的可能。大摩则继续基于周期尾部的逻辑,选择历史上在该时期表现较好的工业和能源股票。

总的来说,大摩和高盛都推荐配置“抗跌”股+成长股+周期股这样的杠铃组合,兼具防守性和成长性。但是它们对明年经济增长的倾向性并不一致:高盛和瑞银态度更乐观,推荐的防守性倾向更少一点,更注重质量,高盛甚至还配置了一部分被看衰周期股的战术性仓位。大摩对经济和股指的表现预期更悲观一些,因此各个板块的推荐都比较注重防御性。

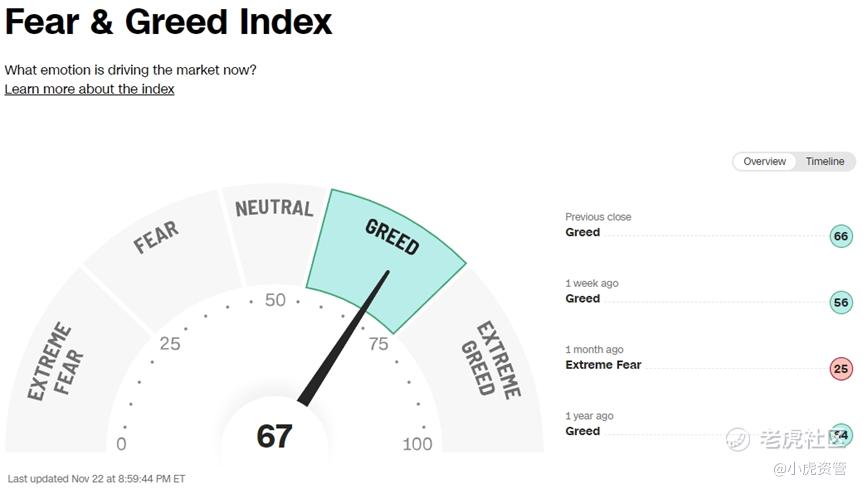

总的来说,从目前已经发布的展望报告来看,市场对明年的基准预期可以用三句话总结,“温和上涨,看好巨头,配置防御”。不过,当前国际形势瞬息万变,市场交易情绪在短短一个月内已从今年10月的极度恐慌转向贪婪。

大摩撰写报告时预计的基础情形下明年年底标普的目标价4500点,现在竟已提前到达。所以我们认为,此时大行展望的结论并不重要,但其推导逻辑仍应作为当下市场的一致预期持续跟踪,当后续的变化导致市场走向偏离这些一致预期时,便是捕捉高性价比投资交易的良机。

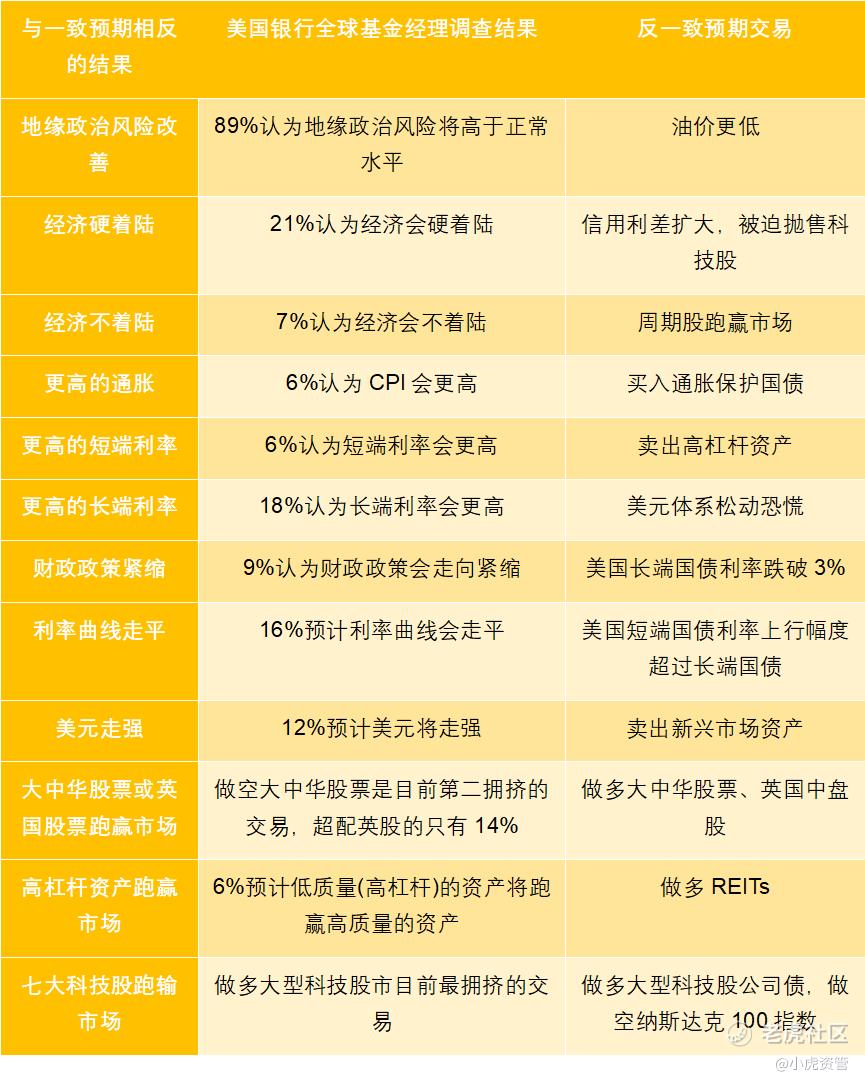

有意思的是,美国银行近期便推出了12个明年反一致预期的交易,供大家参考,看看明年会有几个发生。

评论(5)