打响科创板第一枪,澜起科技吸睛又吸金

“

距离2018年11月5日,官方宣布设立科创板并试点注册制以来,已经过去220天,2019年6月13日,中国资本市场迎来科创板正式开板,而澜起科技(SH:688008)作为科创板最闪亮的明星之一,在万众瞩目下开启了新的征程。

”

市场之所以认为它最耀眼,一是,从2016年起澜起科技的业绩连创新高,三年时间营收增长6倍,净利润暴增27倍,在目前已受理的企业中它是2018年扣非归母净利润最高的企业,高达6.984亿元;二是,它在内存接口芯片市场深耕十余年已有深厚的技术积累,未来最可能受益于云计算和人工智能领域的高速发展。

一、十五年起起落落,科创板终成归宿

第一批科创板公司申购进行的如火如荼,澜起科技(688008)申购日期为7月8日,发行价格确定为24.80元/股,对应摊薄后静态市盈率(扣非前)38.02倍,预计募集资金总额28.02亿元。值得注意的是,澜起科技是截至目前发行价覆盖认购对象比例最高的科创板企业,低于发行定价的报价对象仅有1家。之前错过的资本大佬们这次是必定不会轻易放过,把科创板当成是B轮之后的投融资平台也给了普通投资者参与的机会。

不是所有企业都有资格经受狂风暴雨的洗礼。2004年至今的十五载,澜起科技在境外间接上市、退市、拆除境外构架、资产重组。经历了6次增资、2次股权转让。目前公司拥有股东46家,中电控股为最大股东持有15.9%,Intel为第二大股东持有10%的股份,其余股东直接持股份额均不超过10%。

业务上,澜起科技2005年就推出首款DDR2服务内存缓冲芯片,不过在当时并没有获得客户的青睐。

2013年,澜起科技凭借机顶盒芯片业务的高速增长在纳斯达克成功上市,不到半年股价飙涨167%。其股价优秀的表现引起了华尔街空头的注意,2014年研究机构Gravity Research发布了对澜起科技的做空报告,主要质疑公司的高毛利率和大额的关联交易(最大的经销商LQW是空壳公司)。虽然调查结果是做空机构指控不实,但澜起科技的股价大受打击,最终董事会接受上海浦东科技技术投资公司开出的6.93亿美元私有化邀约主动从纳斯达克摘牌。2014年11月19日,浦东科投和中电投资联合完成对澜起科技的收购,回归后不到5年的时间成功登陆科创板似乎是水到渠成。对国资背景的资方来说能够响应国家号召,顺应产业大势,在“国家纲要”和“大基金”指导和助力下为中国芯片产业发展留下浓重的一笔,着实可喜可贺。

二、风来为涛澜,“澜起”承“新涛”

投资者向来笃定“创始人是一个企业的灵魂”,更准确的说创始团队决定了一个企业发展方向和能走多远。在中国芯片行业的发展中杨崇和团队与“澜起”和“新涛”两个名字早已深深绑定在一起。

得益于西雁东飞的回归潮,2000年之后中国芯片行业进入海龟创业和民企崛起的时代。早期国内优秀的半导体创业者一般都是在另一家成功创业公司完成个人的原始积累,二次创业不再是为生活所迫而完全处于个人兴趣。在新涛完成了原始积累的杨崇和团队显然也是符合这一规律。这种创业模式之所以成功概率高,原因在于创业者的心态会相对平和,也更有长远规划实施的可能。

1998年1月,新涛科技半导体公司在硅谷成立,由上海华虹微电子集团、美国著名风险投资公司—华登国际投资集团、日本野村证券公司等共同投资940万美元;成立后的第二年新涛向日本松下公司销售第一批产品(电话机用芯片)开启中国芯片设计公司出口发达国家的先河。虽然2000年美国IDT公司以8500万美元并购新涛科技(上海)有限公司,但杨崇和随后开始二次创业,创办的澜起科技。目前澜起科技几乎一半的总监来自新涛科技,新涛科技的副总经理常仲元便是后来澜起科技的副总裁。当初在新涛员工总数100多人,后来有超过20多位就职于澜起。“止为潭渊深,动作涛澜起”,澜起科技寄予了杨崇和对新涛的延续之意,更饱含对澜起的无限期望和信心。

三、因机顶盒业务登陆“纳斯达克”,却因内存接口芯片冲顶“科创板”

尽管2014年前后由于政策原因被国家广电总局科技司责令停止生产、销售直播机顶盒业务,但用“后视镜”的观点来看,被剪完枝叶之后澜起反而发展得更健康。也许现实并不像很多人所说的“机顶盒业务是澜起的鸡肋”。如果没有机顶盒业务也许澜起根本无法活到今天,但澜起今天的成就的确是源于持续不断的研发,掌握了缓存芯片的核心技术。若是碰巧一个产品的开发成功会造就一个公司的辉煌,但很难让公司的辉煌持续下去。破除很多公司“上市即巅峰”的情况,就要摒除过去几十年大陆半导体行业的急功近利。若想在集成电路某一领域真正拥有独步全球的核心技术,就需要长时间的研发和市场积累。

1、内存接口芯片属于小众市场

2018年公司前五大客户销售情况合计占总业务量的90.1%,而这些客户均来自DRAM市场。在DRAM市场,三星、海力士、镁光科技居行业前三名,2018年前五大DRAM公司几乎垄断了95%的市场份额,而公司的客户已经覆盖了下游市场的主要玩家,目前客户情况基本保持稳定的合作关系。

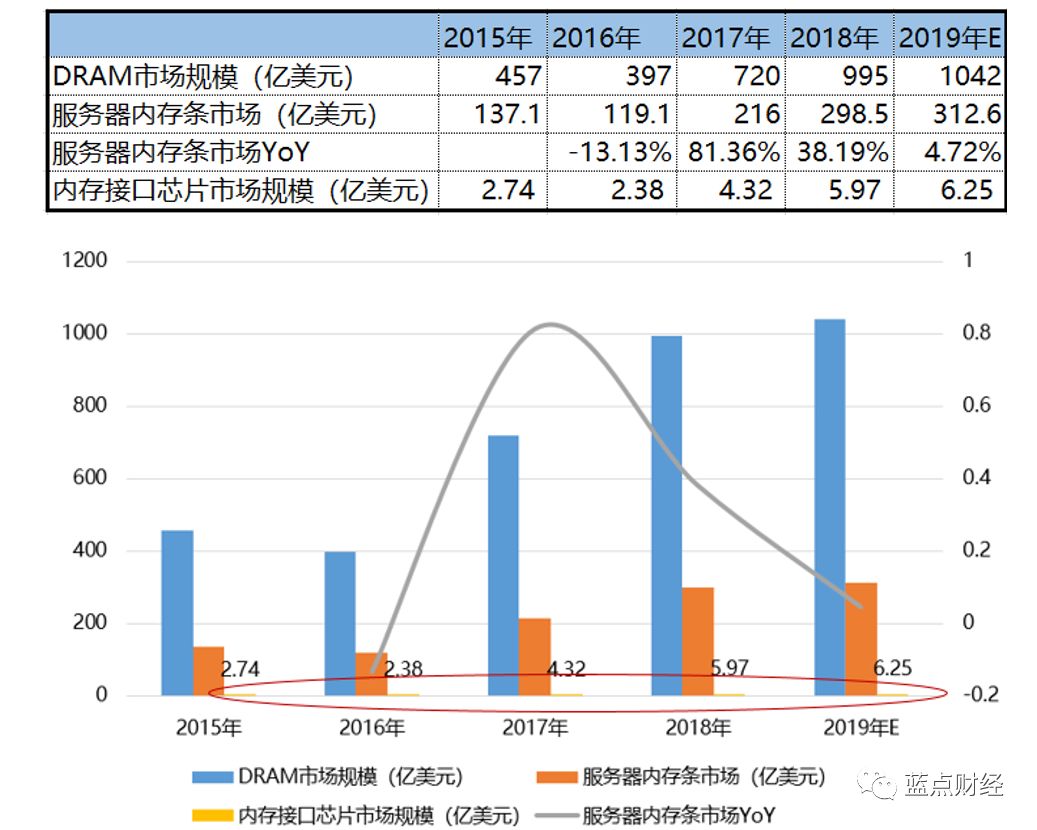

数据来源:公开数据,蓝点财经整理

不得不说半导体产业在2017年取得了创记录的业绩,产业规模一举突破4000亿美元。其中存储芯片占比集成电路产值近30%,内存DRAM用于智能终端的Mobile DRAM和大型网络设备的Server DRAM需求是五类中增速最快(其余三类是用于传统PC的标准 DDR DRAM、从DDR衍生的专用于图形处理的GDDR显存、用于液晶电视、互联网电视的利基型DRAM)。而2018年澜起科技的主营业务内存接口芯片占总业务的比例达99%以上,其产品主要用于服务器的内存条市场。

用于服务器的内存条市场约占总体DRAM市场的30%左右。一条服务内存条的BOM成本中,最核心的DRAM内存颗粒约占95%的成本,而缓存芯片仅占总成本的2%-3%左右,澜起科技主营业务目前的市场规模只是占很小的比例。

数据来源:IC Insights 预测,蓝点财经整理

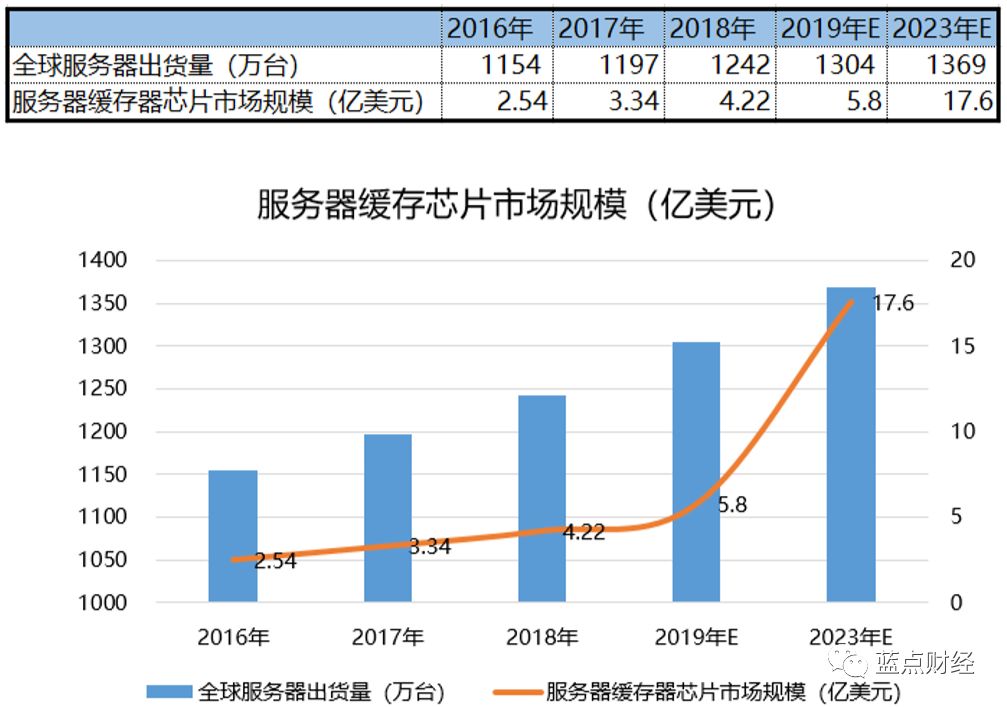

目前DDR3和DDR4的服务器市场中需要缓存芯片的RDIMM和LRDIMM共占据70%左右。其中主流的RDIMM大约占据其中的66%,高端的LRDIMM占据剩余的4%。按照整个服务器市场的出货量来看,2018年出货量约有1240万台,每个低端服务器(单CPU)需要4个存储通道,每个存储通道需要三颗缓存芯片,共需要12颗缓存芯片计算,目前整个服务器市场需要的缓存芯片约是1.5-1.6亿颗。

数据来源:蓝点财经整理

DDR3时代每颗用于RDIMM的缓存器芯片单价约为2-3美元,用于高端LRDIMM的芯片单价高达20美元以上。按照出货量情况计算服务器缓存器芯片的市场规模,从另一种途径再次印证了缓存器芯片的市场规模确实很小,而两种方法得出的结论相差不大。

数据来源:蓝点财经整理

但值得说明的是,DDR4时代需要的缓存芯片中RDIMM占据服务器市场2/3的,每个缓存芯片单价约为4美元,而剩余1/3高端的LRDIMM市场,单价则高达25美元。这个趋势也为澜起科技的发展创造了更好的机会。

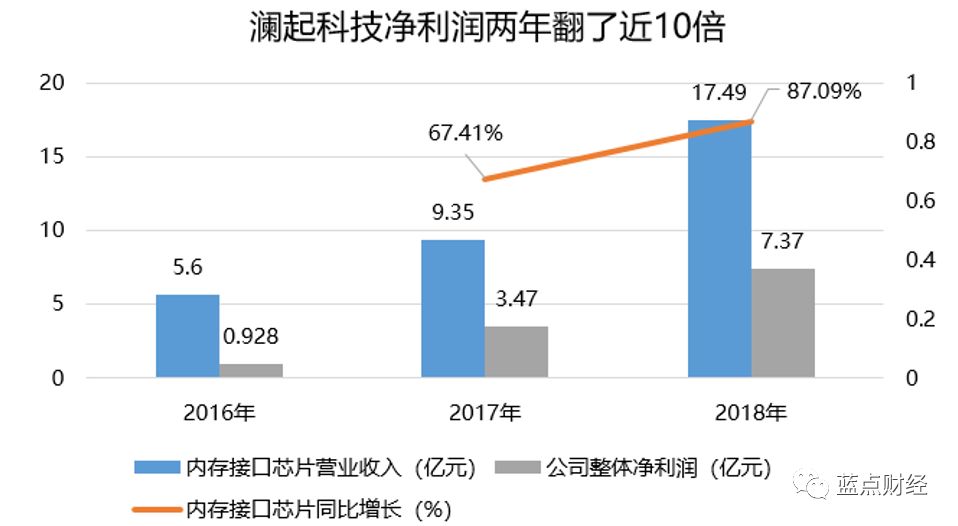

2、小众市场也有大赚头

按照两种角度得出的2018年全球内存接口芯片市场仅有5亿美元左右,折合人民币不到40亿元。但澜起科技凭借较高的市场占有率和DDR4内存接口芯片的领先技术、可靠性和良好的口碑,创造了巨额的财富。2016年,澜起科技净利润9280万元;2018年澜起科技扣非净利润已达6.89亿元,两年翻了近10倍,毛利率高达70.54%,一举成为科创板的“利润之王”。

数据来源:澜起科技招股书,蓝点财经整理

作为服务器CPU存取内存数据的必由通路,内存接口芯片有序调整CPU和内存之间的数据读写,存放,调取的各个过程,解决了传统并行式内存架构速度与容量难以兼顾的问题,使服务器和高性能计算机的性能有质的飞跃。但在这规模不大市场中,澜起科技之所以取得傲人的成绩,有两个最主要的原因:1、超高的市占率;2、因技术迭代而享受到价格增长的红利。曾经这个细分市场也有数十个玩家,随着时间流逝也逐渐退出了市场。

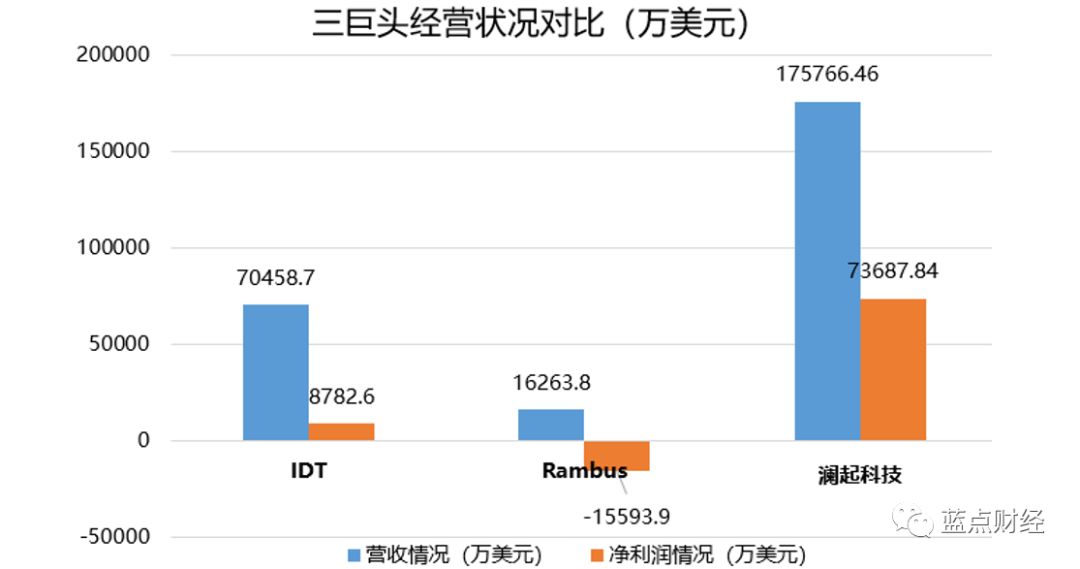

经过时间和市场的洗礼,很容易找到这个市场的主流玩家,如今在DDR4时代行业格局已三分天下,澜起科技、IDT和Rambus。这三家均可提供内存接口芯片解决方案服务,但相对而言,澜起科技产品线单一,IDT和Rambus产品更为丰富。总体来看公司和IDT在内存接口芯片的领域是产率较为接近,其内存接口芯片占总收入比例为30%。

数据来源:蓝点财经整理

对比三家的经营情况,澜起科技盈利情况最好。根据IDT2019财年前三季度报告统计,,Rambus占比相对较小且净利润不如前两家。注:IDT的数据是2019年前三季度,Rambus和澜起科技的数据是2018年前三季度。

数据来源:澜起科技招股书,蓝点财经整理

除了较高的市场份额之外,真正让澜起科技吸睛的是因技术迭代而享受到价格增长的红利。澜起科技2017年主营产品销售数量为1亿个,2018年为9642万个,同比略有下降,但是单品价格上涨了接近一倍,全年净利润大赚近7亿元。

数据来源:澜起科技招股书,蓝点财经整理

澜起科技自成立以来经营模式均采用Fabless模式,并且这种模式将长期持续。Fabless模式即无晶圆厂的集成电路设计企业模式,该模式下的企业仅需专注于从事产业链中的集成电路设计和销售环节,芯片的制造和封测分别由产业链对应外包工厂完成。由于该模式下公司无需花费成本建立晶圆生产线,且能充分发挥技术优势,快速开发出相关产品。这也是澜起科技能保持较高毛利率的原因之一。目前公司的主要晶圆制造厂为富士通电子、台积电等,主要封测厂为星科晶朋、矽品科技等。目前DDR4技术已经成为内存市场的主流,而澜起科技经过十几年的积累,掌握的主流技术为其创造了丰厚的利润。

数据来源:公开数据,蓝点财经整理

四、澜起科技的持续发展仍然靠技术:不迭代就淘汰!

内存接口芯片的技术迭代周期大致为4-5年,期间销售单价必然会逐步降低。在DDR4世代中Gen1.0-Gen2plus产品因技术和性能升级平均销售单价有所提高,但随时间推移这种技术红利会逐渐消失,销售单价逐年降低。

目前公司对DDR5标准下的新技术正在研发中,但仍然存在较大的不确定性,包括行业标准技术规格书的修订,新一代DDR5内存颗粒以及中央处理器等上下游合作厂商的产品研发进度均会影响澜起科技新一代DDR5内存接口芯片的研发和量产。目前,DDR5的规范制定已经到0.5版本,会在DDR4的基础上数据速率和密度再翻一倍,单颗粒容量可达32Gb,并预计会在2020年开始商用。

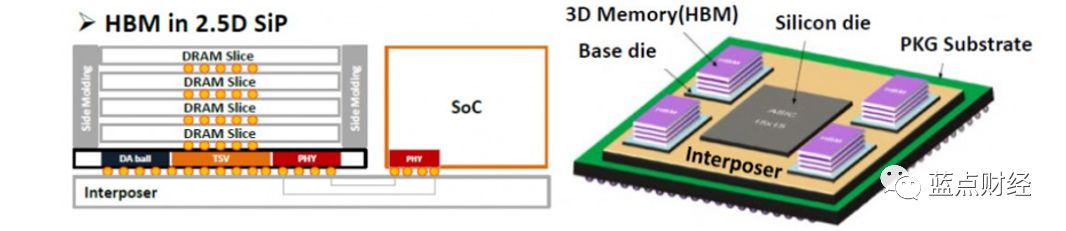

另外,DRAM还维持在2D构架,而其制程的微缩变得越来越困难,为了要延长DRAM这种内存的寿命,在短时间内要采用3D DRAM解决方案势必也会对公司的业务造成影响。比如DDR5采用HBM的封装以提高内存芯片的密度和通道数。High Bandwidth Memory (HBM) 技术是一种高速的3D封装的RAM接口技术。HBM技术通过TSV(Through-Silicon Vias:硅通孔)技术和内存控制器通过相应的Interposer互联起来。在HBM接口中,内存控制器和和不同的层间采用独立的Channel进行互联,各个Channel间互相没有关系,因为可以进行独立的时序设计以提高数据传输速率。

数据来源:公开数据,蓝点财经整理

所以公司不仅要对面的是现有技术的迭代和创新,还要面对整个产业的技术变革。若非有敏锐的市场眼光和持续的技术研发能力,很难基业常青。值得高兴的是,公司在研发方面从未懈怠,其研发投入占比近年稳定在15%左右,至2018年12月31日,公司研发人员181人,占员工总数比高达70.98%。

五、国内半导体公司的估值偏高,未来估值下行压力较大

集成电路设计行业国内A股上市公司中,尚无公司与澜起科技研发销售相同的产品。选择紫光国微(002049)和兆易创新(603986)也属于无奈之举,国内半导体公司的估值普遍偏高。

数据来源:Wind,蓝点财经整理

根据公司2018年归母净利润及营业收入乘以可比公司平均市盈率和市销率,可以得出澜起科技估值分别为525.54亿元和213.38亿元。澜起科技总股本10.17亿股,确定发行价格确定为24.80元/股。公开发行后的总市值为252.22亿元,与目前可类比的公司总市值平均值相近。

六、研判分析

根据分析,我们认为澜起科技近期(1-2年左右)仍然受益于现有技术优势、国产替代、国家政策的扶持以保持较强发展势头。但是,由于澜起科技主营业务的市场份额确实很小,行业增长瓶颈明显,另外公司切入其他领域没有技术沉淀和相应的市场积累,很难短期内获得良好业绩;其次全球内存价格回落,预计澜起科技上市以后的营收与利润增速将放缓,甚至出现回落;再者公司客户集中度太高,容易受国际市场波动的影响,如果国产替代的进度低于预期很容易被韩国巨头企业掣肘。所以,高估值背后隐藏的增长动能失速风险,将会使澜起科技1-2年后的市场表现不确定性大大提升。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。