【深度分析】为何我重仓碳纤维小巨人中简科技

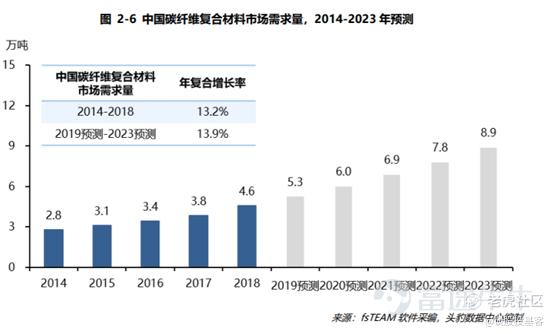

我今天要讲的标的是碳纤维龙头,长期是一个非常优质的标的,我会从行业、公司、估值三个方面详细分析。大家还请点一波关注,听我慢慢道来。这个标的叫中简科技,是给军队提供碳纤维的,那碳纤维是个什么玩意呢?碳纤维熟称黑色黄金,是含碳量在90%以上的高强度高模量纤维。具有耐高温、耐腐蚀、抗形变的特点,而且这种材料非常细,7、8根排在一起,才有头发丝那么粗,但拉升强度却能达到4800兆帕,是钢的7-9倍,并且能忍受住几千度的高温。也正是这种特性,碳纤维才广泛的应用在体育用品、风电、汽车、航空航天等领域。我们先来讲讲行业,首先就有小伙伴会问这个市场有多大呢,中国碳纤维复合材料市场需求量从2004年2.8万吨增长至2018年的4.6万吨,年复合增长率超过13%。

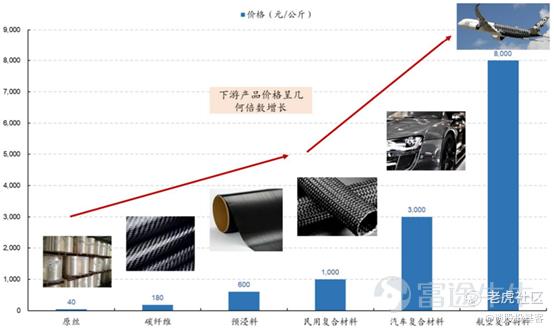

有的小伙伴就会说4.6万吨,好像也不大呀,你看看最近狂涨的磷、锂这些周期股,哪个不是百万吨起步的呀,的确,但是你要知道,碳纤维这玩意儿贵呀,原丝一吨只要4万,但是你一旦做成了航空航天用的,身价立马爆涨,直接飙到800万一吨。

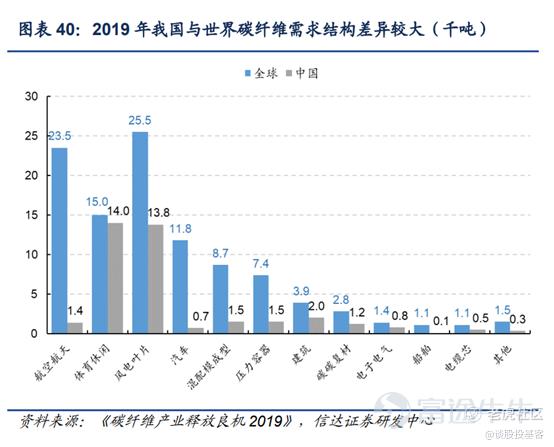

当然,现在市场上,一半以上都是提供给风力和体育用品两个行业,平均价格百万一吨,高价值的航空航天碳纤维复合材料使用很少,只有2000吨不到。所以现在市场规模并不大,也就500亿上下。但是未来大呀,你看,全球领域航空航天用碳纤维复合材料占比达到30%,而我国只有7%,比如美国第四代战斗机F35,碳纤维用量达到36%,美国B-2隐形轰炸机的碳纤维用料占比高达50%,而在我国飞机中,也就只有直-9型直升飞机这种的碳纤维用量已经达到50%,大部分第三代机也就5%上下。所以十四五规划中,明确指出要加大第四代飞机的占比,机架的碳纤维使用量要从5%提高到20%-30%,这一更新换代,需求不就出来了么。但是供给还是跟不上,不是不想要,工艺卡脖子,产能跟不上呀。为何跟不上,那就得说说碳纤维工艺。

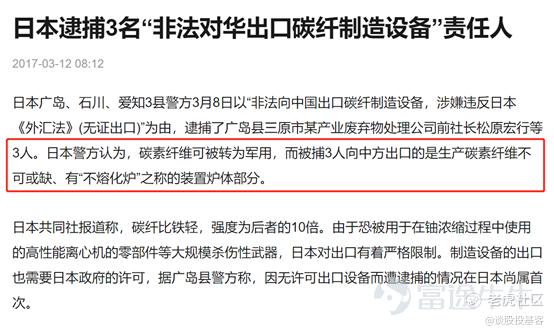

碳纤维的产生虽然始于爱迪生发明灯泡那会,但让这项工艺能够快速发展还是二战时期,当时,美国为了与苏联抗衡,需要寻找到耐烧蚀的材料用于制造航天飞机,因此从沥青中提取出碳纤维,但是这种工艺生产效率太低。真正发扬光大的还是上世纪五六十年代,日本采用聚丙烯腈代替沥青,生产出PAN基碳纤维,日本东丽获取这种技术后先在休闲体育市场发力,后打入航空航天领域,先后与联合碳化物公司、空客、波音公司等合作,才成为行业霸主。而制作碳纤维的工艺,甚至设备,都是绝密,2017年,日本就按照《外汇法》逮捕了3名向中国出售碳纤维设备的人。

所以,从设备到技术工艺,一直卡脖子,核心技术在美国日本等列强手中,也就是近些年碳纤维技术才开始慢慢有所突破,但是大家也知道,设备投产到产品正式生产有个两三年的时间,军工领域更长。你看看,设备产商精功科技这两年业绩有多好,股价涨的有多猛,就知道这个行业未来有多么景气。而具备先进技术的碳纤维制造产商,比如中简科技、光威复材、海源复材等,未来两年业绩肯定会爆发。那又有小伙伴会问,那这些当中,要选谁?在我看来,一定要选给航空航天领域提**品的产商,终端价钱摆在那,代表什么,代表毛利高呀,那首推中简科技。

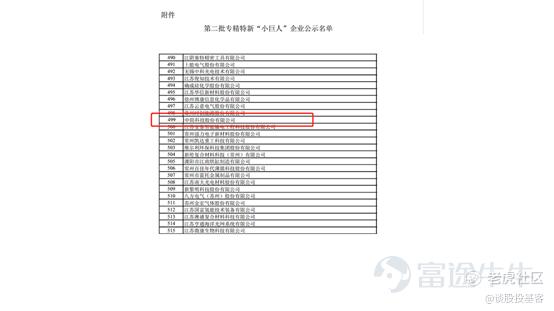

中简科技是国内领先的高端碳纤维生产企业之一,是我国高端碳纤维领域的专精特新“小巨人”,目前,公司已具备高强型 ZT7、ZT8、ZT9 系列,并且,他的产品只给军工使用。为何只做这么高端的航空航天,那我得说说他的技术和历史,公司2008年成立,就是为承担科技部重点项目“863 聚丙烯腈基碳纤维工程化”,经过了三年的艰苦奋斗,于 2011 年制备出T700 级碳纤维产品,满足了当时项目要求。

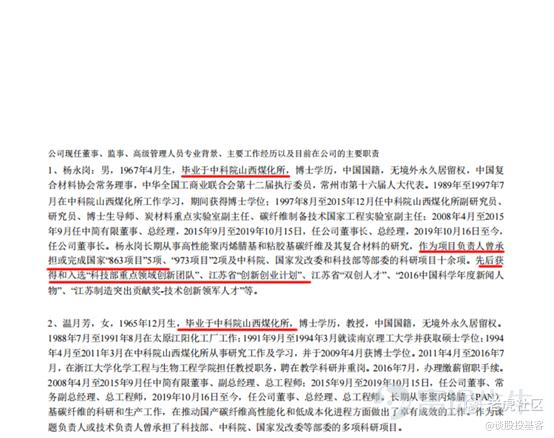

但是公司目标不满足于此呀,目标是更高强型的T1100,公司于是又啃次啃次干了几年,于2015年8月份,研发的高强型 ZT9 系列碳纤维经北京航空航天大学检测,性能已达到T1000级碳纤维技术指标,拉伸模量甚至超过T1100级碳纤维,且具备工程产业化条件。这项研究完全打破了日本东丽(TORAY)和美国赫克塞尔(HEXCEL)的技术垄断。公司经过长期自主研发并生产的国产ZT7系列(高于T700级)碳纤维产品打破了发达国家对宇航级碳纤维的技术装备封锁,各项技术指标达到国际同类型产品先进水平,经过严格的产品验证,已被批量稳定应用于我国航空航天八大型号,优先满足了国家战略需求。所以技术的领先性是中简的核心优势,而他能够拿到军品订单,也得益于创始人。创始人杨永岗和温月芳,二人均博士毕业于山西煤化所,长期从事碳纤维的科研工作,是业界顶尖的专业人才。其中,杨永岗为科技部 863 主题专家组成员,于 2013 年入选中组部第二批“万人计划”。他们最开始创业就是因为承接航空航天项目,所以也就这么一脉相承了。

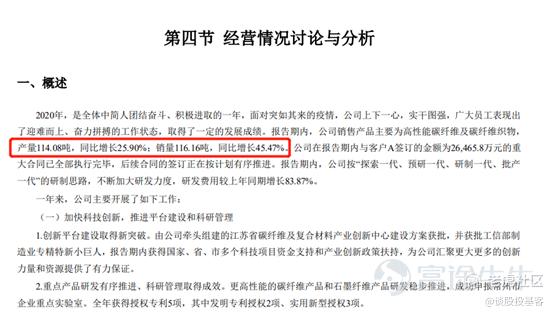

迄今为止,中简科技主要客户都是航天系和航发系的公司,对应的终端飞机都是军用机,这种生意的特点就是稳定性高、毛利率高,如果下游行业景气,未来的业绩可期。军工业务稳定,一般合作都是5到10年,不会随便更换供应商。下游景气,我已经从产业逻辑上详细解释了,从公司经营上,也的确如此,公司产能是100吨,但是2020年生产了114吨,销售了116吨,超负荷生产呀,产品供不应求。

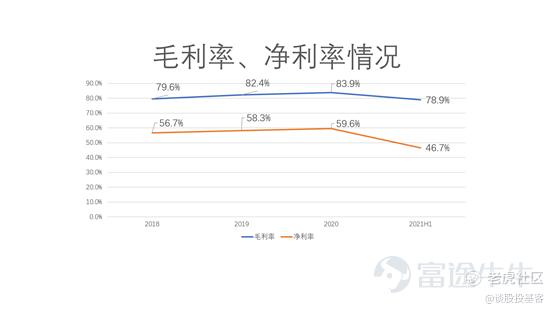

那利润率情况如何呢,公司2018年至今,毛利率一直处于80%上下,高的离谱啊,净利润一直处于55%以上,今年上半年跌倒46.7%,主要是因为折旧所致,等会我们做详尽分析。

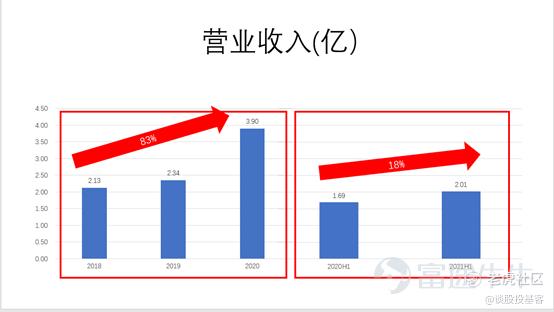

我们再来看看他其他财务指标,公司营业收入从2018年的2.13亿增长至2020年的3.9亿,增长幅度达到83%,今年上半年收入达到2亿元,比去年同期的1.69亿元增长了18%。

公司净利润从2018年的1.21亿增长至2020年的2.32亿,增长幅度达到91%,今年上半年净利润9400万,仅仅只是比去年9300万多了100万。收入增长迅速,净利润增长缓慢,是为何呢,关键还是费用,那我们来认真看看。

公司销售费用占营收比重从2018年的1.38%降至2021年的0.78%,不升反降,主要是因为公司就4个大客户,占总收入的98%,客户关系稳定,不需要给那么多营销费用,这是好事呀。

财务费用占营收比重也从1.03%降至-0.3%,代表什么,代表公司不仅不找银行借钱,还通过理财挣利息。

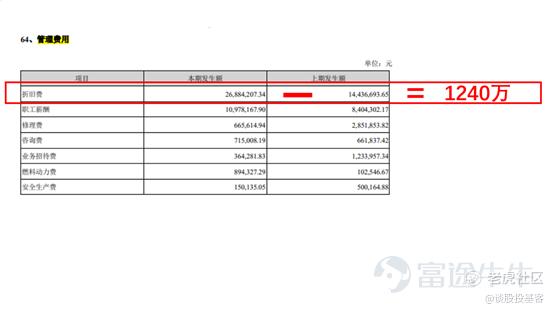

那关键就是管理费用,管理费用占比从2020年的18.8%增长至2021年上半年的21%,增长十分迅速。我们认真看看可以发现,主要就是折旧费多出了1240万,这1240万可是占净利润的14%呢,利润下滑就是它造成的。

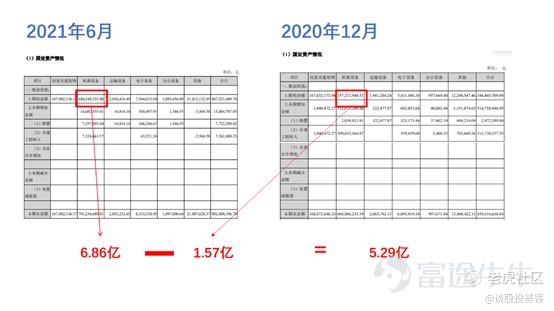

那这折旧为何突然增加呢,主要是因为相比2020年机器设备1.57亿,今年达到了6.86亿,增加的主要就是IPO时候投产的1000吨碳纤维生产项目,去年已经完工了,所以每个月都得折旧,但是迄今为止,仍然没有开工,所以暂时产生不了收入,我们前面也说过,行业非常景气,如果有合格的产品,客户会采购,所以等到验收合格后,这些设备带来的收入利润都是非常可观的。

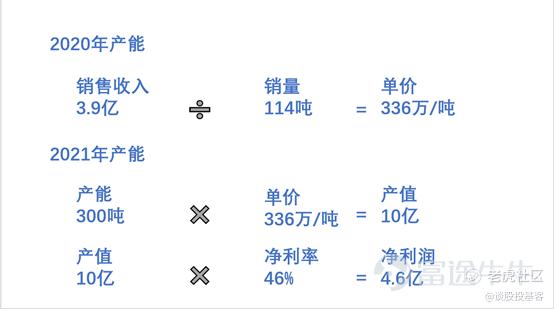

那到底多可观呢?2020年,公司一共生产了114吨碳纤维,卖了116吨,销售收入3.9亿,平均每吨单价336万。

2021年千吨线完成了,待检验合格后就能开始生产,12K丝束需要转换为4K的,大概能够生产出300吨碳纤维,年产值将增加10亿,按照46%的净利率,净利润能够增加4.6亿元。

这对于一个技术卡脖子,下游景气,毛利率达到80%,收入增长超过50%,ROE达到20%(其中资产负债率率不超过15%),ROIC也达到20%的标的来说,如果现有产能全部开工,PE不到30,PEG不到0.6,不算高。

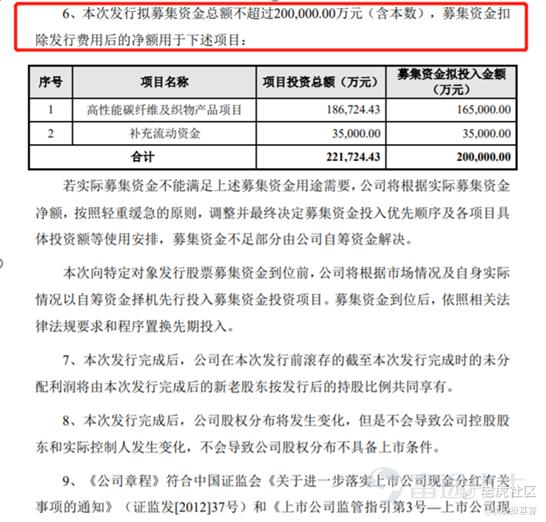

况且我们知道,公司最近发了一则定增公告,融资20亿,建立1500万吨的产线,该产线需要4年完工,完工后每年产生17.7亿元收入,净利润7.46亿,2.7年回本,收益非常可观。四年后,也就是2025年,公司总产量能够达到800吨/年,是2020年总产量的8倍。

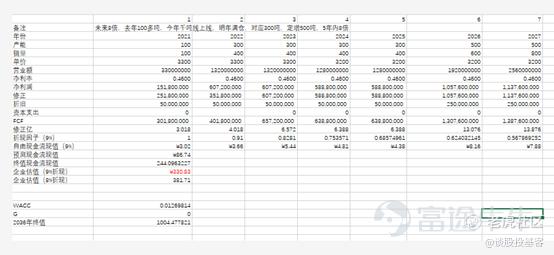

我们也可以用DCF来进行测算,由于公司负债较少,也没有发行优先股,我们将资本成本WACC设定为1.26%,折现率为9%,可以粗略计算出公司的内在价值在330亿,比现在197亿要高出不少。

至于这票最近走势如何,我们从图中可以看到,现在被这条趋势线压着,有回调的可能,股价站上趋势线并且站稳后,会有好的买入点。等待,总有大肉吃。

如果觉得这期视频好的,还请一键三连,我是谈股投基客,带你分析最热的票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 罗杰斯之王·2021-09-29生产成本可控,在国内具有明显的成本优势,成本优势就是最大的优势。点赞举报

- 黄毛·2021-09-29感谢分享,很详细的资料,现在确实也想把投资中心逐渐向实体产业转移点赞举报