这家专门服务有钱人的银行,倒了

(文末照例有一张图总结)

大家好,我是很帅的分析师

看似高冷实则社恐的波洛

今天我准备来聊聊

最近风云再起的

银行危机

最近美国的银行倒闭了不少,很多人担心这波会演变成类似08年的金融危机。

毕竟今年破产的美国银行,总资产加起来已经有5,485亿美元。

而就在上周,美国一家专门服务有钱人的中型银行——第一共和银行,也倒了。

第一共和银行(the Frist Republic Bank,咱下面就简称为FRB吧)跟之前心思都放在币圈上的妖艳**(签名银行)不一样,它可一直本本分分做贷款生意。

就算倒闭时,不良资产率也就只有0.06%。

我跟了一段时间这个事件,发现整个事件里最郁闷的,是FRB的冤种投资者们,最后连渣都不剩。

反倒是把FRB吃干抹净的摩根大通,成了美国人人称赞的“救市英雄”。

今天我打算回答几个问题——

|

今天我们就来聊一聊——

Part 1

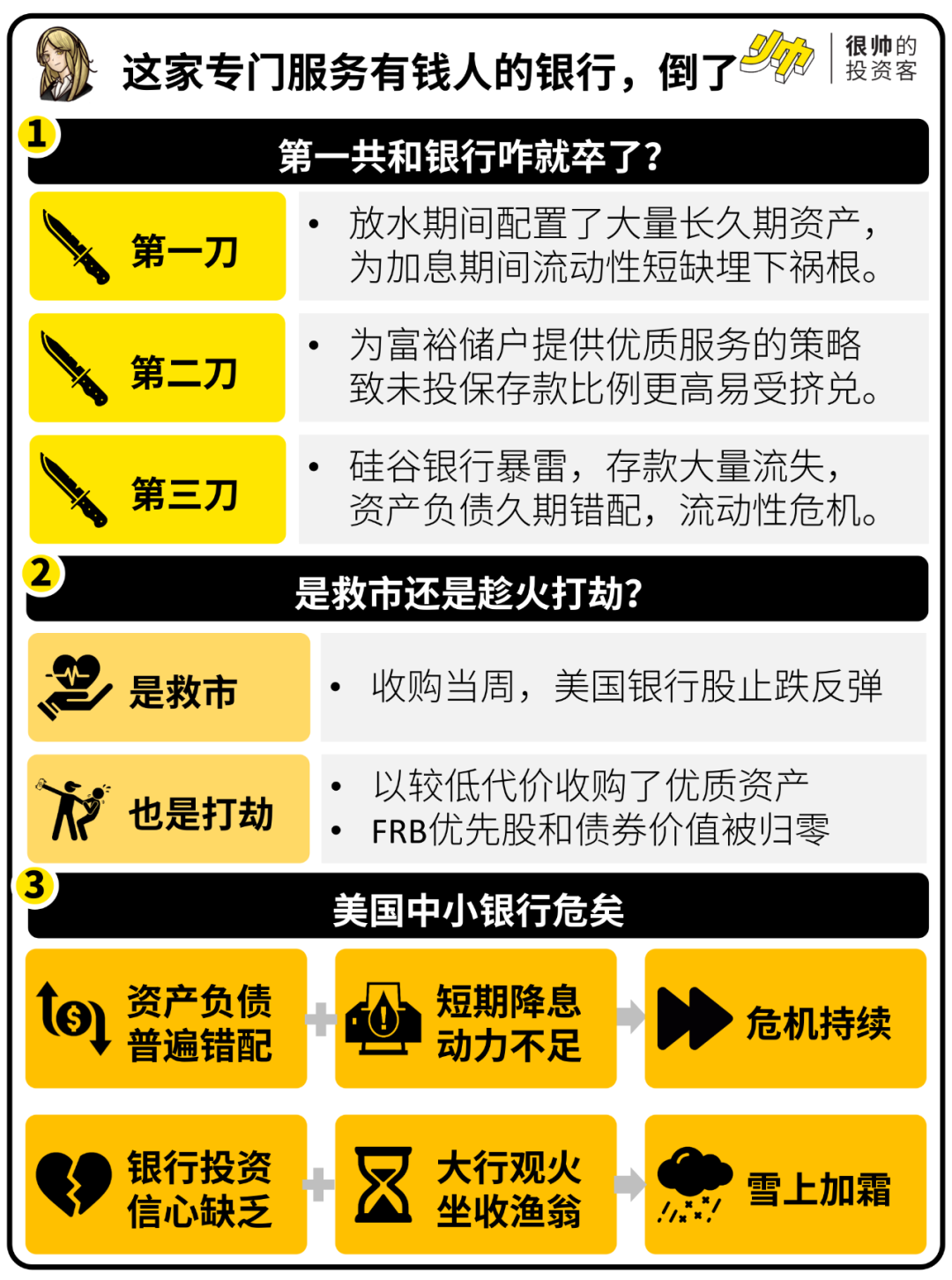

😵 FRB怎么就卒了?

事情还得从2020年说起——

为了应对疫情带来的经济冲击,美联储印钞机二十四小时开足马力,无限量量化宽松+直升机撒钱,把联邦基金目标利率狠狠按在了0~0.25%的地平线上。

在这波撒钱狂潮中,FRB也跟着吸收了不少低息存款(2021年支付给储户的存款利率只有0.12%);但是由于资金泛滥导致金融资产价格疯涨,苦于买不到啥合适的资产,FRB就把这些钱都拿去放长期固定利率的抵押贷款了。

可惜这个时候FRB还不知道——

2022年,美联储扭头开始疯狂加息,美国联邦基金目标利率从2022年初的0~0.25%一路飙升到如今的5%~5.25%。

这一对比,百分之零点几的存款利率就太寒碜了,市场也逐渐重新定价。

不过FRB也有自己的护城河,那就是专门为美国高净值人群打造优质服务。

可以说,客户要星星那绝对不给月亮,总之是把服务做成了艺术。

这招差异化竞争帮FRB占领了美国高净值人群的用户心智。

FRB创始人吉姆·赫伯特曾经骄傲滴表示——

但是这种专门为富人服务的经营策略也导致了,FRB大额存款的比例更高。

要知道,美国政府只给低于25万美元的部分兜底。

也就是说如果银行破产了,储户存款中超出25万的部分就要不回来了。

截止到今年3月中旬,FRB未投保存款比例为70%,远高于美国中型银行无保险存款占比的中位数55%。

这意味着银行业太平的时候还好,一旦发生挤兑,FRB必然会先被市场抛弃。

那真是怕什么来什么,3月份硅谷银行破产,市场信任崩塌,于是储户开始争相逃离FRB。

3月份中下旬,FRB流失存款超过990亿美元,占存款总额(硅谷银行事件前)的57%。

虽然这个时候FRB已经“身负重伤”了,但是如果资产有足够流动性,还是能抢救一下的。

毕竟储户走了,还可以再发展嘛。

但是因为之前大放水时期,放了太多长期贷款。

导致大部分资产都很难在短期内变现,FRB现金流枯竭,断送了最后一丝生机。

3月16日美国几家大银行曾尝试输血救助FRB,合计在这存入了300亿美元资金。

但这点钱显然是杯水车薪,FRB只能靠疯狂借钱度日,高昂的借款成本让FRB的净息差持续收窄。

硅谷银行事件发生一周后(截止到3月15日),FRB一共从美联储折现窗口(美联储给银行们救急用的贷款)借了1,090亿美元,此时超过三分之二的折现窗口是被FRB借走的。

5月1日,失血过多的第一共和银行迎来它最终的命运——

Part 2

🔪 是救市还是趁火打劫?

5月1日,美国联邦基金公司(FDIC)接管了第一共和银行。

FDIC自然是想快刀斩乱麻,赶快把这颗烫手的山芋丢出去。

毕竟此时的FRB已经是一具僵尸了,这种局面拖得越久,它污染的范围就越广。

另外FDIC也想多回点血,于是宣布——

当天美国第一大银行摩根大通,以106个亿美元的价格击败了三家对手,赢得了FRB的收购权。

摩根大通宣布收购FRB之后,美国银行危机的阴霾暂时散去——上周五美国银行股全线反弹,银行业指标KBW指数收涨4.6%。

摩根系又一次成功解救了美国金融市场(诶,我为什么要说又),收获了鲜花与掌声。

而这对于FRB的投资者们来说,简直就是趁火打劫。

首先,FRB资产的质量并不差。

FRB的资产中大部分是长期抵押贷款,而且坏账率非常低,只有0.06%。

经过一番挑挑拣拣,摩根大通收购了FRB中 1,391亿美元的净资产(资产2,291亿-负债900亿),实际一共出资606亿美元(上面提到的106亿现金+给FDIC打的500亿白条)。

除了这种显性的好处,还有不少隐形好处——

加息这两年,银行之间的客户竞争更加激烈了。

而FRB的客户中,中产及以上人群占很高的比例。

现在,这些优质客户都归摩根大通了。

可摩根大通不光占了便宜,还耍起了流氓。

如果在正常情况下,收购银行需要先从股东手里买下所有股权,还得承担被收购企业的所有债务。

但从FDIC这过了一手,FRB的优先股和公司债,竟然直接被清零了。

等于说摩根大通把FRB吃干抹净,连一点渣都没给原来的银行投资者们留。

另外,收购的过程也非常丝滑。

FDIC为了尽快平息风波,对各种繁琐的并购审查程序一路开绿灯。

摩根大通这波里外里算是赢麻了。

而有意思的是,在正常情况下,摩根大通是不被允许参与银行并购的。

因为08年美国颁布了一项联邦法律,禁止“控制美国受保存款机构存款总额10%以上”的银行收购另一家银行,来防止银行“大而不倒”。

根据FDIC的数据,截止到去年底,摩根大通持有美国国内存款总额的11.36%,其实已经超过了10%的上限。

那摩根是怎么成功绕过这个限制的呢?

其实这个法案里有一个技术性后门——如果收购涉及违约或有违约风险的银行,就可以免除市场份额上限。

摩根大通这次收购就是走了这个技术性后门。

至于谁这么有先见之明,在08年早早留下了这个后门,是不是就细思极恐了……

Part 3

😢 中小银行的噩梦开始了?

摩根大通是面子里子都有了,但是美国越来越多的中小银行,如今快要连裤衩子都不剩了。

其实被美联储近几年“先放水,再加息”坑害的中小银行并不止FRB一家。

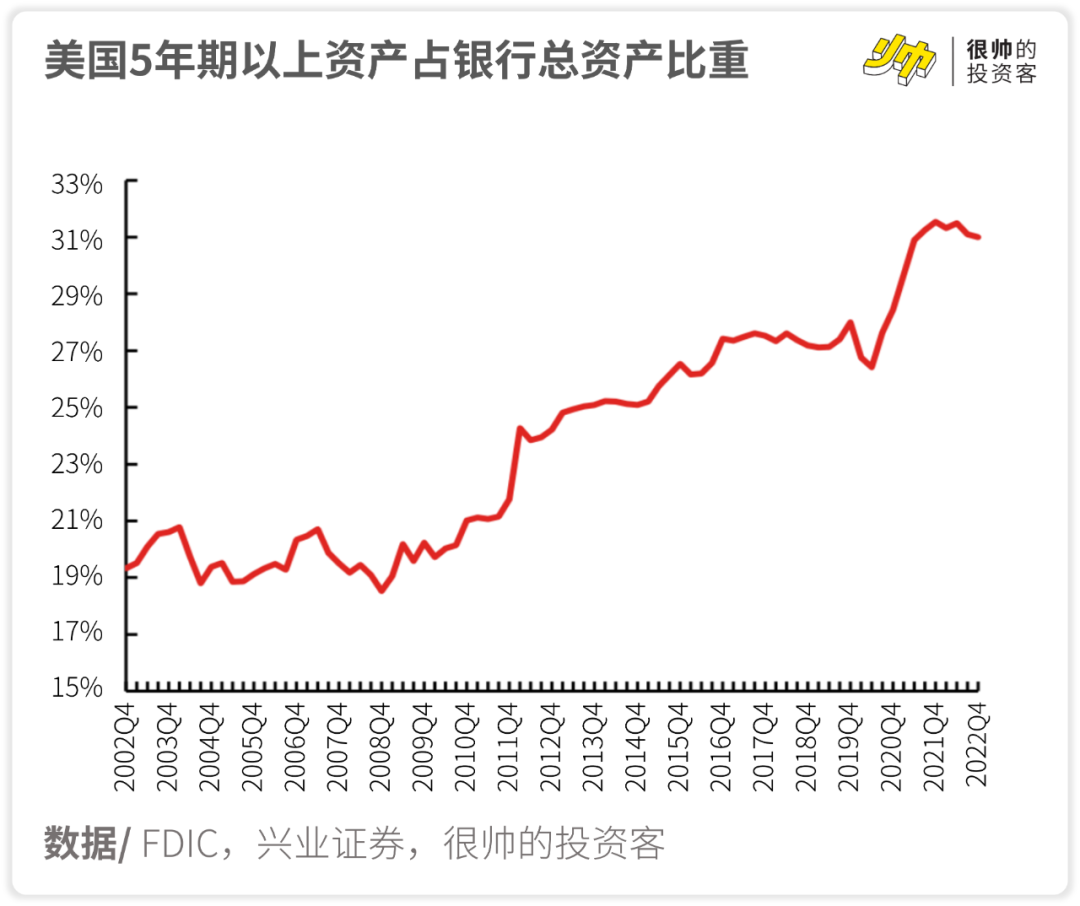

根据FDIC的数据,美国5年期以上资产占银行总资产的比重从2008年四季度的18.53%,上升到了2022年四季度31%;而这其中,资产规模在2,500亿美元以下的中小银行,长久期资产占比上升幅度更大,也就意味着,中小银行普遍面临更高的流动性风险。

4月美国非农就业数据大超市场预期,在抗通胀并不顺利的局面下,估计美联储短期之内也没啥动力降息,也就是说小银行的流动性风险还会持续下去。

更糟糕的是,摩根大通这次收购,在美国银行界起了一个坏头——

一方面,由于这次收购不讲武德,严重打击了银行投资者们的信心。

美国银行优先股面临有史以来最快速度的抛售;银行发行债券的速度也是2018年以来最慢的,这对于中小银行的艰难处境来说无疑是雪上加霜。

另一方面,美国的大银行意识到等小银行破产之后再出手能捞到更多好处,估计更愿意隔岸观火,再坐收渔翁了。

好家伙,美联储和美国大银行们,一个管杀,一个管埋,真是配合默契啊。

目前来看,这波加息的大火,还烧不着美国的大型银行,所以发生系统性金融风险的可能性还是比较小的;不过外围的中小银行嘛,苦日子还在后头呢。

照例一张图总结一下——

P.S. 最近因为有消息说储蓄险又要下调收益率了,所以有读者说,考虑再多买点年金险,但老是在纠结未来会不会发生严重的通货膨胀。毕竟就像我说的,遇到高通胀的话,比如像美国7%、8%的通胀,那3.5%的名义收益率实际上就是妥妥的亏损啊。我衡量了下,觉得后续高通胀的概率并不大,找天给大家分析下背后的逻辑不晓得你们会感兴趣不,感兴趣的小伙伴点个在看呗。预计周四或周五给安排上。

🤑

“Greed is good.”

“很帅的投资客”的所有内容皆仅以传递知识与金融教育为目的,不构成任何投资建议。一切请以最新文章为准。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。