大宗商品投资系列——加入大宗商品带来了“神马”

大宗商品投资系列——什么是大宗商品及资产配置为何需要大宗商品

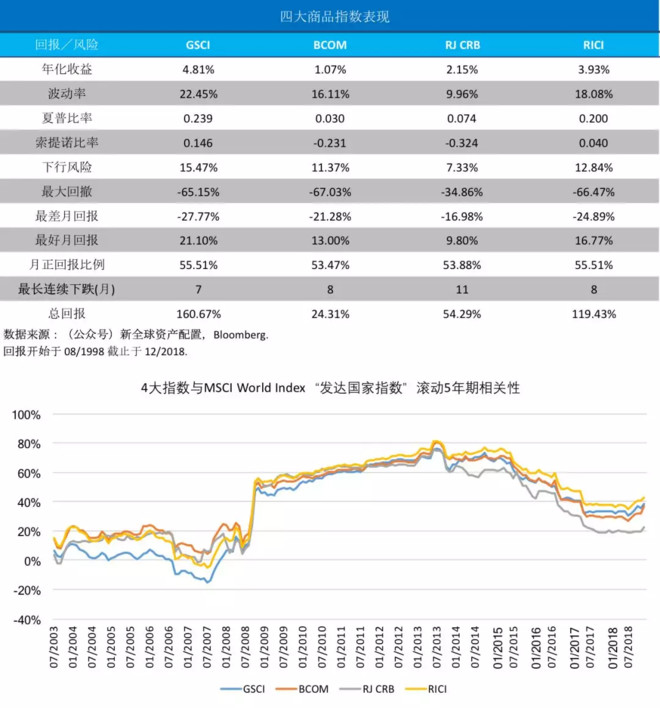

接上篇,本文内容包括大宗商品指数介绍及加入大宗商品后组合表现。

加入大宗商品带来了“神马”

上面说到,加入负相关性资产对分散投资组合的风险有很大作用,这样的“作用”可以被论证吗?在做进一步研究之前,我们先好好了解这些将要被烹饪的食材,和大家分享一下大宗商品市场主流的几大指数。

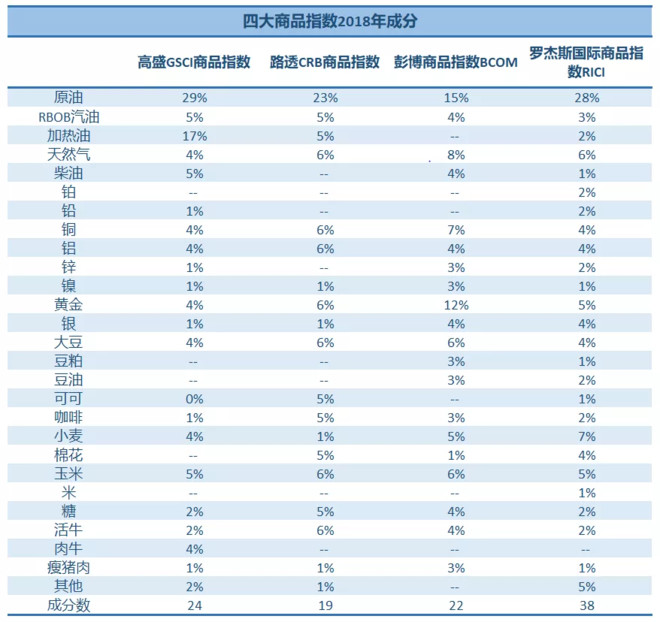

1、高盛商品指数 GSCI (Standard & Poor's Goldman Sachs Commodity Index)

高盛商品指数GSCI是一个反映商品市场投资收益的综合性指数,它代表了无杠杆、对多种商品期货合约同时做多,将利润再投资的一种投资方式。这些属性使GSCI商品指数成为商品市场中有代表性的、方便投资者进行投资的指数。

GSCI商品指数衡量了24种大宗商品,包括能源、农产品、工业金属、贵金属和牲畜。能源板块在GSCI商品指数中占最重的权重,约为58.5%。比重第二的则是农业板块,占比约为18.25%。由于以原油为代表的能源,在近几十年间价格大幅上涨,GSCI商品指数现在已经成为跟踪量最大的商品指数了。GSCI商品指数在每年1月份进行一次权重调整,调整的依据是各商品过去五年的平均生产量。

许多股票指数都是以股票市值作为权重构建而成的,但是商品是没有与股票市值相对应的概念,而想要把一个商品从生产出来到被消费掉的市值完整跟踪计算出来,那是非常艰难的。幸运的是,商品经济价值的净多头头寸与其产量是成正比的,所以GCSI选择使用全球平均产量作为调整标准,这种调整方式有效地反映了全球通胀压力。

GSCI商品指数为了方便投资者复制投资,一般持有流动性较强的近月合约。当近月合约将进入现货交割月时,就移仓至下一个月合约。GSCI商品指数会在每个月第五个交易日到第九个交易日进行展期交易。在迁仓期间,每天迁仓交易量是全部交易量的 20%。在第五个交易日之前,整个投资组合包括最近交易月份的商品期货,在第五个交易日收盘以后,整个投资组合持有 80%的最近的合约,持有 20%下个月份的合约。以这种方式,在第九个交易日收盘后,GSCI商品指数持有的合约从最近的月份转移到下一个的合约月份上了。

2、路透CRB商品指数 (Thomson Reuters Commodity Research Bureau Index)

CRB是全球历史最悠久的商品指数,由美国商品研究局(Commodity Research Bureau)推出,最早可追溯到 1957 年。最初由 2 种现货、26 种期货商品构成,现在已经涵盖19种商品。2005年,CRB商品指数重新命名为 Reuters/Jefferies CRB 指数,简称为“RJ/CRB 指数”。现在RJ/CRB指数中能源占比约为39%,农业占比约为39%,金属占比约为20%,牲畜占比约为7%。2005年之前,RJ/CRB商品指数中所有商品的权重是等同的,而新的商品指数将所有商品分成四个权重等级,第一等级由石油产品组成,权重封顶为33%;第二等级由七种高流动性商品组成,最高权重为42%;第三等级由四种流动性较好的商品组成,最高权重为20%;第四等级由五种商品组成,最高权重为5%。除了第一等级之外,其他等级内的商品都是等权重的。RJ/CRB商品指数每个月调整一次,选择的商品价格采用期货合约的近期月份,而不是以前采用的6个合约月份的平均价格。

由于RJ/CRB商品指数涵盖的商品都是原材料性质的大宗物资商品,而且价格都是来自期货市场,RJ/CRB商品指数在反映世界商品价格的总体动态上有着特殊的作用。它能够较好地反映PPI和CPI的变化,有效地传递通货膨胀的压力。有研究表明,RJ/CRB商品指数与通货膨胀指数在同一个方向波动,同时也与债券收益率在同一方向上波动。

3、彭博大宗商品指数BCOM (Bloomberg Commodity Index)

彭博商品指数BCOM是一个具有高流动性和多样性的商品指数,现在包含了22种商品,覆盖了7大类商品。BCOM每年都会利用商品交易量和全球产量来调整持有的合约。每种商品合约的权重有2/3是由交易量决定的,有1/3是由世界产量决定的。为了防止过度集中带来的风险,BCOM对单个大宗商品的类别设定了33%的上限,对单种大宗商品设定了15%的上限。BCOM2019预期权重为:能源30.34%,农业29.95%,金属33.78%,牲畜5.94%。

4、罗杰斯国际商品指数RICI (Rogers International Commodity Index)

RICI是由“商品大王”的Jim Rogers于1998年创建的,现在覆盖了38种商品,涉及能源、金属、以及农业三大类。该指数以商品的流动性以及全球消费量来作为选择商品的标准。与以往的商品指数不同,RICI不仅包含在美国交易的期货合约,它还包含了四个国家,十个交易所,以及四种不同货币交易的期货合约。现在,RICI的能源占比约为40%,农业占比约为31.9%,金属占比约为25.1%,牲畜占比约为3%。

二、加入大宗商品的有效前沿

在证券市场上可用于投资的证券种类繁多,因此投资者可以建立无数个证券组合进行投资。那这么多种证券组合,哪组是最有效的投资组合呢?马克维兹提出的有效前沿(efficient frontier)就是来回答这个问题的:有效前沿,是指在给定的风险水平上有最高收益,或在给定的收益水平上有最低风险的投资组合。

相同的一组食材,用不同的烹饪方式能做出各式的菜式,而不同的食材(资产标的),用同样的理论来进行搭配,也可能会有更惊艳的效果呢!那么,我们尝试在”股+债“这道经典的土豆炖牛腩中,加入西红柿(大宗商品)这一食材,看看是否会烹饪出更加美味的佳肴。

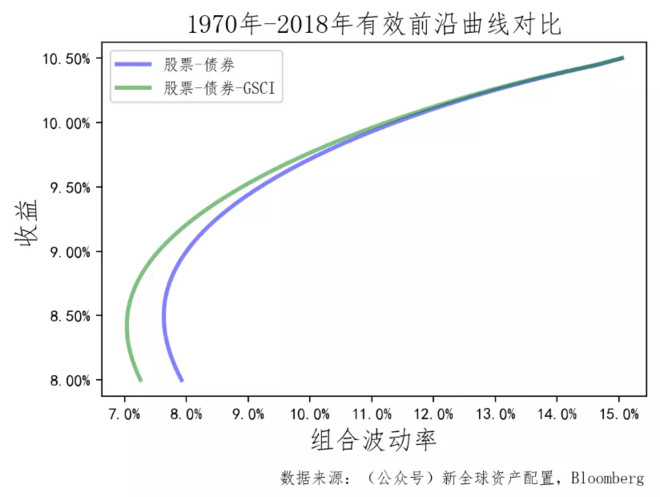

1、股+债+大宗商品GSCI

下图是投资组合最常见的结构,绿色的线代表了股票-债券-大宗商品GSCI指数的有效前沿,蓝色线则是股票-债券的有效前沿。在这里,股票用的是标普500,债券则用的是美国十年期国债,大宗商品则用的是GSCI指数。可以看到,在同等收益下,股票-债券-大宗商品的波动率更小一些,加入大宗商品降低了组合的风险。有效前沿进一步验证了之前所提到的大宗商品在组合中的优势。

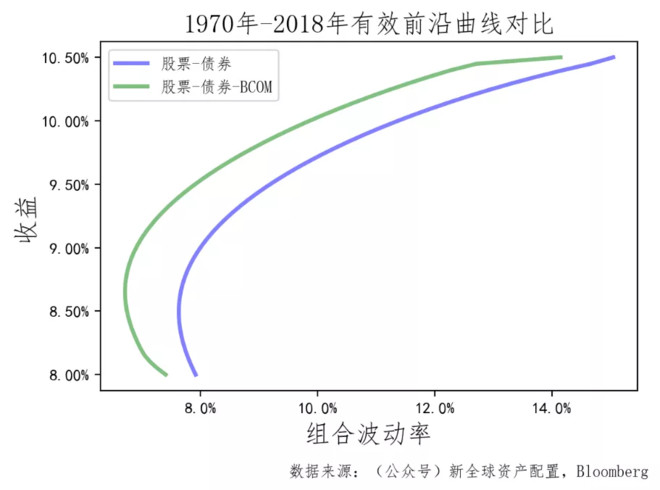

2、股+债+BCOM

接下来我们不用GCSI商品指数,我们用BCOM商品指数做了一样的有效前沿分析。和之前一样,下图组合中股票使用的是标普500,债券使用的是美国十年期国债。可以看到,加入BCOM商品指数后的有效前沿会比加入GSCI商品指数的要优越一些。为什么都是商品指数,但结果会不一样呢?其实这是可以理解的,因为不同的商品指数,其成分也有些差别。相对于GSCI商品指数来说,BCOM在大宗商品三大类能源、金属和农副产品的权重配比更为均衡,BCOM的金属占比高于能源占比大的GSCI。

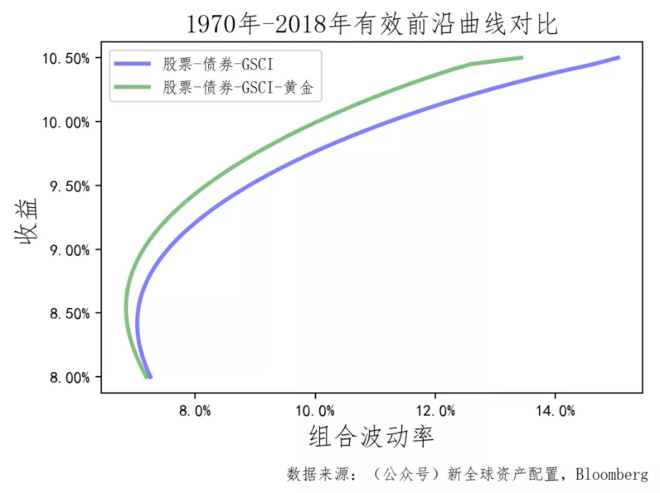

3、股+债+GSCI+黄金指数

那既然GSCI的金属占比较小,为了提高金属类的风险敞口,获得更均衡的商品种类覆盖,我们尝试将GSCI和黄金指数都加入组合里,减少一下能源比重。下图中的有效前沿显示,加入黄金指数确实会提高组合的效率。

接下来,我们选取股票-债券组合,股票-债券-BCOM组合,股票-债券-GSCI-黄金指数组合有效前沿上最优配比,即有效前沿上波动率最小那个点的资产配比。

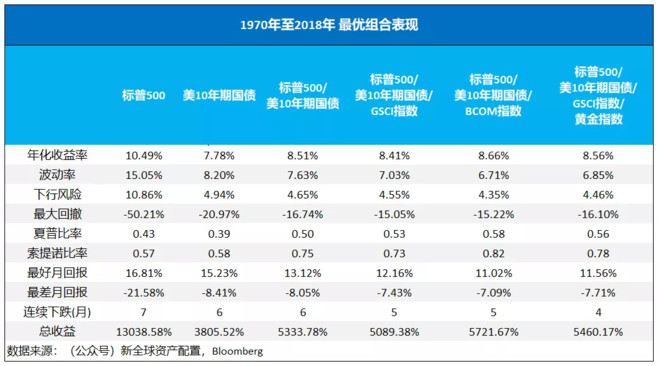

我们仔细看看这样的配比能给组合带来怎么样的好处。下图展示了从1970年至2018年6种组合的表现:

前两列是持有单个资产的组合,后四列则是持有多个资产的组合。仔细看看最大回撤,我们能明显感觉到:只投资于单个资产的想法有点naïve。股票-债券-大宗商品组合,特别是股债GSCI黄金和股债BCOM,在投资方案中绝对是扛大旗的,耐得住时间的考验。相对于其他组合来说,它的夏普比率最高,同时下行风险也是最小的。增加大宗商品的头寸,在in-sample测试上,能够有效地控制组合的风险。

@__33 @Tony特别帅 @夏夏夏 @洛川 @我是股神的小腿毛 $老虎中美互联网巨头ETF(TTTN)$ $纳斯达克中美互联网老虎指数(QNETCN)$ #TTTN# #ETF#

免责声明:本素材不应被视为面向投资人分发的资料。本文不包含以下内容:(1)购买任何金融产品或服务的要约;(2)对任何金融产品采取任何行为的建议;或(3)任何投资意见。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 勇攀珠峰·2022-04-25您好,这些指数在哪里可以查询到呀?点赞举报

- 洛川·2019-01-24收藏了。感谢花花1举报

- 毒毒毒·2019-01-23看饿了😂点赞举报

- M_·2019-01-23土豆炖牛腩加西红柿😋点赞举报