全球投资谈:靠谱?分析师:今年是牛市;什么,巴菲特又不行了?

投行分析师2019年股市预测普遍大大高于2018终值;巴菲特投资遇损,他又双叒叕不行了?

自从去年10月市场动荡,12月市场跳水以来,投资者一直处于紧张情绪中,以至于最近终于碰上美股连续几个交易日连涨,大家脸上都带上了喜悦的笑容,同时也紧张的琢磨,我是该在反弹中减仓,还是继续观望?

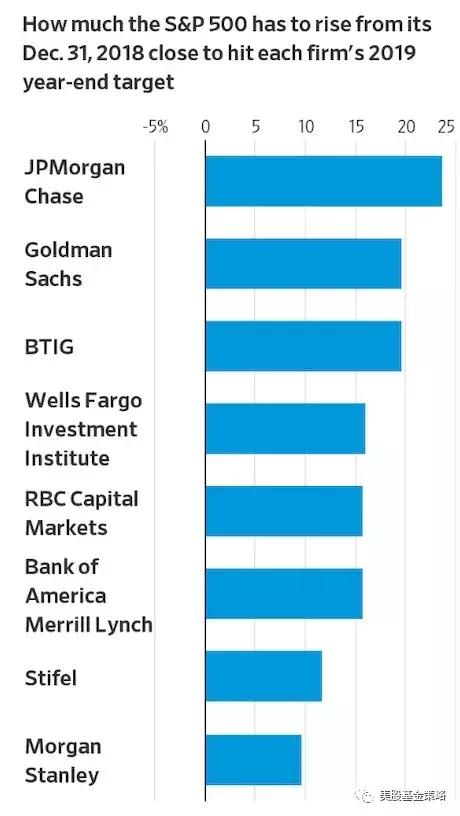

市场近期幅度不小的反弹,应该是让各大投行预测2019年市场点位的分析师们最为欣喜的。因为2018年市场的糟糕走势,分析师们普遍将其2019年的目标点位下调,但是大都幅度不大,比如花旗银行首席美股分析师Tobias Levkovich的标普500指数目标价就仅仅从3100点下调到了2850点。

以2018年12月底标普500指数的点数来看,距离各大投行最新的2019年目标位置普遍需要再涨10%以上,摩根大通的展望更是涨幅接近25%!这就造成了一个有趣的局面,各大投行近期报警声不断,但是相关股市展望却依然是:牛市,而且是比较强劲的牛市。。。是不是你也感到有些不靠谱,伴随近期贸易那事儿有好消息迹象,市场表现确实令人欣喜,但是对于投资者来说切勿轻易离场的同时,也请注意别轻易加码。

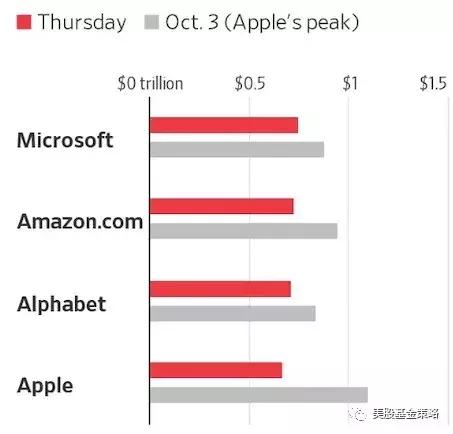

与此同时,在动荡的市场中,全球市值最大公司宝座的位置也是争夺激烈,但是这种“争夺”不是真的这些公司要去争,而且这地位也不是争来的,是伴随市场反映的此起彼伏。

去年10月3日,苹果达到其市值巅峰,那时亚马逊也势头不错,微软稳步紧跟,谷歌四平八稳,不过谁也没料到后面是场比谁不那么惨,全靠同行衬托的局面。苹果股票跌幅之凶猛令人意外,一下子被三个后面的追兵“赶超”,在本周二开盘前,微软还是全球市值第一公司,但是我们也知道,接着就被亚马逊超过。由于几家公司庞大的市值,其实大都也就几个到十几个点的差距,伴随进一步的市场波动,后续还有戏瞧啊。

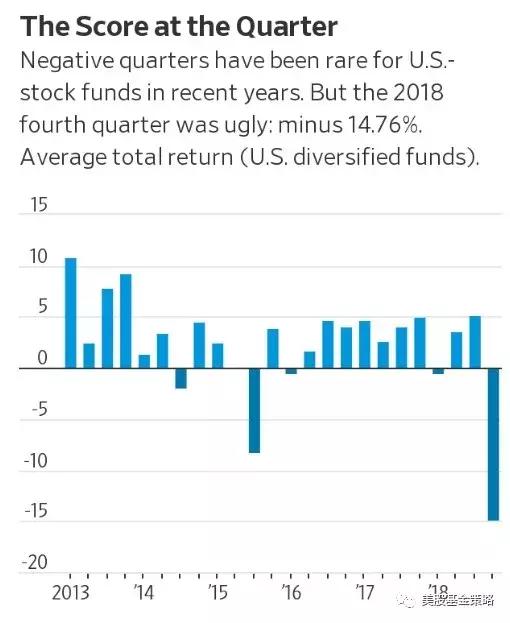

期待市场回暖的还有基金行业,市场如果持续下行,哪怕在美国这样投资者相对成熟的市场,任你基金公司如何劝大家淡定,也会有越来越多的投资者稳不住啊。特别在ETF盛行后,从共同基金到对冲基金更是面临巨大冲击,比如美国共同基金行业中的混合型基金,其四季度平均完全收益便创出近年来新低。

我们可以看到,除了2015年那个市场动荡的二季度,这几年的季度收益上,行业平均水准多是正的,亏也亏的很少。而在2018年四季度,混合型共同基金的平均收益不但是负的,而且跌去14.76%,创出近几年记录。

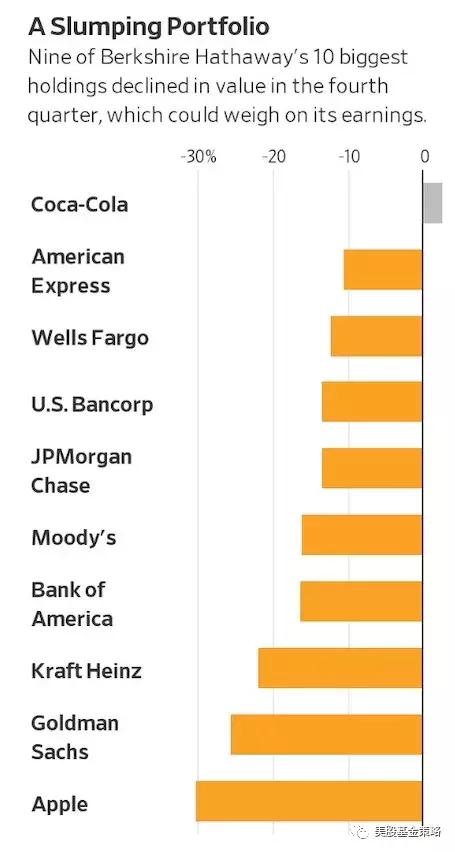

当然,论亏损,最近最大话题就到了巴菲特老先生身上,毕竟,作为最近几个季度的苹果铁磁,苹果大跌之下,伯克希尔哈撒韦自然承受了严重的阶段性损失,而苹果的大跌还只是其中的冰山一角。

可以看到巴菲特十大仓位中股票,除了可口可乐,在四季度全部下跌,而且苹果、高盛、卡夫亨氏、美国银行、穆迪的跌幅都超过了同期标普500指数。

一时间,质疑巴菲特的声音又起来了,比如巴菲真的不懂科技股,巴菲特不行了。事实上,巴菲特四季度中招,最关键的还不在于个股选择,还是一个同期的趋势走向。其实对巴菲特的投资,最大的趋势影响是金融板块,在四季度,美国金融板块压力很大,一方面投资者担心加息已经开始对经济产生不利影响,让金融业实际获利减少;另一方面在后期又是美国经济预期下降,投资者开始担心美联储可能加息周期进入尾声,甚至可能在2019、2020年降息,反正这段时间金融板块里外不是人。

事实上,过去我也介绍过,这几年巴菲特的投资完全收益本身就在标普500指数以下,但是即使近期撞上了苹果大跌,要急吼吼的否定老年巴菲特恐怕为时尚早。有人又拿IBM说事儿,确实,IBM就是巴菲特投资的错误,但是请注意无论从绝对亏损和机会成本上,巴菲特投资路上犯过的战术错误并不少,但是请注意这没有影响他的长期的投资节奏。投资高手的一种体现就是,当他投资出现阶段性局部的问题时,如何利用手上资源调整,在这方面,巴菲特其实很有水平。

事实上,不同时期的巴菲特,投资风格和手法是在变化的,我过去放过一张图体现其收益率变化,整体是一个走低的态势。但是,这又是一个正常现象,因为当其投资资金规模扩大的时候,可选的投资空间其实越来越小,调整难度其实越来越大,所以你看任何基金规模大了都有这个问题。所以很多基金公司,我们说的其实不是一只基金,而是其旗下一系列基金,你可以挑出一只近期表现巨牛的,但是也可能发现一只表现萎靡的。但是巴菲特的模式其实跟这些基金公司不同,他没发行什么巴菲特1号、巴菲特2号的产品,过去也介绍过巴菲特本身也是企业家(《巴菲特的另一面:深入美国经济的企业家,强劲现金流发动机的打造者》),其投资和经营公司多是强现金流的公司,他再用这些现金去进一步投资,所以他的玩法其实和募资型的基金有区别。

而如今巴菲特旗下资金的规模已经很大,大到他觉得值得投资的标的不多,所以手上持有大量的现金等价物,主要是短债。而正是凭借这些“干货”,巴菲特的投资其实有很大回旋空间,所以金融危机常常是巴菲特的机会,次贷危机的时候大量陷入困境的金融巨头都找巴菲特要过钱,但是他也是精挑细选。而在这样的投资结构下,加之巴菲特的年龄、长期投资风格,巴菲特看中现金流和分红也体现的是一种风格,我不知道为什么常常有人拿这个嘲讽,特别最近仅仅因为巴菲特一时在一只股票上遇到麻烦,就又说的好像巴菲特陷入了价值陷阱。没错,你手上10万美元,每年2%的分红不是个事儿,但是几千亿美元呢?而这又涉及到一个系统工程呢?拿巴菲特这个阶段的投资收益,与一些选择性找出了这个阶段的规模几十亿,甚至十几亿美元的单只对冲基金比收益,本身就是无知的表现。

而我们说向巴菲特学习,本身就不是说向一个时间点上的巴菲特学习,更不是学他的投资细节,说实话,他现在的投资模式,大部分人都没那个条件学。同样的,去年桥水的Pure Alpha很牛,但是它有自己的风格,宏观策略,还会做空,这和巴菲特又是差别很大的风格。而Pure Alpha也不是没有翻车过,2017年上半年这只基金跌了2.5%,同期标普500指数涨了7.3%;而2016年Pure Alpha更是不到半年就跌了14.6%!同期标普500指数涨了4.3%,所以投资名人谁没有过滑铁卢啊,巴菲特在其中已经算最稳最持久的一位。而你让巴菲特和达里奥都用对方的策略试试,可能都不好,它们又都不适合大部分个人投资者。

巴菲特对此也很清醒,不狂不燥,只是时不时不紧不慢的表达一些观点,对于个人投资者也一直建议的是买指数基金,对于他,收益低于标普500指数不是大问题,只要稳健的有现金流,凭借现金储备在市场低点抓住一次机会就能大赚。而对于个人投资者,哪里有这些条件,学习巴菲特的投资理念和心态,以指数基金和ETF为基础,慢慢摸索自己的投资风格才是稳妥之道啊。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 复兴计划·2019-01-10说的很好,达里奥和巴菲特互换风格估计都不适应点赞举报