海外投资如何挑选ETF(2)?

在上一篇文章中,笔者主要讲解了什么是ETF?ETF有哪些优点?在接下来的这篇文章中,我来为大家讲讲:有哪些不同类型的ETF可供投资者选择?

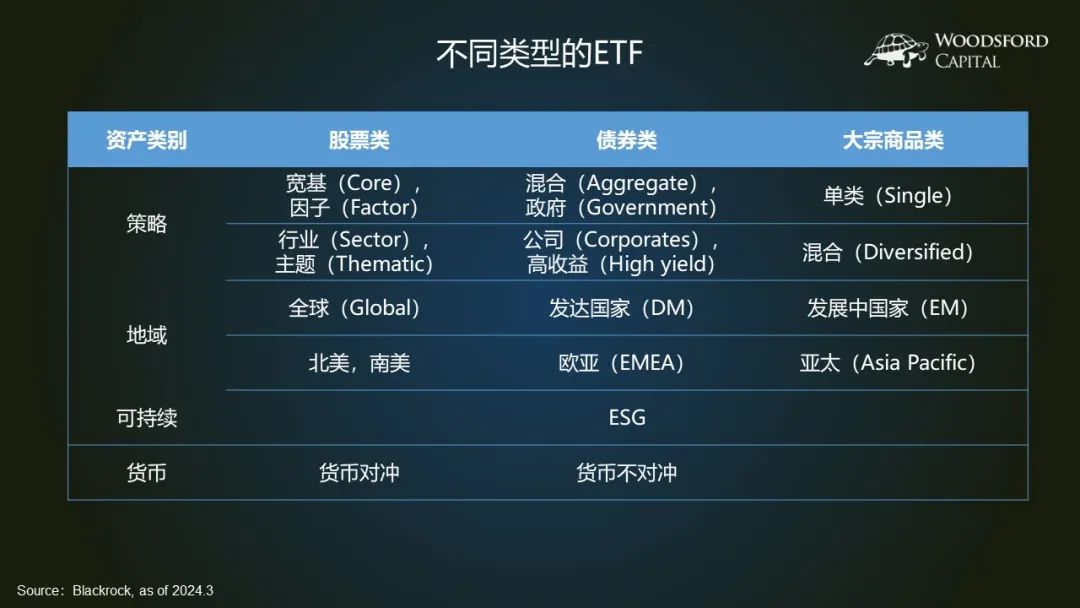

首先,我们可以把所有的ETF按照其投资的资产类别分类,主要可以分为:股票类、债券类、和大宗商品类。这样分的好处是,投资者可以很直观的根据自己的偏好和投资目标先确定一个大致方向,有效缩小筛选的范围。

接下来,股票类ETF的类别有很多种。如果我们按照投资策略来分,可以继续把股票类ETF分为:宽基ETF,因子ETF,行业ETF,和主题ETF。

举例来说,The iShares Core S&P 500 ETF (IVV)是一个宽基股票指数ETF,其投资目标就是复制标普500指数的回报。

在标普500指数的基础上,叠加一个价值(Value)因子的过滤器,就可以得到一个因子ETF(比如Vanguard S&P 500 Value ETF)。因子投资的本质,其实就是在一个宽基指数的基础上,基于一些量化计算公式,过滤出一个股票组合的子集,目的是战胜宽基指数回报。国内公募基金管理的一些指数增强基金,运用的也是类似的逻辑。举例来说,在2024年3月,标普500指数中有503个指数成员(也就是503家公司股票),而标普500价值指数则包括444个成员。这444个公司成员,其实就是基于原来标普500的指数成员,选出了那些价值因子得分比较高的那些公司,摒弃了那些价值因子得分比较低的公司,因此是标普500指数公司的一个子集。在标普500指数中,权重最高的行业是信息科技(占比29.8%)。而在标普500价值指数中,权重最高的是金融行业(22.5%),主要是因为大部分信息科技企业的价值因子得分比较低,因此被排除在标普500价值指数之外。

在因子ETF之外,也有一些投资者青睐投资行业ETF。行业ETF比较容易理解,就是专注于投资某行业中公司股票的ETF。比如Vanguard Information Technology ETF (VGT),其投资目的就是专注于投资信息科技行业的公司股票。

在因子和行业ETF之外,也有很多主题类ETF。比如最近比较火的投资主题可能就是人工智能AI。像WisdomTree Artificial Intelligence UCITS ETF (WTAI)这样的ETF,其投资目标就是选购在人工智能领域比较出色和活跃的公司股票。

可持续发展,是ETF行业中的一个重要生态圈。投资者如果只想买符合可持续标准的ETF,现在已经有很多选择了。比如iShares ESG Screened S&P 500 ETF (XVV),追踪的是S&P 500 Sustainability Screened Index。该指数的编排方法,是对标普500指数中所有公司进行ESG打分,然后根据得分高低,排除掉一些ESG得分比较低的公司,比如石油公司(对环境造成污染)、军工企业和烟草公司(有害人类健康)。所以标普500可持续指数的成员数是448个,是标普500指数的一个子集。

接下来再说说股票ETF中的货币对冲类型。货币对冲型ETF,适合一些投资国外股票,又担心外汇汇率变化造成投资损失的投资者。举例来说,假设一位新加坡投资者购买美国的标普500指数ETF。由于新加坡投资者的本币是新币,而标普500指数的回报以美元计,因此该投资者最后拿到手的新币回报,由两部分组成:第一部分是美股标普500指数的美元回报,第二部分是美元对新币的汇率变化。假设该投资者持有美股一年,其间标普500指数上涨20%,同期新币对美元汇率上涨10%,那么最后该投资者的净回报为+10%(以新币计),而非+20%。

为了对冲外汇汇率变化带来的投资损失,有些投资者可能会倾向买货币对冲ETF。比如UBS ETF (IE) MSCI ACWI SF UCITS ETF (hedged to SGD) 。该ETF的净值以新币计算,通过新币和其他货币的远期合约来对冲外汇风险。那么对于购买该ETF的投资者来说,他可以不用再担心新币兑外币的外汇汇率波动,纯粹获得外国股票的投资回报。投资者需要明白的是,世上没有免费的午餐,任何外汇对冲(比如通过Forward Swap来对冲外汇风险)都是有成本的。因此外汇对冲ETF虽然可以帮助投资者对冲(部分)外汇风险,但其代价是需要投资者牺牲一部分回报。到最后,这是一个取舍问题,如果投资者十分担心外汇风险,那么可以考虑选择货币对冲ETF。

说完了股票型ETF的不同策略,接下来讲讲债券型ETF。债券型ETF里比较典型的策略有:第一、混合型,顾名思义就是把不同债券混合起来的ETF。比如iShares Core U.S. Aggregate Bond ETF (AGG),就包括了联邦政府债券、地方政府债、公司债券、类政府债等不同类型的债券。第二、政府或者公司债,这个也比较好理解,就是专门投资联邦政府,或者公司债券的ETF。第三、高收益债,也被称为垃圾债券ETF,主要投资那些风险评级比较低,债券利息比较高的公司债券。

从地域来看,现在全球的ETF市场已经非常成熟,可以根据投资者的偏好提供各种选项。比如从覆盖面最广的全球市场,到发达国家(只覆盖发达国家地区)、发展中国家(只覆盖发展中国家地区),再到具体的洲(北美、亚欧、亚太)和具体的国家(中美英日德等),可谓应有尽有。没有做不到,只有想不到。

有些读者看到这里,可能就开始担心了:有这么多种类的ETF,分为不同地域、策略、投资风格、货币是否对冲等,那我到底应该怎么选呢?面对上以万计,琳琅满目的ETF大世界,我如何才能挑出最好的,最适合自己的ETF组合呢?这个问题,我会在本系列的下一篇文章中继续为大家分析解读。

伍治坚的新书《投资常识》已上市。该书是《小乌龟投资智慧1:如何在投资中以弱胜强》(已绝版)的更新版本。有兴趣购买的朋友请在当当和京东搜索关键词“投资常识”或者“伍治坚”下单。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。