光伏三季报:Q3利润负增长,九成个股遭遇“估值杀”|看财报

随着三季报收官,光伏行业前三季度经营情况也随之披露。纵观三季报整体情况,不难看出,光伏行业高增长的势头不再。

东方财富Choice数据端显示,今年前三季度,62家光伏上市企业合计实现营业收入9226.27亿元,同比增长21.41%;实现归母净利润1011.89亿元,同比增长7.84%。钛媒体APP注意到,光伏行业的增速正在放缓,对比2022年前三季度,上述企业实现营收7599.08亿元,增速80.03%;归母净利润938.31亿元,增速达到129.34%。

硅料硅片环节受价格崩跌影响,上游龙头企业第三季度利润普遍承压。虽然产业链利润中枢下移,但组件四巨头除晶科能源(688223.SH)保持高增长态势外,其余企业利润增速放缓,隆基绿能(601012.SH)则在第三季度出现负增长。逆变器企业受海外高库存影响,业绩表现也普遍不及预期。

增长承压下,光伏企业在资本市场上阴霾笼罩。年初至今,九成光伏企业遭遇“估值杀”,市值大幅缩水。尽管光伏板块在资本市场的表现略显清冷,但上半年光伏企业一度掀起2000亿元再融资热潮。在再融资政策收紧下,无序扩张脚步放缓。但产能过剩导致的产业链价格下跌,继而引发的价格“内卷”导致光伏行业进入了艰难的时期,行业洗牌将难以避免。

整体利润增速放缓

截至10月31日,A股沪深两市光伏企业三季报披露完毕,不同于上半年普遍报喜,三季度业绩可以说是喜忧参半。

拆解单季度来看,第三季度的盈利水平出现负增长。上述企业2022年第三季度分别录得营收、归母净利润2968.31亿元、385.89亿元。今年同期,上市公司实现营收3188.49亿元,对应归母净利润282.87亿元,增速分别为7.42%、-26.7%。

利润端的压缩与产业链价格下跌不无关系。硅料硅片环节受价格崩跌影响,表现不及去年同期,硅料龙头企业前三季度的净利润同比下滑。

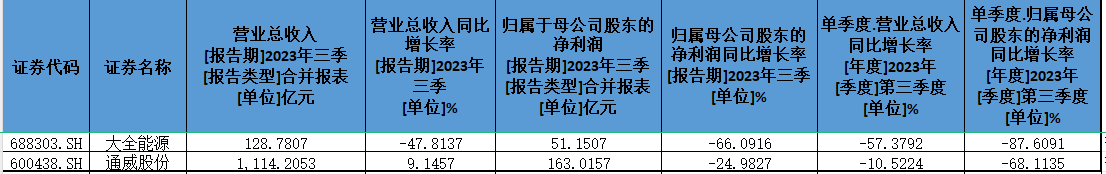

上游端,硅料龙头通威股份(600438.SH)前三季度分别实现营收、归母净利润1114.21亿元、163.02亿元,同比增幅为9.15%、-24.98%。大全能源(688303.SH)前三季度营收、归母净利润分别为128.78亿元、51.15亿元,同比下滑47.81%、66.09%。第三季度,通威股份、大全能源归母净利润分别同比下降68.11%、87.61%。

硅片企业TCL中环(002129.SZ)前三季度实现营收486.54亿元,同比减少2.39%;归母净利润为61.88亿元,同比增长23.75%,但第三季度归母净利润下滑20.72%。公司表示光伏行业产能扩张与终端需求不匹配,导致产业链价格快速下行,产业链竞争博弈剧烈。双良节能(600481.SH)业绩亮眼,前三季度营收、归母净利润分别同比增长114.83%、68.98%,单季度归母净利润大幅增长64.61%。

历经上游价格大幅回调,今年前三季度光伏的盈利能力开始下移,下游利润增厚。组件环节归母净利润同比基本维持正增长态势,但龙头业绩出现分化。组件四巨头中,除了晶科能源享受到了最早押注TOPCon带来的技术红利外,其余三家三季度业绩增速都遭遇不同程度的滑坡,而隆基绿能受到的影响最为明显。

根据财报,晶科能源前三季度实现营收850.97亿元,同比增长61.25%;实现归母净利润63.54亿元,同比增长279.14%。第三季度实现归母净利润25.11亿元,同比增长225.79%,环比前两个季度有所上升。业绩的增长主要来自于光伏组件出货量的大幅增加。前三季度,晶科能源实现总出货量55.7GW,较去年同期增长86.91%,其中组件出货量为52.2GW,其中N型占比持续提升。

天合光能(688599.SH)的利润在前三季度保持了翻倍增长,前三季度实现营收811.19亿元,同比增长39.38%;实现归母净利润50.77亿元,同比增长111.34%。单看第三季度,天合光能实现归母净利润15.37亿元,同比增长35.67%,增速不及去年同期,且环比略有下降。晶澳科技(002459.SZ)也保持较为稳定的业绩增速,前三季度实现归母净利润67.65亿元,同比增长105.62%;第三季度归母净利润为19.51亿元,增速从164.97%降至22.87%,环比下滑12.54%。

隆基绿能则深陷“价格战”困境。前三季度实现营收941亿元,同比增长8.55%;实现归母净利润116.94亿元,同比增长6.54%。第三季度则出现营收、归母净利润双降的情形,降幅分别为18.92%、44.05%,单季度盈利显著退坡。隆基绿能总经理李振国在三季度业绩说明会上坦言,“今年出现两个策略失误:一是在年初硅料发生波动性的快速下降时,隆基采取了硅片跟随硅料价格变动的定价原则,对当时硅片盈利能力有一定的伤害;到二季度,友商以低价订单抢占市场的时候,隆基没有跟进,影响了组件销售和四季度交付。”

异质结龙头东方日升(300118.SZ)前三季度营收同比增幅从61.86%降低至33.27%,归母净利润同比增幅从111.08%降低至71.18%,但第三季度营收、归母净利润均同比增长。

目前逆变器市场整体在欧洲渠道库存较大,仍处于消化库存阶段。锦浪科技(300763.SZ)第三季度实现收入13.9亿元,同比下降19.41%;归母净利润1.24亿元,同比下降59.26%。另外,固德威(688390.SH)第三季度归母净利润下滑3成。阳光电源(300274.SZ)则交出了超预期的“答卷”,前三季度以464.14亿元营收及72.23亿元归母净利润列细分赛道首位,均实现同比翻倍式增长。业务结构不同是导致业绩差异大的主因,阳光电源光伏逆变器等电力转换设备占比40.6%,而固德威和锦浪科技的主营构成中,光储逆变器占比超70%。

光伏板块估值大跌

业绩高增长不再,光伏板块股价也持续承压。截至11月2日收盘,Wind光伏指数报3479.89点,跌幅2.07%。拉长时间来看,年内跌幅达26.1%。

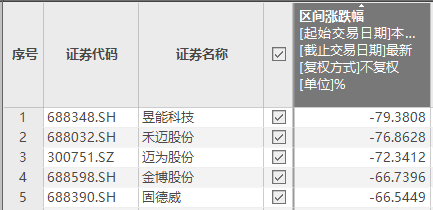

受板块行情影响,今年以来光伏个股跌跌不休。其中,昱能科技(688348.SH)年内下滑幅度最大,达到79.38%,市值缩水309.31亿元。禾迈股份(688032.SH)、迈为股份(300751.SZ)紧随其后,跌幅分别为76.86%、72.34%,市值分别缩水339.89亿元、408.32亿元。上述3只个股也是仅有的跌幅在70%以上的股票。62家光伏企业中,仅6家股价实现增长,其中微导纳米(688147.SH)、帝科股份(300842.SZ)以59.01%、29.11%的涨幅居前两位。

产业链龙头也未能逃过“估值杀”。作为前三季度营收唯一超千亿的企业,通威股份年内跌幅32.56%,市值缩水438.04亿元;隆基绿能、晶科能源、晶澳科技、天合光能年内跌幅46.97%、39.39%、64.09%、55.61%,市值分别缩水1443.61亿元、591亿元、737.15亿元、812.21亿元。

国金证券在电力设备与新能源行业周报中指出,市场对这一轮由行业高景气、资本市场及地方政府助力下“疯狂扩产”所可能带来的行业严重产能过剩的担忧,是过去一年多来板块下跌的核心原因之一。

为抓住市场机遇,光伏企业扩产动作频频,现有产能叠加新增产能无法在短时间内消化,引发市场关于产能过剩的担忧。隆基绿能董事长钟宝申在今年SNEC期间用一串数字形容了光伏产业的扩产速度:“过去我们用18年建设了大概380GW的光伏全产业链,近期我们用18个月建了超过380GW的全产业链。”

事实上,光伏产业链部分环节的价格受供需关系影响,已持续下跌。硅料价格在经历第三季度的回调后,新一轮价格下跌从10月中旬开始显露迹象。而硅料价格下跌也进一步传导至光伏中下游。

11月1日晚间,硅业分会发布了太阳能级多晶硅最新成交价格,硅料价格已经逼近6万元/吨。整体来看,今年硅料的价格降幅达到了70%。上周M10硅片主流成交价格为2.4元/片,G12主流成交价格下滑至3.4元/片,跌幅分别为11.11%和5.56%。

产业链话语权或将重塑

在“业绩杀”、“估值杀”的双重压力下,光伏企业仍然在今年上半年迎来高速扩张。

然而,8月份再融资新规发布,不少企业再融资进度趋缓,甚至有企业撤回了申请。TCL中环(002129.SZ)今年4月推出的138亿元可转债融资计划目前硬挺过三轮问询还未落地;协鑫集成(002506.SZ)57.99亿元定增被交易所连续问询两轮后,主动"瘦身"去除了8亿元储能项目;通威股份则在9月终止了160亿元定增计划,但同时宣布将会用其他资金安排继续这几项扩产计划。

随着再融资政策收紧,动辄几十、上百亿元的扩张资金需求将成为企业面临的巨大挑战。目前,绝大部分光伏企业面临着高资产负债率的问题。数据统计,今年前三季度有36家企业资产负债率同比增长。资产负债率在50%以上的有42家企业,其中金刚光伏(300093.SZ)以103.12%居首位。产业链龙头企业普遍保持了较高的资产负债率,晶科能源、上能电气(300827.SZ)、天合光能、东方日升、隆基绿能分别为73.29%、72.46%、71.61%、71.13%、56.35%。

业内人士分析称,许多企业的现金流并不足以支撑其扩产狂飙的野心。光伏行业融资被收紧,无限制的扩产热得以“降温”。对于利润丰厚,现金流充足的企业,再融资收紧正是提升市占率的好机会。

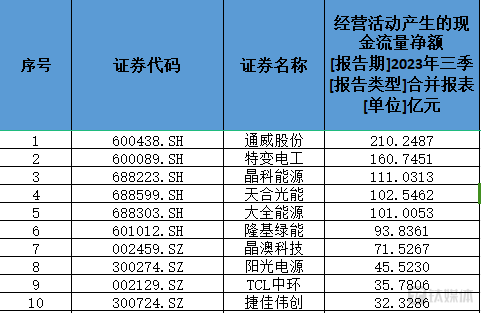

这意味着,随着再融资难度增加,企业账面上的资金会更“值钱”。数据显示,目前通威股份经营现金流最充裕,为210.25亿元,是唯一一家现金流在200亿元以上的企业。特变电工(600089.SH)、晶科能源、天合光能、大全能源现金流在100亿元以上。现金流在50亿元以上的有3家,分别是隆基绿能、晶澳科技、阳光电源,分别为93.84亿元、71.53亿元、45.52亿元。绝大部分企业的经营现金流在10亿元以下,其中22家企业现金流为负。

过去几年,光伏企业的发展思路都是扩产加募资。然而扩产之后,产能过剩逐渐显现,产业链价格也遭遇断崖式下滑。面对价格下跌和市场的不确定性,小型光伏企业试图通过降价抢占市场份额,由此导致价格持续下跌,形成竞争的恶性循环。业内人士分析称,伴随着产业链价格持续下跌,行业竞争将愈发激烈,实力不足的企业可能会被拖垮或出清,行业大洗牌或难以避免,马太效应会愈发明显。隆基绿能创始人李振国曾经预测,今后两三年会有超过一半的光伏企业被淘汰出局。

Co-Found智库研究负责人张新原亦对钛媒体APP表示,从当下光伏行业发展情况来看,在产能过剩的情况下,光伏企业将面临市场份额争夺的竞争,光伏行业的竞争格局可能会更加激烈。然而,光伏行业作为清洁能源的重要组成部分,仍然具有较大的发展潜力。(本文首发于钛媒体APP,作者|陆雯燕)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。