央行突袭降准,谁将显著受益?这一板块修复条件或已万事俱备

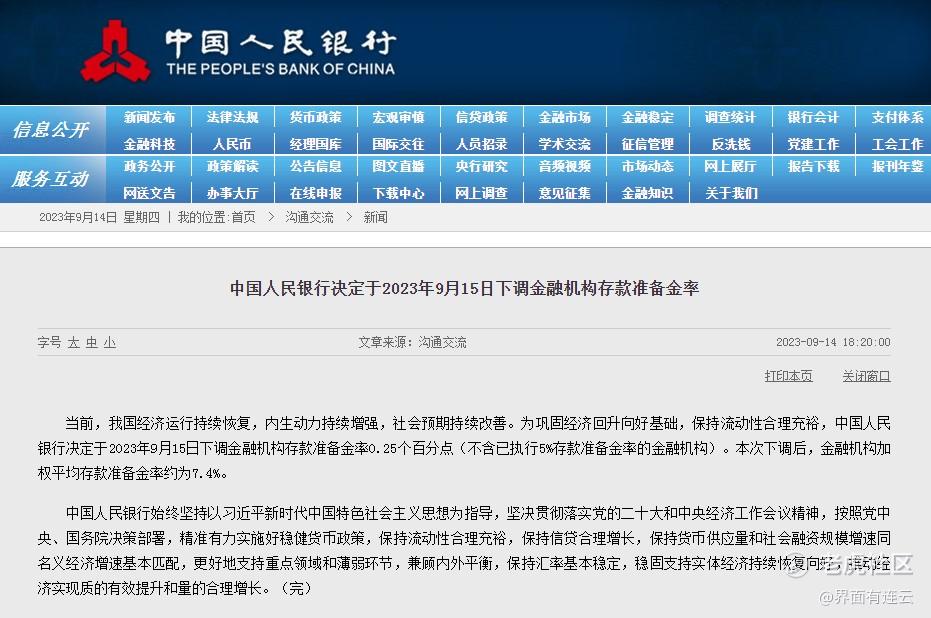

昨日(9月14日)盘后,重磅利好突袭市场,央行官宣启动年内第二轮降准:自9月15日起下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.4%。

根据机构测算,本次调整有望扩容金融机构对实体的资金投放超5000亿元!继放出活跃市场、刺激楼市等一系列政策大招后,央行此举进一步彰显了高层强力稳经济的决心。

对资本市场来说,降准释放的积极信号能够有效提振市场情绪,历史走势也表明,近10年历次央行降准后5个交易日,沪指有8次收获上涨。

而具体到板块,银行作为资金主体,一方面直接受益于资金成本下降带来的盈利改善;另一方面作为典型的顺周期板块,经济和政策预期是影响银行股的核心,随着悲观预期扭转与经济数据改善,银行有望开启系统性估值修复。

【一、量、价、资产质量,降准将从三方面利好银行】

“量”方面,央行运用降准工具,强化了市场对稳增长的预期,降准落地后释放的低成本、长期限资金,将为银行信贷投放提供支撑,满足信贷增长需求。

“价”方面,在降低实体经济融资成本的大背景下,整个金融体系利率均呈下行趋势,降准能够有效降低银行负债端资金成本。

资产质量方面,长时间以来,地产是压制银行估值的重要风险包袱,流动性宽松环境下地产基本面迎来修复周期,有望带动银行资产质量风险缓释。

【二、政策底、情绪底、业绩底三底共振,银行或迎系统性估值修复机会】

央行首次明确“商业银行应保持合理利润”和高层会议后一系列政策组合拳的落地,标志着银行三年让利期结束,银行业政策+经济双重底部大拐点确立,为银行估值修复创造有利的外部条件。

情绪方面,城投化债启动中,地产政策持续优化,市场对银行业资产质量的担忧逐渐缓解;叠加存量按揭利率下调靴子落地,新一轮存款利率调整施行,且据机构测算,存款利率下调幅度基本可以对冲存量按揭下调对上市银行息差的影响,银行利空因素也已基本落地。

而近期银行中报显示,可以看到优质银行展现出明显向上的业绩趋势,业绩底部或也确立。

在政策转向和优异基本面的共同支撑下,政策底、情绪底、业绩底三底共振,银行板块有望进入估值修复的上行趋势。

伴随着银行回暖信号频现,敏锐的资金已提前进场潜伏。上交所数据显示,银行ETF(512800)昨日获资金净流入6894万元,拉长时间看,最近10日资金累计净流入7日,合计获增仓达1.58亿元。

资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

数据来源:沪深交易所。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)基日为2004.12.31,发布于2013.7.15。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

声明:本条内容由界面新闻AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。