快餐连锁店Cava纽交所上市:市值超20亿美元 募资3亿美元

雷递网 雷建平 6月15日

美国快餐连锁店Cava Group Inc. (CAVA.US)今日在美国纽交所上市,发行价为22美元,发行1444万股,募资总额为3.18亿美元。

以发行价计算,公司市值约24.5亿美元。

Cava Group本身并无特别的亮点,但不一样的地方在于,Cava Group此次发行区间从最初的17到19美元,提升至19到21美元,最终定价在22美元。Cava Group最终超额完成公司的募资任务。

这也是一个半月以来,美股市场最大规模的一次IPO,融资规模位列2023年美国第六大IPO。

在加息、美国通胀等众多宏观因素背景下,2023年的美股IPO市场相当低迷。不少投资人期待Cava Group上市表现良好,能拉动更多企业赴美股IPO,打开美国上市的窗口。

年营收5.64亿美元 净亏5899万美元

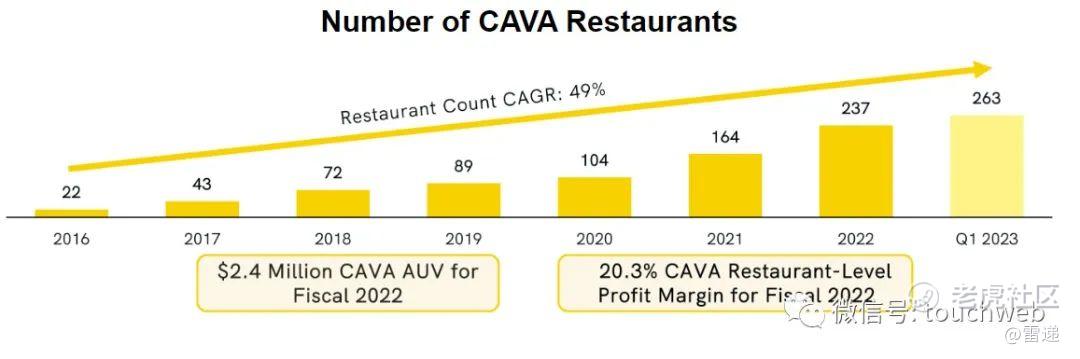

CAVA Group成立于2006年,总部位于美国华盛顿特区,是一家为消费者提供地中海风味食品和饮料的餐饮连锁集团,目前在美国拥有263家门店的餐厅网络。

CAVA Group餐厅中85%的原料直接来自生产商和种植者。CAVA Group还拥有专有的酱料和相关的CPG产品。

CAVA Group于2018年以3亿美元价格收购Zoe's Kitchen,并将其私有化,扩大其影响力,因为CAVA Group将收购的餐厅重新命名为Cava banner。

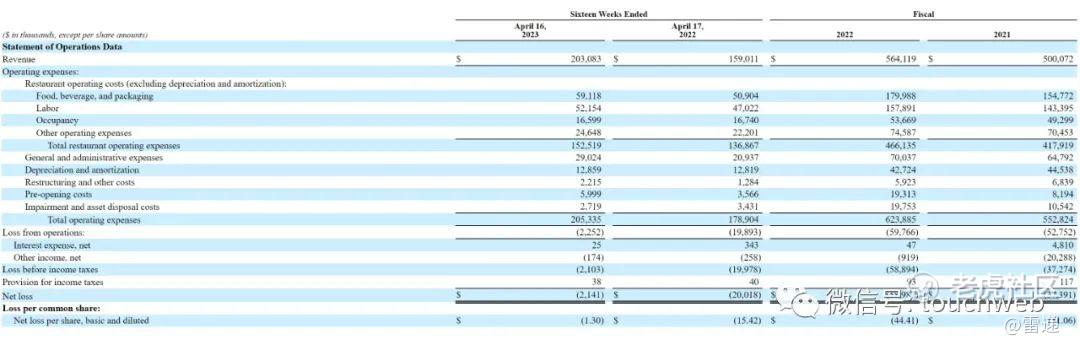

招股书显示,CAVA Group在2022财年营收为5.64亿美元,较上年同期的5亿美元增长12.8%;运营亏损为5977万美元,上年同期的运营亏损为5275万美元;净亏损为5899万美元,上年同期的净亏损为3739万美元。

截至2023年4月16日的16周,CAVA Group营收为2.03亿美元,上年同期的营收为1.59亿美元;运营亏损为225万美元,上年同期的运营亏损为1989万美元;净亏损为214万美元,上年同期的净亏损为2002万美元。

截至2023年4月16日,CAVA Group持有的现金及现金等价物为2271.6万美元。

累计募资6.82亿美元

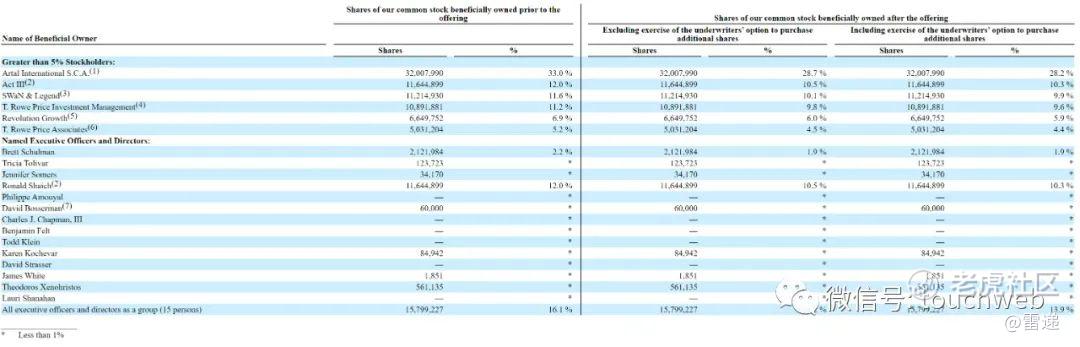

截至2023年4月16日,CAVA Group累计获得6.82亿美元融资,投资方包括Artal International S.C.A、T. Rowe Price, Act III、SWaN & Legend和Revolution Growth等。

IPO前,Artal International S.C.A持股为33%,Act III持股为12%,SWaN & Legend持股为11.6%,T. Rowe Price持股为11.2%;

Revolution Growth持股为6.9%,T. Rowe Price Associates持股为5.2%,Brett Schulman持股为2.2%。

IPO后,Artal International S.C.A持股为28.7%,Act III持股为10.5%,SWaN & Legend持股为10.1%,T. Rowe Price持股为9.8%;

Revolution Growth持股6%,T. Rowe Price Associates持股为4.5%,Brett Schulman持股为1.9%。

———————————————

雷递由媒体人雷建平创办,若转载请写明来源。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。