「软糖」火了 | 特写

功能性软糖的爆发背后涉及到两个行业的消费升级趋势:一个是休闲零食的健康化升级,具体表现有无糖、低脂、粗纤维食品的流行;另一个是保健食品的零食化和休闲化,其中软糖、果冻、液体都成为热门剂型。

作者 | 杨奕琪

「软糖」真的火了。

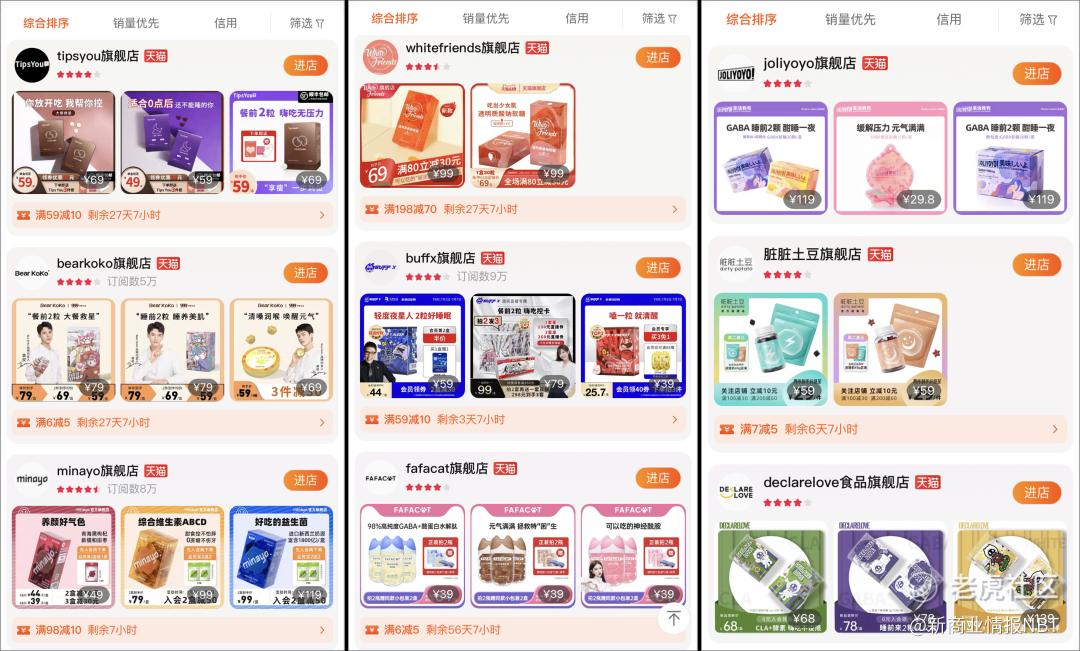

进入2021年之后,功能性食品领域出现多起融资事件,包括BuffX、Minayo、Nelo等,同时大量的功能性新品牌不断在电商平台上线。其中,大部分品牌的主打产品都有软糖。

软糖生产企业「富味亿超」告诉《新商业情报NBT》,天猫小二在今年4月曾经找到他们了解这一赛道,正是因为很多功能性食品新品牌突然出现,而且都是从其他行业跨界而来。

在国内市场较早推出功能性软糖的新消费品牌是「BuffX」。BuffX成立于2020年初,同年10月正式上线天猫,此前在试销期间已经通过快手直播成为有赞商城垂直品类热销榜第一。值得一提的是,BuffX在产品还未上线时就获得红杉中国、梅花创投的天使轮投资。

BuffX的创始人亢乐在今年3月接受《新商业情报NBT》采访时曾预计,到6月份中国会有60多个新品牌“跟我们做一样的事情”。

功能性软糖的爆发背后涉及到两个行业的消费升级趋势:一个是休闲零食的健康化升级,具体表现有无糖、低脂、粗纤维食品的流行;另一个是保健食品的零食化和休闲化,软糖、果冻、液体都成为热门剂型。

而「功能性软糖」在当下这个时间点的爆发,一方面得益于供应链端近20年的长足积累;另一方面是BuffX、Wonderlab等新品牌掀起了风口。更重要的是,如诸多新消费品牌一样,软糖风口的出现也极大归因于新渠道的推动。

电商渠道正在成为保健食品的主要销售渠道,而年轻人作为电商的主力消费人群,他们的需求就是食品和保健品消费升级的驱动力。相比传统的药店渠道,电商渠道和种草平台上相关品类的活跃,降低了这批新品牌的进入门槛。因为这批新品牌的创始人大多有互联网从业背景,擅长流量运营、内容营销以及与年轻消费者沟通。

「功能性软糖」这一赛道虽然刚刚起步,但在行业端已经十分火热。除了新品牌和资本入场,上游也涌入了许多中小型的食品工厂,一些保健品生产企业也筹划增加软糖生产线。鱼龙混杂的入局者也让这个行业出现了一些乱象,例如概念性添加、虚假宣传等等。

就目前来看,「功能性软糖」还需再经历一个大浪淘沙的过程。

01功能性软糖

提到功能性软糖,可能第一反应会将其与“保健品”联系在一起,准确来说是与“保健品”混淆。

功能性软糖并不是保健品,这些生产功能性软糖的品牌更愿意将自己定义为功能性食品/机能食品/健康食品(以下统称“功能性食品”)。不过,国内的《食品安全法》目前还没有关于功能性食品的精准定义,只有普通食品和保健食品。保健食品指的是声称具有特定保健功能或者以补充维生素、矿物质为目的的食品,其标识是“蓝帽子”。

目前这批功能性软糖新品牌基本都是没有“蓝帽子”,在国内的法规下也不能自称功能性食品,因此可以看到的是,很多品牌的商品详情页会声明是普通食品。

参考日本市场来看。日本的食品分为一般食品和保健机能食品。在1991年和2001年,日本分别推出了特定保健用食品制度和营养机能食品制度,类似中国的保健食品。2015年,日本推出机能性标示食品,指根据科学对机能性标示的食品,不需要消费者厅长官的批准许可,Fancl的大多数产品就属于这一类目。我们现在所说的“功能性食品”,与日本2015年新增的机能性标示食品很相似。

功能性食品是保健食品和普通食品的中间地带,背后是保健品与食品“双向奔赴”的趋势。亢乐告诉《新商业情报NBT》,“保健品和OTC会向下,食品会向上”,大家都在找中间的位置。

保健品和OTC向下指的是,原本「严肃」的保健品会越来越零食化、休闲化,而非处方药也打算在“保健品零食化”的趋势下分一杯羹,核心驱动力是年轻消费者的需求。安利在2020年推出了零食化营养补充食品品牌“安利小N”,以软糖、果冻剂型为主;华润三九集团在今年3月上线了功能性软糖新品牌bearkoko,并邀请了因电视剧《山河令》大火的演员龚俊作为品牌代言人。

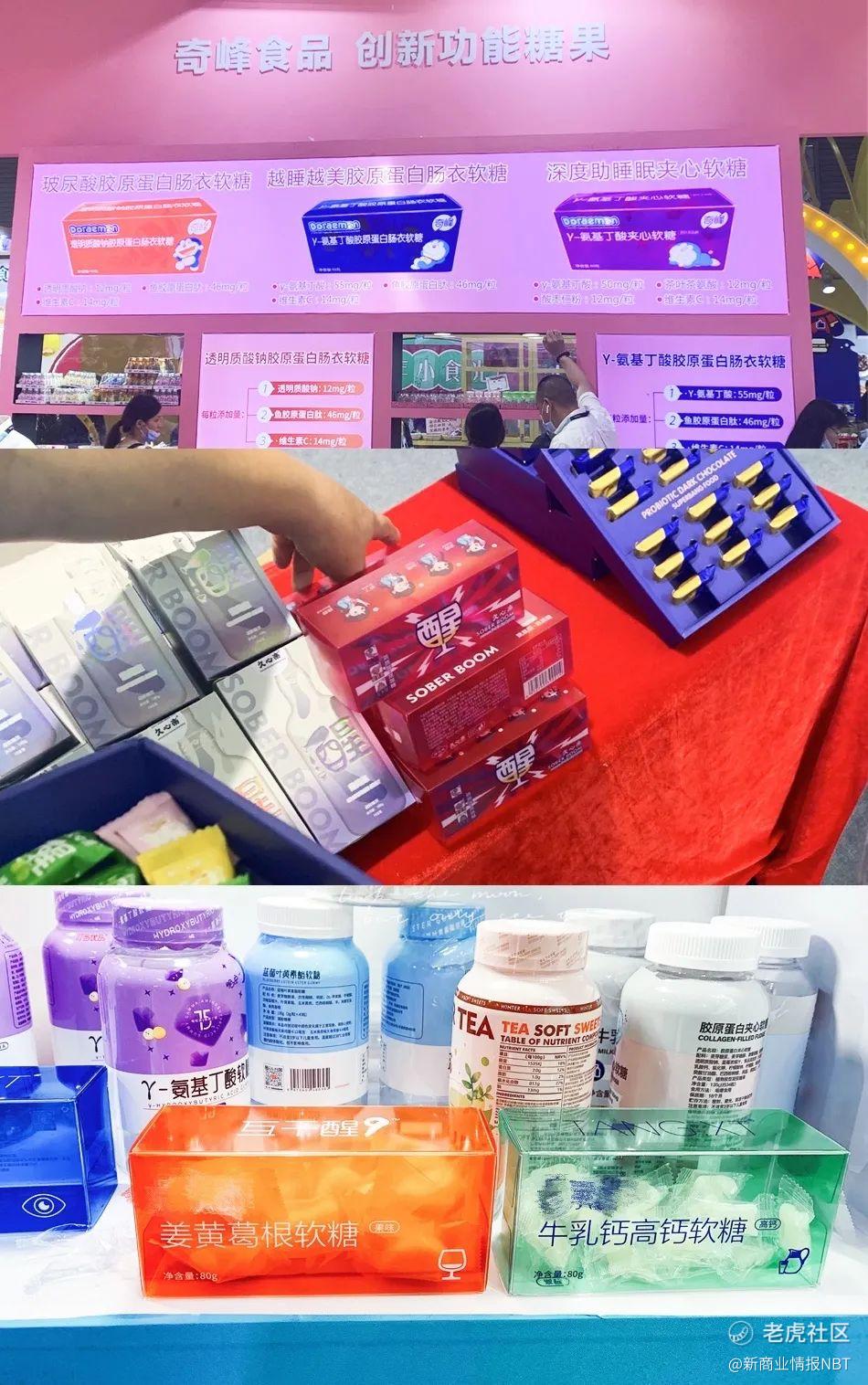

食品向上则是因为,如今休闲食品市场已经进入存量竞争,食品品牌也要寻找增量市场。这几年流行的0糖0脂0卡食品、代餐奶昔、全麦面包等健康食品就是一个印证。在今年5月的上海中食展上,《新商业情报NBT》发现,几乎所有的食品生产企业和品牌都在转向或增加健康食品,或者在原有产品的基础上添加健康概念。

随着消费者健康意识以及休闲食品丰富度的提升,国内传统糖果市场规模从2015年起逐步下滑。而传统的糖果巨头,例如旺旺推出的QQ糖,把价格锁定在2块钱,又建立了强心智,其他食品品牌尤其新品牌是无法与之竞争的。

一家泉州工厂的销售人员告诉《新商业情报NBT》,泉州几乎所有的普通软糖工厂都在转型,有些转向其他类目的食品,有些则进阶到健康软糖或创意软糖。这一趋势下的代表企业是今年4月获近亿元融资的糖果公司金多多,该公司推出的品牌“Biobor贝欧宝”定位就是营养糖果。

虽然软糖、果冻、液体都是功能性食品的热门剂型,但CBNData消费大数据显示,从天猫2020年的消费数据来看,“软糖”是年轻群体中消费增速最快的剂型。从全球市场来看也是如此。

一方面是因为方便。亢乐表示,软糖剂型在全球的增长主要由中国和欧美在推动,欧美和中国消费者因为生活忙碌,更追求方便快捷,所以喜欢软糖。而日韩消费者喜欢粉剂,虽然食用不便,但功效性更强。因为日韩民族注重仪式感,而粉剂的搅拌过程就能带来仪式感,让消费者感觉自己在变好。

另一方面是因为好吃。“软糖”最早面向的是儿童,目的就是通过酸甜口味和Q弹口感解决儿童不喜欢吃药的问题。同样地,年轻人之所以选择软糖也就是这个原因。传统的胶囊、片剂保健食品可能带有原料本身的异味,不能带来愉悦感。

也正因如此,很多功能性食品品牌都非常重视把产品做得“好吃”。例如,BuffX特地聘请玛氏集团的专家负责“好吃”的研发,内部成立了负责“好吃”的团队;Minayo为了将益生菌做得好吃,通过冻干技术将益生菌和奶粉压缩在一起制成酸奶片;CARRYALL在接受《品牌星球》采访时提到,为了定义出软糖最佳口感的数据要素,团队进行多达600多次的竞品测试和人群测试来做建模。

如果没有吃过几款软糖,很难体会这些品牌为什么如此重视这一点。《新商业情报NBT》在尝试过后发现,不同功效、不同品牌的产品有明显的口味和口感差异,面对同一功效的软糖,消费者更有可能复购更好吃的。

这背后的难点在于,很多功能性原料都是有异味的,例如白芸豆提取物有豆腥味、黑生姜提取物有苦味。生产好吃的软糖并不难,但把有用的软糖变得好吃很艰难,核心问题就是如何去掉以异味感、调出风味。BuffX的“SEXY软糖”就含有“黑生姜”,最早推出的版本苦味明显,消费者评价不好。产品上线第二周后,研发团队开始优化,前后做了6次升级,口味评价才有所提升。亢乐透露,BuffX还发现医学领域有一种包埋技术,可以将不好吃的分子锁在很小的包膜里,这样做出来的软糖效果更强,也不会影响口感。

02供应链打基础

在功能性软糖爆发之前,国内的软糖供应链端已经相对完整,并经历了十多年的长足发展,例如富味亿超、仙乐健康等。供应链端的布局一定程度上受到海外市场的影响,以及得益于国内政策的支持。

来自广东汕头的富味亿超是一个很典型的案例。富味和亿超属于两家独立运营公司,富味创立于上世纪90年代,以生产西梅、糖果等休闲食品起家;亿超是富味母公司在2005年投资创立的独立子公司,是一家专业的生物科技保健品生产企业。

2005年左右,长期做出口生意的富味集团在海外参展时发现,海外市场的软糖已经出现健康化趋势,例如澳洲市场会在软糖里加果汁,而当时国内的消费者还在吃普通软糖。受此启发,富味集团也开始尝试“水果软糖化”,在软糖中加入水果的高营养成分。

从海外市场的发展趋势来看,富味集团认为中国食品行业的下一个风口可能就是健康食品,因此选择进入保健食品行业。2005年,富味成立了亿超生物科技,开始搭建团队,投入研发和实验室的建设,并在2007年拿到了国内第一张软糖保健品生产许可。

现在看来,富味集团的判断是正确的,健康食品的趋势在之后10年越来越明显。在2015-2017年间,多个行业报告与媒体报道都显示,健康食品正在成为新趋势。阿里巴巴与CBNDATA发布的《2017年中国线上零食消费趋势报告》显示,无糖低糖、低脂、粗纤维类的零食都在高速增长。

富味亿超总经理余斐告诉《新商业情报NBT》,集团在2017年也明显感受到富味和亿超的业务越来越分不开了,因此2018年在江苏淮安增加两条软糖生产线,用于生产高端功能性软糖,今年6月正式投产。也是在这一年,富味集团从“广东富味制果厂有限公司”更名为“广东富味健康科技有限公司”,往大健康方向发展。

如今,富味亿超总共拥有4条自动化软糖生产线,120人的研发实验室团队,软糖产能一年达3万吨。除此之外还拥有自动化的功能果冻、液态饮料、蛋白棒等新兴功能剂型的生产线和运动功能的特殊膳食食品认证资质,如今服务于BuffX、Wonderlab、薄荷健康等功能性食品品牌。

目前,富味亿超的软糖剂型可以分为植物胶、动物胶、夹心、肠衣等形态,如此丰富的剂型也来自美国、日本、澳洲和新西兰等成熟消费市场的启发。这些剂型如今在国内的消费市场已经很常见了,例如,Wonderlab的胶原蛋白软糖是夹心的,多燕瘦和华熙生物旗下品牌“黑零”以肠衣软糖为主。

同样来自广东汕头的仙乐健康,则从另一个起点与富味亿超走到同一个交叉路口。仙乐健康创立于1993年,是营养保健食品领域的上市公司,由于是从制药起家的,对功效成分的研究比富味亿超更早。

《新商业情报NBT》了解到,仙乐健康也是以出口为主,基于海外市场的情况,仙乐健康对国内消费市场的预判与富味亿超相似,即食品和保健品之间的界限会越来越模糊。2019年9月,仙乐健康的创始人林培青在上市前的路演中表达了他对行业的洞察,“消费者的需求愈加个性化,注重产品食品态、强调口感美味化、需要服用方法生活化”。

2015年,仙乐健康在安徽马鞍山建厂,2018年开始释放24亿粒的营养软糖生产线产能,并在2020年筹划扩产两条生产线。除了软糖之外,仙乐健康也根据对消费市场的洞察增加了功能性饮品的生产线。此外,2020年8月,仙乐健康还正式启用了研发实验室,用于营养软糖/饮品、粉剂和益生菌等剂型的相关实验研究。

在扩产和技术积累的过程中,仙乐健康也与玛氏、雀巢等传统食品集团达成合作。今年,仙乐健康还与BuffX合作,生产了一款胶原蛋白软糖。

除了海外市场的启发与生产企业的主动转型,国内的政策也是推动供应链端发展的重要因素。

2016年实施的《保健食品注册与备案管理办法》节约了生产企业的时间成本和资金投入。在此之前,由于保健品行业乱象丛生,国家规定只有通过“注册制”的保健食品才能上市,食品药品监督管理部门会对申请注册的保健食品的安全性、保健功能和质量可控性等相关申请材料进行审评,并决定是否准予其注册。注册制所需成本可能上百万,审批过程长达几年时间。

备案制则省去了审评过程,企业将前述申请材料提交食品药品监督管理部门进行存档、公开、备查即可。备案制的审批流程更简单、成本也更低,几万块、数个月就能完成。这降低了生产企业的进入门槛,有投资人基于此认为,政策的放宽或许就是保健品方向创业的最大机遇。

原料端也是如此。功能性原料能够用于食品生产的前提是,该原料必须被国家纳入新资源食品与新食品原料目录才能用于食品生产加工。例如,目前热门的助眠原料“GABA”(γ-氨基丁酸)是在2009年纳入目录的,玻尿酸在2021年1月纳入目录。

当然,这背后的推动者还是上游的科研单位和原料商。以玻尿酸为例,玻尿酸之所以能被广泛应用,是因为江南大学优化了其提取效率和成本。而华熙生物作为国内最大的玻尿酸生产商之一,在2004年就开始启动玻尿酸作为普通食品的申报工作,并在此后的16年多次向国家有关部门提交论证报告。

03新品牌掀风口

在很长的一段时间里,国内的软糖产能主要服务海外市场。虽然对国内市场充满信心,但供应链端也一直在等一个风口的出现,毕竟真正有能力释放消费市场的是前端的品牌。

以BuffX和Wonderlab为首的新品牌掀起了这个风口。2020年4月,BuffX的创始人亢乐找到了富味亿超。在创立BuffX之前,亢乐是抖音Brandstudio的负责人,这是一个针对抖音数据进行消费品研究和孵化的部门。在任职期间,他通过数据洞察发现了功能性食品领域的创业机会。一方面是看到了年轻人对健康生活方式的追求,另一方面是因为功能性食品的增长率高,跟欧美、日韩等成熟市场相比还有很大的空间。美国的功能性食品渗透率约为55%,日本、澳大利亚、新西兰等国家普遍超过70%,而中国只有10%左右。而且,以庞大的人口数量为基础,中国只要再增长10%,就会成为全球第二大市场。

余斐相信,这一个风口总会来到中国市场。BuffX是第一批找到富味亿超的新消费品牌,亢乐对市场的分析也印证了富味亿超此前的想法,“他带着很多数据和故事来,很打动我们”。因此,余斐决定与BuffX合作。

以BuffX的合作为契机,富味亿超成立了一个新项目——富味亿超新零售,通过整合上游资源(包括原料、产品、包装设计),联动下游的网红品牌,敏锐地打造出网红产品,推向市场,“我们要成为这个品类的网红供应链”。

“富味亿超新零售”立项后,首先成立了市场部。富味亿超过往的客户都是食品行业、保健品行业的“专业选手”,团队只需根据客户的需求定制和研发即可。但在功能性软糖这个新赛道中,很多品牌都是跨界进场,对行业的了解不深。市场部的职责就是根据品牌的用户群体、需求等维度为客户提**品方案。

Wonderlab在今年2月推出的“玻尿酸软糖”就是这个项目下的典型案例。2020年12月,Wonderlab找到富味亿超,提出要生产玻尿酸软糖,在国家宣布玻尿酸成为新食品原料后尽快推出。从结果上来看,Wonderlab的软糖在2月3日上线,距离1月7日国家宣布这一消息才不到一个月,这个速度是非常快的。Wonderlab也抢占先机打出“国内第一款玻尿酸软糖”的卖点。

之所以能够快速响应Wonderlab的需求,一方面是因为富味亿超在此前就与华熙生物有过充分的沟通和配方打磨,另一方面得益于富味亿超在生产端的丰富经验和资源整合能力。为了产品能尽快上线,富味亿超建议Wonderlab不做个性定制的软糖包装,直接使用透明膜以节约时间;富味亿超的战略合作供应商“新协力”也将Wonderlab的订单排期前置,优先生产玻尿酸软糖的包装。

余斐表示,功能性食品是一个新的领域,不管是供应链还是品牌端都还不够成熟。在品牌端,巨头还没有入局,新品牌在其中的成长会很快。在供应链端,富味亿超的打法与新品牌类似,与其挤破头成为巨头的供应链去做存量市场,不如增加一些资源,与新品牌一起打出一个增量市场。

而余斐选择BuffX的理由,一定程度上也反应了食品行业的一些共性,也可以解释为什么是新品牌在推动这个行业的发展。

食品行业过去因为信息差严重,以地域性品牌、渠道品牌为主,只要大规模占领渠道,就能形成品牌势能,导致品牌不注重产品创新。这也导致了中国食品行业的科技应用不够成熟,产品创新速度偏慢。因为对于供应链来说,尽管有成熟的产品和技术,如果前端没有需求,工厂也会因为投入成本高、风险大而放弃应用。

这样的案例在食品行业并不少见。鲨鱼菲特的创始人强小明也曾向《新商业情报NBT》表示,中国食品行业的技术其实很先进,但是商业化应用不成熟。这是需要靠品牌方推动的,“一定要有品牌把理念宣导出去,把销售习惯带起来,新的技术才能更好地落地”。而新消费需求带来的增量市场,成为新品牌产品创新和改造供应链的动力。

2020年11月,富味亿超与BuffX合作的第一款产品——BuffX SLEEP软糖上线。富味亿超认为,与BuffX的合作为其注入了产品创新的活力,打开了制造业对新零售功能性食品的认知。在此之后,有些品牌的提出想要与BuffX差异化的产品,也有部分品牌将BuffX作为其产品设计的学习标杆。

在BuffX上线后,主打熬夜场景的Nelo和面向女性用户的Minayo也相继上线,并分别获IDG、BAI的投资与北极光创投独家投资。与BuffX不同的是,这两个品牌都是专业保健品线和普通食品线并行。此外,Tipsyou、fafacat、whitefriends、joliyoyo等主打功能性软糖的新品牌陆续在天猫上线;薄荷健康、SMEAL、超级零等健康食品品牌也推出功能性食品的产品线。

而在今年5月的上海中食展,《新商业情报NBT》发现,功能性软糖已经在供应链端出现了传导效应。BuffX和Wonderlab的产品和包装已经成为众多中小工厂的模仿对象,有一家生产商还毫不讳言,“这是Wonderlab开始做的”。

04新渠道的推动

新品牌之所以能够在现在这个时间点推动行业的爆发,跟新渠道的出现有关,既包括线上的电商平台和种草社区,也包括线下的新零售渠道。

传统保健食品的主要销售渠道有两种,直销和药店。从渠道的增速来看,新兴的线上渠道增速已经最快。国联证券的数据报告显示,自2015年到2020年,直销渠道的占比从39%降至2020年的25%,药店渠道从31%降至23%;而电商渠道的占比从18%增至20%。

电商渠道的消费主力是90后的年轻人,他们正在成为功能性食品的增量市场。亿邦动力研究院发布的《2021新锐品牌数字化增长白皮书》中显示,90后以及Z世代消费群体占据线上膳食营养补充剂销量超过50%。

从汤臣倍健的转型就能看出电商渠道带来的影响。2016年,汤臣倍健在上市后首次出现净利润下降,背后的原因一方面是药店渠道增长乏力,另一方面则是电商渠道的冲击,尤其是海外保健品通过跨境电商抢占了年轻消费者。汤臣倍健因此在2017年提出了“电商品牌化”,强调电商品牌形象的年轻化,培育未来市场。2018年,汤臣倍健推出了面向年轻人的子品牌“YEP”,邀请蔡徐坤作为代言人,还推出了压片糖果、软糖等更零食化的产品。

中信证券发布的《保健品行业深度报告》认为,就国外保健品行业的发展趋势来看,保健食品的渠道结构最终会从直销回归非直销,主要的驱动力是消费者的认知变化。

直销渠道最早出现的背景之一是,消费者对保健食品了解少,建立信任的难度大,而直销渠道可以通过一对一的咨询提升消费者的信任度和转化率。但直销带来的问题是,一款护眼产品可能在层层推销下变成包治百病的神药,也就是“过度营销”。这带来的历史遗留问题是,很多人会认为保健食品/功能性食品是智商税。

亢乐认为,这一段历史与产品力无关,而是跟消费者预期有关。一些传统保健食品的产品力很强,但过度营销抬高了消费者预期,一旦使用效果不达预期,就会被认为是智商税。实际上,美国市场对功能性食品的认知和预期就很客观,“只有中国有'智商税'的问题”。

随着如今保健食品的消费趋向理性成熟,保健品行业的渠道将最终向快消行业演进,非直销渠道将重新成为保健品销售的核心渠道。抖音等社交媒体带来的信息平权加速了这一进程。多位创始人都表示,如今年轻人信息充足,可以很随时查询成分是否有效、品牌是否虚假宣传,“你骗不了他们”。

正因如此,这些新消费品牌与消费者沟通时更谨慎和克制。多数品牌的商品详情页会标注功效成分的含量、功效原理和文献来源,在功效描述上也避免过高预期。比如GABA软糖只是陈述清楚产品成分与对应功效,告知消费者产品中的GABA成分可以让人放松心情、睡得好一点,绝不夸大。

更重要的是,如今入场的创业者大多都有互联网背景,更擅长线上渠道的流量运营与内容营销,懂得如何与年轻消费者沟通。亢乐除了抖音Brandstudio的经历外,还曾担任网易严选的品牌总监;Minayo也曾在融资消息中强调了团队的营销和运营能力,还凭借团队能力服务了其他新消费品牌;Nelo的创始人朱翼凌曾在统一、盒马鲜生等快消集团和互联网产品负责增长、营销方向的工作。

目前来看,这些新消费品牌基本都是通过抖音和小红书KOL种草、直播带货进行营销和销售。抖音上有一位名为“阿手鉴货”的带货博主,曾经为BuffX、Minayo、Nelo、晚安科技等多个功能性食品品牌带货,与BuffX的合作至少有4次。主播球球、华少都曾在直播间带货BuffX,雪梨也曾为Minayo、Fafacat等新品牌带货。

而在产品的种草笔记、视频以及直播中,这些品牌在介绍原料和功效的基础上,更强调软糖“好吃”、“口感Q弹”,以此区别传统保健品;还会强调0糖0脂不发胖,日常嘴馋的时候可以吃,体现零食属性。

他们的数据洞察的意识和能力也比传统品牌更强。例如,Nelo通过数据洞察到熬夜正在成为消费者普遍的生活状态,以及随之产生的养生问题;Minayo通过社交媒体的数据分析捕捉到,“体重”话题辐射的用户规模远超过美妆和穿搭,因而将体重管理类产品作为首发;BuffX也是通过数据分析来确定产品功效以及上新顺序。

在传统品牌更擅长的线下,KKV、The Colorist这样的新渠道对新品牌也非常欢迎。亢乐表示,目前BuffX已经进驻2000多家线下渠道,以渠道方邀约为主。《新商业情报NBT》曾在KKV的保健食品销售专区发现,BuffX、Wonderlab、超级零、SMEAL等新消费品牌的产品都陈列在此。这也将帮助这些新消费品牌进一步渗透到更多潜在人群。

©新商业情报NBT原创内容 转载请联系授权

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。