“链上”理财:Defi资管项目

区块链的金融世界对很多圈外的人来说其实挺不友好的。Defi,LP挖矿,超额质押,镜像资产,做市,NFT……可能入圈的最初有段时间就光花在查字典上了。

但是,虽然难,又舍不得那高额的回报,一边啃着概念,一边:真香。

所幸的是,这世上总不缺优秀的基金经理,再加上点区块链的调料,链上资管就这么自然而然地被端上了“餐桌”。

这些资管项目有的历久弥新,有的刚刚诞生,有的中心管理,有的分散决策。当去中心化的世界遇上了传统金融的资管,会发生怎样的精彩?

No.1 主动资产管理

基金管理人可以通过自己的策略进行交易,基金的交易策略和业绩是公开展示在平台上的,投资人可以通过基金的业绩以及交易的标的自主选择想要投资的基金。

Set Protocol

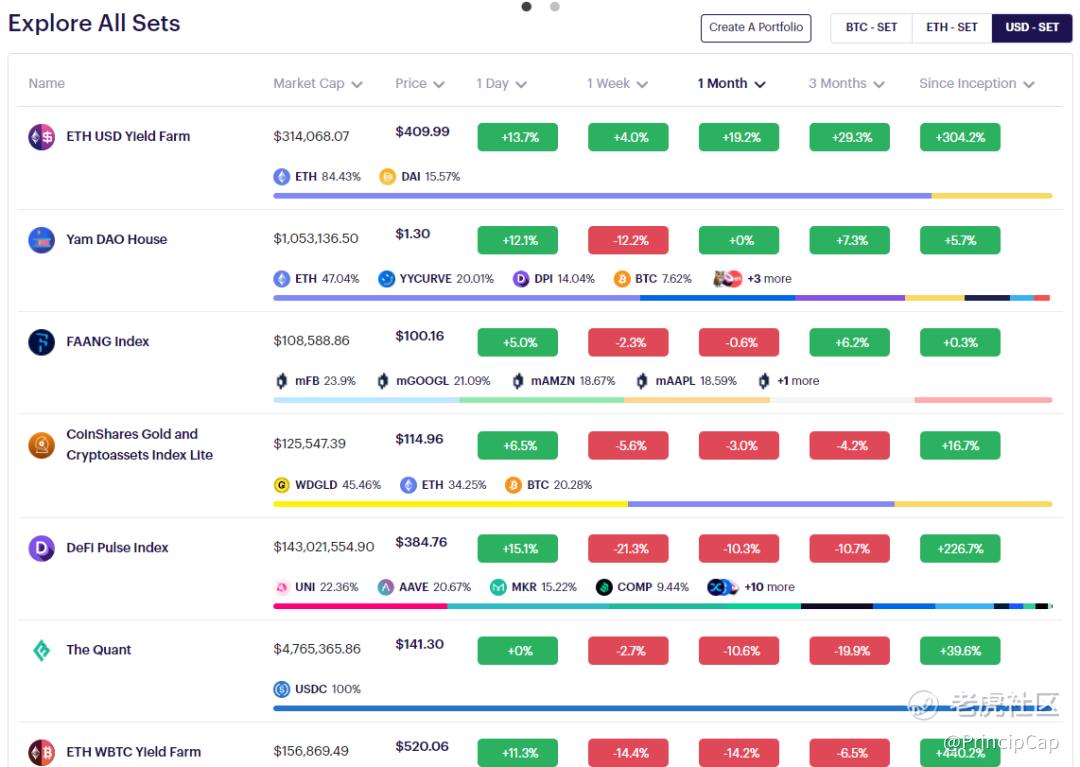

Set Protocol于2017年11月发布,用户可以通过加入一系列代币创建一个投资组合(set),只是你加入的代币越多,其他用户购买时所需支付的gas费也越多。

提交申请后,会对该基金进行审核,这在提高了发行基金门槛的同时也保护了投资者,至少确保了投资者买到的一定是优质基金。

其中,ETH USD Yield Farm是一个流动性代理挖矿策略,可通过为 Uniswap 上的 ETH/DAI 交易对提供流动性来自动进行UNI挖矿,收益将再投资至该策略中。

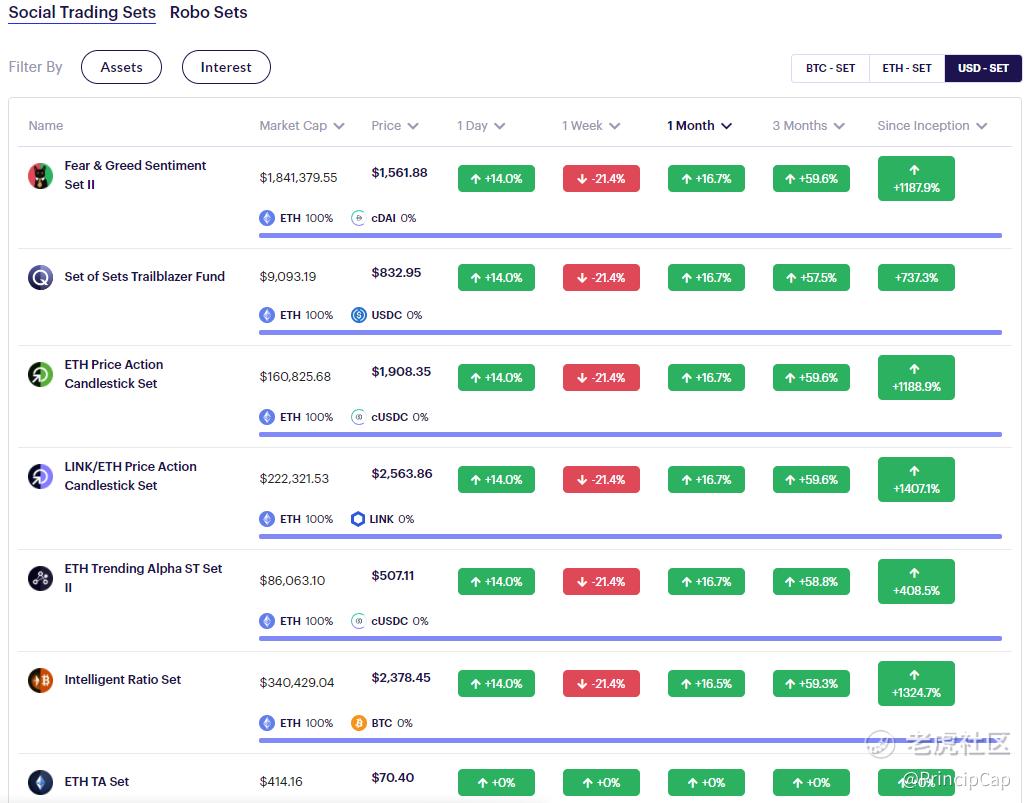

为了更加的“亲民”,Set Protocol同时也推出了社交交易平台(Set Social Trading),将专业投资者与普通投资者联系起来。在这个平台中,专业交易者可以创建和管理自己的交易策略,并向公众公布这些策略。对于普通用户来说,只需要买入持有,就能够轻松复制专业交易者的交易行为。

Set Protocol V2在1月26日正式上线,在新版本中,用户可以自由地创建一个Set集合(稍微降低了发行的门槛);用户可以使用多种方式铸造set;允许对Set的分配进行调整;Set创建者可以自行调整费用;可以将资金池中的代币投入一些项目进行流动性挖矿(如Uniswap、Sushiswap、Curve)获取额外的收益。

Enzyme Protocol

成立于2017年,原名为Melon,在希腊语中意为未来。作为资管项目的元老,Melon的创立比Set Protocol还早,但是因为原先的经济设计的缺陷,Melon的表现不如Set Protocol,其原生代币MLN也在上一轮熊市中蒸发了99%。

随着DeFi的发展,Melon也逐渐有了起色,但还是与其他DeFi项目相去甚远,直到EIP7的提出。原先创建一支基金需要1.75MLN(当时约87美元),EIP7提议取消创建费用,改为对基金的总资产管理规模收取20个基点的年度费用,这样也更容易预测MLN的销毁量。

在2020年12月,Melon更名为Enzyme Finance。与Set Protocol一样,用户可以自己创立基金,根据官网,目前有99支基金。与Set Protocol不同的是,Enzyme有自己的代币MLN,MLN主要被用于支付gas费和社区治理。

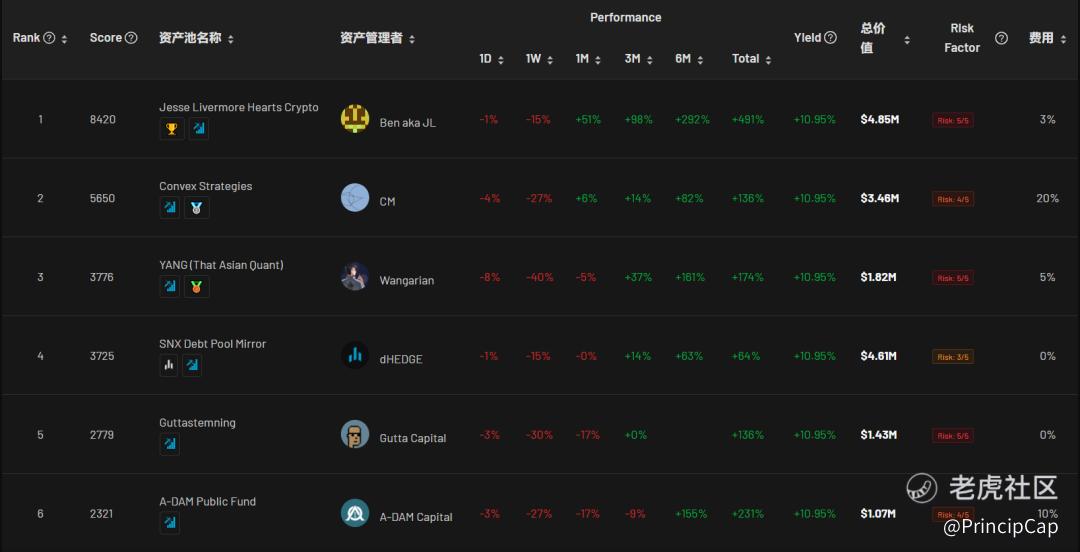

dHedge

dHedge是一个建立在Synthetix之上的资产管理协议,允许任何人在以太坊区块链上建立自己的投资基金,或投资他人管理的基金。于2020年10月25日上线主网。

目前正在举办交易比赛。

与Enzyme一样,dHedge也有自己的治理代币DHT,用户可以通过给投资池提供流动性来获得DHT。

由于是基于Synthetix的协议,基金管理人可以通过Synthetix将链下的资产镜像到链上并加入投资组合,如sUSD(法币)、sGold(黄金)、SGOOG(股权)。

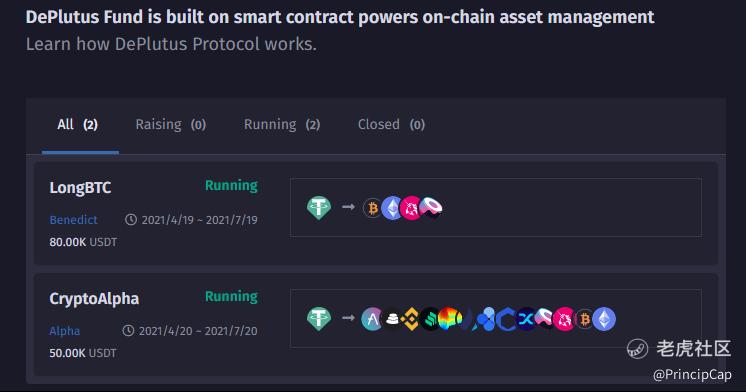

DePlutus Protocol

DePlutus Protocol于2021年4月中旬在以太坊正式上线,之后会部署到BSC和Heco等多条公链。

在DePlutus Protocol中,结合风控机制,任何人都可以成为基金管理人。为了控制风险,管理人必须按照一定的比例自投资金,同时可投资的加密货币仅限于被列入白名单的加密货币。

如果管理人希望在投资组合中加入新的标的,他需要向投资人发起投票,通过投票的标的就可以列入白名单。

基金管理人可以选择不同的策略进行资金管理,可以用主动策略或是算法策略,管理人还可以设定一些指标如收益率、夏普比率、最大回撤等来反映他们的业绩。

目前网站上只有两个投资组合。

DePlutus的代币分为“基金专属代币”DF Token和“治理代币”PLUT。DF Token可以用于基金赎回,或者转让,交易,也可以在 DePlutus 和 Aave 等其他主流 DeFi 应用中进行质押。

Cook Protocol

Cook Protocol是一个跨链的去中心化资产管理服务协议,或者也可以称为一个去中心化的基金市场协议,在这个平台上主要有两个角色,一个是基金管理人,一个是投资人。除了以太坊,还将部署在HECO、BSC、Polkadot等公链上。

基金管理人可以自由的创建自己的基金,使用高级交易工具进行资产配置,投资人则可以根据自己的风险偏好和投资理念选择相契合的基金进行跟投。Cook Protocol会通过智能合约来确保资金的安全以及利润和风险数据的透明。

Cook有两种代币,一是治理代币COOK,另一个是基金份额代币ckToken,每个基金都有独有的ckToken。基金管理人需要质押COOK来开设基金,如果基金管理人做任何违规的行为,ckToken持有者可以通过提案和投票将他之前质押的COOK没收作为惩罚,甚至替换掉基金管理人。管理人使用的DeFi产品及Token,也都必须是 Cook Protocol 上白名单中的。

目前只是发了币,并没有基金产品。

Hord

Hord是建立在以太坊上的一个加密货币基金平台,允许任何人在平台上创建基金,优秀的投资策略(称为Champion)将被平台推送给用户。

不同于一些项目的基金池只接受部分代币,Hord通过智能合约,可以接受任何DEX中的流动代币,只要代币具有流动性,它们就可以放在基金池中。

每个基金都可以生成ETF Token,这些token是可以在Hord订单簿DEX上交易的,包括封闭式和时间锁定的代币。如果持有治理代币HORD,DEX将收取0.25%的费用(否则0.4%),其中50%的费用将用来回购销毁HORD,另外50%将用作发展基金。

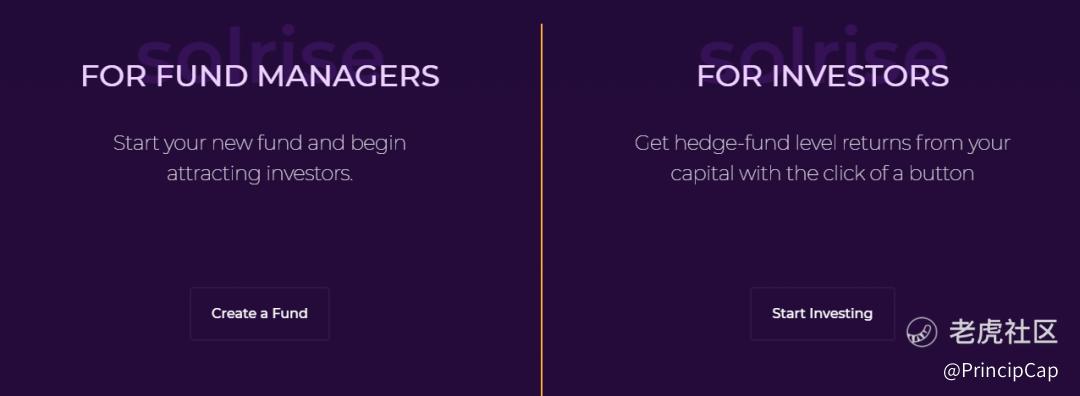

Solrise Protocol

资产管理协议,五月底上线,Solana Defi黑客松第二名。目前处于测试网阶段。

你可以扮演两种角色:Manager和Investor。

Manager:可以创建自己的投资组合,自由组合以下几种在Solana上的资产:USDC、BTC、ETH、XRP、SOL、SRM、SUSHI、LINK、FTT。具体操作上:根据测试网,首先存入USDC,然后再把 USDC 转化成其他资产,即管理资产。

Investor:根据表现挑选一个投资组合进行投资,投资的方式也是通过投资USDC,具体USDC被兑换成何种资产以及比例由Manager决定。根据现在信息,Manager可以在任何时候进行调仓,用户也可以在任何时候进行赎回。

目前还未披露投资组合是否可以进行交易。

4月23日,它获得了Serum资助,将用于与Serum DEX的集成。

No.2 被动资产管理

与传统金融市场无异,被动资产管理一般是和指数挂钩,适合风险偏好低的投资者。

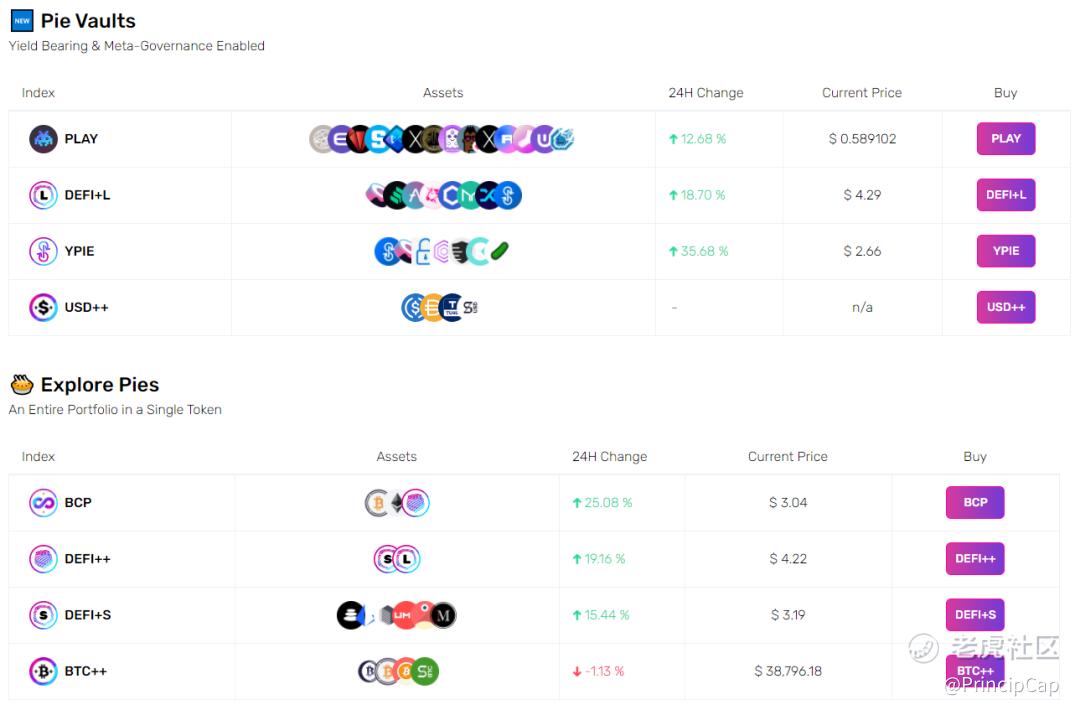

PieDao

每一个投资组合被称为一个Pie,它们是一系列资产经过加权后得到的一些指数。每个人都可以申请拥有一个Pie,但是需要社区进行投票表决。每个Pie都可以随时赎回。

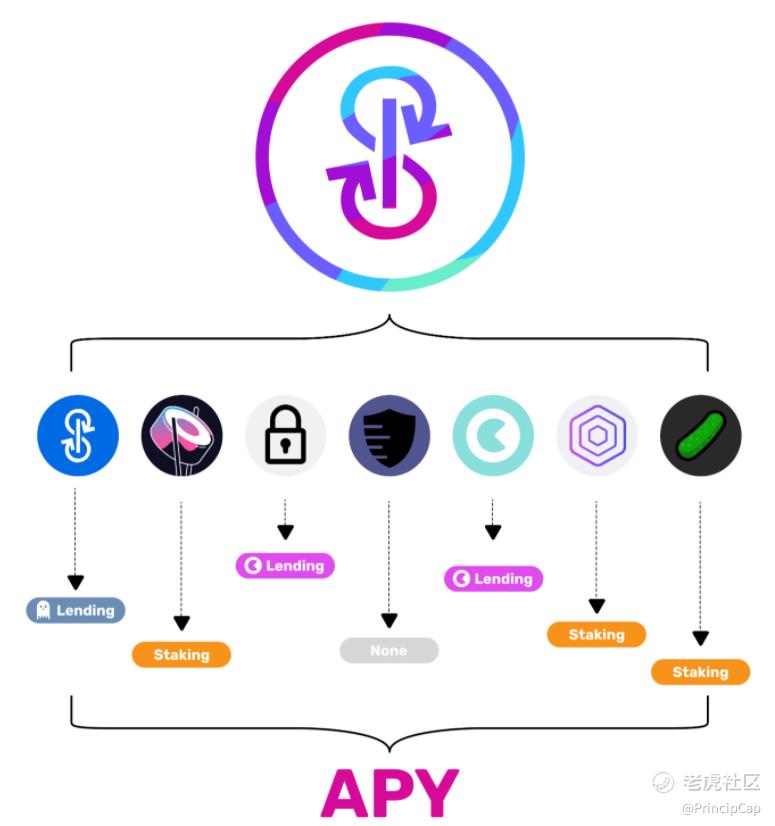

其中,在PieVault创建的投资组合,可以将资金池中的代币用于质押、借贷等来进一步提高收益。比如在YPIE中,资金池中的代币会被投入不同的项目中获得APY作为额外的收益。

PieDao上最新创立的组合是PLAY,里面涵盖了几乎所有的NFT项目的代币,根据该Pie的介绍来看,这是社区投票决定的结果,只是对于各个项目表现的不同,所配的权重不同。

Index Coop

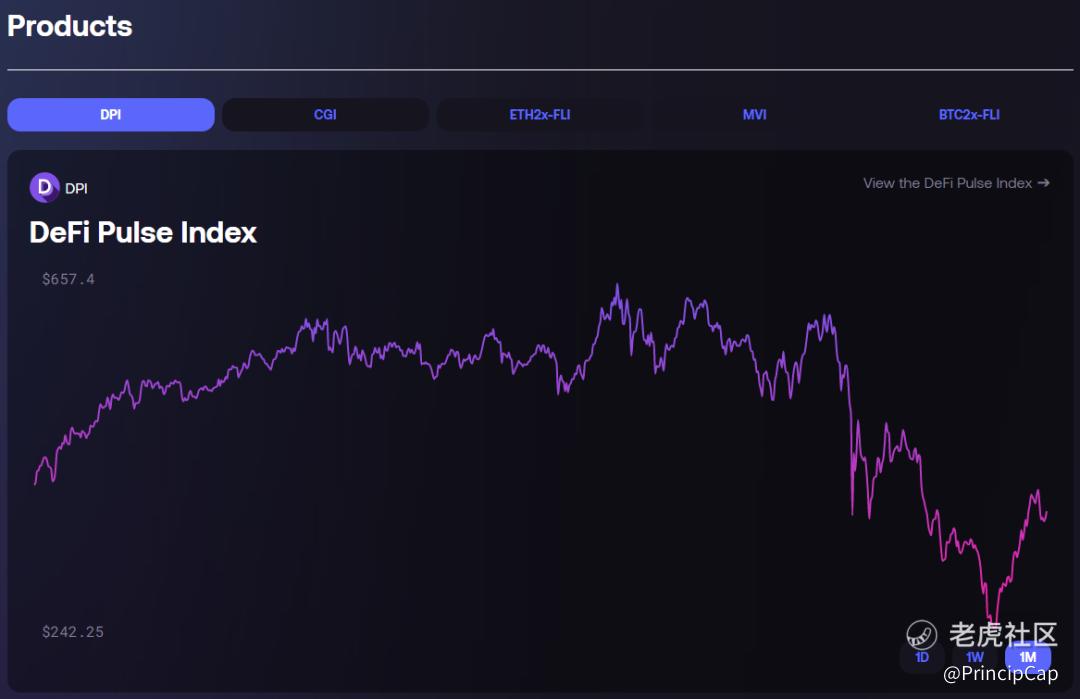

Index Coop是Set Protocol和DeFi Pulse合作推出的一个去中心化的指数投资社区。目前有5个指数:DeFi Pulse Index(DPI)、Coinshares Crypto Gold Index(CGI)、Metaverse Index(MVI)、Ethereum 2X Flexible Leverage Index(ETH2x-FLI)、Bitcoin 2X Flexible Leverage Index(BTC2x-FLI)。

与PieDao相同,每个用户都可以发布指数项目的提案,如果社区投票通过,就可以发行该产品。

其中最有名的指数就是DPI。DPI就是将一揽子DeFi项目的代币的市值进行加权得到的一个指数。将指数代币化的好处就是你可以进行流动性挖矿,比如在Moonswap中提供ETH/DPI流动性来获得奖励。

Index Coop的治理代币是INDEX,可以用来投票和管理Treasury,可以直接购买获得或通过质押在Uni获得的ETH/DPI或ETH/MVI LP来获得。

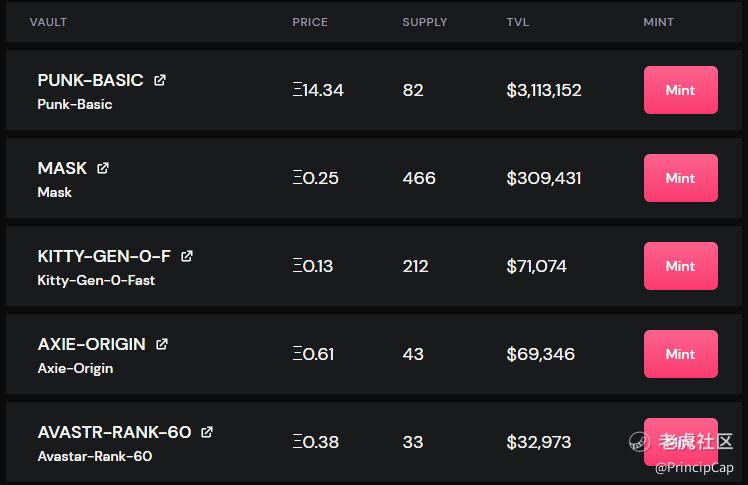

NFTX

PieDao中的PLAY是将NFT项目的代币加权得到的指数,而NFTX则是将NFT本身作为一个基金。这将原本流动性不足的NFT引入了DeFi的世界,也给那些看好NFT的投资者们提供了另一种投资的渠道。

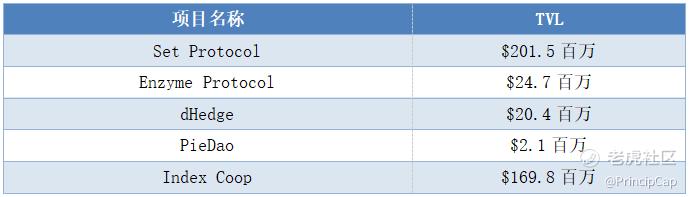

根据DeFi Pulse的数据,目前DeFi总的TVL为$609.1亿,以下为一些比较成熟的资管类项目目前的TVL。Set Protocol是当之无愧的龙头。

No.3 新生

目前还有一些新的项目在不断诞生

Babylon Finance

3月5日,由社区驱动的去中心化资产管理协议Babylon Finance宣布完成190万美元种子轮融资,估值为1000万美元。该协议是由Google 前技术主管经理、OpenZeppelin前产品总监Ramon Recuero共同推进的。

Zapper

5月18日,DeFi资产管理平台Zapper宣布完成1500万美元A轮融资,Framework Ventures领投。Zapper是一家分散式金融服务商,使用户可以通过一个UI在DeFi生态系统中管理其资产。Zapper 计划为开发者推出一个平台上的应用商店,并开发一个 Zapper 的手机端应用。

Structure Finance

5月19日,结构化金融平台 Structure Finance 宣布完成战略轮融资。Structure Finance 是用于结构化金融产品的去中心化区块链的平台,为用户提供了更多的品种,以适应不同的风险偏好,而无需在金融产品设计方面有很多专业知识。建立在以太坊、币安智能链上,并具有 Layer 2 扩展性。

小结

截止2021年5月26日,加密货币市场市值是1.77万亿美元。链上基金的规模大约只有2到3亿美元,占0.0014%左右。反观传统市场(Federal Reserve Board, Sec),美股市场2020年的市值大约40万亿,而资管项目大约是8万亿,占20%。

由此可见,虽然现在区块链的资产项目看起来那么的稚嫩,那么的似曾相识,但是资管却可能是Defi出圈的重要一环。或者是新玩家的入口,或是老玩家的归宿,不得而知。但是如果对区块链抱有信心,那么市场终将成熟。

前景可期,未来可望。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。