要不要来美国打新股? 超规模数据中心Switch IPO深度分析

是不是以为是任天堂的SWITCH才点进来的?没事小编不会告诉别人的。

不要在家撸游戏了,不如来美国打新股?国内A股新股申购中签太难,之后又连板买不到,那不如来看看美国受众星捧月的Switch是不是一只值得入手的股票,顺便了解一下什么叫超规模数据中心(hyperscale data center)。

一周多之前,Switch, Inc $(SWCH)$成为今年第三大科技类IPO的消息占领了美国各大财经网头条。

这家数据中心公司,发行价$17,上市第一天怒涨最高46%达$24.9,收盘价为$20.8 (超发行价20%)。接下来的第一个星期,价格相对稳定,都在$19到$20之间波动。

公司介绍

Switch是一家总部位于美国拉斯维加斯的公司,主营业务为设计、建造和运营数据中心。那数据中心是干什么的呢?

大家都知道,现在热点词汇包括“大数据”和“云计算”。这些数据计算和储存可不是真的发生在我们头顶的云层里的,而是在企业购买服务的数据中心进行。

像Switch这样的公司,就在各地建立大面积的楼层、基础设施、和网络,用来传递、加速、展示、计算、和存储数据。

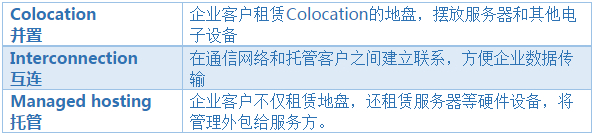

目前数据中心主要有以下三种业务。其中,Switch 95%的业务都来自于Colocation和Interconnection,最大的客户是EBay$(EBAY)$,其他客户有亚马逊$(AMZN)$,PayPal$(PYPL)$等。

市场成长性强

国内国外科技企业很多都在做云服务,各大行业商家恨不得都挖地三尺全用大数据指导产品研发和营销。

所以你们应该可以想象,Switch第一个优势就是,可谓抓住了“大数据”这个历史发展的洪流,顺势而起。数据中心这个市场到底有多大?我们来捋一捋。

根据Gartner研究,2017-2021年,每年全球企业在数据中心系统的平均花费将达到1750亿美元。

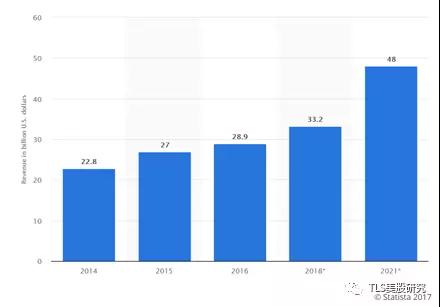

其中Switch所在的colocation市场总额将从2017年的约300亿美元以每年12%的速度增长,预计2021年将达到480亿规模。

可见,此市场总额很大且具备很强的增长性,尤其是企业云和云服务公司。

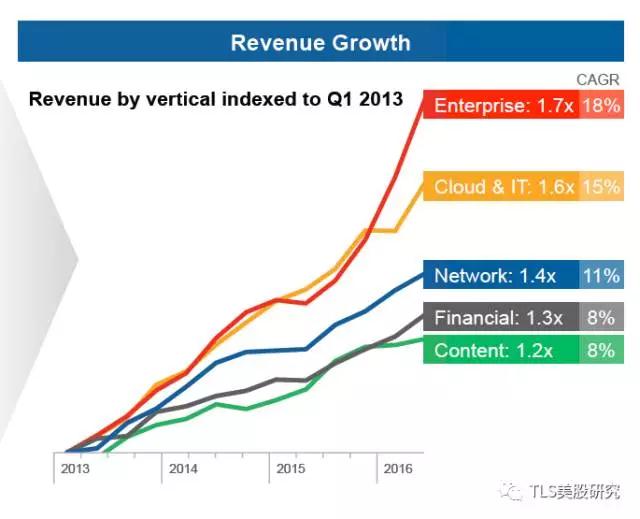

根据Colocation市场的龙头Equinix所披露,在其五大客户群中,企业和云计算公司(提供基于云服务的软件服务,SaaS)自2013年以来是增速最快的两大客户群。

用户粘性高

Switch所披露出来的用户粘性令人可喜。2014-2016年平均客户流失率仅为1.4%。

这一方面是因为客户更换数据中心的成本较高,另一方面也暗示了Switch的专业能力得到了客户的认可。

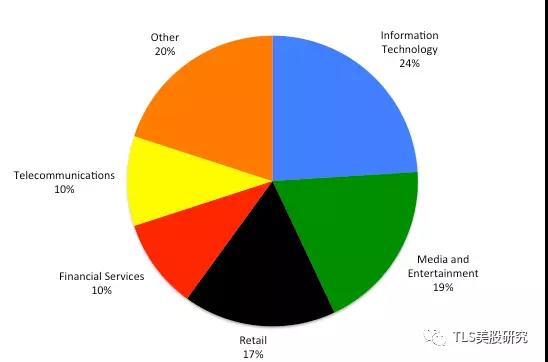

这对未来Switch维持较稳定的现金流有积极作用。同时,由下图可见,各行业客户分布较均衡,因此行业周期性对Switch营收的波动影响较小。

2016年十大客户占全部营收的份额较大,为38%,但因客户黏性大,所以风险在某种程度上被自身规避。

市场竞争激烈,Switch试图通过超大数据中心形成优势

目前数据中心行业竞争较碎片化。

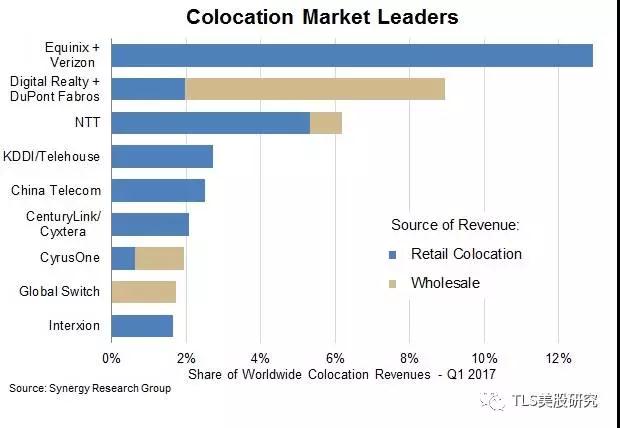

全球最大的零售colocation企业Equinix拥有10%的市场份额,远远领先无论是批发还是零售colocation的竞争对手。

市面上也有很多区域性的colocation中心。市场的不断增长必将吸引更多企业加入竞争行列。

然而,在我们看来,数据中心Colocation行业要形成根本性竞争力,只能靠两点,一是占优越的地理条件,二是抱紧某些云计算客户的大腿。Switch的竞争力在于第二点。

数据中心根本上还是房地产的生意,所以“地段、地段、地段“还是至理名言,但这里的地段指的是地下的通信网络。

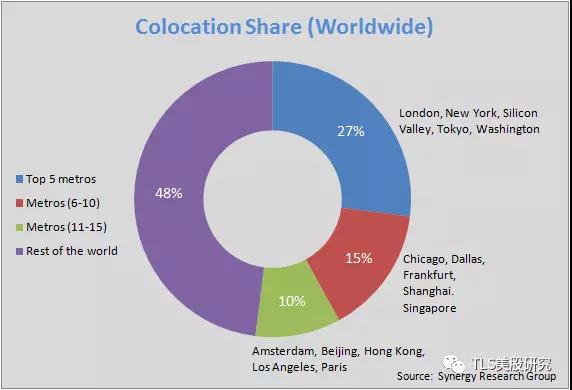

国际大都市和通信网络中枢的数据中心地皮相对稀缺。如下图所示,纽约、伦敦、硅谷、东京和华盛顿占了全球colocation市场营收的27%,而前十五大城市占了全球colocation市场的一半以上。

这就是为什么一些运营较差的老牌数据中心(比如我们年初就看好的Internap【INAP】)今年股价能翻近三倍的原因,因为它持有的在美国大都市的资产有稀缺性,对潜在收购方价值更高。

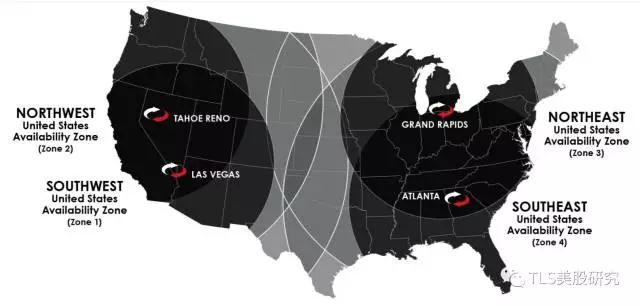

然而,Switch的四个美国数据中心很明显并不在这些大的数据枢纽,因为Switch的竞争发展策略的不同。Switch选择了一条发展超规模数据中心(Hyperscale Datacenter)的道路。

随着大数据的发展,数据中心逐渐分成了都市区的城际数据中心,专门为企业、运营商等提供接入云计算网络的地点,和在郊区等电力、地价更便宜的超规模数据中心(Hyperscale data center),主要用于进行大规模计算和机器与机器之间交换信息(如并行计算和深度学习等)。

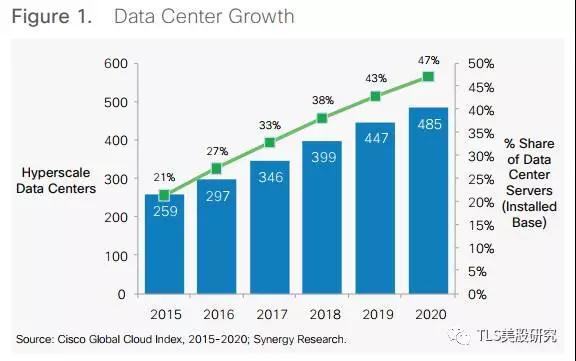

根据思科的数据,超规模数据中心数量不但在逐年增多,超规模数据中心占全部数据中心的服务器总量也将在2020年达到接近47%。

Switch就是专注于设计并运用超规模数据中心,比普通数据中心容纳更多的服务器,并且在数据中心架构(data fabric)上有独特的技术。

该公司拥有大量专利,目前有13项大专利和8项待批专利,同时拥有120个注册商标。专利最早在2028年才到期。

Switch举例说明,专利可以使他们在有限的空间内放入更多的设备,提高效率且保证安全稳定性。

举例来说,Switch在内华达州的数据中心SuperNap号称是全世界最大的数据中心园区,总计占地2百万平方英尺(约合20万平方米)。下图是该数据中心的内外照片。

大客户风险和公司治理风险必须重视

可以想象,Switch的目标客户是IT和互联网巨头,有巨大的内部和外部的云计算需求,比如亚马逊、eBay和PayPal等。

这些巨头出手阔绰,但也让Switch的大客户集中度较高。虽然在目前高速发展时期,Switch和客户提价比较容易,但长期而言,这些客户的议价能力不可小视。

Switch应该继续多元化它的客户群,以降低长期的风险。

此外,对于这个公司,不得不提的一点就是它的股权结构和公司治理风险。

Switch这次IPO发行的股票仅拥有不到5% 的投票权,公司绝大多数的投票权都将被留在高管和现有风投或私募股东的手中,也就是说股民几乎没有什么对公司主要决策的发言权。

公司同时披露,因为他们是一家成长性公司,因此根据法律规定,他们不需要雇佣独立会计师事务所对公司的报表内控过程进行审计,同时他们也不需要对外披露付给高管的薪酬。

公司的创始人Rob Roy任CEO,兼任董事会主席。我们发现,他的名字在招股说明书中出现了39次,前一阵高调上市的Roku的创始人CEO名字仅出现了20次。

下图为这位年仅48岁有扎实技术实力的成功创业者。

Switch 招股书里出现这类词句:“Roy 构想出的强大的科技生态系统”“由于Roy的发明”“我们的公司标志为Roy亲自设计”“数据中心由Roy设计”等,加上很多专利也是Roy发明的。

读下来的感觉就是,这个仅48岁的人在公司是权威一般的神存在,直接为Switch创造巨大价值,但同时也有一种周围人对他跪舔的感觉。

介于他在公司如此被崇拜的地位,且他的投票权占全部的2/3,如果他的决策出现失误,反对的声音可能很难走多远,那为错误买单的将是投资者。

总之,散户投资时应权衡股权结构和公司治理的风险。

股价属于偏贵

Switch目前的股价,相对偏贵。大多数数据中心都是REITs,而Switch不是,因此我们不把它和按期分配股息的REITs相比估值,而是和IT行业以及Switch的同类竞争者做个比较。

Switch的P/S比例约15倍,IT行业平均约5倍多。SwitchP/E比约158倍。S&P500和IT行业的平均P/E目前均在30倍左右。

Switch的EV/EBITDA大约是26。S&P500中IT行业的EV/EBITDA目前大概在14左右,但是数据中心行业的估值又高一些。

CyrusOne大约24倍,Equinix大约25倍,CoreSiteRealty Corp大约19倍,DuPont大约22倍。由此比较,Switch的估值高过市场平均,但是在行业内也算没有差的太远。

综上所述,数据中心行业,市场潜力极大,未来会吸引更多的竞争者。

Switch目前客户满意度高,黏性大,行业分布均匀,但对Hyperscale超规模大客户依赖较高。

超规模数据中心的发展,很可能会为Switch带来持续增长的客户和更有吸引力的利润。目前估值虽相比市场较高,但在这个增长的行业内不算离谱。

投资切记股权结构和公司治理风险,亦要关注大客户集中度。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 那个我·2018-03-09大数据云计算,这和迅雷有区别不?点赞举报

- 九格·2017-10-19现在看到热门数据公司IPO就怕点赞举报