无论外部环境如何变幻莫测,优秀的公司总能扛过下行周期。市场的波动,只会让中国越来越多的核心资产,迎来买入机会。

当下的中石油股份$(00857)$,或许存在这样的机会。

因为原油价格暴跌,中石油的股价跌到冰点。截至今日收盘,中石油市值为4996亿港币,折合人民币4468亿元;截至2019年第三季度末,中石油净资产为1.43亿元。也就是说,目前中石油港股市值只有净资产的31%。

当前,中石油股价已重回“巴菲特买点”。中石油当下市值,只有2018年底油气资产的32%,与巴菲特2003年大举买入时相近。老巴买入中石油的结局,你也知道,4年时间,他收获了大概700%的收益。

当然,历史不会简单重复。2003年初,港股还笼罩在股灾的阴影之下,中石油也没能好到哪儿去;而现在,港股市场并没有那么糟糕。

当时全球经济蓬勃向上,一片向好,中国和印度还只是冉冉升起的新星,对原油有着巨大的增量需求。那样的环境下,原油价格上涨的确定性更高。

而现在,全球经济形势微妙,原油竞争格局也比当时复杂,原油价格走势,充满更多不确定性。

但不管怎么说,中石油“折价”已经足够大,近7%的分红率也足够诱人,若股价继续下跌,只会增加投资的确定性。

01、买中石油,就是买原油“期权”

油价是中石油的业绩晴雨表。

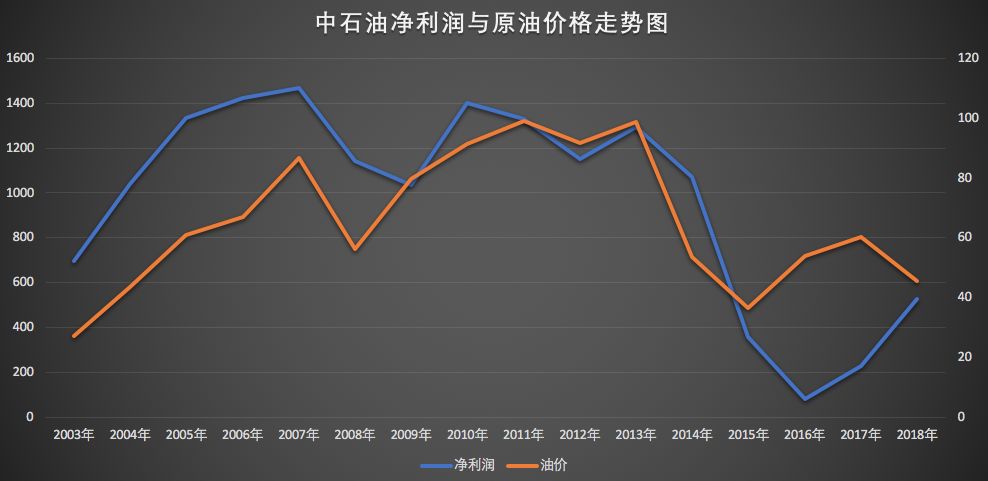

如下图所示,中石油的净利润与油价密切相关。平安证券测算,中石油的历史净利润,跟油价的相关系数高达0.88,呈极度密切的线性关系。

净利润与油价高度正相关,是由中石油业务结构决定的。

中石油业务分为勘探与生产、油气销售、炼油与化工、天然气与管道等几大板块,贯穿石油化工全产业链。

不同板块,与原油价格走势呈正负不同的关系。

勘探与生产板块,处于石油产业链的最前端,主要产品是石油和天然气,与原油价格走势呈正相关,油价上涨,该板块业绩自然上涨。

与勘探和生产板块不同,炼油与化工业务与原油价格走势呈负相关。国际油价的上涨,会推动炼油成本的增加,从而压缩该业务的利润。中泰证券研报预测,预计油价超过80美元,中石油的炼油业务利润将受限。

化工板块处于产业链下游,油价上涨会推动石化原料石脑油价格的上涨,最终传导到化工产品上。

但总体来说,勘探与生产板块对中石油的业绩影响最大。如果原油价格波动巨大,其他板块都可以忽略。

目前,中石油是中国最大的原油生产商。对比产量,国内没人能与它媲美,即便放眼全球,它的产量同样位居前列。2018年,中石油原油产量高达8.9亿桶,要高于埃克森美孚、BP和Shell这三家国际石油巨头,是中国石化的2倍。

当油价上涨,油气销售价格的上涨幅度,会远大于勘探生产成本的上涨。对于中石油这种巨无霸来说,油价稍一波动,影响都是巨大的。

中泰证券预测,以全年9亿桶产量计算,布油每涨10美元,可为中石油勘探与生产板块,增加净利润约428亿。要知道,2018年中石油的净利润不过724亿元。

油价每上涨10美元,对两桶油盈利的弹性测算(数据来源:中泰证券研究所)

当前中石油成产成本约为49美元/桶,当原油价格大幅超过49美元时,可以为中石油带来丰厚的利润。

反之亦然。2014年油价暴跌前,该板块经营利润大约1900亿元;油价暴跌之后,板块盈利大幅下滑,2017年板块经营利润只有155亿元。

一句话,油价跌,中石油业绩跌;油价涨,中石油业绩涨。某种程度上来说,买中石油,就是买原油涨跌期权。

但是,我们怎么知道,什么节点买入合适呢?

油价飘忽不定,这块资产按利润估值肯定行不通。行业内,通常按未来现金流估值。这个指标我们或许可以参考。

它是这样估值,将现有已探明储量的油气,按一定的生产曲线进行假设(油价依据为入库时的价格,生产成本按当时的情况测算),计算出未来净现金流,再将未来净现金流,以10%的折现率进行折现,得出最终结果。

中石油每年都会在年报中列出这个数据。比如,2018年,中石油经过测算,其油气价值为1.38万亿元。

中石油2018年有关油气证实储量经折现的未来净现金流标准化度量(资料来源,中石油年报)

这样计算存在一个“bug”,油价的走势是动态,但财报的数字是固定的。所以,由于油价走势飘忽不定,中石油市值其实是围绕该数字上下波动。所以中石油市值与其未来现金流价值的比值,可以看作衡量估值高低的指标。

比如,2007年原油疯狂时刻,中石油这一比值达到了1.43;而巴菲特2003年买入中石油时,这一比值不足0.4。过去十几年,中石油这一比值几乎没有低于0.8。

换句话说,除非出现特殊情况,否则很难出现“巴菲特买点”。

02、重回巴菲特买点

此次油价暴跌,出乎大部分人意料。OPEC与俄罗斯决裂,让全球遭遇黑色星期一,当天,原油价格一度大跌30%。

这种情况下,中石油的股价也没好到哪里去。昨日开盘后,中石油股价大跌近10个点。

硬币的另一面是,个别投资者极度兴奋:中石油股价正一步步逼近“巴菲特”买点。

截至今日收盘,中石油市值为4468亿人民币。截至2018年底,中石油未来现金流价值为13820亿元。以此计算,比值大概是0.32,和巴菲特买点时的比值相差无几。

这是否意味着,中石油的买点到了呢?

莫慌,一切还是要取决于油价的走势。与2003年相比,当下环境更为复杂。

首先,原油的增量需求并不像2003年那样旺盛。

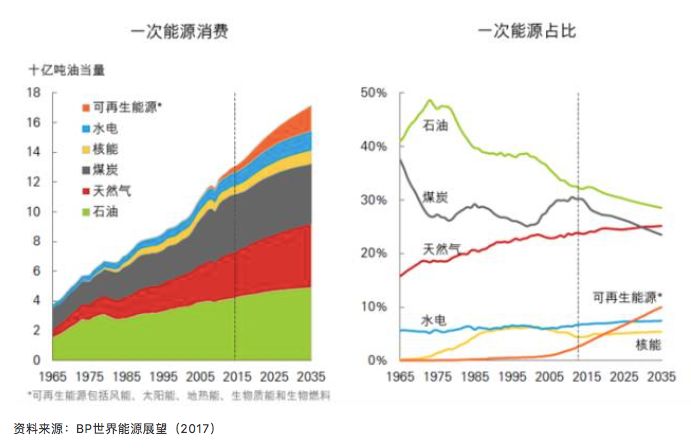

一方面,当下能源需求增长在往清洁能源转移,如天然气和可再生能源。石油虽然仍是能源中的定海神针,但论边际的需求增量,其重要性将持续下降。

2011-2016年,全球的原油需求年均增速是1.6%,根据高盛预测,到2020年,这一增速会降至1.2%,并将继续下降,到2030年仅剩0.4%。

其次,全球宏观经济环境正处在一个敏感的节点。

联合国发布的《世界经济形势与展望2020》报告显示,2019年全球经济增速为2.3%,为近10年来最低水平。世界经济增速在下滑,所有国家都难独善其身。

从OPEC机构统计的原油需求增速来看,2019年总需求量为9980万桶/日;预计2020年总需求量在1.0088亿桶/日。也就是说,总量几乎没有增加。

实际情况更糟。由于新冠疫情在全球肆虐,市场的担忧情绪直线提升。费氏全球能源咨询公司 (FGE)预计,全球原油需求2020年将下降50万桶/日。而根据IHS Markit研报预计,今年一季度全球石油需求可能下降多达380万桶/日,这将是历史上最大的萎缩。

另外,供给端格局也发生了变化。

与2003年相比,美国从全球最大的原油进口国,变成了自给国、出口国,这对全球原油格局造成了冲击。全球原油需求“减少”了不说,供给端玩家增加,局势愈发复杂。

以2016年为例,当年油价反弹,以先锋自然资源企业(PXD)为代表的页岩油企业龙头,立即将2017年的产量对冲比例从50%提升至75%,造成了当时的油价曲线平坦化,甚至出现远期贴水。

刚刚过去的2019年,OPEC成员国减产,产量逐渐下滑,但全球总产量并没有下降。因为OPEC减少的产量,被美国“填补”了。此次原油价格战,某种程度上,是OPEC成员国、俄罗斯以及美国三方博弈的一个结果。

尽管巴菲特买点相比,当下的宏观经济更微妙,竞争格局更复杂,原油价格充满更多不确定性。但不管怎么说,中石油“折价”已经足够大,安全边际已经相对较高。

2019年,中石油全年分红0.168元/股,以今日收盘价计算,分红率已经高达6.89%。作为中国最核心的资产,中石油的经营能力毋庸置疑。若股价进一步下跌,只会增加投资的确定性。

更何况,油价过低,OPEC成员国和俄罗斯的财政,以及美国的页岩油气行业,都将受到较大的负面影响。这场战争,所有人都输不起。这些主要产油国,最终一定会重返谈判桌。

如果你想抄底石油,买中石油可能会是一个不错的选择。