除了同样作为总统大选年外,2016年与2020年在多方面都有诸多“形似”之处,这并非完全巧合,而是在相似的宏观环境和政治事件周期导致的相似的市场与资产价格演变逻辑。参考2016年经验,可以发现:

►市场在大选结果最终出炉前可能维持弱势和震荡;风险偏好是主要拖累。

►三轮总统大选辩论对于选情有重要影响。

►大选最终结果影响短期市场与资产走向。

一个尾部风险是11月3日大选投票日后,大选结果无法及时出炉、甚至引发争议需要较长时间才能落定的小概率意外。

市场层面,波动仍在继续。疫情变化再度成为短期焦点。欧洲疫情继续升级,但死亡率维持低位,参照美国经验,可能会导致一定范围内复工停滞,但全局性逆转似乎并不至于,因此市场整体冲击应该可控。

欧美近期增长动能相比前几个月略有所放缓,特别是服务业,这可能使得当前波动格局延续。此外,近期美元指数走强值得关注。

焦点讨论:2016年美国大选冲刺期的市场演变与资产表现复盘

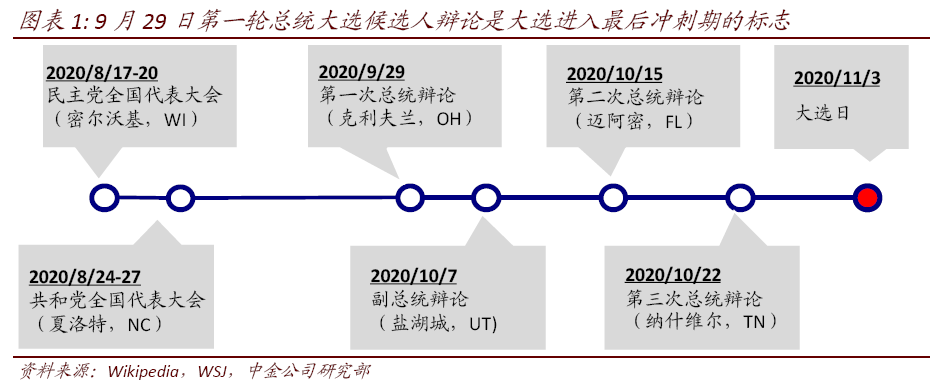

目前距离11月3日美国大选最终投票日仅剩1个月左右的时间,而9月29日将在克利夫兰凯斯西储大学(Case Western Reserve University)举行的第一轮总统大选候选人辩论也将是大选进入最后冲刺期的标志。回顾2016年大选年冲刺阶段的经验,可以为我们提供一定借鉴。

实际上,除了同样作为总统大选年外,2016年与2020年在多方面都有诸多“形似”之处,体现在以下几个方面:

1)2016和2020年都是以大跌开局:2016年德银Coco债与日本央行负利率引发全球市场动荡vs. 2020年新冠疫情冲击市场大跌;

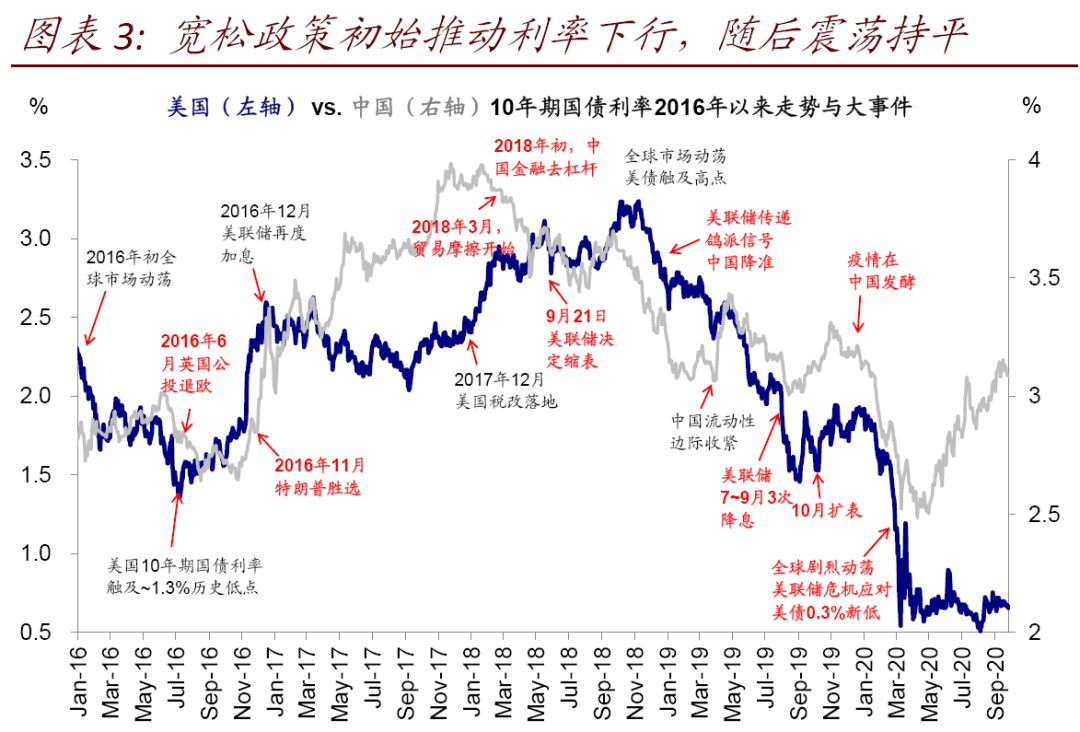

2)大跌后全球央行均转向宽松:2016年3月G20央行财长会议传递宽松信号vs. 2020年3月美联储采取一系列紧急流动性投放和资产购买措施,全球其他央行也大举宽松;

3)利率水平初期大幅下行:2020年3月10年美债一度降至0.3%的历史低位,进而帮助市场率先在估值修复下反弹但基本面仍在下行;

4)市场经历了一段时间的持续反弹和基本面出现修复迹象后,货币政策宽松力度趋缓、利率也不再进一步下行:2016年英国公投意外退欧后美债利率见底;2020年3月份后美债利率在0.6%上下盘整;

5)美股市场均在9月份开始回调,2020年9月以FAAMNG为代表的科技龙头股大跌,2016年也是9月初因加息预期突然升温而大跌,随后持续疲弱直到临近大选才基本见底;

6)美元指数上半年整体下行,2016年9月受加息预期升温有所回升,大选结果出炉后大幅上行。

我们认为,2016年和2020年在上述诸多方面的相似并非完全的巧合,而是在相似的宏观环境(增长路径与货币政策应对)和政治事件周期(美国大选)导致的相似的市场与资产价格演变逻辑。

那么,随着大选即将进入最后的冲刺期,复盘2016年市场的演变经验,可以给我们提供以下一些参考和借鉴:

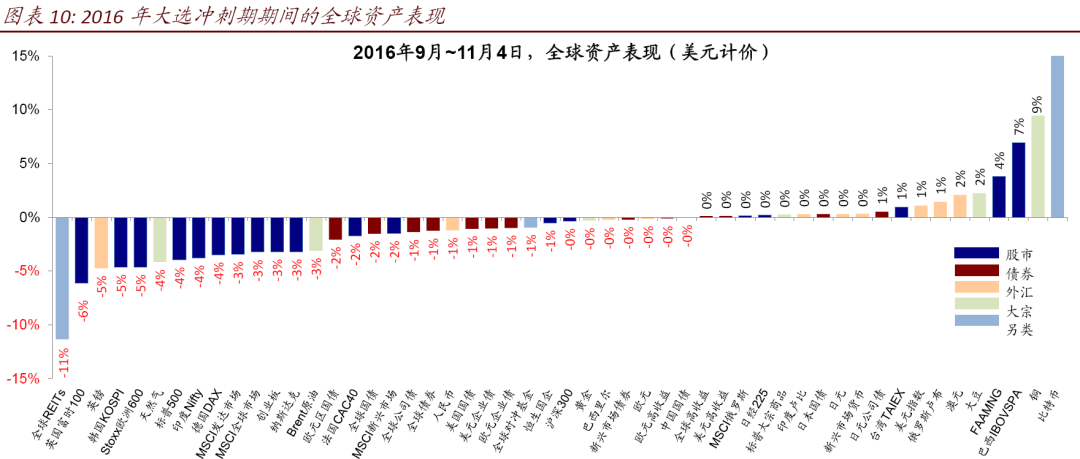

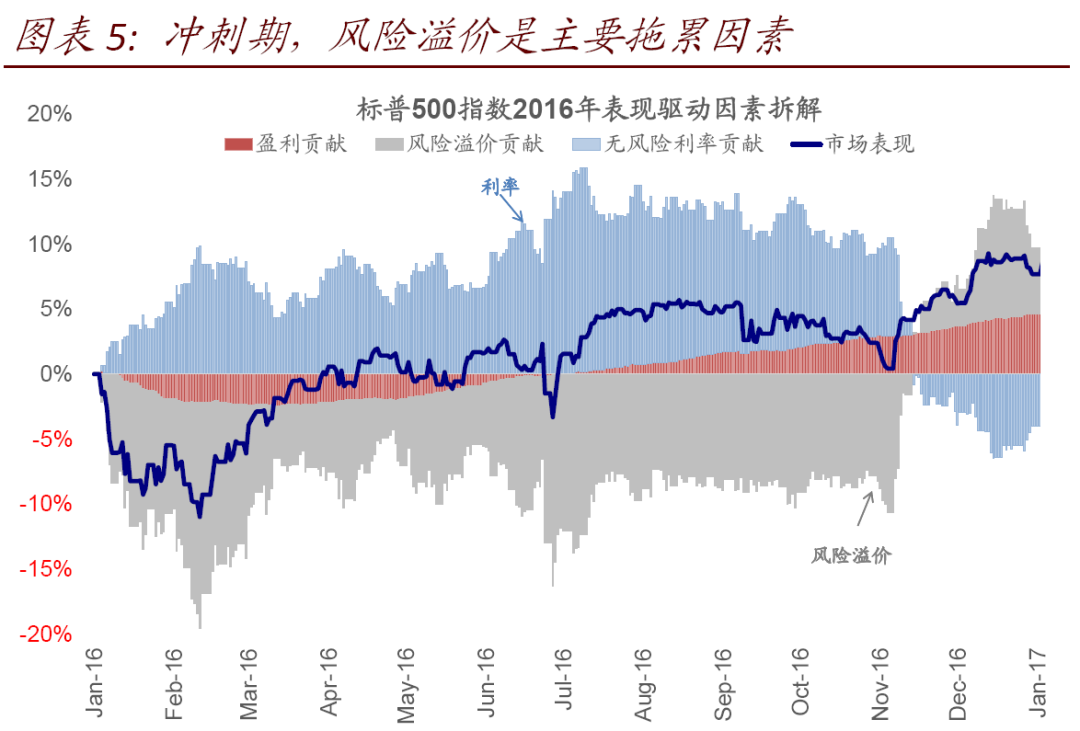

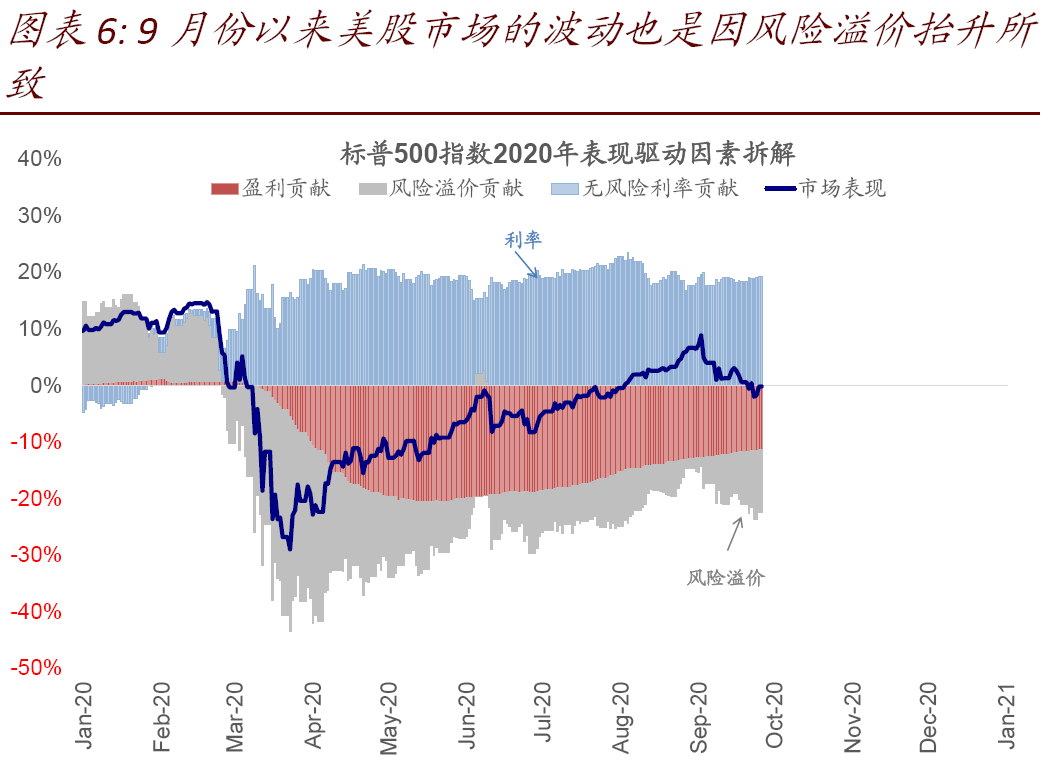

►市场在大选结果最终出炉前可能维持弱势和震荡;风险偏好是主要拖累。大选进入白热化阶段后政策和选情的不确定性都可能导致投资者维持观望和谨慎态度,例如2016年的邮件门等等,因此2016年9月开始一直到11月初大选投票前,美股市场持续维持弱势,全球主要资产也多数下跌。拆解市场表现的驱动因素后可以发现,风险溢价是主要拖累,也表明市场短期压力主要来自对于政策不确定性的担忧。这一结论与我们在此前报告《美国2020大选:现状、演变与影响》提示的历次大选年的历史经验一致。

此次9月29日将要举行的第一轮总统大选辩论中,议题涉及两位候选人过往经历、最高法院、新冠疫情、种族和暴力、选举公正与经济等,两位候选人针对一些议题的表态不排除引发争议和担忧。

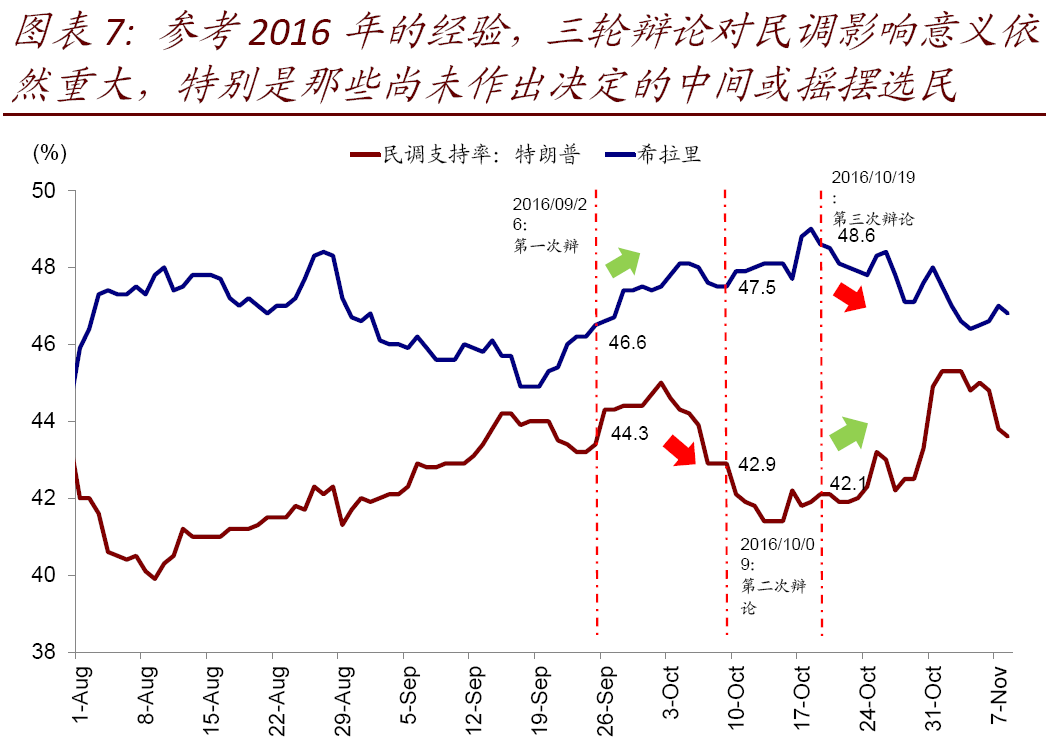

►三轮总统大选辩论对于选情有重要影响。虽然总统大选辩论并没有所谓输赢的评判,但参考2016年的经验,我们可以发现,其对民调选情的影响意义依然重大,特别是那些尚未作出决定的中间或摇摆选民。2016年前两次辩论后,希拉里相对特朗普的领先优势进一步扩大,但第三次辩论后不久两者选情却出现逆转,差距迅速收窄。

考虑到此次选情依然胶着,拜登与特朗普在关键摇摆州的民调差异只有3.6个百分点,因此未来一个月的选情变化,特别是辩论时的表现值得重点关注。

►大选最终结果影响短期市场与资产走向。2016年特朗普意外赢得大选后,受其大规模基建和减税等商业友好的政策预期刺激,美股、美债利率和美元在大选结果出炉后均大幅上行,虽然美债利率和美元在2017年由于短期透支过多预期而持续回落,但大选结果在短期内的影响依然重大。

针对此次大选结果,如我们在《美国2020大选:现状、演变与影响》中分析:1)若特朗普胜选,一般性规律下连任年份风险资产表现更好,且特朗普减税、基建、金融监管放松、财政赤字扩张的主张也有利于风险偏好抬升、美股、美债利率走高和美元走强(但若国会两院均为民主党控制可能会使其大打折扣);潜在下行风险是中美关系进一步紧张,但基准情形是回归可交易的极限施压。2)若拜登当选,一般性规律下政党更替后美元短期走弱,且拜登更倾向于依靠盟友而非单边关税解决贸易问题也或压制美元。政策层面,除了也支持基建外,拜登加税、医保、金融监管、甚至可能提名Warren为财长都对风险偏好不利,因此对市场和风险资产中性偏空。

此外,需要提示的一个尾部风险,是11月3日大选投票日后,大选结果无法及时出炉、甚至引发争议需要较长时间才能落定的小概率意外。2000年小布什和戈尔的大选就是因为佛罗里达计票的争议,最终由最高法院判决后,大选最终结果12月份才出炉。考虑到今年依然相对胶着的选情、以及最高法院空缺提名可能带来两党博弈和选民投票倾向的不确定性,这一小概率事件依然值得关注。如果出现的话,可能会增加并拉长市场和政策面临的不确定性。

市场动态:波动继续、疫情抬升、增长动能略有趋弱;关注美元走强

过去一周,海外市场的波动仍在继续。周初有关部分国际大行涉及可能违法交易的报道、以及对欧洲二次疫情升级的担忧重创欧洲股市,随后对于美国财政刺激迟迟无法打破僵局的担忧(10月3日国会将开启为期一个月左右的休会)都再度使得市场承压。风格上,科技股的波动依然剧烈,但后两天的反弹使其整体有所回升;反观价值股,则受欧洲疫情升级担忧而遭受重创,导致上周风格上再度有所反复。

疫情的变化再度成为短期市场关注焦点。欧洲主要国家如法西英新增确诊病例仍在继续升级,因而也使得一些国家出台了更多的封锁措施,如英法西等。不过,欧洲整体的死亡率依然维持低位,与美国6~7月份疫情升级的情形类似。参照美国经验,这可能会导致一定范围内的复工逆转,但全局性的逆转似乎并不至于,因此市场整体冲击应该可控。过往的经验显示,从开始采取一定措施(例如强制佩戴口罩和社交隔离等)到疫情新增确诊病例见顶,大体需要3~4周左右时间。此外,美国新增确诊上周也有所抬升。

欧美近期增长动能相比前几个月略有所放缓,特别是服务业。欧元区9月服务业PMI再度降至收缩区间,体现了疫情的影响,但制造业维持强劲。美国也是如此,制造业PMI继续抬升,但服务业回落;耐用品订单也有所趋缓,这都可能使得当前波动格局延续。

此外,近期欧洲疫情、增长和风险事件的增加被动推升了美元指数,9月以来持续走高。我们未观察到诸如3月份全球美元流动性收紧的迹象,但是一些对美元走势敏感的资产如大宗商品和部分新兴市场汇率与资金流向可能仍会受到阶段性压制,值得关注。

►资产表现:债>股>大宗;成长反弹,美元走强,利差走扩。过去一周,美元计价下,大类资产排序为债>股>大宗,VIX、天然气、FAAMNG、美元指数、美国国债领先;欧洲股市、俄罗斯、巴西股市、黄金、铜、A/H股落后。成长股有所修复,价值板块则受疫情影响而下跌。美元走强、实际利率上行,同时利差走阔。

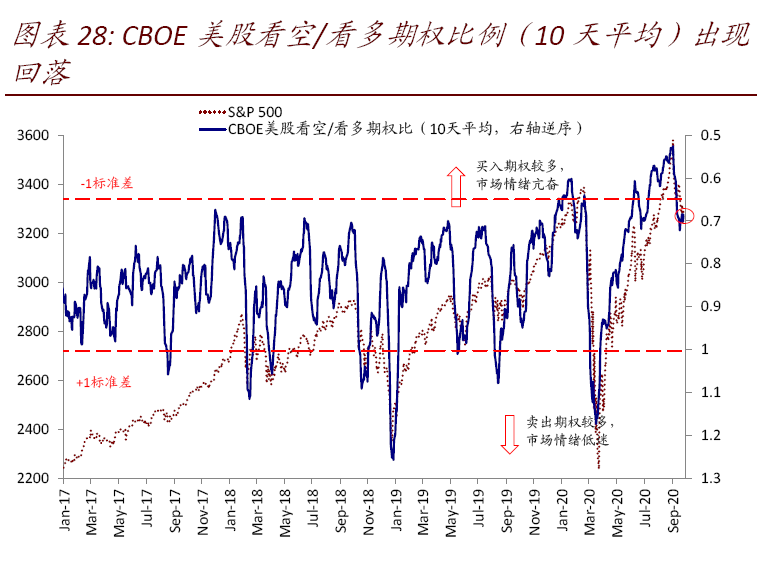

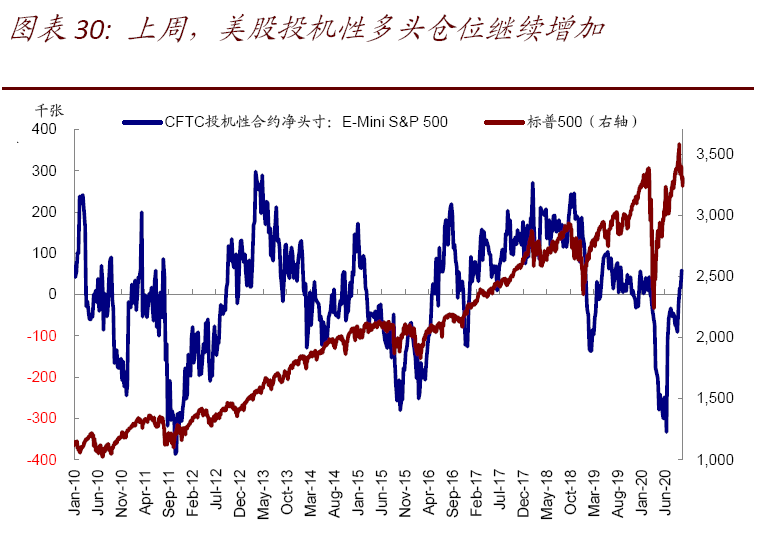

►情绪仓位:VIX抬升、黄金接近超卖;美股多头增加、铜多头逼近新高。VIX指数有所抬升,put/call比例回落。仓位上,美股多头继续增加,铜多头仓位逼近新高。

►资金流向:美股流出创3月新高,新兴市场转为流入。新兴市场转为流入,发达欧洲转为流出,日本持续流入,而美国转为大幅流出,规模创3月以来新高。

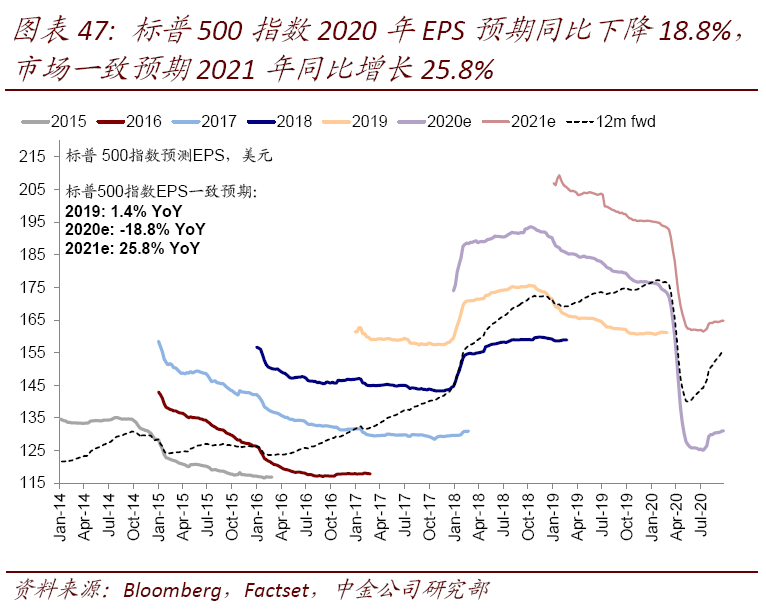

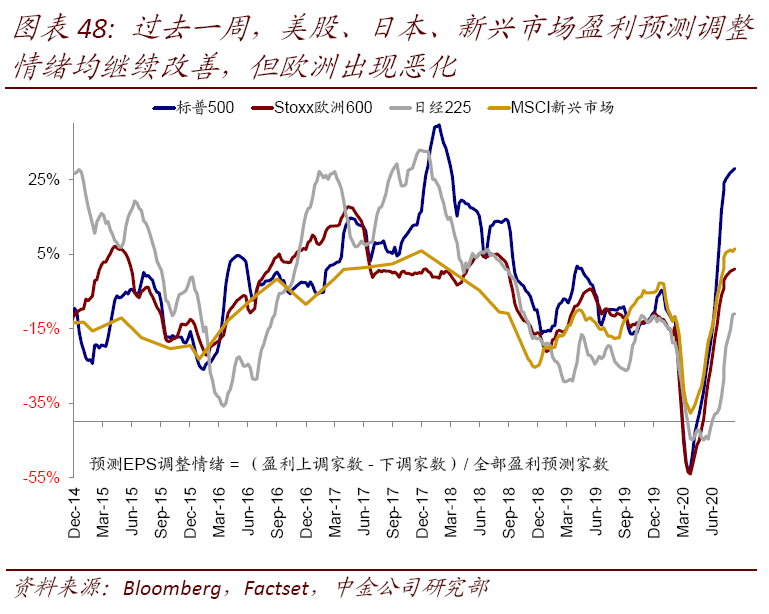

►基本面与政策:复苏动能略有趋缓;欧洲服务业PMI重回收缩。欧美9月制造业PMI依然维持强劲扩张态势,但服务业PMI普遍回落并低于预期,尤其是欧洲PMI再度降至收缩区间,体现了疫情的影响。此外,美国8月耐用品订单环比低于前值,首次申请失业金人数也有所抬升。盈利方面,标普500指数2020年EPS一致预期同比上修至-18.8%,2021年为25.8%。

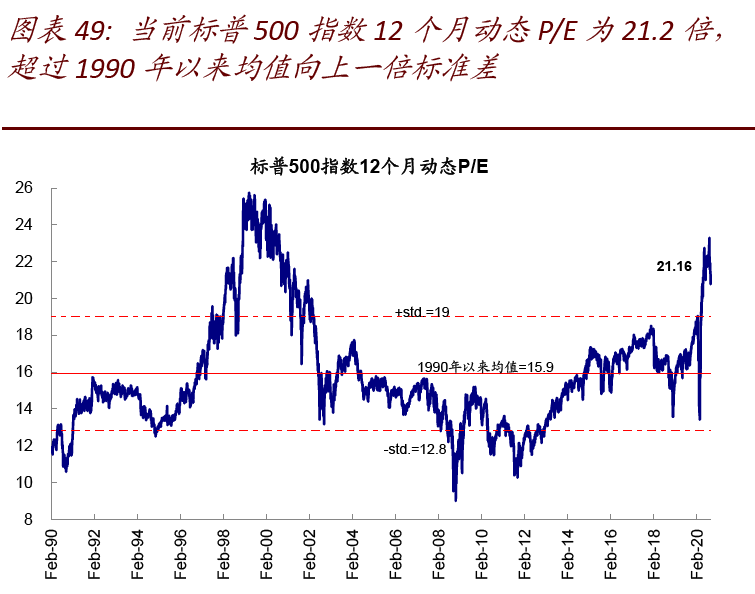

►市场估值:主要市场均有所回落。美股12月动态PE微降至21.2倍;当前25.7倍静态PE低于增长和利率隐含的水平(26.8倍);其他市场也普遍回落。